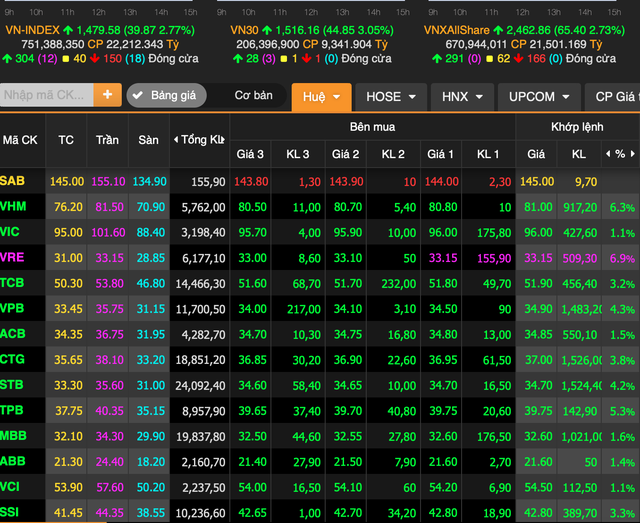

VN-Index chốt phiên giao dịch ngày 25/1 tăng gần 40 điểm, đặc biệt VN30 tăng rất mạnh tới gần 45 điểm lên mức 1.516 điểm. Đây là mức tăng kỷ lục trong gần 1 năm qua. VN-Index có 304 cổ phiếu tăng giá. Tuy vậy, thanh khoản của thị trường khá thấp. Giá trị giao dịch của VN-Index chỉ hơn 22.000 tỷ đồng, trong khi VN30 đạt 9.341 tỷ đồng. Điều này cũng phản ánh đúng tâm lý nhà đầu tư cận Tết muốn "ôm tiền" hơn là cầm cổ phiếu.

Trong đợt điều chỉnh vừa qua của chỉ số VN-Index nhiều cổ phiếu đã giảm tới 30-50% khiến cho những nhà đầu tư mua vào giá cao đã bị lỗ nặng, tâm lý hoang mang cực độ. Đợt điều chỉnh diễn ra ngay thềm Tết Nguyên Đán khiến nhiều nhà đầu tư lo lắng với tâm lý "mất Tết".

Như chưa hề có cuộc chia ly, thị trường vụt tăng gần 40 điểm, mức tăng mạnh nhất trong vòng 1 năm qua. Nỗi lo thua lỗ "mất Tết" của nhà đầu tư đã được nguôi ngoai phần nào sau phiên tăng điểm kỷ lục hôm nay.

Chứng khoán Việt có phiên tăng điểm kỷ lục gần 1 năm qua.

Phiên tăng điểm kỷ lục 1 năm này của VN-Index như một "liều thuốc" chữa "đau thương" cho nhà đầu tư lúc bi quan cùng cực. Thị trường chứng khoán luôn bất ngờ, khi tất cả cùng FOMO thì "sụp đổ", khi số đông bi quan cùng cực lại đảo chiều ngoạn mục.

Thứ nhất, một trong những yếu tố giúp thị trường tăng điểm kỷ lục phiên hôm nay đó chính là tâm lý nhà đầu tư đã được cởi trói khi đêm qua chỉ số DJ đã có cú hồi phục ngoạn mục từ âm gần -1.100p trong phiên sau đó đã tăng 99 điểm lên 34.364p khi đóng cửa. Tâm lý nhà đầu tư trong nước đã bớt bi quan hơn khi chứng kiến sự hồi phục của chứng khoán Mỹ. Do đó, mở phiên giao dịch ngày 25/1, chỉ số VN30 đã chỉ giảm nhẹ sau đó lấy lại sắc xanh ngay.

Thứ hai, nhóm cổ phiếu VN30 tăng rất tốt là "công thần" dẫn sóng hồi cho toàn thị trường. Điều này cũng phản ánh đúng kỳ vọng của nhà đầu tư. Đặc biệt, trong tuần này, Quỹ Jih Sun Vietnam Opportunity Fund (JSV Fund) sẽ tiến hành giải ngân vào các mã cổ phiếu lớn. Quỹ có quy mô tài sản 5.000 tỷ giải ngân từ 26/1 vào nhóm cổ phiếu sau: gồm bluechips HPG (9%), VHM (6%), MBB (5%), VCB (5%), KBC (4%), KDH (4%)... Việc giải ngân của quỹ JSV trong đúng lúc nhà đầu tư cần niềm tin để bấu víu đã phát huy tác dụng.

Thứ ba, nhiều cổ phiếu cơ bản và đầu cơ đã giảm 20-50% trong vòng hơn nửa tháng, "margin call" đã diễn ra trên diện rộng. Đây là cú giảm mạnh và sâu. Lượng margin phần nào đã được "rũ bỏ" ở nhóm cổ phiếu này. Các cổ phiếu này đã tìm được điểm cân bằng và bật hồi trở lại khi có lượng tiền mua mới.

Thứ tư, margin toàn thị trường đã bớt căng thẳng. Theo ước tính của chúng tôi, dư nợ cho vay (chủ yếu là cho vay margin) trên toàn thị trường tính tới cuối năm 2021 vào khoảng 193.000 tỷ đồng (~8,4 tỷ USD) và đây là con số kỷ lục trên thị trường chứng khoán Việt Nam từ khi thành lập tới nay. Cũng cần lưu ý, đây là số dư nợ không bao gồm cho vay 3 bên. Nếu tính thêm dư nợ từ cho vay 3 bên, con số thực tế có thể lên tới hơn 200.000 tỷ đồng.

Đợt margin call trên diện rộng vừa qua cùng với đà sụt giảm biên độ lớn của các cổ phiếu nóng một lượng lớn margin đã được rũ bỏ. Do đó, áp lực margin đã không còn quá căng thẳng như thời điểm đầu tháng 1.

Thứ năm, chuyện FED tăng lãi suất. Theo kế hoạch, ngày 27/1 sắp tới tới FED sẽ diễn ra cuộc họp về chính sách tiền tệ: Dự kiến sẽ kết thúc việc bơm tiền trong tháng 3 và nâng lãi suất 3 lần đưa mức lãi suất lên 0,75%.

Ông Huỳnh Minh Tuấn - Founder FIDT đánh giá FED nâng lãi suất ba lần trong năm nay, nhưng mức tăng vẫn quanh và dưới 1%. Đây vẫn là ở mức thấp, do đó sẽ không gây quá nhiều lên áp lực tỷ giá của Việt Nam lẫn lãi suất.

Tuy vậy, ông Tuấn cho rằng tỷ giá VND năm nay sẽ ổn định và giao động trong +-1% do Việt Nam luôn duy trì được trạng thái thặng dư thương mại trong nhiều năm qua, dự trữ ngoại hối vượt 100 tỷ USD. Việt Nam vẫn là điểm đến hấp dẫn của dòng vốn FDI. Việc này không chỉ giúp thúc đẩy tăng trưởng thương mại mà có thêm dòng vốn ngoại tệ FDI vào Việt Nam.

"Việc FED thắt chặt chính sách tiền tệ giai đoạn này sẽ không ảnh hưởng nhiều đến Việt Nam. Không chỉ do là mức lãi suất của FED vẫn thấp mà còn do trạng thái chính sách tiền tệ và kinh tế của Việt Nam hiện nay đang khác so với Mỹ", ông Tuấn đánh giá.

Ông Michael Kokalari, Chuyên gia Kinh tế trưởng của VinaCapital lại cho rằng, hầu hết nhà đầu tư và giới phân tích kỳ vọng Cục dự trữ Liên bang Mỹ sẽ tăng lãi suất 3 lần trong năm 2022, gây ra tổn hại đối với giá cổ phiếu ở các thị trường chứng khoán mới nổi và cận biên, bao gồm có Việt Nam.

"Việt Nam đang ở vị thế đủ thuận lợi để giữ bình tĩnh trước những đợt tăng lãi suất quyết liệt từ FED trong năm nay. Tờ The Economist gần đây đã xuất bản báo cáo đánh giá của họ để chỉ ra những quốc gia nào dễ bị ảnh hưởng nhất khi Fed tăng lãi suất trong năm 2022, và Việt Nam đã ở gần dưới cùng của danh sách, được thể hiện qua biểu đồ bên trái phía dưới đây.

Hiện tại, Việt Nam đã có mức dự trữ ngoại hối khoảng 100 triệu USD, cao xấp xỉ 10% hơn mức gợi ý của IMF đối với dự trữ quốc gia, và nợ được định danh bằng đồng ngoại tệ của Việt Nam vẫn ở mức dưới 40% GDP. Hơn nữa, khoảng một nửa khoản nợ định danh bằng ngoại tệ của Việt Nam về cơ bản là các khoản vay "mềm" từ những tổ chức cho vay siêu quốc gia (World Bank) với các điều khoản ưu đãi. Do đó, các khoản nợ này không làm tăng tính dễ bị tổn thương của Việt Nam đối với điều kiện thắt chặt chính sách tiền tệ thế giới", ông Michael Kokalari phân tích.

https://cafef.vn/vi-dau-vn-index-co-phien-tang-40-diem-thoi-diem-can-tet-muc-tang-manh-nhat-trong-gan-1-nam-qua-20220125154658231.chnTheo Bạch Huệ

Nhịp Sống Kinh tế