Mặc dù có những rung lắc trong tuần qua nhưng thị trường tiếp tục duy trì mức cân bằng trong tuần qua, chỉ số VN-Index gần như đi ngang khi kết tuần với 1,154.7 điểm, không đổi so với tuần trước. Nhưng nhóm cổ phiếu ngân hàng đóng vai trò là nhân tố chính dẫn dắt thị trường. Đâu là góc nhìn của ông/bà về xu hướng giao dịch trong tuần tới?

Ông Lê Đức Khánh, Giám đốc Phát triển năng lực đầu tư, CTCK VPS

Thị trường đã xác nhận xu hướng tăng điểm của năm và nhóm ngân hàng là nhóm dẫn dắt thị trường trong 1, 2 tuần vừa qua. Chỉ số VN-Index đã tăng mạnh và chạm kháng cự 1.160 – 1.165 điểm. Tuy nhiên, thị trường có lẽ cần 2 - 3 phiên giao động quanh mức hỗ trợ 1.150 – 1.155 điểm trước khi phục hồi trở lại ở các tuần tiếp theo.

Bà Châu Thiên Trúc Quỳnh, Giám đốc điều hành Khối Môi giới trong nước, CTCK VietCap

Mặc dù có những rung lắc trong tuần qua nhưng thị trường tiếp tục duy trì mức cân bằng, chỉ số VN-Index gần như đi ngang khi kết tuần với 1.154,7 điểm, không đổi so với tuần trước. Trong đó, nhóm cổ phiếu ngân hàng đóng vai trò là nhân tố chính dẫn dắt thị trường.

Dự báo trong những phiên tới, nhóm cổ phiếu vốn hóa lớn, đặc biệt là ngân hàng vẫn sẽ là điểm tựa giúp VN30 tăng điểm. Nếu vượt qua kháng cự tại 1.168 điểm, VN30 sẽ dẫn dắt VN-Index kéo dài đà tăng lên vùng 1.190-1.195 điểm.

Ông Nguyễn Thế Minh, Giám đốc Phân tích, CTCK Yuanta Việt Nam

Thị trường điều chỉnh khi các chỉ số tiến về gần vùng kháng cự ngắn hạn, đặc biệt nhóm cổ phiếu ngân hàng kéo dài chuỗi tăng điểm cho nên áp lực điều chỉnh cũng gia tăng lên nhóm cổ phiếu này.

Tôi cho rằng, thị trường có thể sẽ duy trì đà tăng ngắn hạn trong tuần tới và chỉ số VN-Index sẽ sớm hướng về mức kháng cự 1.185 – 1.215 điểm. Tuy nhiên, đà tăng trong tuần tới có thể sẽ xuất hiện các nhịp rung lắc liên tục do nhóm cổ phiếu ngân hàng có thể sẽ chịu áp lực chốt lời cao và dòng tiền có thể sẽ phân hóa giữa các nhóm cổ phiếu.

|

Ông Nguyễn Thế Minh |

Ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư CTCK Agriseco.

Việc chỉ số diễn biến đi ngang trong biên độ hẹp trong khi thanh khoản có dấu hiệu gia tăng đột biến, +30% so với tuần giao dịch liền trước, là một tín hiệu tương đối tiêu cực. Dòng tiền tập trung chủ yếu ở nhóm ngành ngân hàng giúp cho VN-Index tránh rơi vào một nhịp giảm điểm sâu nhưng lại thiếu đi sự lan tỏa sang các nhóm ngành còn lại

Quan sát đồ thị của HNX-Index và UPCoM-Index đại diện cho các cổ phiếu vốn hóa vừa và nhỏ trên khung tuần, việc hai chỉ số đều hình thành mẫu nến bearish engulfing cũng phát đi những tín hiệu rủi ro bước vào một nhịp điều chỉnh trong ngắn hạn.

Thị trường đang hình thành dần hình thành vùng giá mới bắt đầu giao dịch giằng co trong vùng giá 1150-1170, trong khi tuần tới cũng là các phiên giao dịch đáo hạn phái sinh với “đặc sản” biến động nhanh, mạnh, bất ngờ. Vậy nhà đầu tư có cần lưu tâm gì không, theo các ông/bà?

Ông Lê Đức Khánh, Giám đốc Phát triển năng lực đầu tư, CTCK VPS

Việc quản lý danh mục sẽ được ưu tiên đi kèm việc phân bổ tỷ trọng - có cổ phiếu chốt lời và cũng có cổ phiếu được chọn mua mới - có lẽ giai đoạn chọn lựa cổ phiếu ở vùng giá hợp lý để mua tích lũy, hạn chế mua đuổi các cổ phiếu đã tăng mạnh và nhanh giai đoạn 1 -2 tuần vừa qua.

Ông Nguyễn Thế Minh, Giám đốc Phân tích, CTCK Yuanta Việt Nam

Tôi cho rằng thị trường vẫn có thể sẽ còn liên tục xuất hiện các nhịp tăng giảm liên tục, chỉ số VN30 vẫn có thể đối mặt với áp lực điều chỉnh trong tuần giao dịch tới khi rủi ro ngắn hạn trên nhóm cổ phiếu này có dấu hiệu gia tăng với nhiều tín hiệu đảo chiều xuất hiện. Do đó, các nhà đầu tư ngắn hạn cần tránh mua đuổi tại các nhịp tăng để tránh bất lợi về giá, đặc biệt hạn chế mua thêm ở nhóm ngân hàng.

Ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư CTCK Agriseco.

Quan sát biên độ dao động trong các tháng cuối năm 2023, bình quân biến động điểm số cuối phiên của các ngày đáo hạn phái sinh thường không quá lớn mà xu hướng biến động mạnh thường diễn ra sau những phiên đáo hạn phái sinh với những ngày mở Gap từ đầu phiên.

|

Ông Nguyễn Anh Khoa |

Chúng tôi cho rằng nhà đầu tư có thể hạ bớt tỷ trọng các vị thế trading có trong danh mục để hướng tới nắm giữ các vị thế dài hạn hoặc các cổ phiếu có beta thấp, nhất là trong giai đoạn thị trường đang tiềm ẩn khả năng điều chỉnh tại vùng đỉnh trung hạn.

Có thể thấy, dòng tiền hiện tại đang tập trung mạnh nhất vào nhóm vốn hóa lớn và có phần tạo ra khoảng cách lớn so với Midcap và Smallcap. Diễn biến này có thể đang khiến cho phần đông nhà đầu tư cảm thấy không quá vui, đặc biệt với nhóm nhà đầu tư đã lỡ sóng Ngân hàng. Tuy nhiên, sóng dẫn dắt bởi bluechips thường vẫn được đánh giá là sóng tăng bền hơn. Ông/bà đánh giá như thế nào về một chu kỳ tăng mới của thị trường, khi dòng tiền đang được kỳ vọng lan tỏa từ nhóm vốn hóa lớn sang vốn hóa vừa và nhỏ?

Ông Lê Đức Khánh, Giám đốc Phát triển năng lực đầu tư, CTCK VPS

Trong một số chu kỳ lớn các nhóm cổ phiếu vốn hóa lớn sẽ tăng trước, nhóm cổ phiếu dẫn dắt cơ bản khởi động và lan tỏa dần sang các cổ phiếu blue chips nằm ngoài nhóm Vn30 và các nhóm cổ phiếu vừa và nhỏ hoặc các nhóm ngành nghề như nhóm chu kỳ thép, hóa chất, dầu khí... cơ hội còn nguyên với các nhóm cổ phiếu vừa và nhỏ trong tháng 1.

Bà Châu Thiên Trúc Quỳnh, Giám đốc điều hành Khối Môi giới trong nước, CTCK VietCap

Động thái này cũng sẽ tạo hiệu ứng tích cực nhất định lên các chỉ số VNMidcap, VNSmallcap hay HNX-Index để kiểm định kháng cự MA10. Mức gia tăng điểm số và thanh khoản của nhóm vốn hoá vừa và nhỏ sẽ là thước đo sự quan tâm của dòng tiền ngắn hạn.

|

Bà Châu Thiên Trúc Quỳnh |

Ông Nguyễn Thế Minh, Giám đốc Phân tích, CTCK Yuanta Việt Nam

Tôi cho rằng thị trường đang ở giai đoạn tăng bền vững cho nên dòng tiền có thể sẽ lan tỏa đều giữa các nhóm cổ phiếu, nhưng nhóm cổ phiếu vốn hóa lớn có thể đối mặt với áp lực điều chỉnh gia tăng trong ngắn hạn cho nên tôi kỳ vọng dòng tiền có thể sớm quay trở lại nhóm cổ phiếu vốn hóa vừa và nhỏ.

Ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư CTCK Agriseco.

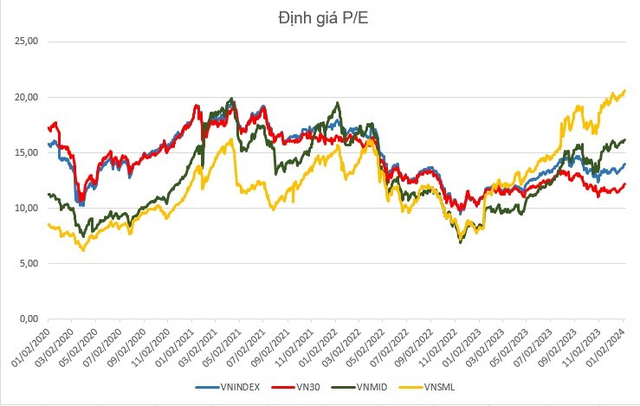

Chúng tôi cho rằng nhóm Midcap và smallcap bị điều chỉnh ở thời điểm hiện tại là nhịp nghỉ phù hợp bởi các dòng này đã tăng tương đối mạnh trong giai đoạn trước đó. Điều này trái ngược lại với nhóm vốn hóa lớn đại diện bởi chỉ số VN30 có hiệu suất kém hơn thị trường chung khi mà nhóm ngân hàng và các cổ phiếu thuộc nhóm Vingroup đã có mức giảm tương đối trong nửa cuối năm 2023.

|

Chúng tôi cho rằng ở thời điểm hiện tại, kịch bản dòng tiền lan tỏa ra nhóm vốn hóa vừa và nhỏ trở lại sẽ là tương đối khó khi mà định giá các nhóm này đã tương đối cao, trong khi kết quả kinh doanh được kỳ vọng là vẫn chưa quá tích cực. Vì vậy hiện tại, chúng tôi hiện vẫn đang nghiêng về kịch bản nhóm ngân hàng tiếp tục có Sideway trong khi khi nhóm vốn hóa vừa và nhỏ tiếp tục có sự điều chỉnh giảm.

Với những nhà đầu tư đã lỡ nhịp với cổ phiếu ngân hàng trong sóng vừa qua, liệu có còn cơ hội mua ở vùng này không và nếu không phải là Bank thì nhóm nào đang có nhiều cơ hội, theo các ông bà?

Ông Lê Đức Khánh, Giám đốc Phát triển năng lực đầu tư, CTCK VPS

Nhìn chung hầu hết các cổ phiếu ngân hàng có diễn biến tăng tốt giai đoạn vừa qua cho dù về mặt cơ bản hay nhìn dưới góc độ phân tích kỹ thuật cơ hội tăng điểm cho một số cổ phiếu vẫn còn, một số cổ phiếu có thể điều chỉnh sau nhịp tăng vừa qua và các nhà đầu tư vẫn phải lựa chọn điểm mua cũng như tỷ lệ nắm giữ cho phù hợp.

Nếu đang cầm nhiều cổ phiếu có thể cân nhắc việc co gọn - có cổ phiếu tăng cũng sẽ vào nhịp điều chỉnh tích lũy thêm - dòng tiền có thể chạy xoay vòng những nhiều nhóm cổ phiếu khác nhau trong nhịp tăng điểm mới sau đó. Diễn biến phân hóa giữa các nhóm ngành có thể tiếp tục diễn ra có nhóm tăng nhóm điều chỉnh.

Bà Châu Thiên Trúc Quỳnh, Giám đốc điều hành Khối Môi giới trong nước, CTCK VietCap

Đối với nhà đầu tư dài hạn thì một vài cổ phiếu ngân hàng vẫn còn cơ hội mua do triển vọng lợi nhuận khả quan trong 2024 và định giá cổ phiếu thấp. Ngoài ra, cổ phiếu nhóm ngành thép đang có nhiều cơ hội do giá bán tăng, sản lượng tăng và biên lợi nhuận gộp hồi phục .

Ông Nguyễn Thế Minh, Giám đốc Phân tích, CTCK Yuanta Việt Nam

Tôi cho rằng rủi ro ngắn hạn trên nhóm cổ phiếu hóa lớn có dấu hiệu gia tăng và nhóm cổ phiếu ngân hàng có thể sẽ sớm xuất hiện các nhịp điều chỉnh cho nên các nhà đầu tư hạn chế mua mới nhóm cổ phiếu này trong ngắn hạn và có thể chú ý ở nhóm Hóa chất, thép, dầu khí.

Ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư CTCK Agriseco.

Xét về mặt bằng định giá, với mức P/B bình quân đóng cửa phiên 12/01/2024 là khoảng 1,62 lần, có thể nói nhóm ngân hàng vẫn đang tương hấp dẫn khi so sánh với bình quân vùng lịch sử 5 năm gần nhất là khoảng 1,79 lần nên cơ hội cho nhà đầu tư nhóm ngân hàng trong trung hạn là vẫn còn. Tuy nhiên, hiện tại sẽ cần chờ đợi thêm để nhịp chỉnh của nhóm ngân hàng mở rộng để có vị thế giải ngân an toàn hơn.

|

Sắp tới sẽ là mùa công bố báo cáo tài chính quý IV/2023. Một số nhóm ngành có KQKD kỳ vọng mang gam màu tươi sáng như nhóm chứng khoán, CNTT và ngân hàng. Tuy nhiên, đây đều là những nhóm ngành đã có mức tăng tốt trong giai đoạn vừa qua và đi kèm với thanh khoản cao nên chúng tôi đánh giá có thể thị trường đã phần nào phản ánh kỳ vọng trên. Vì vậy chúng tôi vẫn nghiêng về kịch bản thị trường sẽ có nhịp điều chỉnh chung để mặt bằng định giá có thể hấp dẫn hơn.

Nhiều khuyến nghị cho rằng ở thời điểm này, nhà đầu tư cần tuân thủ kỷ luật ở thời điểm hiện tại, chủ động hạ tỷ trọng cổ phiếu về ngưỡng an toàn và hạn chế sử dụng đòn bẩy. Còn chiến lược của ông/bà? Một tỷ trọng cổ phiếu/ tiền mặt như thế nào thì phù hợp ở giai đoạn này?

Ông Lê Đức Khánh, Giám đốc Phát triển năng lực đầu tư, CTCK VPS

Việc quản lý danh mục hợp lý vẫn là chiến lược cần thiết - Vẫn có những cổ phiếu được kỳ vọng tốt hơn thì tỷ trọng cổ phiếu có thể nhiều hơn cho dù người khác nghĩ là tỷ lệ cổ phiếu nắm giữ là quá mức - Mỗi người sẽ có chiến lược mua và nắm giữ có thể không nhất thiết phải giống nhau. Giai đoạn này vẫn có thể giữ tỷ trọng cổ phiếu cao trong danh mục bởi vẫn có những cổ phiếu có thể tiếp tục tăng trong giai đoạn tới. Nắm giữ cổ phiếu gì tiếp vẫn là câu hỏi quan trọng với các nhà đầu tư. Nếu không có nhiều ý tưởng đầu tư thì việc nắm giữ tỷ trọng cổ phiếu hạn chế cũng là giải pháp không tồi trong quá trình đợi và chọn lựa các cổ phiếu tiếp theo.

|

Ông Lê Đức Khánh |

Bà Châu Thiên Trúc Quỳnh, Giám đốc điều hành Khối Môi giới trong nước, CTCK VietCap

Chiến lược phù hợp là không nhất thiết hạ tỷ trọng cổ phiếu nếu cổ phiếu tốt, đúng xu hướng. Có thể thời điểm hiện nay không dùng đòn bẩy do thị trường vẫn còn vài yếu tố bất định và rủi ro. Khi xu hướng rõ ràng hơn thì có thể tăng tỷ trọng margin vì năm nay dòng vốn rẻ nên dư địa margin cũng khá dồi dào với lãi suất hợp lý.

Ông Nguyễn Thế Minh, Giám đốc Phân tích, CTCK Yuanta Việt Nam

Tôi cho rằng các nhà đầu tư có thể cơ cấu danh mục một phần bằng việc giảm một phần tỷ trọng cổ phiếu vốn hóa lớn và dịch chuyển sang nhóm cổ phiếu vốn hóa vừa. Đồng thời, các nhà đầu tư vẫn nên ưu tiên nắm giữ tỷ trọng cổ phiếu cao trong danh mục.

Ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư CTCK Agriseco.

Trong bối cảnh xu hướng giảm điểm trong trung hạn vẫn đóng vai trò chủ đạo, các nhà đầu tư nên hạn chế duy trì tỷ trọng cổ phiếu cao trong danh mục và chỉ nên tập trung vào các vị thế dài hạn. Đối với các vị thế ngắn hạn, nếu cổ phiếu trong danh mục vi phạm mức dừng lỗ đặt ra trước đó, cần kiên quyết hạ tỷ trọng và chờ đến khi cổ phiếu tìm được điểm cân bằng mới trước khi giải ngân trở lại.

Riêng đối với các cổ phiếu thuộc nhóm ngành ngân hàng, các nhà đầu tư vẫn có thể tiếp tục nắm giữ trước khi xuất hiện tín hiệu đảo chiều rõ ràng hơn. Tỷ lệ cổ phiếu được cho là phù hợp ở giai đoạn này là khoảng 50% danh mục, có thể gia tăng tỷ trọng trở lại khi chỉ số chung lùi về vùng hỗ trợ quanh 1.130.