Những kỷ lục mới

Tính đến cuối phiên giao dịch ngày 8/1/2021, VN Index đóng cửa ở mức 1.167 điểm, cách không xa so với đỉnh lịch sử 1.204 điểm thiết lập vào ngày 9/4/2018. Nhiều khả năng VN Index sớm thiết lập đỉnh mới trong quý I.2021 khi đà thăng hoa của thị trường chứng khoán có thể tiếp tục nối dài dựa trên nhiều bệ đỡ.

Về vĩ mô đó là kỳ vọng kinh tế Việt Nam dự kiến phục hồi mạnh vào năm 2021 sau khi kiểm soát đại dịch COVID-19. Về định giá, P/E trung bình của thị trường chứng khoán Việt Nam khoảng 16-17 lần thấp hơn nhiều nền kinh tế tương đồng trong khu vực. Mặt bằng lãi suất tiền gửi thấp kỷ lục nhiều khả năng tiếp tục được duy trì trong bối cảnh lạm phát trong tầm kiểm soát, tỉ giá ổn định khiến chứng khoán trở thành thỏi nam châm thu hút tiền nhàn rỗi. Bên cạnh đó kinh tế Việt Nam có nhiều lực đẩy trong dài hạn với làn sóng dịch chuyển đầu tư và chuỗi cung ứng tới Việt Nam cũng như việc chính phủ đang đẩy mạnh đầu tư công, cải thiện hạ tầng tạo động lực tăng trưởng trước mắt và lâu dài.

Những tháng cuối năm NĐT được hưởng không khí tiệc tùng khi thị trường chứng khoán liên tiếp ghi nhận nhiều kỷ lục mới. Theo Trung tâm Lưu ký Chứng khoán Việt Nam, trong tháng 12/2020, số lượng tài khoản giao dịch chứng khoán mở mới của nhà đầu tư cá nhân trong nước đạt 63.629 tài khoản, xô đổ kỷ lục 41.500 tài khoản vừa thiết lập trước đó vào tháng 11.2020.

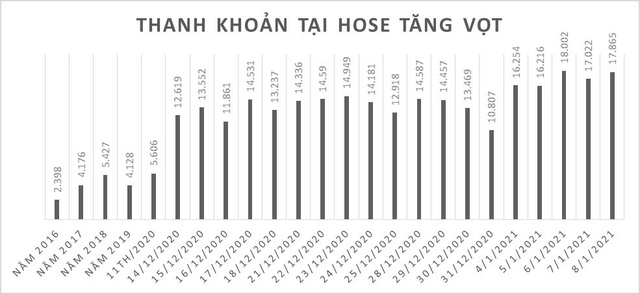

Dòng tiền và nhà đầu tư mới đẩy giá trị và khối lượng giao dịch bùng nổ. Tại HOSE, tháng 12/2020 hầu hết các phiên giao dịch đều có giá trị trên 10 ngàn tỉ đồng, gần gấp đôi so với mức trung bình trong 11 tháng đầu năm. Giá trị giao dịch khớp lệnh tại HOSE liên tục xác lập các kỷ lục mới 12 ngàn, 14 ngàn, 16 ngàn và 18 ngàn tỉ đồng.

Nghẽn lệnh cuối phiên: Trạng thái "bình thường mới"

Các phiên có giá trị giao dịch 14 - 15 ngàn tỉ đồng giờ đây không hiếm tại HOSE. Thanh khoản tăng vọt, hai tuần giao dịch cuối năm 2020, tình trạng nghẽn lệnh về cuối phiên bắt đầu xuất hiện và trở thành khá thường xuyên. Trước khi HOSE nâng giao dịch tối thiểu lên 100 cổ phần, khi giá trị giao dịch vượt 13 ngàn tỉ đồng, tình trạng ùn ứ lệnh xảy ra trên diện rộng tại sàn này.

Cụ thể, sau 14 giờ giao dịch bất ngờ sụt giảm, lệnh của nhà đầu tư đẩy vào hệ thống CTCK nhưng sau đó không ghi nhận xuất hiện trên bảng điện của HOSE. Phiên giao dịch ATC giao dịch lèo tèo, xuất hiện lệnh mua bán mang tính chất tượng trưng để có thể xác định được giá tham chiếu ngày hôm sau. NĐT chứng khoán bắt đầu làm quen với việc nghẽn lệnh, "trạng thái bình thường mới" tại HOSE mỗi khi thanh khoản tăng vọt. Ví von thì hệ thống giao dịch của HOSE mang dáng dấp một vận động viên phong trào phải tham gia cuộc marathon chuyên nghiệp càng gần đích càng đuối sức, cố những bước chậm dần đều cán đích trong sự hồi hộp của tất cả các thành viên thị trường.

Về điều này, trao đổi với báo giới, ông Lê Hải Trà, thành viên phụ trách HĐQT HOSE khẳng định rằng quy trình thực hiện của hệ thống giao dịch của HOSE diễn ra hoàn toàn bình thường, không ghi nhận bất kỳ lỗi nào liên quan đến các tiến trình trong việc khớp lệnh. Ở góc độ quản lý thị trường, ông Trà cho biết dựa trên số liệu thực tế của HOSE, số lượng lệnh giao dịch của top 20 CTCK hàng đầu tính từ đầu năm đến nay tăng từ 3 đến gần 12 lần.

Lãnh đạo HOSE cho biết gần đây cơ quan quản lý ghi nhận các CTCK sử dụng phần mềm giao dịch bằng robot, bằng thuật toán và điều đó góp phần làm số lượng lệnh tăng đột biến. Ông Trà lý giải các hệ thống công nghệ thông tin của sở có năng lực dự phòng nhất định, khi sự tăng trưởng mang tính chất đột biến nhiều lần thì có thể tạo nên tình trạng tạm thời không thể đáp ứng được yêu cầu.

Vào đầu năm 2020 HOSE đã nâng số lô giao dịch tối thiểu từ 10 lên 100 cổ phần như một giải pháp chữa cháy tạm thời. Các CTCK cũng thực hiện nhiều giải pháp tạm bợ khác như nâng giá trị giao dịch tối thiểu của NĐT, khuyến cáo khách hàng đặt lệnh sớm, chuyển các giao dịch lô lớn sang giao dịch thỏa thuận... Dù vậy trong khi chờ các giải pháp căn cơ hơn từ cơ quan quản lý như đầu tư hệ thống giao dịch mới (thời gian có thể tính bằng năm), NĐT vẫn đối mặt với tình trạng nghẽn lệnh, đồng nghĩa với gián đoạn giao dịch về cuối phiên, tức là đối diện với rủi ro thua lỗ bất khả kháng.

Phần chìm của tảng băng

Chứng khoán phái sinh ra đời với mục đích phòng ngừa biến động của giá tài sản cơ sở (cụ thể ở đây là cổ phiếu) và hoạt động kiếm lời chênh lệch trong ngắn hạn (Arbitrage). Đối với VN30Index, cơ hội thực hiện Arbitrage xuất hiện khi điểm chỉ số phái sinh VN30 cao/thấp hơn một khoảng cách nhất định so với điểm chỉ số cơ sở VN30Index. Khi đó, CTCK sẽ thực hiện mua danh mục chứng khoán VN30 theo đúng tỷ lệ của chỉ số, bán chỉ số phái sinh và ngược lại.

Theo chia sẻ lãnh đạo một CTCK, thực tế để tránh rủi ro tạo ra bước nhảy giá lớn, robot sẽ chia rất nhỏ các lệnh mua/bán. Ước tính trên thị trường với khoảng 100 tỉ đồng giao dịch chứng khoán phái sinh lệnh mua hoặc bán cổ phiếu cơ sở vào hệ thống của HOSE có thể được "chẻ nhỏ" lên tới 1.000 -2.000 lệnh.

Như vậy khi tham gia hoạt động arbitrage CTCK sẽ thực hiện lệnh mua/bán danh mục 30 cổ phiếu cơ sở mô phỏng đúng VN30 Index thông qua các robot- phần mềm chuyên dụng dành cho hoạt động này.

Như vậy, với các CTCK đang hoạt động năng nổ nhất trên thị trường phái sinh, số lượng lệnh phục vụ cho hoạt động Arbitrage có thể lên tới 5.000-10.000 lệnh/phiên giao dịch. Trong điều kiện thanh khoản của thị trường bùng nổ, nhà đầu tư mua bán tấp nập, Arbitrage là một nhân tố cộng hưởng gây hiện tượng tắc nghẽn khi hệ thống giao dịch của HOSE rõ ràng chưa theo kịp sự bùng nổ của thị trường.

Những dấu hỏi

Lần đầu tiên HOSE định kỳ công bố thị phần môi giới vào năm 2010. Kể từ đó thị trường ghi nhận nhiều trường phái mở rộng thị phần môi giới. Đầu tiên có thể kể đến là việc xé rào cho vay hoạt động margin, hoạt động đã giúp nhiều CTCK vươn lên dẫn đầu thị phần môi giới giai đoạn 2009-2010.

Sau khi việc cho vay ký quỹ có quy định, một số CTCK nhỏ cho vay với tỉ lệ đòn bẩy tài chính rất cao, thực hiện cuộc bứt phá ngoạn mục đạt thứ hạng cao trong 1-2 quý. Nhưng tham vọng tăng trưởng nóng cộng với quản trị rủi ro kém đã dẫn đến sự ngã ngựa sau đó của nhiều hiện tượng "ngựa ô", một số sa sút mất nhiều thời gian để phục hồi - khắc phục hậu quả, một số đi về nơi rất xa và giờ đây gần như không còn được nhắc tới trên thị trường.

Cần khẳng định, arbitrage là một phần của giao dịch hàng ngày xuất phát từ nhu cầu có thực trên thị trường. Hiện tại các hoạt động arbitrage và tự doanh đầu tư truyền thống nói chung cũng được tính gộp vào thị phần môi giới đang gây ra các méo mó nhất định về bảng xếp hạng thị phần môi giới.

Về hiệu quả, các CTCK hàng đầu chia sẻ arbitrage nên được coi là hoạt động phòng vệ rủi ro sử dụng để trading rất khó khăn để tạo ra lợi nhuận lớn do bản chất giao dịch dựa trên chênh lệch tạm thời. Trong bối cảnh thanh khoản bùng nổ, hoạt động Arbitrage ở quy mô lớn góp một phần gây ra tắc nghẽn lệnh trong khi cơ quan quản lý thị trường cho thấy sự lúng túng bị động, chưa có sự chuẩn bị cần thiết theo kịp bước nhảy vọt về thanh khoản. Thay vì cả thị trường hướng tới thanh khoản đạt 20 ngàn, 30 ngàn tỉ đồng và tất cả được hưởng lợi thì CTCK có nên tự níu chân nhau?

Cơ quan quản lý đặt mục tiêu nâng hạng TTCK Việt Nam giúp chúng ta thu hút được sự quan tâm nhiều hơn của giới đầu tư quốc tế. Trong khi chúng ta vạch tham vọng bơi ra biển lớn để hội nhập thì tối thiểu trước hết phải sẵn sàng chuẩn bị hạ tầng khơi thông được dòng chảy thanh khoản thông suốt trong "ao nhà". Thành ngữ Việt Nam có câu "Cá chép vượt vũ môn" nhưng cũng có câu "Ao tù, nước đọng." Hệ thống giao dịch quá tải đủ là bài test giúp các nhà quản lý tỉnh táo hơn? Câu hỏi cuối cùng này xin gửi tới các nhà quản lý thị trường.

Biến động thị phần môi giới

Cùng với sự thăng hoa của thị trường, dòng cổ phiếu các CTCK phục hồi ấn tượng. Giá cổ phiếu của các CTCK dẫn dắt thị trường như như SSI, HCM, VCI, VND… đều có mức tăng giá 50% -100% trong 1-2 tháng qua dựa trên kỳ vọng tăng trưởng nhuận khi VN Index đi lên kèm khối lượng giao dịch bùng nổ. Theo công bố của HOSE, top 5 công ty chứng khoán dẫn đầu thị phần môi giới tại sàn này trong năm 2020 lần lượt theo thứ tự là SSI, HCM, VPB, VCI và VND (xem bảng 2).

Trong những cái tên vừa nêu, nếu sự xuất hiện của SSI, HCM, VCI và VND không cần bàn cãi thì cái tên VPS gây bất ngờ. VPS vượt qua VCI và VND chen chân vào top 3, cả năm 2020 nắm 8,22% thị phần môi giới cổ phiếu và chứng chỉ quỹ tại HOSE, tăng gấp đôi so với thị phần 3,94% năm trước đó. Cùng thời gian này cả SSI, HCM và VCI đều ghi nhận thị phần môi giới thu hẹp. Thậm chí trong quý IV.2020, VPS tăng tốc chiếm 10,84% thị phần môi giới tại HOSE phả hơi nóng vào SSI, công ty chiếm thị phần 11,65%, đe dọa vị trí độc tôn của SSI liên tục suốt 7 năm qua.

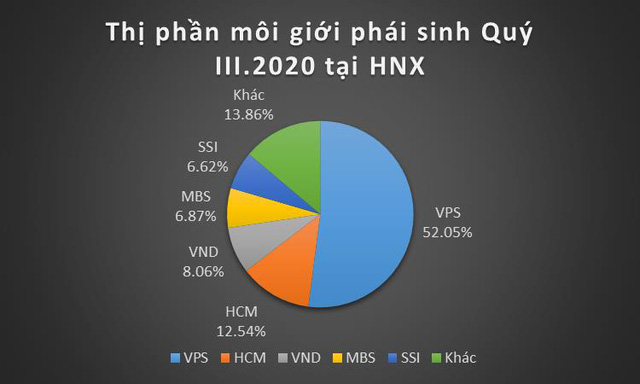

Biến động mạnh mẽ của TTCK cơ sở trong năm qua đã khiến nhiều nhà đầu tư sử dụng hợp đồng tương lai của chỉ số VN30 Index làm công cụ phòng vệ danh mục đầu tư. Theo thống kê, trong năm 2020 bình quân hợp đồng tương lai VN30 đạt hơn 163.000 hợp đồng/phiên, tăng gần gấp đôi so với con số bình quân cả năm 2019. VPS tiếp tục trở thành hiện tượng thú vị ở sân chơi này với vị trí dẫn đầu. Thậm chí trong quý III.2020, VPS chiếm hơn một nửa giá trị giao dịch của thị trường, gấp 4 lần công ty thứ hai là CTCK TP.HCM (HCM), gấp gần 6 lần VNDirect (VND) - công ty đứng thứ ba (xem bảng 3).

Hoạt động phái sinh của các CTCK top 5

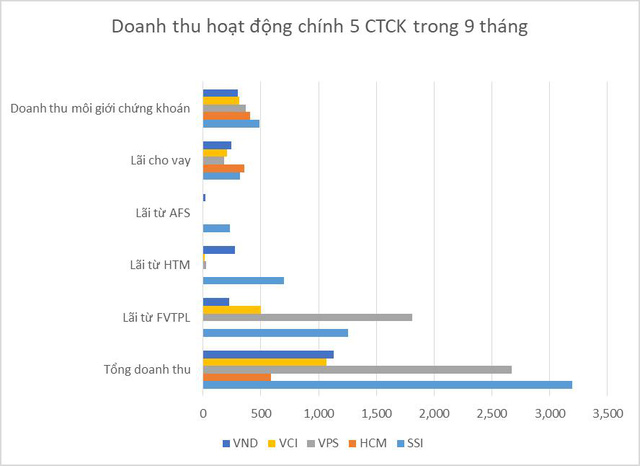

Doanh thu của các công ty chứng khoán đa phần đến từ ba nguồn chính: hoạt động tự doanh, doanh thu môi giới và lãi cho vay margin. Trong đó hoạt động tự doanh bao gồm hoạt động đầu tư và các giao dịch phái sinh Arbitrage. Nếu doanh thu môi giới, doanh thu chi vay margin top 5 CTCK dẫn đầu thị phần môi giới tại HOSE khá tương đồng với thị phần môi giới thì đáng lưu ý, bất chấp quy mô thua kém SSI về vốn chủ sở hữu, tổng tài sản, nguồn vốn VPS vượt SSI về hoạt động lãi từ các tài sản PVTPL (bảng 5).

Thị phần môi giới phái sinh của CTCK được hình thành từ giao dịch phái sinh của khách hàng và NĐT tại CTCK đó. Thị phần giao dịch phái sinh của HCM, VND, SSI chỉ lần lượt 12,54%, 8,06%, 6,62% trong đó thậm chí VCI không chen chân được trong top 10 (CTCK đứng cuối có thị phần 1,22%).

Giang Thanh

Doanh nghiệp và Tiếp thị

Xem thêm: nhc.7810658031101202-hcid-oaig-gnoht-eh-nehgn-esoh-ceiv-ev-cahk-nihn-cog/nv.zibefac