Sau khi hồi phục đáng kể từ đợt bán tháo do ảnh hưởng của dịch Covid-19 hồi tháng 3, các quỹ chỉ số lớn đều chạm mức cao kỷ lục trong những ngày đầu năm 2021. Trong khi đó, Bitcoin – khoản đặt cược mang tính đầu cơ cao nhất, cũng tiến đến những cột mốc mới. Những cổ phiếu nổi tiếng như Tesla vẫn tiếp tục tăng cao bất chấp.

Nhà sáng lập của Baupost Group – Seth Klarman, đã cảnh báo rằng các nhà đầu tư đang mắc sai lầm khi cho rằng rủi ro thị trường đã biến mất. Còn nhà đồng sáng lập của GMO – Jeremy Grantham, đã miêu tả đà tăng mạnh mẽ diễn ra kể từ năm 2009 là một "quả bong bóng khổng lồ" với đặc điểm là "được định giá quá cao."

Ngoài ra, các nhà quản lý quỹ cũng đưa ra những cảnh báo về xu hướng sụt giảm. David Older – trưởng bộ phận chứng khoán tại Carmignac, cho biết: "Việc xác định khoảng thời gian xu hướng này kết thúc là khó. Diễn biến này có thể kéo dài hơn bạn nghĩ. Dù không dự đoán về mức giảm quá lớn, nhưng chúng tôi cũng thận trọng hơn."

Tuy nhiên, khi thị trường chìm trong những biện pháp kích thích tài chính và hỗ trợ tiền tệ, lợi suất trái phiếu gần như ở mức thấp nhất lịch sử, thì những mô hình kỳ lạ của thị trường chứng khoán có thể tồn tại một thời gian.

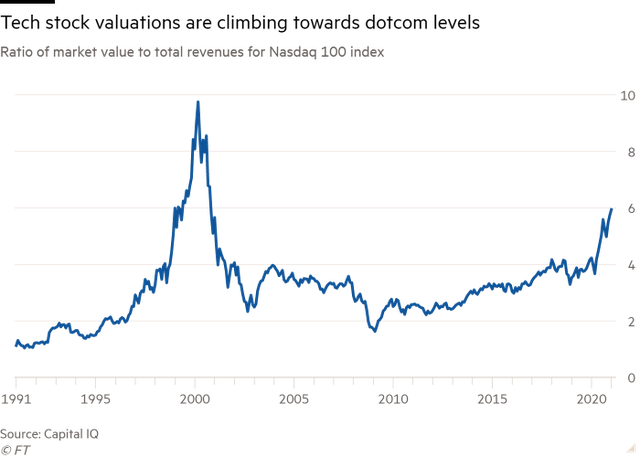

Vốn hóa của Nasdaq 100 gần tiến đến mức trong thời kỳ bong bóng dotcom.

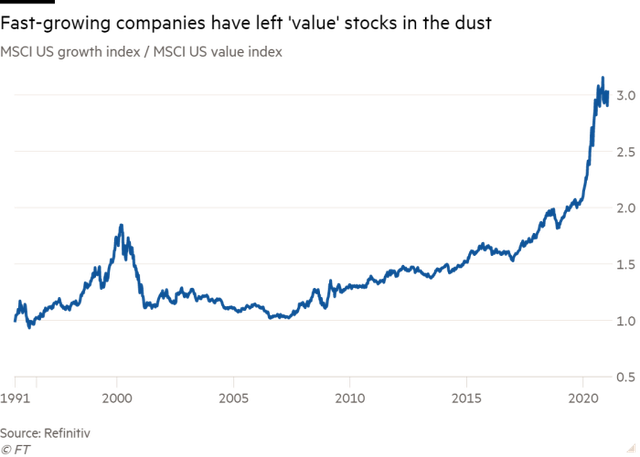

Trong một ghi chú hồi tháng 1, các nhà phân tích của Absolute Strategy Research đã đưa ra một danh sách chỉ báo về bong bóng thị trườn. Trong đó, họ lấy bối cảnh đà tăng hiện tại của TTCK Mỹ tương tự với sự bùng nổ và vỡ tung của TTCK Nhật Bản những năm 1980 và diễn biến tăng trưởng - lao dốc đột ngột trong thời kỳ bong bóng dotcom cuối những năm 1990 và biến động của cổ phiếu hàng hóa trong thập kỷ đầu những năm 2000.

Những xu hướng chính trong các thời kỳ đó là lãi suất thấp, định giá cổ phiếu cao hơn lợi nhuận, kinh doanh bán lẻ gặp khó khăn và lợi nhuận cổ phiếu tăng vọ. Với tất cả những yếu tố này, điều kiện thị trường hiện đại dường như đang trong tình trạng báo động. ASR chỉ ra rằng, hơn 10% cổ phiếu của S&P 500 đang giao dịch cao hơn mức trung bình động 200 ngày – 1 hiện tượng chỉ xảy ra 4 lần trong 35 năm qua.

Ian Harnett – nhà đồng sáng lập của ASR, cho biết: "Khách hàng ngày càng lo lắng. Tuy nhiên, đà tăng có thể mới chỉ bắt đầu nếu lãi suất vẫn duy trì ở mức thấp và các nhà quản lý quỹ gia nhập xu hướng này khi chịu áp lực." Ông nói thêm: "Họ gặp rủi ro với tâm lý FOMO. Mọi người đều tìm cách hợp lý hóa mọi quả bong bóng."

Một số ý kiến cho rằng việc ác nhà đầu tư F0 tràn vào thị trường là một mối quan tâm đặc biệt. Những nhà đầu tư này – được nhóm nhà đầu tư chuyên nghiệp gọi là ‘gà mờ’, thường không chịu lỗ và nhanh chóng từ bỏ khoản đặt cược. Động lực thúc đẩy họ chủ yếu là sự chán nản trong thời gian phong tỏa, từ đó tìm đến những ứng dụng như Robinhood.

Older nhận định, người dân Mỹ tìm đến TTCK khi "các casino đóng cửa và rất nhiều môn thể thao ngừng tổ chức các cuộc thi". Ông lưu ý rằng, phần lớn nhóm nhà đầu tư nhỏ lẻ tập trung vào các cổ phiếu "siêu tăng trưởng" như các nhà sản xuất ô tô điện.

Tuy nhiên, ngay cả khi những cảnh báo được đưa ra, các nhà đầu tư vẫn không bỏ cuộc. Một phần là do sự gia tăng trong hoạt động giao dịch nhỏ lẻ có thể không gây khó khăn nhiều cho họ. Không như những giai đoạn hoạt động giao dịch nhỏ lẻ bùng nổ trước đây, các nhà phân tích và quản lý quỹ dự đoán rằng xu hướng hiện tại có thể còn mạnh mẽ hơn và ít có khả năng các hộ gia đình phải chịu lỗ lớn.

Salman Baig – giám đốc đầu tư đa tài sản tại Unigestion (Geneva), cho biết: "Điều quan trọng cần nhớ là nhà đầu tư nhỏ lẻ sẵn sàng chi tiền như thế nào cho những giao dịch này. Đây là sự khác biệt so với những sự kiện như bong bóng năm 2015 tại Trung Quốc – khi chứng kiến lượng giao dịch ký quỹ tăng vọt."

Ông nói thêm: "Hiện tại, khoản tiết kiệm của các hộ gia đình đang ở mức cao. Mọi người đã sở hữu một số tiền mặt. Đối với chúng tôi, thì đây không giống như một quả bong bóng. Thay vào đó, một số cổ phiếu đắt đỏ có thể được điều chỉnh."

Những chuyên gia có quan điểm lạc quan cũng nhấn mạnh rằng các nhà đầu tư chuyên nghiệp không thể hiện tâm lý ưa thích rủi ro như trước đây. Thay vào đó, họ tiếp tục đề phòng rủi ro thị trường giảm giá. Chỉ số biến động VIX hiện đang ở mức 23 điểm so với mức trung bình dài hạn là dưới 20.

Andrew Sheets – giám đốc chiến lược tài sản chéo tại Morgan Stanley, cho hay: "Việc mọi người vẫn đang lo ngại về biến động có thể xảy ra cho thấy không phải ai cũng ‘tất tay’."

Những dấu hiệu cảnh báo tương tự như diễn biến tiêu cực trước đây đều rõ ràng. Tuy nhiên, nếu các NHTW giảm quy mô của những gói hỗ trợ hoặc lạm phát bùng nổ khiến thị trường trái phiếu bị chấn động, thì nhiều nhà đầu tư đồng tình rằng thật khó để tưởng tượng điều gì sẽ khiến tình trạng đảo chiều lớn đối với tài sản rủi ro sẽ diễn ra.

Tham khảo Financial Times