Việt Nam có là nước thao túng tiền tệ - nhận xét về báo cáo của Bộ Tài chính Mỹ

TS. Đinh Trường Hinh - TS. Nguyễn Tiến Hưng (*)

(TBKTSG) - Báo cáo của Bộ Tài chính Mỹ tháng 12-2020 trình lên Quốc hội Mỹ đã xếp Việt Nam và Thụy Sỹ là hai quốc gia thao túng tiền tệ. Điều đáng ngạc nhiên là Bộ Tài chính Mỹ lại công khai bày tỏ quan ngại của mình về một quốc gia vừa ra khỏi nhóm các nước thu nhập thấp cách đây vài năm.

Ngoài ra, GDP của Việt Nam chỉ bằng một phần nhỏ của Mỹ, nhưng lại được đánh giá giống như các nước phát triển. Bài viết nhận xét chính sách này nhằm đánh giá giá trị bản báo cáo của Bộ Tài chính Mỹ và những tác động đối với Việt Nam.

Việc Bộ Tài chính Mỹ (sau đây gọi tắt là BTC) nhấn mạnh vào tỷ giá hối đoái như một chính sách Việt Nam theo đuổi để “thao túng” cán cân mậu dịch là đặt sai vấn đề.

Với cách tiếp cận của BTC, Việt Nam mà bị xếp vào loại thao túng tiền tệ thì bất kỳ quốc gia đang phát triển nào quản lý kinh tế vĩ mô thành công để đạt được tăng trưởng kinh tế cao, đều có thể bị đối xử theo cách như vậy.

Đạo luật năm 1988 của Mỹ yêu cầu Bộ trưởng Bộ Tài chính đánh giá liệu một quốc gia có thao túng tỷ giá hối đoái song phương của mình đối với đô la Mỹ hay không, nhằm ngăn chặn việc điều chỉnh cán cân thanh toán hiệu dụng hoặc giành được lợi thế cạnh tranh không công bằng trong thương mại quốc tế.

| Hoàn toàn đúng khi chỉ ra rằng Việt Nam nên tập trung nâng cao năng suất của nền kinh tế quốc nội bằng cách thực hiện cải cách doanh nghiệp nhà nước và tạo sân chơi bình đẳng cho các doanh nghiệp tư nhân trong nước so với các doanh nghiệp nước ngoài. Nhưng xếp Việt Nam vào nhóm thao túng tiền tệ là không đúng. |

Đạo luật năm 2015 của Mỹ yêu cầu Bộ trưởng Bộ Tài chính giám sát chính sách kinh tế vĩ mô và chính sách tiền tệ của các đối tác thương mại lớn của Mỹ.

Do đó, BTC áp dụng ba tiêu chí cho các đối tác có quy mô buôn bán hàng hóa song phương với Mỹ từ 40 tỉ đô la trở lên: (1) có thặng dư thương mại với Mỹ tối thiểu 20 tỉ đô la trong thời hạn 12 tháng; (2) có thặng dư tài khoản vãng lai ít nhất 2% trong thời hạn 12 tháng; (3) liên tục can thiệp đơn phương vào việc mua ngoại tệ ít nhất ở mức 2% GDP trong thời gian 12 tháng và tần suất can thiệp ít nhất sáu tháng trong thời gian 12 tháng.

Báo cáo của BTC nhận xét:

Việt Nam quản lý chặt giá trị của tiền đồng bị định giá thấp so với đô la Mỹ kể từ năm 2016. Việt Nam đã áp dụng chính sách này một cách nhất quán trong các giai đoạn chịu áp lực cả tăng giá cũng như giảm giá. Ngoài ra, Việt Nam bước vào năm 2019 với mức dự trữ ngoại tệ tương đối thấp.

Nhưng liên tục trong bốn quí, cho đến tháng 6-2020, Việt Nam đã tiến hành can thiệp quy mô lớn và kéo dài, nhiều hơn so với các giai đoạn trước, nhằm ngăn chặn sự lên giá của tiền đồng, trong bối cảnh thặng dư tài khoản vãng lai lớn hơn và thặng dư thương mại song phương ngày càng tăng với Mỹ.

Sự can thiệp này cũng góp phần định giá tiền đồng thấp hơn trên cơ sở thực, có tính đến trọng số thương mại, với tỷ giá hối đoái hiệu dụng thực được định giá thấp hơn trong năm 2019.

Từ đó, báo cáo kết luận:

Do đó, dựa trên một loạt bằng chứng và hoàn cảnh, BTC đánh giá rằng ít nhất một phần của việc điều hành tỷ giá hối đoái của Việt Nam trong bốn quí đến tháng 6-2020, và đặc biệt là sự can thiệp của Việt Nam, là nhằm ngăn chặn việc điều chỉnh cán cân thanh toán hiệu dụng và giành lợi thế cạnh tranh không công bằng trong thương mại quốc tế. Do đó, theo Đạo luật năm 1988, BTC xác định rằng Việt Nam là nước thao túng tiền tệ.

Quyết định có đúng như sự thật hay không?

Quyết định của BTC dựa trên các giả thiết sau:

- Việt Nam đã giữ cho đồng tiền của mình bị định giá thấp kể từ năm 2016.

- Năm 2018 tiền đồng được Quỹ Tiền tệ quốc tế (IMF) xét là định giá thấp hơn 8,3% trong bản báo cáo của Article IV năm 2018 của cơ quan này.

- Việt Nam bước vào năm 2019 với mức dự trữ ngoại tệ thấp, và sau đó tích lũy dự trữ bằng cách mua đô la Mỹ, và trong quá trình này, đã ngăn chặn sự tăng giá của tiền đồng và giữ cho tỷ giá thực của tiền đồng so với đô la ở mức thấp.

- Sau đó BTC xác định trong nửa cuối năm 2019 và nửa đầu năm 2020, tiền đồng bị giữ ở mức thấp.

Hầu hết các phân tích của BTC dựa trên thông tin rút ra từ các bản báo cáo Article IV năm 2018 và 2019 của IMF.

Có một số vấn đề với lập luận Việt Nam là nước thao túng tiền tệ:

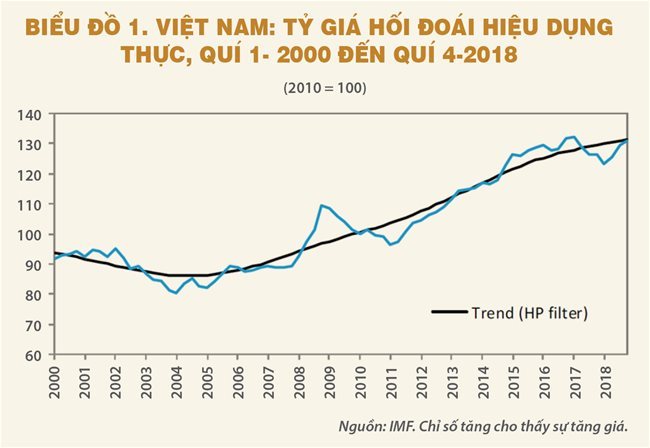

Động thái tỷ giá hối đoái hiệu dụng thực: Để đo lường tác động của việc điều chỉnh tỷ giá hối đoái đối với cán cân thương mại Việt - Mỹ, việc sử dụng tỷ giá hối đoái hiệu dụng thực (REER) sẽ chính xác hơn, vì nó tính đến bình quân gia quyền của tiền đồng so với chỉ số hoặc rổ ngoại tệ mạnh khác, trong đó đô la Mỹ có trọng số khá lớn. Biểu đồ 1 lấy từ báo cáo năm 2019 của IMF, cho thấy diễn tiến của REER kể từ năm 2000. Biểu đồ cho thấy rõ ràng REER đã tăng giá kể từ năm 2005. BTC cũng lưu ý rằng REER tăng 22% trong năm 2015 (tr. 52).

Nhân đây cũng cần chỉ ra IMF đã ghi nhận trong báo cáo năm 2019 (in đậm của chúng tôi):

“Trong năm 2017, REER mất giá 4,4% do tiền đồng vẫn được neo vào đô la Mỹ đang suy yếu. Xu hướng này đã đảo ngược vào năm 2018 và REER tăng giá 3,5% trong năm đó”. (IMF, 2019, tr. 36).

Phương pháp luận: Để đánh giá tỷ giá bị định giá cao hay thấp, IMF sử dụng hai phương pháp luận chính: mô hình dựa trên REER và mô hình Đánh giá cân bằng bên ngoài (EBA). Hai mô hình này đôi khi cung cấp các kết quả ngược nhau và nhân viên IMF đã sử dụng các đánh giá của mình để lựa chọn mô hình này thay vì mô hình kia. Tuy nhiên,

“Các mô hình EBA cung cấp các đầu vào số để xác định các mất cân bằng bên ngoài, nhưng trong một số trường hợp chúng không nắm bắt được đầy đủ tất cả các đặc điểm của quốc gia có liên quan và các sai lệch tiềm năng do các chính sách gây ra. Trong những trường hợp như vậy, các đánh giá về nền kinh tế có thể cần được bổ sung bởi kiến thức và hiểu biết cụ thể về từng quốc gia”. (Báo cáo Đối ngoại của IMF, 2020, tr. 61)

Trong trường hợp Việt Nam, nếu sử dụng phương pháp tiếp cận EBA, thì tiền đồng được xem là bị định giá thấp (8,4% vào năm 2018 theo IMF), nhưng nếu sử dụng phương pháp truyền thống, tức là tỷ giá cân bằng thực, tiền đồng được coi là bị định giá cao “một cách đáng kể” (IMF, 2019, tr. 36).

Như vậy thì các chuyên viên IMF đã chọn sử dụng phương pháp thứ nhất thay vì phương pháp thứ hai, theo đánh giá chủ quan của họ, một quan điểm mà BTC đã chấp nhận và áp dụng một cách máy móc cho Việt Nam.

Chính phương pháp tiếp cận EBA mà IMF mới lập ra năm 2013 đã có giới hạn. Việc sử dụng nó để đo lường mối quan hệ giữa các chính sách và cán cân thương mại ở Việt Nam rất có thể không chính xác.

Thứ nhất, Việt Nam không nằm trong số 40-49 quốc gia được sử dụng để đưa ra mô hình EBA. Thứ hai, các ước tính từ mô hình này có sai số tiêu chuẩn khá lớn. Ví dụ, mức độ chênh lệch dựa trên tài khoản vãng lai là cộng hoặc trừ 1 phần trăm GDP. Thứ ba, ngoại thương của Việt Nam từ năm 2015-2020 về cơ bản khác với giai đoạn 1990-2000, giai đoạn mà mô hình EBA dựa trên đó, về cả cấu trúc, định hướng và mô hình chính sách. Thứ tư, như Báo cáo IMF năm 2018 đã lưu ý, mô hình EBA giản lược (EBA-lite) không giải thích được thực tế là khu vực FDI tại Việt Nam rất ít liên kết với nền kinh tế quốc nội. Cuối cùng, như chính IMF đã chỉ ra trong bài báo năm 2013 về phương pháp EBA(1):

“Khó khăn cơ bản (của EBA) là những phân tích thực nghiệm tích cực vẫn để lại một phương pháp tính toán chưa có sự hiểu biết đầy đủ về các cấp độ và chuyển động của CA (tài khoản vãng lai) và REER: vẫn còn lại một thành phần không giải thích được, một thành phần mà trong nhiều trường hợp sẽ là quá lớn để có thể bỏ qua.

Trong trường hợp như vậy, thách thức là phải giải thích phần còn lại đó một cách thích hợp, vì nó có thể phản ánh những sai lệch do chính sách, nhưng cũng có thể phản ánh những nguyên tắc cơ bản chưa được nắm bắt hoặc những hạn chế khác của phân tích thực nghiệm (bao gồm cả lỗi đo lường, lỗi lấy mẫu cũng như những sai sót chi tiết khả dĩ)...

Từ những điều nói trên, cũng như yếu tố không chắc chắn đi kèm với bất kỳ phân tích kinh tế lượng nào, nên ta cần xem EBA chỉ như một công cụ cung cấp các ước tính hữu ích - và phù hợp cho xem xét đa phương - để cung cấp thông tin và hướng dẫn các đánh giá, (IMF, Phillips và cộng sự, 2013, tr. 36)

Năm 2020: Do đại dịch, năm 2020 là một năm đặc biệt trong đó nhiều quốc gia giảm thâm hụt tài khoản vãng lai hoặc tăng thặng dư vãng lai do giảm nhu cầu nhập khẩu vì các hạn chế áp đặt lên nền kinh tế. Với một năm đặc biệt như vậy, BTC không nên đưa năm 2020 vào việc đánh giá, vì có thể sẽ đưa đến những hệ lụy lâu dài.

Một bản báo cáo Article IV vừa được viết vào tháng 11-2020, nhưng chỉ có một thông cáo báo chí được công bố. Trong thông cáo này không nói một từ nào về chính sách tỷ giá của Việt Nam, mặc dù mục đích chính của báo cáo Article IV là để theo dõi các chính sách kinh tế và tài chính của một quốc gia, đặc biệt là vấn đề quản lý ngoại hối và tỷ giá và tác động của chúng.

Dự trữ quốc tế: Sau đó BTC tuyên bố Việt Nam giữ giá trị đồng tiền của mình thấp để tăng dự trữ ngoại tệ. Nhưng tích lũy dự trữ ngoại tệ là cần thiết và phù hợp với lời khuyên của IMF. Kể cả khi đã tích lũy được đáng kể, thì mức dự trữ hiện tại vẫn bị coi là dưới mức thích đáng (mới đạt 76% mức thích đáng, theo IMF).

Lưu ý rằng, đại đa số các nước mà BTC khảo sát là các quốc gia phát triển, vì vậy đồng tiền của họ có thể chuyển đổi được - do đó nhu cầu tích lũy dự trữ ít hơn rất nhiều. Trong bối cảnh một quốc gia nhỏ, đang phát triển, và nếu BTC đúng khi cho rằng Việt Nam đang tuân theo chính sách tỷ giá cố định, thì rõ ràng Việt Nam cần phải có một nguồn dự trữ dồi dào làm bộ đệm. Năm 2019, dự trữ quốc tế của Việt Nam là khoảng 2,5 tháng nhập khẩu so với 7,6 tháng của Philippines.

Bộ Tài chính Mỹ lẽ ra cần tập trung vào điều gì?

Có hai điểm quan trọng cần phải nằm ở trọng tâm của nghị trình thảo luận giữa Mỹ và Việt Nam về làm thế nào để khắc phục sự mất cân bằng thương mại song phương lớn.

Thứ nhất, nền kinh tế Việt Nam được thúc đẩy bởi hai khu vực riêng biệt: khu vực doanh nghiệp có vốn đầu tư nước ngoài (FIE) và khu vực kinh tế quốc nội. Như IMF đã lưu ý, khu vực FIE dẫn đến thặng dư thương mại, đặc biệt là trong lĩnh vực điện tử và các ngành chế tạo khác, trong khi khu vực kinh tế quốc nội thì bị thâm hụt thương mại và có năng suất rất thấp.

Ví dụ, IMF ước tính rằng khu vực FIE tạo ra thặng dư thương mại 15,5% GDP vào năm 2018, trong khi khu vực kinh tế quốc nội gây thâm hụt thương mại 8,7% GDP. Năng suất của khu vực quốc nội chỉ bằng khoảng 20% năng suất khu vực FIE.

Do đó, cách tốt nhất để điều chỉnh tỷ giá hối đoái thực là nâng cao năng suất của khu vực quốc nội. Nhưng việc này có thể mất thời gian vì nó liên quan đến cải cách cơ cấu, đặc biệt là cải cách các doanh nghiệp nhà nước. BTC cần chú trọng nhiều hơn vào khu vực kinh tế quốc nội không có vốn đầu tư trực tiếp nước ngoài (FDI) tại Việt Nam.

Trong khi đó, do nền kinh tế kép này, thương mại song phương giữa Mỹ và Việt Nam cần tính đến dòng lợi nhuận của khu vực FIE. Trên thực tế, Việt Nam có mức thâm hụt khiêm tốn nhưng thường xuyên trong thương mại dịch vụ suốt hai thập kỷ qua.

Thứ hai, trong khi quy mô cán cân tài khoản vãng lai tổng thể không khác so với Hàn Quốc hay Đài Loan khi các nền kinh tế này ở vào giai đoạn phát triển kinh tế hiện tại của Việt Nam (đầu những năm 1980), Việt Nam cần cân bằng cán cân thương mại quốc tế bằng cách chuyển nhập khẩu song phương từ các đối tác thương mại như Trung Quốc sang những đối tác như Mỹ.

Trong bối cảnh đó, cần lưu ý rằng hiện nay, hàng hóa xuất khẩu của Việt Nam đang bị phóng đại quá mức so với giá trị gia tăng thực sự cho Việt Nam: đó chỉ là giá trị thuộc giai đoạn lắp ráp cuối cùng của chuỗi giá trị toàn cầu.

Quản lý kinh tế vĩ mô

Dòng vốn chảy vào cũng làm cho việc quản lý nền kinh tế Việt Nam phức tạp thêm. Việt Nam hiện tràn ngập FDI (một số vào theo khuyến khích của BTC để các công ty phi quốc gia chuyển nguồn đầu tư từ Trung Quốc sang các nước như Việt Nam, Ấn Độ,...) và kiều hối của người lao động cũng như của Việt kiều.

Trong khi các dòng chảy này có xu hướng được coi là dấu hiệu tích cực, phản ảnh niềm tin của các nhà đầu tư, thì chúng lại đặt ra một chi phí cao cho khu vực kinh tế quốc nội. Nếu chính phủ áp dụng chế độ tỷ giá hối đoái linh hoạt, ảnh hưởng đến xuất khẩu sẽ rất nghiêm trọng.

Nếu áp dụng tỷ giá cố định hoặc tương đối cố định, trong một chế độ mở cửa cho vốn nước ngoài vào, Ngân hàng Nhà nước sẽ cần phải, hoặc là: a) triệt tiêu dòng vốn bằng cách phát hành trái phiếu có mệnh giá trong nước hoặc tăng yêu cầu dự trữ, trong trường hợp đó, lãi suất trong nước sẽ tăng hơn nữa và càng thu hút nhiều vốn nước ngoài nhiều hơn; hoặc b) chuyển dòng tiền vốn đổ vào thành nguồn tiền trong nước (bằng cách mua đô la từ các nhà đầu tư nước ngoài) để gia tăng nguồn cung tiền - và cùng với nó là áp lực lạm phát.

Ngân sách hoặc tài chính hoặc cả hai sẽ phải gánh chịu chi phí khử các tác động triệt tiêu trong khi đó người tiêu dùng nói chung phải gánh chịu hậu quả của việc phát hành thêm tiền. Do đó, việc gia tăng nguồn cung tiền là tốn kém và có tác động lớn đến sự bất ổn về tiền tệ và tỷ giá hối đoái, đặc biệt là ở các nền kinh tế đang trong giai đoạn phát triển.

Tình trạng nan giải này chỉ có thể được giải quyết bằng các chính sách tài khóa và cải thiện năng suất. Một thặng dư tài chính lớn trong lúc tạm thời là rất quan trọng để có chi phí trả cho việc triệt tiêu nói trên, chống lại sự suy giảm về mặt tiết kiệm tư nhân và kiềm chế sức hút trong nước.

Nhưng khi ngân sách đang phải đối mặt với áp lực từ đại dịch Covid-19, thì việc quản lý dòng ngoại hối trở nên khó khăn hơn nhiều, và việc phải đánh đổi giữa các chính sách tài khóa, tiền tệ và tỷ giá hối đoái cũng trở nên rõ ràng hơn nhiều.

Kết luận

Bộ Tài Chính Mỹ có thể chỉ ra rằng Việt Nam có sự mất cân bằng nghiêng về một phía trong cán cân thương mại với Mỹ và do đó Việt Nam cần thận trọng theo dõi cán cân thương mại song phương, giảm thặng dư bằng cách mua nhiều hàng nhập khẩu của Mỹ hơn.

Quan trọng hơn, BTC hoàn toàn đúng khi chỉ ra rằng Việt Nam nên tập trung nâng cao năng suất của nền kinh tế quốc nội bằng cách thực hiện cải cách doanh nghiệp nhà nước và tạo sân chơi bình đẳng cho các doanh nghiệp tư nhân trong nước so với các doanh nghiệp nước ngoài.

Nhưng xếp Việt Nam vào nhóm thao túng tiền tệ là không đúng. Việc điều chỉnh tỷ giá sẽ không có tác dụng gì đến những cải cách cần thiết ở giai đoạn này và có thể làm trầm trọng thêm sự méo mó của nền kinh tế hiện tại bằng cách tạo ra nhiều rủi ro hay không chắc chắn và vì vậy trừng phạt các doanh nghiệp tư nhân trong nước.

(*) TS. Đinh Trường Hinh là Chủ tịch Công ty Tư vấn EGAT tại Mỹ và là Thành viên cao cấp Trung tâm Chính sách cho Các Nước Phát Triển, Rabat, Morocco.

- TS. Nguyễn Tiến Hưng là cựu Giáo sư Kinh tế tại các đại học Howard, Trinity, NC Wesleyan. Ông từng là Kinh tế gia tại Quỹ Tiền tệ quốc tế và Tư vấn cho Ngân hàng Thế giới.

(1) Ở đây phải chỉ ra rằng là một mô hình kinh tế lượng, EBA có những vấn đề khác nữa. Mô hình EBA bao gồm tới 20 biến số, mà trong đó nhiều biến số chỉ là ước đoán. Một số biến số thậm chí không phải là biến số tài chính, chẳng hạn như “tỷ lệ phụ thuộc”, “tốc độ lão hóa” và “chỉ số môi trường thể chế/chính trị an toàn hơn”. Một biến số, “tỷ trọng đồng nội tệ trong dự trữ ngoại tệ” không thích hợp cho Việt Nam vì tiền đồng không phải là đồng tiền thuộc dự trữ tiền tệ thế giới.

Tài liệu tham khảo

- IMF (2020). Báo cáo khu vực bên ngoài: Sự mất cân bằng toàn cầu và khủng hoảng COVID-19. Washington, DC, tháng 8. https://www.imf.org/en/Publications/ESR/Issues/2020/07/28/2020-external-sector-report .

- IMF (2019). Việt Nam: 2019 Thẩm vấn Mục IV 2019; Thông cáo báo chí; Báo cáo nhân viên; và Tuyên bố của Giám đốc Điều hành Việt Nam. Tháng 7. https://www.imf.org/en/Publications/CR/Issues/2019/07/16/Vietnam-2019-Article-IV-Consultation-Press-Release-Staff-Report-and-Statement-by-the- 47124

- IMF (2018). Việt Nam: Tham vấn Mục IV 2018; Thông cáo báo chí; Báo cáo nhân viên; và Tuyên bố của Giám đốc Điều hành Việt Nam. Tháng 7. https://www.imf.org/vi/Publications/CR/Issues/2018/07/10/Vietnam-2018-Article-IV-Consultation-Press-Release-and-Staff-Report-46064

- Phillips, M.S., Catão, M.L, Ricci, M.L.A., Bems, M.R., Das, M.M., Di Giovanni, M.J.,. & Vargas, M.M. (2013). Phương pháp đánh giá cân bằng bên ngoài (EBA). Quỹ Tiền tệ quốc tế. https://www.imf.org/en/Publications/WP/Issues/2016/12/31/The-External-Balance-Assessment-EBA-Methodology-41200

- BTC, Mỹ (2020). Chính sách kinh tế vĩ mô và chính sách ngoại hối của các đối tác thương mại lớn của Mỹ. Tháng 12. https://home.treasury.gov/system/files/206/December-2020-FX-Report-FINAL.pdf