Sự kiện Ngân hàng Silicon Valley (SVB) sụp đổ tuần qua làm rúng động các thị trường tài chính cả ở Mỹ lẫn trên toàn cầu.

Nguyên nhân là những sai lầm cơ bản do lòng tham chạy theo lợi ích trước mắt của doanh nghiệp và sự đồng lõa của cơ quan quản lý, một thứ đã lặp đi lặp lại không biết bao nhiêu lần.

Cuộc đại khủng hoảng tài chính và suy thoái kinh tế 1929-1933, cuộc khủng hoảng tài chính 2008 và sự sụp đổ của một số ngân hàng hiện giờ ở Mỹ có nguyên nhân khá giống nhau: thiếu tách bạch giữa hoạt động của các loại hình tài chính, nhất là hoạt động của ngân hàng thương mại và ngân hàng đầu tư - vốn luôn chứa đựng xung đột và rủi ro hệ thống tiềm ẩn, khi vốn huy động ngắn hạn được đầu tư vào những tài sản có tính dài hạn, rủi ro cao.

Có nhiều nguyên nhân dẫn đến cuộc đại khủng hoảng và suy thoái 1929-1933. Tuy nhiên, một trong những lý do cơ bản nhất là các ngân hàng thương mại sử dụng vốn huy động để cho vay kinh doanh chứng khoán (chủ yếu là cổ phiếu) và trực tiếp tham gia mua bán chứng khoán.

Nhiều ngân hàng không chỉ đầu tư rất nhiều vào các chứng khoán đầu cơ mà còn tham gia vào hoạt động ngân hàng đầu tư qua mua chứng khoán phát hành lần đầu để bán lại cho công chúng.

Việc ngân hàng thương mại sử dụng vốn huy động cho khách hàng vay và trực tiếp mua bán chứng khoán khiến một luồng tiền lớn đổ vào chứng khoán, đẩy giá chứng khoán lên mức bong bóng.

Để tránh những đổ vỡ tương tự, năm 1933, theo đề xuất của Thượng nghị sĩ Carter Glass và Chủ tịch Ủy ban Ngân hàng và tiền tệ Hạ viện Henry Steagall, Quốc hội Hoa Kỳ thông qua luật ngân hàng 1933, tức luật Glass-Steagall.

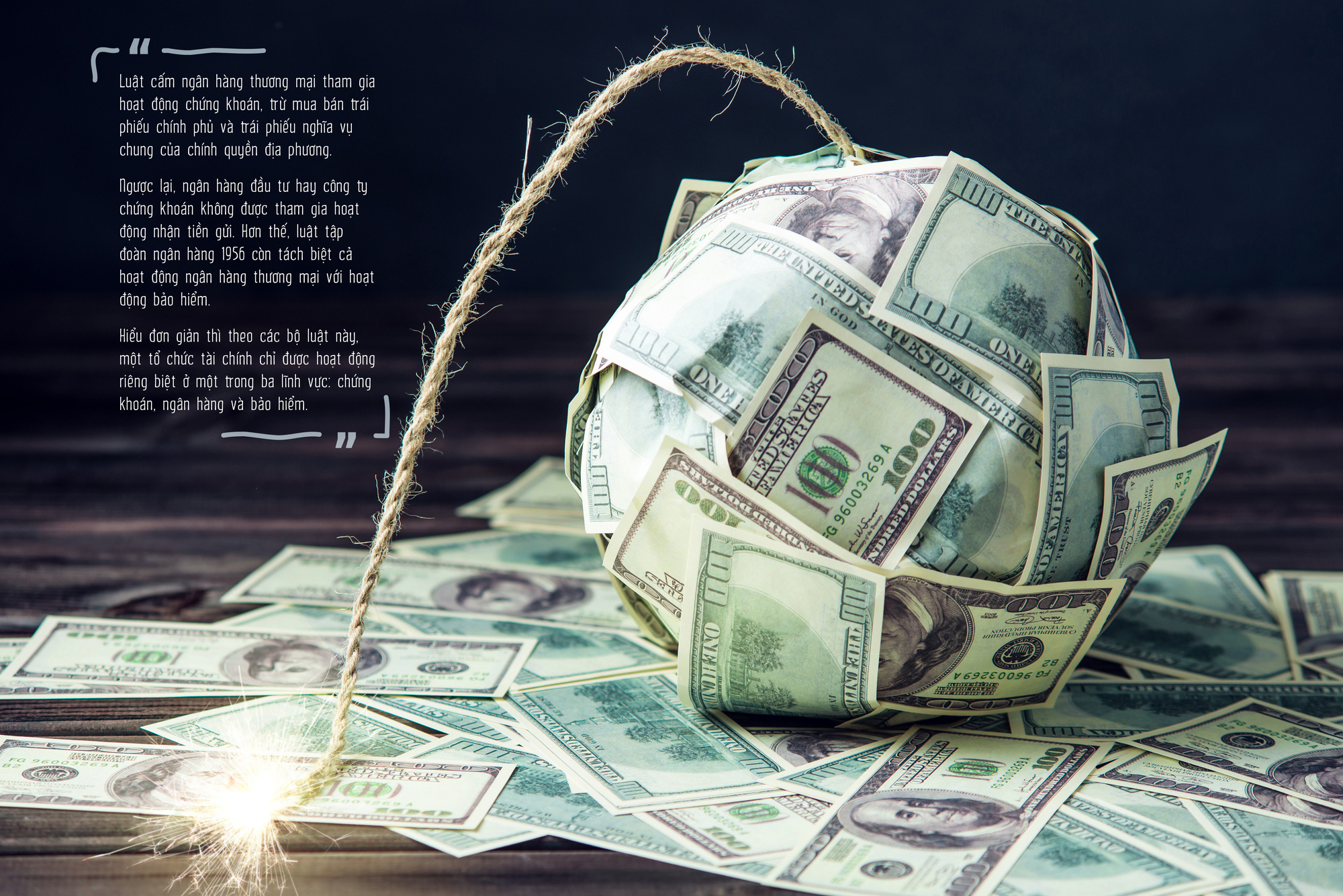

Đạo luật này tạo ra nền tảng cho sự ổn định của hệ thống tài chính Hoa Kỳ trong hơn nửa thế kỷ sau với quy định tách bạch hoạt động của ngân hàng thương mại và ngân hàng đầu tư.

Luật Glass-Steagall, nói chung hết sức chặt chẽ và được chế tài nghiêm ngặt, đã gây không ít khó khăn cho hoạt động của các tổ chức tài chính.

Do vậy trong suốt hơn 6 thập niên tiếp đó, giới tài chính tìm mọi cách để nới lỏng và cuối cùng hủy bỏ bộ luật này vào năm 1999.

Đó là một nỗ lực "lấn dần từng bước". Đầu thập niên 1960, các ngân hàng vận động hành lang để Quốc hội Hoa Kỳ cho phép họ tham gia thị trường trái phiếu công trình.

Tiếp đến, vào thập niên 1970, các công ty môi giới chứng khoán bắt đầu thâm nhập lãnh địa của các ngân hàng thương mại bằng cách tung ra sản phẩm tài khoản thị trường tiền tệ có trả lãi và cho phép khách hàng viết séc cũng như sử dụng các thẻ tín dụng và thẻ ghi có.

Thực chất đây là các dịch vụ của ngân hàng thương mại.

Năm 1987, hội đồng quản trị FED bỏ phiếu với tỉ lệ 3-2 nới lỏng tiếp quy định của luật Glass-Steagall, cho phép ngân hàng thương mại tham gia một số hoạt động bảo lãnh phát hành chứng khoán với thương phiếu, trái phiếu công trình và các loại chứng khoán được đảm bảo bằng vay thế chấp bất động sản.

Tháng 8-1987, Alan Greenspan, cựu giám đốc Ngân hàng thương mại J.P. Morgan và là nhân vật có đầu óc rất cấp tiến trong nới lỏng quy định hoạt động ngân hàng, trở thành chủ tịch FED.

Một lập luận ưa thích của Greenspan lý giải cho việc nới lỏng quy định hoạt động ngân hàng là để giúp ngân hàng của Mỹ cạnh tranh với các đối thủ nước ngoài.

Tháng 12-1996, với sự ủng hộ của Chủ tịch Greenspan, hội đồng quản trị FED quyết định cho phép các công ty nắm giữ ngân hàng thương mại sở hữu luôn các hãng ngân hàng đầu tư và nâng giới hạn doanh thu từ hoạt động bảo lãnh phát hành chứng khoán lên 25%.

Tháng 4-1998 kế hoạch sáp nhập Hãng bảo hiểm Travellers và Ngân hàng Citicorp để hình thành Citigroup Inc., - tập đoàn tài chính lớn nhất thế giới - được FED phê chuẩn. Đến đây, luật Glass-Steagall coi như đã chết.

Sau khi luật Glass-Steagall bị bãi bỏ, các ngân hàng thương mại tích cực tham gia hoạt động kinh doanh chứng khoán, còn các ngân hàng đầu tư tích cực huy động vốn để đầu tư!

Khi nền kinh tế Mỹ còn tăng trưởng tốt và ổn định, vốn từ bên ngoài ồ ạt đổ vào, một lượng tiền lớn chảy vào thị trường nhà đất và các loại chứng khoán được đảm bảo bằng tài sản (chủ yếu là bất động sản). Giá nhà đất tăng liên tục khiến việc vay mượn để mua bán nhà đất hết sức dễ dàng.

Đã có lúc một người thu nhập chỉ có 30.000 đô la một năm vẫn có thể vay mượn để mua một căn nhà giá trị 500.000 đô la, trả dần trong 30 năm.

Thu nhập của người này chắc chắn không đủ trả nợ vì giả sử lãi suất chỉ là 3% thì lãi phải trả hằng năm đã lên đến 15.000 đô la cộng với bằng đấy tiền trả nợ gốc nữa. Tức về bản chất, đây là những khoản nợ không thể thu hồi.

Những khoản vay này, cùng một mê cung những khoản vay trả góp và tài sản tài chính phái sinh khác do các tổ chức tài chính - giờ đã là những con quái vật kết hợp cả ngân hàng thương mại, ngân hàng đầu tư - dễ hiểu là một quả bom hẹn giờ dứt khoát phải nổ.

Giá nhà liên tục đi lên, nên các loại chứng khoán được đảm bảo bằng bất động sản cũng tăng theo. Quả bong bóng được bơm tới kích thước lớn nhất vào năm 2006.

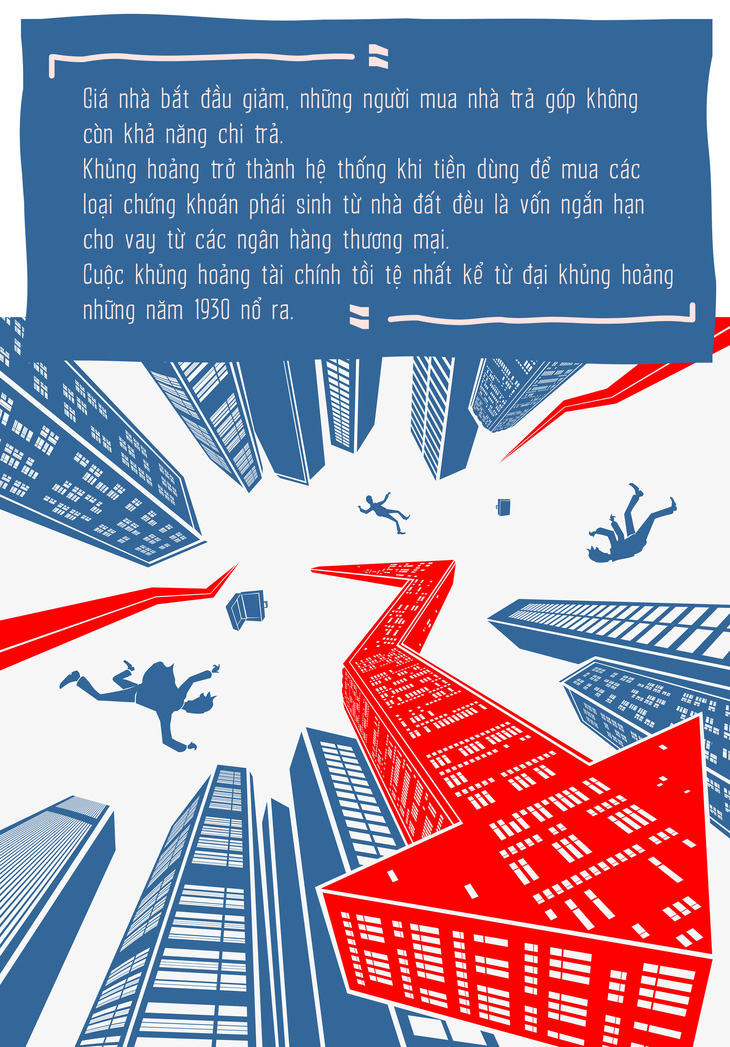

Tới đây người ta mới giật mình nhận thấy tỉ lệ vốn huy động - chủ yếu là vốn ngắn hạn - so với vốn sở hữu của các ngân hàng đầu tư hàng đầu ở Phố Wall lên đến 30/1. Các ngân hàng thương mại thì dành một lượng vốn quá lớn cho hoạt động kinh doanh chứng khoán.

Hệ thống tài chính phát triển nhất thế giới rơi vào khủng hoảng vì lý do hết sức đơn giản: vốn đi vay ngắn hạn được dùng để đầu tư vào tài sản (chứng khoán và bất động sản) dài hạn có mức độ rủi ro cao.

"Thế lớn trong thiên hạ, tan lâu rồi lại hợp, hợp lâu rồi lại tan". Sau cuộc khủng hoảng 2008, nhiều nghị sĩ tìm cách khôi phục ít nhất là một phần luật Glass-Steagall, nhưng không thành.

Dẫu vậy, tháng 7-2010, Quốc hội Hoa Kỳ vẫn thông qua luật Dodd-Frank về tăng cường điều tiết và giám sát hoạt động hệ thống tài chính. Bộ luật này đặt ra nhiều quy định để hạn chế rủi ro hệ thống.

Trong đó, đáng chú ý nhất là điều khoản Vocker quy định ngân hàng thương mại không được tham gia hoạt động mua bán các loại tài sản như chứng khoán, tiền tệ... nếu không có lệnh của khách hàng.

Luật Dodd-Frank không cấm ngân hàng thương mại tham gia kinh doanh chứng khoán như luật Glass-Steagall, nhưng luật này đã ít nhiều nỗ lực lập lại các quy định chặt chẽ của luật Glass-Steagall.

Nhưng chẳng được bao lâu.

Lòng tham của giới tài chính và con đường trục trặc rồi sụp đổ của SVB là hết sức điển hình.

Có thể thấy qua bài bình luận "Ngân hàng Silicon Valley đã biến mất. Chúng ta biết ai phải chịu trách nhiệm" trên The New York Times 13-3 của Thượng nghị sĩ Elizabeth Warren, người đã nỗ lực không biết mệt mỏi để quản lý giới tài chính chặt chẽ hơn.

Như vậy là gần 100 năm qua, những trục trặc với hệ thống tài chính ở Mỹ cứ lặp đi lặp lại.

Những quy định chặt chẽ giới hạn hoạt động của các tổ chức tài chính từ những năm 1930 vẫn còn nguyên giá trị bởi lòng tham và sự ngạo mạn của những người có quyền lực ảnh hưởng và dẫn dắt thị trường, như lịch sử đã chứng minh, là không thể kiềm chế chỉ bằng lương tâm.

Xem thêm: mth.13402011212303202-caig-oa-cu-yk-tom-ial-yellav-nocilis-gnah-nagn/nv.ertiout