SPAC là gì?

Ý tưởng về việc nhà sản xuất ô tô VinFast có thể huy động vốn và niêm yết tại Mỹ thông qua SPAC đang khiến giới đầu tư hào hứng.

SPAC - Special Purpose Acquisition Company (Công ty mua lại có mục đích đặc biệt) là mô hình không mới, nhưng gây sốt trên thị trường tài chính Mỹ trong vòng hơn một năm trở lại đây, kể từ khi bắt đầu của làn sóng hồi phục sau COVID-19.

SPAC thường được thành lập bởi một đội ngũ quản lý có kinh nghiệm hoặc các nhà tài trợ vốn, họ nắm khoảng 20% cổ phần công ty (các cổ đông sáng lập). 80% còn lại được nắm giữ bởi các cổ đông đại chúng thông qua các "chứng chỉ" được chào bán trong đợt IPO SPAC. Mỗi chứng chỉ bao gồm một phần của cổ phiếu phổ thông và một phần nhỏ chứng quyền.

IPO của SPAC thường dựa trên luận điểm đầu tư tập trung vào một lĩnh vực và khu vực địa lý, hoặc dựa trên kinh nghiệm chuyên môn của nhóm sáng lập.

Sau khi IPO, tiền được chuyển vào tài khoản ủy thác, các SPAC thường có từ 18 – 24 tháng để xác định và hoàn thành việc sáp nhập với một công ty mục tiêu. Nếu không hoàn thành nhiệm vụ này, SPAC sẽ giải tán và số tiền thu được từ IPO được trả lại cho các cổ đông đại chúng.

Sau khi xác định được công ty mục tiêu và thông báo sáp nhập, các cổ đông đại chúng của SPAC có thể bỏ phiếu phủ quyết giao dịch và chọn bán lại cổ phiếu của họ. Nếu SPAC cần thêm tiền để hoàn tất việc sáp nhập, SPAC có thể phát hành nợ hoặc phát hành thêm cổ phiếu.

SPAC đang đói mục tiêu, VinFast có khả năng thành công

Bản chất SPAC là một công ty séc trắng, họ "không có gì ngoài tiền" của các nhà đầu tư. Sau khi SPAC niêm yết, họ đi tìm kiếm các công ty để sáp nhập. VinFast thuộc Tập đoàn Vingroup có thể là một trong những công ty mục tiêu.

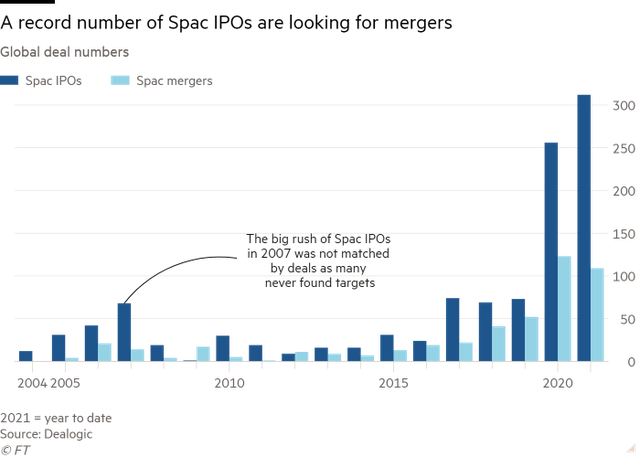

Thống kê của Financial Times cho thấy kể từ năm ngoái số SPAC tiến hành IPO thành công tăng đột biến, tuy nhiên số thương vụ sáp nhập thành công mới chỉ chiếm lần lượt 1/2 và 1/3. Chỉ khoảng 25% số SPAC niêm yết kể từ năm 2019 cho tới nay có thể hoàn thành việc sáp nhập mục tiêu.

Điều này tạo áp lực lên các SPAC phải đẩy nhanh tốc độ tìm kiếm các công ty mục tiêu, nếu không sẽ bị nhà đầu tư rút vốn khi đáo hạn 2 năm.

Theo ông Hồ Quốc Tuấn – Tiến sĩ, Giảng viên Đại học Bristol (Anh), những đơn vị muốn niêm yết thông qua SPAC (có thể bao gồm VinFast) sẽ dễ thở hơn so với SPAC cầm tiền đang chịu áp lực từ nhà đầu tư.

Khả năng VinFast nếu muốn niêm yết qua SPAC là khả thi và định giá không thấp.

Ông Tuấn cho rằng tiền SPAC cần giải ngân sáp nhập vẫn còn nhiều. Yếu tố thứ hai là lĩnh vực xe điện, xe tự lái đang được ưa chuộng tại thị trường nước ngoài. Đây là các lĩnh vực sẽ hưởng lợi từ chính sách đầu tư môi trường xanh của Mỹ và châu Âu. Hay Trung Quốc cũng đang có kế hoạch đẩy mạnh đầu tư vào mảng này.

Ông cũng nói thêm rằng, khả năng thành công của VinFast có thể sẽ cao hơn nếu công ty chấp nhận mức định giá thấp hơn. Các thương vụ IPO dưới 500 triệu USD hiện tại rất nhiều.

Tại Đông Nam Á, gã khổng lồ gọi xe Grab vừa thông báo chính thức rằng họ sẽ niêm yết thông qua sáp nhập với SPAC Altimeter Growth trong một thỏa thuận định giá công ty khoảng 39,6 tỷ USD. "Siêu ứng dụng" thu về 4,5 tỷ USD tiền mặt.

Tuy nhiên cũng phải lưu ý rằng, đã có những lo ngại về việc SPAC phát triển quá nóng. Quá trình xử lý hồ sơ SPAC bắt đầu mất nhiều thời gian hơn, Ủy ban Chứng khoán và Giao dịch Mỹ (SEC) nói rằng "đang giám sát chặt chẽ chưa từng có".

VinFast cần làm những gì?

Ở đầu bên kia, một công ty mục tiêu sẽ cần phải chuẩn bị nhiều thứ để có thể đáp ứng các tiêu chuẩn công ty đại chúng "theo tiêu chuẩn Mỹ".

Thời gian thông thường khoảng vài tháng, ngắn hơn so với IPO truyền thống. Nó bao gồm thẩm định, soạn bản cáo bạch, với sự tham gia và giám sát của SEC. Các công ty mục tiêu cũng sẽ phải đáp ứng các vấn đề về chuẩn mực kế toán và báo cáo tài chính, hiệu quả tài chính, các vấn đề thuế, kiểm soát và kiểm toán nội bộ, nguồn nhân lực, quản trị rủi ro, công nghệ và an ninh mạng…

Theo pháp luật Việt Nam, mà cụ thể là Nghị định 58 hướng dẫn thi hành một số điều của Luật chứng khoán, một trong những điều kiện để niêm yết tại Sở giao dịch chứng khoán nước ngoài là phải có quyết định thông qua của Đại hội đồng cổ đông (với công ty cổ phần), của Hội đồng thành viên (với Công ty TNHH hai thành viên trở lên) hoặc chủ sở hữu công ty (đối với công ty TNHH một thành viên). Bên cạnh đó, công ty cũng phải được Ủy ban Chứng khoán Nhà nước (SSC) chấp thuận hồ sơ đăng ký…

Trong thông báo chính thức gần đây, Vingroup cho biết rằng: "Vingroup muốn làm rõ rằng công ty thường xuyên xem xét các lựa chọn để huy động vốn và đầu tư cho VinFast. Điển hình là những cơ hội huy động vốn như đầu tư vốn trực tiếp vào công ty, phát hành cổ phiếu mới, sáp nhập với công ty mua lại mục đích đặc biệt, hoặc các giao dịch khác. Việc triển khai các giao dịch huy động vốn còn tùy thuộc vào điều kiện thị trường và nhu cầu vốn thực tế của công ty. Công ty sẽ công bố thông tin theo quy định khi quyết định triển khai giao dịch".

VinFast có kế hoạch tung ra thị trường Việt Nam ô tô điện vào cuối năm nay và đã nhận được gần 4.000 đơn đặt hàng sau 12 giờ mở bán. Công ty đặt mục tiêu bán xe ô tô điện sang thị trường Mỹ, Canada và châu Âu vào năm tới và đang tìm cách mở một nhà máy tại Mỹ.

Bạch Mộc

Nhịp sống kinh tế