Dù lãi suất huy động đã giảm mạnh nhưng tiền gửi dân cư tăng. Trong ảnh: giao dịch của một ngân hàng tại TP.HCM - Ảnh: QUANG ĐỊNH

Nếu như những tháng đầu năm 2022 tiền trong dân được bung ra làm ăn, room tín dụng cũng sớm cạn thì năm tháng đầu năm nay tín dụng tăng rất thấp, dòng tiền nhàn rỗi trú ẩn trong ngân hàng chờ cơ hội làm ăn.

Bí kênh đầu tư, tiền đổ vào tiết kiệm

Theo Ngân hàng Nhà nước, chỉ tính trong ba tháng đầu năm nay, có tới 415.058 tỉ đồng được dân cư gửi vào hệ thống ngân hàng, tăng hơn 7% so với cuối năm 2022.

Tính theo số tuyệt đối thì tiền gửi từ dân cư vào hệ thống ngân hàng đến thời điểm cuối tháng 3 đạt hơn 6,28 triệu tỉ đồng, cao nhất từ trước đến nay, và tăng 806.324 tỉ đồng nếu so với cùng kỳ năm ngoái.

Ông Nguyễn Quốc Hùng, tổng thư ký Hiệp hội Ngân hàng, cho rằng điều này phản ánh đúng tình hình kinh tế. Tiền trong dân rất lớn và dòng tiền này rất "thông minh".

Năm 2020, 2021 khi kênh đầu tư chứng khoán sôi động thì dòng tiền lớn ồ ạt đổ vào thị trường. Sau đó là đến thời tiền đổ vào bất động sản, hay đầu năm 2022 khi giá vàng tăng như vũ bão do chiến tranh nổ ra thì người dân lại cất giữ vàng.

Tuy nhiên, từ nửa cuối năm 2022 khi thị trường bất động sản ảm đạm, đóng băng; chứng khoán giảm nhanh, kênh trái phiếu quá nhiều rủi ro mà lãi suất tăng mạnh từ cuối năm 2022 thì nhà nhà, người người gửi ngân hàng để hưởng lãi suất cao. Mấy tuần gần đây khi chứng khoán bắt đầu hồi phục thì người dân bắt đầu bỏ tiền chút chút vào kênh này. Nhưng dòng tiền lớn vẫn trú ẩn ở ngân hàng.

"Tích trữ USD không có lợi vì giá USD giảm, lãi suất 0%/năm. Còn thị trường vàng cũng không còn hấp dẫn nhà đầu tư khi giá vàng không có nhiều biến động. Trong khi đó, hoạt động sản xuất - kinh doanh đang có nhiều thách thức. Chính vì vậy, việc gửi tiền vào ngân hàng là chuyện hết sức bình thường và đương nhiên do có lợi cao hơn cho người gửi tiền", ông Hùng phân tích.

Trong khi đó, sau một thời gian giảm mạnh, tiền gửi của các doanh nghiệp tại ngân hàng có xu hướng tăng trở lại cho thấy doanh nghiệp đang nghe ngóng, dòng tiền thu về chưa vội đầu tư. Nếu tình hình thị trường, đơn hàng chưa được cải thiện, xu hướng này còn tăng.

Khách hàng giao dịch tại một ngân hàng ở TP.HCM - Ảnh: QUANG ĐỊNH

Ngân hàng cũng muốn bơm vốn ra

Ông Trần Tấn Lộc, tổng giám đốc Eximbank, cho biết năm tháng đầu năm huy động vốn tại ngân hàng tăng 3% nhưng tín dụng chỉ tăng chưa đến 2%. Tín dụng tăng chậm do kinh tế khó khăn, nhu cầu vốn của doanh nghiệp giảm sút. Bản thân ngân hàng cũng muốn hướng nguồn vốn vào sản xuất kinh doanh.

Chia sẻ với báo chí, lãnh đạo một ngân hàng lớn có trụ sở ở Hà Nội cho biết dư nợ tín dụng từ đầu năm đến cuối tháng 3 tăng trưởng âm. Ngân hàng cũng xoay xở tìm mọi cách bơm vốn ra thị trường vì huy động nhiều mà không cho vay được sẽ lỗ. Nhưng những khách hàng lớn đều cho biết hàng tồn kho rất nhiều do nhu cầu từ thị trường trong nước lẫn nước ngoài đều giảm. Do vậy doanh nghiệp không dám vay vốn để sản xuất tiếp mà phải lo giải phóng lượng hàng tồn trước.

Theo ông Phạm Thanh Hà - phó thống đốc Ngân hàng Nhà nước, tính đến cuối tháng 5 mặt bằng lãi suất cơ bản đã ổn định. Lãi suất phát sinh mới có xu hướng giảm dần trong tháng đầu năm 2023.

Cụ thể, lãi suất tiền gửi bình quân phát sinh mới của các ngân hàng thương mại ở mức khoảng 6,1%/năm, giảm 0,37%/năm so với cuối năm 2022. Lãi suất cho vay bình quân phát sinh mới ở mức khoảng 9%/năm, giảm 0,9%/năm so với cuối năm 2022.

Những ngày qua, lãi suất huy động đang giảm rất mạnh do ngân hàng thừa vốn và khó cho vay ra. Ghi nhận lãi suất trên thị trường ngày 14-6 cho thấy tại bốn ngân hàng lớn có vốn nhà nước gồm Vietcombank, Agribank, VietinBank và BIDV, lãi suất cao nhất là 6,8%/năm kỳ hạn 12 tháng, các lãi suất trên 13 đến 15 tháng chỉ còn 6,6%/năm.

Tại các ngân hàng nhỏ như ABBank, Bảo Việt Bank, lãi suất tiền gửi cao nhất quanh mức 8%/năm. Mức lãi suất tiền gửi cao nhất được một số ngân hàng cổ phần áp dụng cho kỳ hạn 9 tháng thay vì kỳ hạn dài từ 12 tháng trở lên như nửa năm qua. Đơn cử VPBank niêm yết lãi suất cao nhất là kỳ hạn 8 và 9 tháng là 7,7%/năm, còn kỳ hạn 12 tháng chỉ còn 7,4%/năm; 15 tháng giảm về mức 6,6%/năm.

Sau rất nhiều tháng sụt giảm, tiền gửi của doanh nghiệp vào ngân hàng tính đến cuối tháng 3 đã bắt đầu tăng lên với hơn 48.000 tỉ đồng so với tháng 2. (Nguồn: Ngân hàng Nhà nước)

Khơi thông vốn, cách nào?

Theo ghi nhận của Tuổi Trẻ, vẫn xảy ra tình trạng ngân hàng niêm yết lãi suất một đàng nhưng lại giao "thẩm quyền đặc biệt" cộng thêm lãi suất tùy theo cấp bậc dẫn đến một cuộc đua lãi suất ngầm trong nhóm các ngân hàng cổ phần cỡ vừa và nhỏ.

Trong điều kiện bình thường, lãi suất huy động và cho vay của các ngân hàng quy mô nhỏ thường cao hơn các ngân hàng quy mô lớn. Thời gian gần đây, khi hệ thống ngân hàng cùng ép lãi suất huy động giảm để giảm lãi suất cho vay, các ngân hàng quy mô nhỏ khó giữ khách gửi tiền hơn ngân hàng quy mô lớn, vì vậy vẫn có một số ngân hàng phải tìm cách để giữ chân khách gửi tiền.

Có ngân hàng trụ sở tại TP.HCM còn minh họa rõ điều này trong bản tin nội bộ, chẳng hạn khoản tiền gửi từ 1 tỉ, kỳ hạn 6 tháng, giám đốc đơn vị kinh doanh được quyết lãi suất cao nhất 8,4%/năm, nhưng lên đến ban giám đốc khu vực thì lãi suất có thể lên đến 8,6%/năm, còn lên giám đốc khối thì lãi suất lên 8,8%/năm.

Cuộc đua ngầm này khiến mặt bằng lãi suất cho vay khó giảm nhanh. Mà lãi suất còn cao thì kênh tiền gửi ngân hàng vẫn là "bến đậu" của nguồn vốn nhàn rỗi vì đảm bảo hai yếu tố là an toàn và sinh lợi cao.

Ông Nguyễn Quốc Hùng nhận định nếu các ngân hàng tiếp tục để lãi suất cho vay cao thì ngân hàng "cũng khó". Vì lãi suất huy động cao đương nhiên tiền dân cư tiếp tục chảy vào ngân hàng, trong khi các tổ chức kinh tế không vay thì ngân hàng sẽ vô cùng khó khăn. Do đó, ngân hàng cần phải hạ lãi suất cả hai chiều để đảm bảo hoạt động của mình.

Ông Lê Ngọc Lâm, tổng giám đốc BIDV, cho hay doanh nghiệp khó tiếp cận được vốn, không vay được vốn do khả năng tài chính của doanh nghiệp, phương án vay không đáp ứng điều kiện vay vốn nên các ngân hàng không thể hạ chuẩn tín dụng để cho vay ra.

"Ngân hàng cũng mong cung ứng vốn cho khách hàng nhưng do cầu của nền kinh tế, hấp thụ vốn hiện nay khá thấp nên nhu cầu vay giảm rất sâu, kể cả doanh nghiệp và người dân. Doanh nghiệp bị giảm đơn hàng nên không có nhu cầu vay vốn. Dân thì chủ yếu vay để mua các sản phẩm tiêu dùng, phục vụ đời sống như nhà cửa nhưng từ cuối năm ngoái đến nay giao dịch trên thị trường bất động sản rất trầm lắng nên tín dụng tiêu dùng giảm" - ông Lâm chia sẻ.

Cũng theo ông Lâm, để chia sẻ khó khăn với doanh nghiệp và cũng thúc đẩy tăng trưởng tín dụng, BIDV đã giảm mặt bằng lãi suất cả lãi suất tiền gửi và cho vay. Trong thời gian tới, BIDV sẽ tiếp tục kéo giảm lãi suất. Lãi suất giảm sẽ kích thích nhu cầu đầu tư, nhu cầu tiêu dùng của người dân.

Ông Nguyễn Thanh Tùng, tổng giám đốc Vietcombank, cho hay trong bảy tháng đầu năm, ngân hàng này giảm 0,5% cho tất cả các khách hàng có dư nợ hiện hữu tại Vietcombank. Như vậy, hơn 600.000 tỉ dư nợ với hơn 110.000 khách hàng được giảm lãi suất. Vietcombank giảm lợi nhuận hơn 1.000 tỉ đồng.

Thời gian tới, một loạt dự án trọng điểm quốc gia là động lực phát triển kinh tế - xã hội của đất nước sẽ được Vietcombank là đầu mối để thu xếp vốn và triển khai. Đó là các lĩnh vực như điện lực, vận tải, cảng biển, hạ tầng giao thông…

“Hội nghị người sở hữu trái phiếu Saigon Glory” vừa diễn ra tháng 6-2023, trong đó nhiều nhà đầu tư bày tỏ ấm ức vì doanh nghiệp trì hoãn trả gốc và lãi đúng hạn - Ảnh: B.MAI

Đại biểu HOÀNG VĂN CƯỜNG (phó hiệu trưởng Trường đại học Kinh tế quốc dân Hà Nội):

Cần chính sách mạnh mẽ hỗ trợ khơi thông thị trường

Để giúp doanh nghiệp có thể mở rộng đầu tư, sản xuất kinh doanh, đưa tiền vào sản xuất thì quan trọng nhất cần khôi phục thị trường. Trong đó, cần trông chờ vào việc khơi thông thị trường quốc tế, mở rộng các thị trường mới, thị trường ngách.

Chính phủ hỗ trợ khơi thông thị trường trong nước bằng chính sách kích cầu tiêu dùng như đề xuất giảm thuế VAT, phí.... Có các chính sách đẩy mạnh đầu tư công, từ đó giúp tạo thêm việc làm, cơ hội cho các ngành. Kèm theo đó, hiện nay còn có nhiều vướng mắc về thể chế, luật pháp đang cản trở một số hoạt động kinh doanh của doanh nghiệp, khiến các dự án không triển khai được. Do vậy, cần những quyết sách mạnh mẽ để tháo nút thắt, điểm nghẽn về vấn đề này.

Đại biểu TRẦN VĂN LÂM (ủy viên thường trực Ủy ban Tài chính - Ngân sách):

Tạo điều kiện cho doanh nghiệp tiếp cận vốn

Để giải quyết câu chuyện này sẽ cần nhiều giải pháp để hỗ trợ doanh nghiệp, người dân nhằm khơi thông thị trường, tạo điều kiện cho sản xuất kinh doanh. Trong đó, tiến hành miễn, giảm, giãn thuế, phí cho sản xuất kinh doanh nhằm kích cầu… Giải quyết, hủy bỏ các thủ tục hành chính, điều kiện kinh doanh còn đang gây khó, cản trở doanh nghiệp cũng như sớm có giải pháp xử lý các dự án tồn đọng…

Tuy nhiên, khi người dân và doanh nghiệp yên tâm gửi tiền vào ngân hàng nhiều thì chính ngân hàng phải có biện pháp để rót, dẫn nguồn tiền vào đúng các lĩnh vực mà nền kinh tế đang cần, kích thích sản xuất, tiêu dùng thực sự có hiệu quả. Cần tránh việc các nguồn tiền vào nền kinh tế nhưng lại chảy vào các lĩnh vực đầu cơ, thổi bong bóng bất động sản, chứng khoán lên…

TH.CHUNG ghi

Lãi suất tiết kiệm giảm mãi cũng buồn

Ngay cả khi lãi suất huy động đã giảm, nhiều người dân có tiền nhàn rỗi vẫn chọn gửi tiết kiệm thay vì chọn trái phiếu có lãi suất cao hơn bởi hiệu ứng "chim sợ cành cong".

Nhiều nhà đầu tư trái phiếu vỡ các kế hoạch tài chính trong đầu tư vì các doanh nghiệp phát hành không thanh toán đúng hạn.

Nhiều trái phiếu không trả nợ đúng hạn

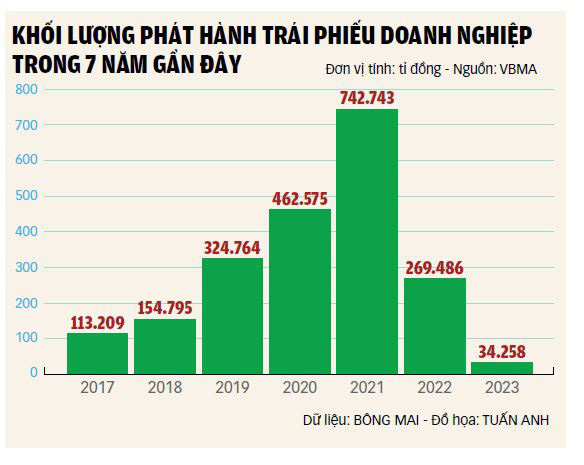

Theo dữ liệu từ Hiệp hội Thị trường trái phiếu Việt Nam, lũy kế năm tháng đầu năm 2023 có tổng cộng 19 đợt phát hành trái phiếu doanh nghiệp riêng lẻ với tổng giá trị hơn 28.700 tỉ đồng, giảm lần lượt 88% về số đợt phát hành và 73% về giá trị so với cùng kỳ năm trước.

Gần đây, danh sách các doanh nghiệp chậm trễ nghĩa vụ thanh toán trái phiếu cũng dày lên. Tính đến gần cuối tháng 5 vừa qua, có hơn 60 doanh nghiệp bị rơi vào "sổ đen" chậm nghĩa vụ thanh toán lãi hoặc nợ gốc trái phiếu doanh nghiệp, theo công bố của Sở Giao dịch chứng khoán Hà Nội, với số tiền ước tính hơn 157.700 tỉ đồng (chiếm 14,4% dư nợ trái phiếu doanh nghiệp riêng lẻ toàn thị trường).

Trước sự sụt giảm trầm trọng trên, mới đây Hiệp hội Các nhà đầu tư tài chính Việt Nam (VAFI) đã gửi đề xuất đến Thủ tướng Chính phủ, Bộ Tài chính và Ngân hàng Nhà nước cần tạo lập khung khổ pháp lý gần như tuyệt đối an toàn cho nhà đầu tư cá nhân tham gia thị trường trái phiếu. Xây dựng các loại trái phiếu gần như tuyệt đối an toàn là trái phiếu được bảo lãnh thanh toán tiền lãi và vốn gốc đúng hạn trong mọi tình huống nhưng có thể có rủi ro nhỏ như lạm phát, VND mất giá.

Chọn gửi ngân hàng cho yên tâm

Bỏ ra gần 700 triệu đồng để đầu tư vào trái phiếu Saigon Glory nhưng bị công ty trì hoãn trả gốc và lãi, anh Tô Huệ Lâm (quận 5, TP.HCM) cho biết cả gia đình không khỏi hoang mang khi trái phiếu đã đến thời gian đáo hạn nhưng doanh nghiệp vẫn trì hoãn trả gốc và lãi. Vì thế, khoản tiền 2 tỉ đồng vừa đáo hạn ở một ngân hàng lớn, anh cũng tiếp tục gửi tiết kiệm với kỳ hạn 12 tháng. "Sáng giờ tôi đã tới ba ngân hàng tìm nơi có lãi suất cao để gửi tiền tiết kiệm cho mẹ, phòng khi đau ốm", nhà đầu tư này nói.

Nếu thời gian trước bà Trần Thị Bích Thủy (quận 7) gửi tiền tiết kiệm ở ngân hàng và nhận về lãi suất hơn 10% thì thời gian gần đây đã bị giảm xuống 6%, điều này khiến bà không khỏi lo lắng.

"So với trước, bây giờ mỗi tháng tôi bị hụt gần 1 triệu đồng tiền lãi gửi tiết kiệm, cũng buồn nhưng tôi già rồi, không biết cách nào khác để kiếm được tiền". Để có được lãi tốt nhất, bà Thủy phải đi nhiều ngân hàng để so sánh.

TS Nguyễn Hữu Huân, trưởng bộ môn thị trường tài chính (Đại học Kinh tế TP.HCM), chia sẻ nhà đầu tư thường có xu hướng tìm kiếm các kênh nào có lãi suất cao nhất ưu tiên tham gia. Việc ngân hàng hạ lãi suất gửi tiết kiệm cũng khiến nhiều người có khuynh hướng xem xét kênh đầu tư khác thay thế, chẳng hạn thị trường chứng khoán.

Mặc dù việc giảm lãi suất gửi tiết kiệm là có lợi cho rất nhiều người, tạo điều kiện cho doanh nghiệp vay vốn, nhưng trên thực tế số doanh nghiệp không đủ điều kiện vay hiện nay rất cao, chưa kể lãi suất cho vay đối với họ vẫn cao.

Về ngắn hạn, cần kích cầu tiêu dùng trong nước. Khi sức cầu tư nhân yếu, phải kích cầu chính sách tài khóa. Tuy nhiên, hiện nay tỉ lệ giải ngân vốn đầu tư công còn rất thấp so với chỉ tiêu đặt ra, trong đó có chuyện sợ trách nhiệm, cần tháo điểm nghẽn này. Một khi doanh nghiệp có đơn hàng, có hợp đồng, họ sẽ có nhu cầu vay vốn trở lại.

Bên cạnh đó, dù đã giảm thuế giá trị gia tăng từ 10% xuống 8%, nhưng muốn kích cầu sức mua để nền kinh tế phát triển, cần giảm xuống 5%.

BÔNG MAI

Với hướng dẫn của Ngân hàng Nhà nước, doanh nghiệp và người vay tiêu dùng ở ngân hàng được giảm áp lực trả nợ.