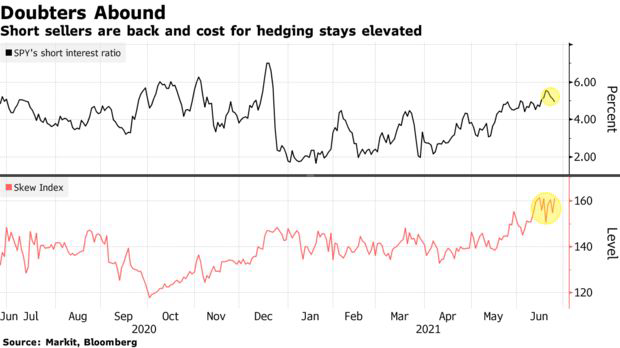

Các chiến lược gia Phố Wall đã cảnh báo rằng đà tăng của thị trường đã đi quá xa. Phe bán khống đang quay trở lại, khi mức đặt cược chống lại các quỹ chứng khoán lớn nhất đã tăng lên mức cao chưa từng thấy trong năm nay. Tuần trước, các nhà đầu tư nổi tiếng như Michael Burry đã cảnh báo về "mẹ của mọi sự sụp đổ" với nhóm cổ phiếu meme.

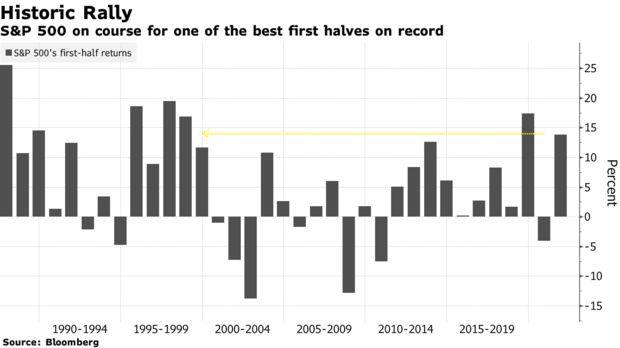

Hơn nữa, từ sự đảo chiều của các cổ phiếu từng là xu hướng đầu cơ cho tới việc Cục Dự trữ liên bang đưa ra động thái cứng rắn hơn với chính sách tiền tệ, những yếu tố này có thể đã chấm dứt đà thăng hoa của thị trường từ năm ngoái. Dẫu vậy, trong bối cảnh nhà đầu tư nhỏ lẻ vẫn đổ xô đến Phố Wall, chứng khoán Mỹ đã đón nhận khoảng 6 nghìn tỷ USD vào năm 2021, khi S&P 500 tăng 14% và ghi nhận 6 tháng đầu năm khởi sắc nhất kể từ năm 1998.

Mike Wilson – trưởng bộ phận chiến lược gia về cổ phiếu Mỹ tại Morgan Stanley, cho biết: "Dòng tiền vẫn rất tích cực, không rời khỏi thị trường mà chỉ tìm kiếm một điểm đến khác.

Lợi nhuận của S&P 500 trong nửa đầu năm nay.

Trong khi phe "con gấu" đang trở nên táo bạo hơn, thì phe "con bò" dường như lại có lợi thế khi dựa vào những gì đã diễn ra trước đây. Trong 27 năm, khi thị trường chứng khoán tăng mạnh ở 6 tháng đầu năm, 3/4 số năm trong đó thị trường tiếp tục tăng cao hơn vào tháng 12.

Hiện tại, S&P 500 đã tăng 4 tuần liên tiếp trong 5 tuần, khi thỏa thuận cơ sở hạ tầng trị giá 579 tỷ USD của Tổng thống Joe Biden đã thúc đẩy các cổ phiếu nhạy cảm với diễn biến của nền kinh tế như ngân hàng và năng lượng. Chỉ số vốn hóa nhỏ Rusell 2000 tăng hơn 4% - mức cao nhất kể từ tháng 3, trong khi Nasdaq 100 thăng hoa 6 tuần liên tiếp.

Các mức định giá – bắt đầu năm ở mức E/P là 23 lần, cao nhất kể từ thời kỳ dotcom, hiện đã sụt giảm khi lợi nhuận tăng nhanh nhất trong 1 thập kỷ. Tuy nhiên, với con số 21, mức này vẫn cao hơn trung bình 5 năm là 18. Hơn nữa, quý này có thể đánh dấu lợi nhuận đạt đỉnh sau thời kỳ sụt giảm vì đại dịch, với dự báo tăng trưởng lợi nhuận là 63% ở hiện tại sẽ giảm xuống 4% vào đầu năm tới.

Đối diện với mối đe dọa về việc tăng thuế và Fed siết chặt chính sách, không khó hiểu vì sao các chiến lược gia Phố Wall lại kêu gọi thị trường nên thận trọng. Michael Burry – nổi tiếng với vụ đặt cược bán khống ở thời điểm diễn ra khủng hoảng tài chính, đã nhiều lần cảnh báo nhà đầu tư về sự sụt giảm "quy mô của các quốc gia" khi tiền số và cổ phiếu meme lao dốc.

Tỷ lệ bán khống đối với S&P 500.

Tưởng như đã "tuyệt chủng" trong bối cảnh giá cổ phiếu tăng vọt và đợt short squeeze hồi tháng 1, nhóm nhà đầu tư bán khống đang quay trở lại. Theo dữ liệu của IHS Markit, các khoản đặt cược giá xuống đối với SPDR S&P 500 ETF đã tăng 5% tổng số cổ phiếu đang lưu hành, từ mức dưới 2% vào đầu năm nay. Trong khi đó, nhu cầu về sự phòng hộ với đà sụt giảm của thị trường trong vài tháng tới đang tăng lên trên thị trường quyền chọn.

Tuy nhiên, ngược lại với mối lo ngại của các chuyên gia, nhà đầu tư nhỏ lẻ vẫn tích cực "bắt đáy" trong thời điểm thị trường "con gấu" xảy ra và từ đó đã trở thành động lực thúc đẩy mạnh mẽ. 1 tuần trước, khi S&P 500 giảm hơn 1%, nhóm nhà đầu tư này đã rót kỷ lục 2 tỷ USD vào thị trường, theo dữ liệu do Vanda Research tổng hợp.

Hiện tại, vẫn chưa có dấu hiệu nào cho thấy họ sẽ sớm rút lui. Theo một báo cáo của công ty tư vấn đầu tư Betterment, 58% trong số 1.500 day trader được khảo sát có kế hoạch rót tiền mạnh hơn nữa khi những hạn chế trong thời kỳ đại dịch được dỡ bỏ. Chỉ 12% nói rằng họ muốn giảm lượng giao dịch.

Các chiến lược gia của Goldman Sachs đã nâng dự báo khối lượng mua cổ phiếu ròng của các hộ gia đình trong cả năm lên từ 350 tỷ USD lên 400 tỷ USD sau khi số liệu của Fed cho thấy lực mua mạnh từ nhóm này.

Tham khảo Bloomberg