Nhu cầu tín dụng cao kéo lãi suất đi lên

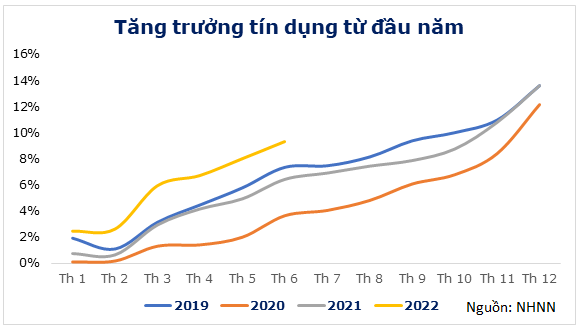

Theo ông Bùi Tiến Đức, chuyên gia phân tích thuộc Công ty Chứng khoán Mirae Asset, kể từ đầu năm đến nay, khi nền kinh tế mở cửa lại hoàn toàn thì nhu cầu vốn cho đầu tư lẫn hoạt động sản xuất kinh doanh đều rất lớn. Chỉ riêng tới tháng 6 thì dư nợ tín dụng đã tăng trưởng 9,35%, cao nhất trong các năm trở lại đây.

Tuy nhu cầu tín dụng đang cao, nhưng nhiều ngân hàng thương mại đã gần chạm trần hạn mức tăng trưởng tín dụng được cấp hồi đầu năm và chưa được nới thêm room tín dụng. Việc này dẫn đến tình trạng cầu luôn lớn hơn cung và ngân hàng có nhiều lựa chọn hơn trong việc cho vay và gây nên áp lực tăng lãi suất cho vay.

"Thực tế cho thấy một số ngân hàng đã bắt đầu tăng nhẹ các khoản vay của khách hàng. Trạng thái này hoàn toàn ngược lại với năm 2020 khi dịch bệnh bùng nổ khiến nhu cầu tín dụng sụt giảm mạnh và các ngân hàng buộc phải giảm lãi suất để kích thích việc cho vay", ông Đức chia sẻ.

Về việc Ngân hàng Nhà nước chưa đồng ý nới room tín dụng, ông Đức cho rằng có hai nguyên nhân chính:

Thứ nhất xu thế chung hiện nay của các ngân hàng trung ương trên thế giới là đảo chiều chính sách, chuyển từ nới lỏng sang kiểm soát và thu hẹp dần chính sách tiền tệ. Nếu Việt Nam đi ngược những diễn biến chung, thị trường nội địa có thể sẽ phải chịu thêm áp lực lạm phát. Bên cạnh đó, điều này cũng có thể ảnh hưởng đến hoạt động tỷ giá, dẫn đến rủi ro nhập khẩu lạm phát.

Do đó, việc trì hoãn nới room tín dụng cũng có thể được xem là 1 trong các biện pháp hạn chế những tác động tiêu cực đó.

Chuyên gia Bùi Tiến Đức, công ty chứng khoán Mirae Asset

Thứ hai là câu chuyện điều hướng dòng vốn bất động sản. Theo Ngân hàng Nhà nước, chỉ trong 4 tháng đầu năm tăng trưởng tín dụng vào thị trường nhà đất đã tăng hơn 10%, cao hơn tăng trưởng tín dụng chung toàn ngành và tăng trưởng của nền kinh tế. Vì thế hoạt động tái định hướng dòng vốn là cần thiết. Điều này thể hiện rõ trong những lần chấn chỉnh thị trường thời gian gần đây và sắp tới là thông tư 39 sửa đổi.

"Xét trên phương diện cung cầu, việc kiểm soát chặt dòng vốn vào bất động sản cũng sẽ giúp giảm bớt áp lực lãi suất tín dụng lên các ngành nghề sản xuất kinh doanh khác. Vì thế, cá nhân tôi cho rằng Ngân hàng Nhà nước có thể sẽ cân nhắc nới lại room tín dụng cho các ngân hàng thương mại ngay khi thông tư 39 sửa đổi có hiệu lực," - ông Đức nói.

Lãi suất đầu ra đã có dấu hiệu tăng, nhưng lãi suất đầu vào chưa tăng tương ứng

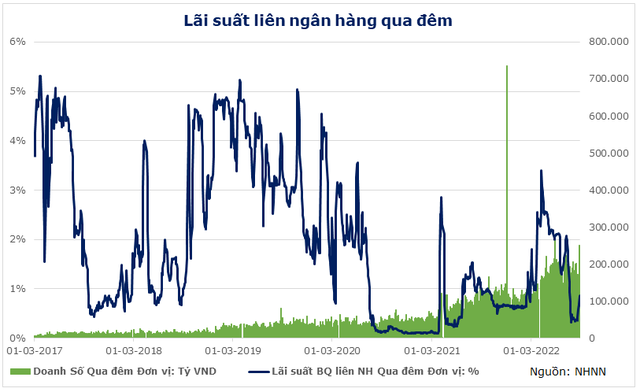

Theo ông Đức, nhờ thanh khoản của hệ thống ngân hàng hiện tại đang khá tốt, điều này có thể được nhìn thấy ở lãi suất liên ngân hàng qua đêm. Cho dù Ngân hàng Nhà nước đã tăng cường mua vào lượng lớn tín phiếu trong thời gian qua, nhưng mức lãi suất liên ngân hàng qua đêm vẫn đang dưới mức 1%, thấp hơn rất nhiều so với các năm trước dịch bệnh.

Lý giải cho việc thanh khoản dồi dào, ông Đức cho rằng có 2 lý do: 1) chất lượng tín dụng tốt và 2) Sự phát triển của hoạt động thanh toán không dùng tiền mặt.

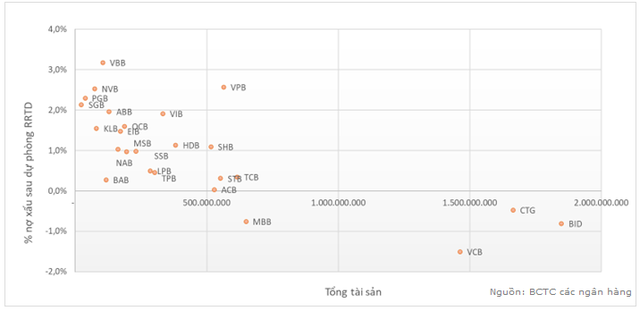

Cụ thể, sau giai đoạn xử lý nợ xấu, các ngân hàng thương mại Việt Nam, đặc biệt là các ngân hàng lớn đã tích lũy được một nội lực rất tốt đi kèm chất lượng tài sản cải thiện rõ rệt. Nó phần nào được thể hiện rõ qua tỷ lệ trích lập dự phòng trên nợ xấu.

"Nhiều ngân hàng top đầu có quỹ dự phòng nợ xấu cao hơn cả nợ xấu như Vietcombank, VietinBank, BIDV, MB… .'Cơ thể khỏe mạnh' là một trong các nguyên nhân trọng yếu đã giúp được các ngân hàng luôn dồi dào thanh khoản kể 2020 đến nay"- ông Đức nhận xét.

Tương quan giữa % nợ xấu sau dự phòng rủi ro tín dụng và tổng tài sản của các ngân hàng

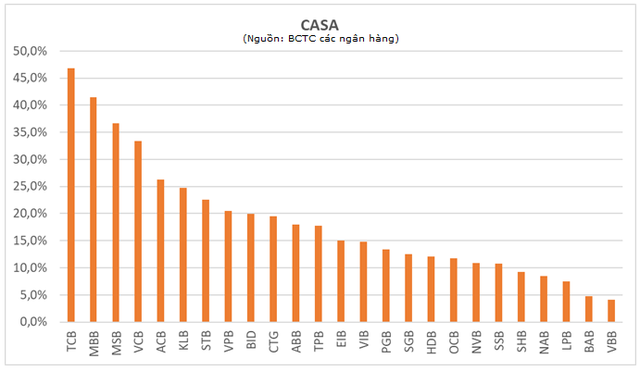

Bên cạnh đó, cũng phải kể đến sự bùng nổ của hoạt động thanh toán không tiền mặt bao gồm thanh toán thẻ, qua internet và điện thoại di động, và xu hướng ekyc ở Việt Nam đang diễn ra rất mạnh mẽ.

Điều này đã giúp một lượng lớn tiền mặt lưu thông trong nền kinh tế chuyển vào lưu thông trong hệ thống ngân hàng. Có thể thấy khá rõ hiện tượng này qua tỷ lệ CASA của các ngân hàng. Đây cũng là một tác nhân góp phần cải thiện được tính thanh khoản của hệ thống.

Lãi suất vẫn sẽ tăng đồng pha với thế giới và nhu cầu tín dụng

Khác với các năm trước, mặc dù nhu cầu tín dụng tăng lên nhưng lãi suất huy động hiện nay chỉ tăng nhẹ ở cục bộ một số ngân hàng.

Chuyên gia cho rằng, tốc độ tăng lãi suất huy động có thể sẽ chậm lại vì những dư địa thanh khoản của hệ thống hiện tại, song xu hướng chung là vẫn tăng. Ngược lại, lãi suất cho vay có thể sẽ tăng nhanh hơn vì nhu cầu tín dụng hiện nay vẫn đang rất lớn.

"Các ngân hàng thương mại sẽ được hưởng lợi khá nhiều trong giai đoạn này do lãi suất cho vay tăng nhanh hơn lãi suất huy động. Điều này giúp Biên lãi ròng (NIM) của các ngân hàng được nới rộng, và thu nhập thuần từ tín dụng sẽ tăng lên" Ông Đức nhận định.

Lãi suất tiền gửi tăng sẽ tác động thế nào lên thị trường trái phiếu và cổ phiếu?

Khi lãi suất ngân hàng tăng sẽ có một số tác động kém tích cực nhất định lên thị trường trái phiếu lẫn cổ phiếu. Vì kênh ngân hàng gần như là không có rủi ro, song nó lại cung cấp một mức lãi suất tương đối cao hơn trong tương quan với các tài sản khác, giúp thu hút dòng vốn về với tiền gửi.

Điều này sẽ khiến các nhà đầu tư sẽ đòi hỏi một suất sinh lời cao hơn từ 2 thị trường vốn còn lại. Nó sẽ khiến lãi suất thị trường trái phiếu có thể tăng lên, đồng thời đưa mức định giá của thị trường cổ phiếu xuống thấp

"Mức độ tác động như thế nào nó sẽ phụ thuộc khá nhiều vào tốc độ tăng của lãi suất ngân hàng trong thời gian tới. Nếu tốc độ tăng chậm thì có thể sẽ tốt hơn cho 2 thị trường tài chính kể trên. Vì khi đó, thị trường sẽ không đối mặt với quá nhiều bất ngờ và có thời gian hấp thụ từ từ các tác động đó", Ông Đức nhận định.

https://cafef.vn/cuoc-dua-lai-suat-huy-dong-vi-sao-van-chua-ha-nhiet-20220711111633011.chnXem thêm: mth.15975144111702202-teihn-ah-auhc-nav-oas-iv-gnod-yuh-taus-ial-aud-couc/nv.ahos