Với bối cảnh lạm phát có xu hướng tăng cao cùng chính sách tiền tệ thắt chặt, cổ phiếu nhóm ngành phòng thủ được xem là lựa chọn hàng đầu trong 1 năm tới theo nhận định của SSI Research. Công ty chứng khoán này đánh giá 4 ông lớn ngành FMCG gồm Sabeco (SAB), Vinamilk (VNM), Vinasoy (QNS), Masan consumer (MCH) có thể đạt được sự phục hồi về doanh thu cũng như cải thiện tỷ suất lợi nhuận.

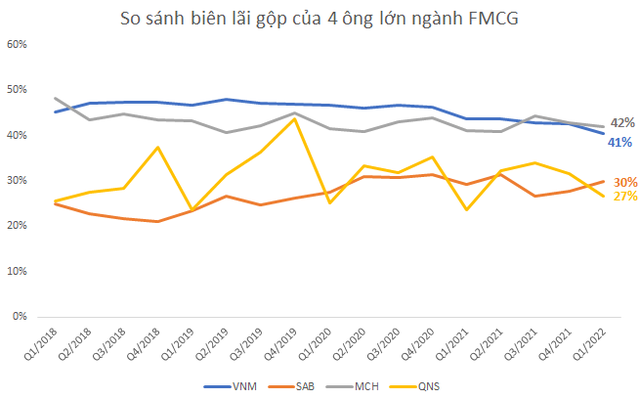

So găng biên lãi gộp của 4 ông lớn FMCG

Biên lợi nhuận gộp là cấp độ đầu tiên và quan trọng đánh giá khả năng sinh lợi của một doanh nghiệp. Chỉ tiêu này cho biết với mỗi đồng doanh thu tạo ra thì doanh nghiệp thu về được bao nhiêu đồng lợi nhuận gộp, sau khi trừ đi giá vốn hàng bán.

Một quy tắc được nhà đầu tư kỳ cựu Warren Buffett đưa ra (tất nhiên cũng có ngoại lệ) là các công ty có tỷ suất lợi nhuận gộp là 40% hoặc cao hơn có xu hướng là những công ty có lợi thế cạnh tranh bền vững. Các công ty có tỷ suất thấp hơn 40% thường thuộc ngành có tính cạnh tranh cao. Chỉ số này thấp hơn hoặc bằng 20% cho thấy ngành có sự cạnh tranh gay gắt, khi không công ty nào có thể tạo ra lợi thế cạnh tranh bền vững hơn các đối thủ.

Đối với 4 ông lớn ngành FMCG được SSI nhắc đến, tỷ suất lợi nhuận gộp theo quý kể từ năm 2018 ổn định, duy trì ở mức từ 27-45%. FMCG được xem là ngành có biên lợi nhuận ổn định do không chịu tác động có tính tính chu kỳ như bất động sản.

Với Vinamilk và Masan Consumer, tỷ lệ biên lợi nhuận gộp thậm chí còn trên 40%. Điều này xuất phát từ việc 2 ông lớn này đều nắm giữ thị phần lớn trong ngành, Vinamilk là trên 50%.

Theo Euromonitor, Masan Consumer có thị phần lớn nhất trong ngành nước mắm với 29,8%, lớn thứ hai trong ngành mì ăn liền với 20,0% - chỉ sau Acecook Việt Nam (chưa niêm yết) và lớn thứ ba trong thị trường nước tăng lực. Ngoài ra, công ty cũng dẫn đầu về mảng cà phê hòa tan (khoảng 40% thị phần) với hai thương hiệu chủ lực là Vinacafe và Wake up. Năm 2020, ban lãnh đạo Masan Consumer công bố thương hiệu Omachi thống trị phân khúc cao cấp với 45% thị phần, với doanh thu tăng 32,0% so với cùng kỳ, trở thành thương hiệu bán chạy nhất tại các siêu thị.

Ngoài ra do chiếm thị phần lớn trong ngành, Vinamilk và Masan Consumer có thể cải thiện giá bán sản phẩm đồng thời giảm thiểu chi phí sản xuất nhờ chủ động nguồn nguyên liệu hoặc lợi thế về sức mạnh người mua.

Với Vinasoy và Sabeco, câu chuyện cạnh tranh có phần cao hơn. Theo ghi nhận bởi Nielsen, trong năm 2020, thị phần sữa đậu nành Vinasoy đạt 85,8%. Tuy nhiên sữa đậu nành là một trong những mặt hàng thực phẩm chịu tác động trực tiếp bởi dịch Covid-19. Doanh thu mảng sữa đậu nành trong năm 2020 giảm khoảng 10% do áp lực từ dịch, biên lợi nhuận gộp Vinasoy cũng chịu sức ép giảm kể từ quý 1 năm 2020.

Dịch Covid-19 cũng đẩy các nhà hàng, quán nhậu vào tình cảnh phải đóng cửa để tuân thủ giãn cách xã hội. Do đó, bia từ một trong những sản phẩm có mức tăng trưởng nóng nhất trong toàn ngành FMCG trở thành lĩnh vực sụt giảm nặng nề nhất. Điều này khiến kết quả kinh doanh trong năm qua của nhiều doanh nghiệp đi xuống trong đó có Sabeco.

Kết thúc năm 2020, Sabeco công bố doanh thu thuần giảm 26% so với năm 2019, còn 27.961 tỉ đồng. Trong khi đó, Tổng công ty CP Bia - Rượu - Nước giải khát Hà Nội (Habeco) đạt doanh thu 7.464 tỉ đồng, giảm 20% so với năm 2019.

Trong bối cảnh thị trường vẫn còn nhiều khó khăn, lãnh đạo Sabeco cho rằng sự cạnh tranh sẽ càng khốc liệt hơn giữa các nhà sản xuất nhằm giành giật thị phần. Trong 4 doanh nghiệp FMCG được SSI Research nhắc đến, biên lợi nhuận gộp của Sabeco thấp nhất và đi ngang từ năm 2018 đến nay.

Tiềm năng tăng trưởng

Các nguyên liệu đầu vào chính của các công ty F&B đều tăng so với cùng kỳ như sữa bột (tăng 30-40% so với cùng kỳ), đường (tăng 30% so với cùng kỳ), đậu tương (tăng 20% so với cùng kỳ) và dầu cọ (tăng 44% so với cùng kỳ).

Các doanh nghiệp sản xuất thực phẩm và đồ uống đã tăng giá bán bình quân 2% -10%, bao gồm: VNM, SAB, MCH, QNS,…để chuyển một phần chi phí sang người tiêu dùng cuối cùng.

SSI Research cho rằng tỷ suất lợi nhuận gộp của các Công ty F&B bị ảnh hưởng tiêu cực bởi giá cả hàng hoá tăng cao ở các mức độ khác nhau trong năm 2022. Mặc dù các công ty F&B cuối cùng đã quyết định tăng giá bán bình quân trong nửa đầu năm, nhưng điều này vẫn chưa đủ để bảo vệ biên lợi nhuận gộp.

Cụ thể với Vinamilk, doanh nghiệp này vốn đã bị giảm định giá trong thời gian dài. SSI Research dự báo công ty sẽ đạt mức tăng trưởng lợi nhuận ròng 11% vào năm 2023 sau hai năm sụt giảm lợi nhuận (2020-2021), nhờ tăng trưởng doanh thu ở mức một con số và tỷ suất lợi nhuận cải thiện do giá sữa bột có xu hướng điều chỉnh giảm. Tuy nhiên, tỷ suất lợi nhuận gộp của VNM sẽ tiếp tục giảm trong quý 2, mặc dù giá bán bình quân đã tăng 5% trong giai đoạn cuối tháng 2 đến tháng 3. Áp lực này có thể được giảm bớt từ Quý 4 khi doanh thu phục hồi mạnh hơn và chi phí nguyên liệu đầu vào giảm.

Với Vinasoy, cổ phiếu QNS trong mảng tiêu dùng với định giá tương đối rẻ và cổ tức tiền mặt ổn định. Ngoài ra nếu kết quả của cuộc điều tra về việc lẩn tránh thuế đường của Thái Lan được công bố vào ngày 21/7 có lợi cho các công ty mía đường Việt Nam, điều này sẽ đóng vai trò là yếu tố hỗ trợ tích cực lâu dài cho ngành.

Đối với Sabeco, trong 6 tháng đầu năm 2023, SSI kỳ vọng tăng trưởng cao hơn cho cả doanh thu và lợi nhuận so với 6 tháng đầu năm 2022, nhờ việc mở lại hoàn toàn dịch vụ khách sạn, nhà hàng, các hoạt động vui chơi giải trí, và lượng khách du lịch nước ngoài tăng lên. Trong bối cảnh áp lực lạm phát và thu nhập giảm, Sabeco có thể được hưởng lợi do công ty này có tỷ trọng bia dành cho phân khúc phổ thông cao. Về mặt chi phí, chi phí hàng hóa (mạch nha, hoa bia) giảm sẽ giúp các công ty bia tăng tỷ suất lợi nhuận.

Ngoài ra tỷ suất lợi nhuận gộp của Sabeco được đánh giá vẫn ổn định do công ty đã ký hợp đồng mua dài hạn cho các nguyên vật liệu chính và giá bán bình quân đã tăng thêm gần 10% trong ba quý qua.

Với Masan Consumer, biên lợi nhuận trong quý 1/2022 cải thiện 100 điểm cơ bản so với cùng kỳ do doanh thu tăng trưởng hai con số đối với các phân khúc sản phẩm chính (thực phẩm tiện lợi, gia vị và đồ uống). Công ty này được dự báo tỷ suất lợi nhuận sẽ chịu nhiều áp lực hơn trong quý 2/2022 nhưng vẫn duy trì ở mức trên 40% trong năm 2022 (tương tự như năm 2021) do nguồn nguyên liệu đầu vào được kiểm soát tốt.

Mộc An

Theo Tổ quốc