Các kim loại quý này thậm chí được nâng lên thành vấn đề an ninh quốc gia, là công cụ cạnh tranh chiến lược. Điều này đặc biệt rõ với nền kinh tế số 1 và số 2 thế giới, khi Mỹ và Trung Quốc đang vướng vào cuộc đối đầu về công nghệ.

Trung Quốc tuần này ban hành quyết định hạn chế xuất khẩu galium và germanium. Liệu danh sách này có được mở rộng thêm với các khoáng sản quan trọng khác như đất hiếm, Lithiun, cobalt, nikel. Hai bên đã và đang có đối sách như thế nào trong cuộc chiến thầm lặng về tự chủ và cung cấp các loại khoáng sản quý?.

Trung Quốc hạn chế xuất khẩu kim loại quý

Galium và germanium đều là thành phần quan trọng trong các con chip hiệu suất cao. Galium được sử dụng trong các mạch tích hợp, đèn LED và tấm quang điện cho các tấm pin mặt trời. Trong khi germanium là chất thiết yếu để sản xuất sợi quang học, kính nhìn ban đêm và khám phá không gian. Trung Quốc là nguồn cung cấp chủ chốt, chiếm hơn 80% của cả hai kim loại này. Bắc Kinh lý giải, lệnh hạn chế xuất khẩu là nhằm bảo đảm an ninh quốc gia.

Bà Shu Jueting - Người phát ngôn Bộ Thương mại Trung Quốc: "Các mặt hàng liên quan đến galium và germanium có thể phục vụ cả mục đích quân sự và dân sự. Trung Quốc thực hiện quản lý đối với các mặt hàng liên quan đến galium và germanium theo luật pháp để đảm bảo rằng chúng được sử dụng cho các mục đích hợp pháp, có lợi cho việc bảo vệ an ninh quốc gia, thực hiện các nghĩa vụ quốc tế như không phổ biến vũ khí hạt nhân".

Trung Quốc khẳng định lệnh hạn chế không nhằm vào bất cứ quốc gia nào. Thế nhưng, những quốc gia phụ thuộc vào gallium và germanium hoặc đang có cuộc chiến cấm vận xuất khẩu chip và chất bán dẫn với Trung Quốc thì nghĩ khác. Chẳng hạn như châu Âu, riêng với gallium, EU phụ thuộc 98% vào nhập khẩu khoáng sản này từ nước ngoài, với thị phần do Bắc Kinh nắm giữ.

Ủy ban châu Âu đánh giá tác động tiềm ẩn đối với chuỗi cung ứng toàn cầu và ngành công nghiệp châu Âu và lên tiếng kêu gọi Trung Quốc hạn chế các giới hạn xuất khẩu, phù hợp với các quy tắc của Tổ chức Thương mại thế giới. Với EU, cả hai nguyên tố quý hiếm trên là nguyên liệu thô chiến lược cho quá trình chuyển đổi kỹ thuật số và xanh.

Trong khi đó, Mỹ cũng nhập nhiều 2 kim loại này để sản xuất chất bán dẫn và công nghiệp quốc phòng. 53% gallium Mỹ nhập từ Trung Quốc. Lệnh hạn chế từ Trung Quốc sẽ tác động ngay đến một số ngành công nghệ cao của Mỹ, nhất là sản xuất các con chip hiệu suất cao.

Ông Paul Triolo - Phó Chủ tịch cấp cao, Công ty nghiên cứu chiến lược Albright Stonebridge: "Quy định mới của Trung Quốc ảnh hưởng đến các công ty trong ngành công nghiệp bán dẫn và quốc phòng của Mỹ. Quy định này có thể làm gia tăng căng thẳng thương mại giữa Trung Quốc và Mỹ, đồng thời có thể gây thêm gián đoạn đối với chuỗi cung ứng toàn cầu".

Lệnh hạn chế xuất khẩu của Trung Quốc là hồi chuông báo động với Mỹ, EU và các nước khác vốn phụ thuộc vào Trung Quốc như một nhà cung cấp lớn nhất các nguyên liệu quý dùng trong công nghệ bán dẫn. Trung Quốc có vị trí trung tâm trong nền kinh tế công nghiệp, là nước sản xuất chính các kim loại đặc biệt với 95% gali, hơn 60% germani và vanadi, 70% đất hiếm, 40% titan trên toàn cầu.

Trung Quốc đã từng áp dụng hạn chễ xuất khẩu với mặt hàng đất hiếm cách đây hơn 10 năm. Những động thái của Trung Quốc vẫn là dấu mốc quan trọng cho thấy sự phụ thuộc của các nền kinh tế công nghiệp tiên tiến nhất - bao gồm Mỹ và các nước châu Âu, Nhật Bản, Hàn Quốc vào tình trạng gần như độc quyền sản xuất các loại khoáng sản quý của Trung Quốc.

Trung Quốc - "Người chơi" lớn nhất trên thị trường đất hiếm và kim loại quý

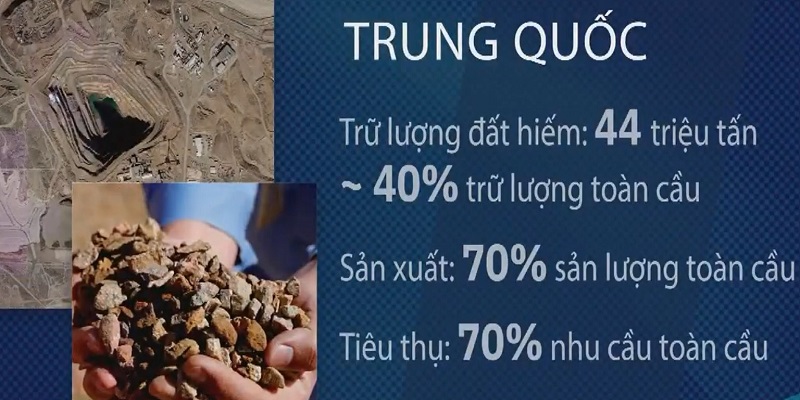

Quốc gia công nghiệp tiên tiến nào cũng cần đất hiếm và các khoáng sản quý, Trung Quốc đã nhìn thấy vấn đề này từ rất lâu. Nhờ những chính sách đầu tư mạnh mẽ vào ngành sản xuất và phân tách đất hiếm, Trung Quốc đã trở thành "Người chơi" lớn nhất trên thị trường đất hiếm và kim loại quý toàn cầu với 70% sản lượng toàn cầu và hơn 40% trữ lượng nguyên liệu đất hiếm.

"Trung Đông có dầu mỏ, Trung Quốc có đất hiếm", tuyên bố nổi tiếng của lãnh đạo Trung Quốc Đặng Tiểu Bình năm 1992 cho thấy Trung Quốc coi các loại khoáng sản thiết yếu là một trong những vũ khí hàng đầu trong cuộc chiến kinh tế - chính trị hiện đại.

Sở hữu trữ lượng đất hiếm nhiều nhất thế giới với 44 triệu tấn tương đương 40% trữ lượng toàn cầu. Là quốc gia sản xuất đất hiếm lớn nhất thế giới, Trung Quốc cũng đứng đầu toàn cầu trong việc tiêu thụ những nguyên tố này, chiếm tới 70% tổng nhu cầu toàn cầu.

Nhìn vào thị trường đất hiếm, có thể thấy rõ rằng Trung Quốc đã vượt trội trong việc sản xuất công nghiệp các hợp chất thô và bán thành phẩm từ vài năm qua. Nắm bắt xu hướng các cường quốc tiên tiến nhất về công nghệ muốn đưa những quy trình sản xuất gây ô nhiễm nhất ra bên ngoài lãnh thổ, từ những năm 1990 Trung Quốc đã chớp lấy cơ hội và từng bước đưa nước này trở thành nhân tố không thể bỏ qua trong chuỗi giá trị công nghiệp.

Ngay từ thập niên 1990 trở về trước, quặng vonfram và đất hiếm giá rẻ của Trung Quốc tràn ngập thị trường thế giới, khiến hàng loạt mỏ tại phương Tây buộc phải đóng cửa. Bên cạnh đó, Trung Quốc cũng đang vươn tới các mỏ khác bên ngoài lãnh thổ.

Các công ty Trung Quốc cũng đầu tư không ít vào các mỏ nước ngoài, từ 2017, các công ty từ Trung Quốc đã xây dựng ít nhất 3 nhà máy luyện nickel chuyên để sử dụng làm pin xe điện tại Indonesia. Ngoài ra, họ còn góp vốn vào 2 nhà máy khác do Ford Motor (Mỹ) và Posco (Hàn Quốc) làm chủ đầu tư. Nhờ đó, Trung Quốc cũng thiết lập được vị trí thống trị ở nơi có trữ lượng nickel lớn nhất thế giới trong bối cảnh ngành xe điện đang khao khát thứ kim loại này.

Nhưng cũng có không ít các phi vụ không thành công. Chẳng hạn trong năm 2010, các nhà đầu tư Trung Quốc đã tiếp cận Malaga, một công ty khai thác vonfram tại Nam Mỹ, với mục tiêu thôn tính nhưng không thành công.

Năm 2009, thông qua khoản đầu tư 366 triệu USD, Bắc Kinh đã sở hữu phần lớn một mỏ đất hiếm có trữ lượng khá lớn của thế giới từ Lynas ở Australia, tuy nhiên sau đó Chính phủ Australia phủ quyết không cho Trung Quốc mua kiểm soát tập đoàn này.

Điểm yếu chiến lược của Mỹ về khoáng sản quý

Trong cuộc đối đầu về công nghệ với Trung Quốc, chính quyền của Tổng thống Mỹ Joe Biden đang cố gắng hết sức để đa dạng hóa nguồn cung đất hiếm trong nhiều năm qua. Cho đến trước năm 2017, không có một tấn đất hiếm nào được sản xuất tại Mỹ. Trong cuộc chiến công nghệ, Mỹ coi việc phụ thuộc vào Trung Quốc đối với đất hiếm là một lỗ hổng chiến lược quan trọng.

Mỏ đất hiếm Mountain Pass ở sa mạc California của Mỹ có trữ lượng đất hiếm lớn thứ 8 thế giới. Sau nhiều năm đóng cửa, mỏ đất hiểm mới được khai thác trở lại sau khi được Công ty MP Materials mua lại vào năm 2017 và là mỏ đất hiếm duy nhất hoạt động thương mại ở Mỹ.

Việc mở lại mỏ đã nhận được sự ủng hộ củaCchính phủ và Bộ Quốc phòng Mỹ. Đây là một phần trong kế hoạch của Washington nhằm xây dựng lại sự hiện diện của Mỹ trong thị trường kim loại quý đã bị mất vào tay của Trung Quốc từ nhiều thập kỷ trước.

Ông James Litinsky - Giám đốc điều hành JHL Capital Group: "Mục tiêu của chúng tôi không chỉ là sản xuất đất hiếm với phí thấp mà còn sản xuất theo cách bền vững".

Tăng cường khai thác mỏ chỉ là bước đầu tiên mà MP Materials và Chính phủ Mỹ thực hiện để đạt được tham vọng của họ. Thách thức tiếp theo lớn hơn nhiều: xây dựng năng lực tinh chế các chất cô đặc đất hiếm và biến chúng thành kim loại và nam châm có giá cạnh tranh.

Tuy nhiên ‘gót chân Asin’ của ngành công nghiệp Mỹ lộ ra ở đây. Do thiếu công nghệ, MP Materials mỗi năm phải vận chuyển hơn 50.000 tấn đất hiếm cô đặc đến Trung Quốc để xử lý.

"Khi chúng tôi hoàn thành giai đoạn hai, quy trình xử lý đất hiếm hoàn thiện, chúng tôi có thể thu được các sản phẩm đất hiếm riêng biệt", ông James Litinsky nói.

Tính đến năm ngoái, sản lượng sản xuất đất hiếm của Mỹ chiếm 14% thị phần sản lượng toàn cầu. Trong khi Trung Quốc là nhà sản xuất đất hiếm lớn nhất thế giới, chiếm khoảng 70% sản lượng toàn cầu.

Năm 2021, Tổng thống Joe Biden đã yêu cầu các cơ quan chính phủ đánh giá khả năng phục hồi và an ninh của chuỗi cung ứng quan trọng của quốc gia và chỉ ra những điểm yếu. Họ phát hiện ra rằng "sự phụ thuộc của Mỹ vào Trung Quốc để sản xuất nguyên liệu thô và đất hiếm" là một lỗ hổng chiến lược chính. Ông nói: "Thực tế là chúng ta không thể xây dựng một tương lai được sản xuất tại Mỹ nếu bản thân chúng ta phụ thuộc vào Trung Quốc về các vật liệu cung cấp năng lượng cho các sản phẩm của ngày hôm nay và ngày mai".

Trở lại Mountain Pass, mỏ đất hiểm này khó có thể đưa Mỹ giành lại quyền bá chủ đất hiếm. Cũng như những nỗ lực đưa chuỗi cung ứng chip trở lại Mỹ, Washington và các đồng minh phải đối mặt với một nhiệm vụ khó khăn lâu dài để khôi phục nền tảng chiến lược đã mất.

Mỹ tăng tốc với chiến lược đất hiếm

Cạnh tranh chiến lược, trong đó có cạnh tranh công nghệ giữa Trung Quốc và Mỹ sẽ là cuộc đối đầu dài lâu. Rõ ràng, lời cảnh báo của Trung Quốc về tài nguyên khoáng sản trong ngành công nghệ cho thấy điểm yếu của Mỹ và nhiều nền sản xuất tiên tiến khác là phụ thuộc vào nguyên liệu khoáng sản của Trung Quốc. Câu hỏi đặt ra là liệu Trung Quốc có đi xa hơn, sử dụng việc cung ứng đất hiếm như một đòn bẩy địa chính trị như họ đã từng làm?

Mỹ đang tiêu thụ 9% lượng đất hiếm của thế giới, nhu cầu lớn, nhưng hiện đang có nhiều rào cản khiến nhà đầu tư quay lưng với việc khai thác khoáng sản ở Mỹ do các quy định về môi trường, do quá trình cấp phép để mở một khu mỏ ở Mỹ kéo dài nhiều năm. Ngay cả khi được cấp phép thì đến khâu tiếp theo là sàng lọc để đưa được vào các khâu sản xuất, các công đoạn này đều đòi hỏi mất nhiều thời gian, có thể là rất nhiều năm, như câu chuyện ở mỏ Moutain Pass.

Một báo cáo của cơ quan kiểm toán Mỹ cho biết, Mỹ sẽ phải mất khoảng 15 năm để khởi động lại toàn bộ ngành khai thác đất hiếm và chế tạo kim loại hiếm. Cần thời gian như vậy,= vì nó liên quan đến 5,6 lĩnh vực công nghiệp khác nhau, với kỹ thuật và công nghệ khác nhau. Mặt khác, chi phí môi trường vô cùng lớn và việc thiếu nhân lực có chuyên môn cao sau nhiều thập kỷ quay lưng với ngành này cũng là các rào cản.

Chuỗi cung ứng đất hiếm đang được coi là "điểm yếu chiến lược nghiêm trọng của Mỹ" và các nhà lập pháp Mỹ đang yêu cầu phải đẩy nhanh hỗ trợ cho ngành này để hạn chế sự phụ thuộc vào Trung Quốc.

Ít khả năng Trung Quốc hạn chế xuất khẩu đất hiếm

Trung Quốc sẽ sử dụng đất hiếm như một thứ vũ khí khi cần và nhắm vào một đối tượng cụ thể, chứ không để nó tiến xa, lan rộng. Bởi Trung Quốc vừa là nước có trữ lượng lớn nhất thế giới, sản xuất đất hiếm nhiều nhất thế giới nhưng cũng là nước tiêu thụ đất hiếm hàng đầu thế giới. Trung Quốc cũng không muốn cho thị trường thế giới xáo trộn, đẩy giá đất hiếm lên cao khiến cho hàng hóa Trung Quốc như xe ô tô điện cùng các sản công nghệ khác bị đẩy giá lên cao, khó cạnh tranh khi xuất khẩu.

2010 khi mâu thuẫn với Nhật về tranh chấp lãnh thổ, Trung Quốc đã cấm xuất đất hiếm sang Nhật, sau đó ảnh hưởng lan rộng tầm thế giới khi giá đất hiếm bị đẩy lên quá cao. Hơn hai thập kỷ sau, 2023 các chuyên gia cho rằng, giờ đây Trung Quốc cũng khó gây sức ép mạnh và ảnh hưởng nặng nề như trước đây vì phương Tây có sự chuẩn bị tốt hơn xưa.

Đất hiếm quan trọng không chỉ vì doanh số bán 1 năm trên toàn cầu 9-10 tỷ USD, mà vì nó góp phần mang lại doanh thu cho một loạt ngành công nghệ cao từ điện tử, xe điện, điện thoại đến công nghiệp quốc phòng lên đến 7000 tỷ USD.

Thế thượng phong trong chuỗi cung ứng khoáng sản quý

Ngoài đẩy mạnh thăm dò, khai thác, đầu tư công nghệ thì cũng phải nói từ lâu Trung Quốc đã có chiến lược hợp tác, mua cổ phần các công ty khoáng sản trong các nước Sáng kiến Vành đai con đường, những quốc gia châu Phi, Nam Mỹ cũng như nhập mạnh khoáng sản thô từ Australia. Nhiều công ty của Trung Quốc như Shenghe Resources Holding đầu tư vào Australia, Madagasca, Greenland và cả ở Mỹ để khai thác đất hiếm, khoáng sản.

Nhiều nhận định cho rằng, Trung Quốc đi trước các nước vài chục năm nên chiếm thế chủ động chi phối thị trường kim loại quý phục vụ cho các ngành công nghiệp hiện đại. Đó không chỉ là nhờ được thiên nhiên ưu đãi nhiều khoáng sản mà trước đây doanh nghiệp Trung Quốc có nhiều lợi thế nhờ nhiều ưu đãi trong khai thác, các tiêu chuẩn môi trường không quá khắt khe khiến giá thành sản xuất rẻ, khiến nhiều công ty khai khoáng Âu - Mỹ đóng cửa.

Trung Quốc hiện thống trị chuỗi cung ứng khoáng sản quý như lithium, nickel, đất hiếm, đồng… chi phối trong công nghệ sản xuất pin lithium cho xe điện, turbine điện gió, pin mặt trời. Các doanh nghiệp khai khoáng nhận được nhiều ưu đãi về vốn vay thuế, khai thác, đầu tư công nghệ vì phù hợp với chủ trương phát triển xanh. Trung Quốc đang ngày càng siết chặt quản lý xuất nhập khẩu lĩnh vực mang tính chiến lược trong cạnh tranh với các nước lớn.

Phát biểu trước các doanh nghiệp Mỹ trong khuôn khổ chuyến thăm Trung Quốc, Bộ trưởng Bộ Tài chính Mỹ Janet Yellen nhấn mạnh, Mỹ không tìm cách tách hoàn toàn nền kinh tế khỏi Trung Quốc bởi việc này gần như không thể. Với khoáng sản quan trọng, việc hoàn toàn không phụ thuộc vào nguồn cung từ Trung Quốc cũng gần như không thể nên Mỹ và các nước phương Tây đang tìm cách giảm sự phụ thuộc bằng một loạt chiến lược sản xuất trong nước, hợp tác với đồng minh tạo chuỗi cung ứng mới trong khối, tổ chức hợp tác.

Cuộc đua của các liên minh khoáng sản

Nhu cầu về các khoáng sản quý cho lĩnh vực công nghệ cao đã đánh thức các "Kho báu ngủ quên" ở nhiều quốc gia. Thế giới đang chứng kiến cuộc săn lùng các nguồn đất hiếm, niken, cobalt, hay lithium. Các quốc gia liên kết với nhau, thành lập các liên minh để cung cấp mặt hàng tối quan trọng này. Từ châu Á, châu Phi hay Mỹ latinh, cuộc đua tìm kiếm nguồn cung đang ngày càng sôi động.

Một cái bắt tay lịch sử giữa Trung Quốc, Nga và Bolivia - quốc gia có trữ lượng lithium lớn nhất thế giới. Tháng trước, Tập đoàn Rosatom (Nga) và Citic Guoan (Trung Quốc) công bố đầu tư 1,4 tỷ USD để xây dựng các nhà máy xử lý chiết xuất lithium tại Bolivia.

Tổng thống Bolivia Luis Arce: "Tốc độ thay đổi công nghệ trên toàn thế giới đòi hỏi ngày càng nhiều lithium và cần công nghiệp hóa nhiều hơn nguồn tài nguyên này để đáp ứng nhu cầu ngày càng tăng".

Cũng trong tháng trước, EU đã ký thỏa thuận hợp tác chiến lược với Chile - một trong số ba nước sở hữu lithium lớn nhất thế giới. EU đặt mục tiêu từ nay đến năm 2030 phải đảm bảo 10% nhu cầu về các loại nguyên liệu thô quan trọng như lithium, cobalt, đất hiếm… bằng cách khai thác nội khối.

Bà Ursula Von Der Leyen - Chủ tịch Ủy ban châu Âu: "Chúng tôi muốn có một đối tác đáng tin cậy và có cùng chí hướng đối với nguyên liệu thô quan trọng lithium".

Khi thế giới đang ngày càng rời xa nhiên liệu hóa thạch, cuộc chạy đua để giành quyền kiểm soát lithium, cobalt và nhiều loại khoáng sản quan trọng khác ngày càng trở nên nóng hơn. Dự báo với các khoản đầu tư của mình, Trung Quốc dự kiến sẽ kiểm soát 50% sản lượng cobalt và 32% sản lượng lithium toàn cầu.

Hiện 6 trong số 10 nhà sản pin xe điện lớn nhất thế giới có trụ sở tại Trung Quốc. Tất nhiên Mỹ không nằm ngoài xu hướng này. Mỹ Latinh và châu Phi là hai khu vực quan trọng mà Washington đang hướng tới để đảm bảo nguồn cung khoáng sản. Ngoài ra, Mỹ cũng đang đẩy mạnh hợp tác với liên minh của mình ở khu vực Ấn Độ - Thái Bình Dương. Các kế hoạch phát triển chuỗi cung ứng khoáng sản quan trọng mới đang được soạn thảo tại các diễn đàn đa phương như nhóm bộ tứ QUAD bao gồm Mỹ, Australia, Ấn Độ và Nhật Bản.

Mỹ cũng đã thành lập cơ chế mang tên "Quan hệ đối tác an ninh khoáng sản" hiện đa có 13 thành viên tham gia, gồm Mỹ, Australia, Canada, Phần Lan, Pháp, Đức, Nhật Bản, Hàn Quốc, Thụy Điển, Anh, Liên minh châu Âu, Italy và Ấn Độ. Đây là liên minh xuyên quốc gia nhằm tìm cách đảm bảo nguồn cung cấp nguyên liệu thô ổn định cho nền kinh tế của các thành viên.

Mỹ đamg muốn "lập một liên minh quốc tế để phá vỡ thế gần như độc quyền của Trung Quốc về các loại đất hiếm và khoáng sản quý", và nếu làm được như vậy, Washington sẽ càng có lợi thế với Bắc Kinh trong cuộc chiến công nghệ. Cuộc đua của các liên minh khoáng sản sẽ còn nóng hơn trên toàn cầu, do thế giới ngày càng cần những loại khoáng sản đó trong quá trình chuyển đổi xanh và phát triển công nghệ. Ai có khoáng sản quý sẽ có lợi thế hơn trên những bàn đàm phán toàn cầu. Quyền lực về khoáng sản quý sẽ đồng nghĩa với quyền lực về địa chính trị.

Xem thêm: nhc.599201511907032881-uac-naot-nert-nas-gnaohk-hnim-neil-cac-auc-aud-couc-gnon/nv.fefac