Lãi suất huy động giảm nhanh hơn cho vay, đẩy lợi nhuận ngân hàng tăng cao

Dũng Nguyễn

(KTSG Online) - Bức tranh lợi nhuận ngân hàng trong nửa đầu năm tươi sáng hơn với những dự báo về con số tăng trưởng lợi nhuận. Nhờ chi phí vốn được cải thiện, lợi nhuận các nhà băng trong kỳ này tiếp tục ghi nhận mức tăng cao kỷ lục.

|

| Hình minh họa: TTXVN. |

Tiếp tục tăng trưởng cao

Mặc dù dịch Covid-19 bùng phát và ảnh hưởng nặng nề đến nền kinh tế, bức tranh lợi nhuận nửa đầu năm đang dần hé mở khi hàng loạt ngân hàng dự kiến tăng trưởng lợi nhuận ở mức rất cao trong quí 2.

Chẳng hạn, ngân hàng MSB ước tính đạt 2.800 tỉ đồng lợi nhuận sau thuế, cao gấp 3 lần so với cùng kỳ. Vietinbank dự kiến lợi nhuận trong sáu tháng đầu năm đạt 13.000 tỉ đồng, tăng gần 75%. TPBank cho biết lợi nhuận trước thuế bán niên đạt hơn 3.007 tỉ đồng, tăng 47,8%. Con số này ở ABBank lần lượt là 1.164 tỉ đồng và 85%.

Dự báo của các công ty chứng khoán mới đây cũng đưa ra mức tăng trưởng cao ở những ngân hàng chưa có thông báo chính thức. Chẳng hạn, theo Công ty chứng khoán SSI, lợi nhuận trước thuế quí 2 của HDBank tăng 45%, ACB dự kiến tăng 58%, còn BIDV tăng 51%, hay HDBank tăng 45%, MB tăng trong khoảng 37-50%.

Tương tự, con số tăng trưởng ở Vietcombank là ít nhất 21% so với cùng kỳ, VPBank ước khoảng 35% trong khi Techcombank khoảng 65%, theo Công ty chứng khoán Maybank Kim Eng.

Như vậy, sau hai quí đầu năm, các ngân hàng tiếp tục ghi nhận mức tăng trưởng lợi nhuận vượt trội. Trên thực tế, tính đến hết quí 1, lợi nhuận sau thuế của 27 ngân hàng niêm yết tăng 23,1% so với quí 4-2020 và tăng đến 77,4% so với cùng kỳ. Theo FiinGroup, tốc độ tăng trưởng này dự kiến sẽ còn kéo dài trong năm nay, theo đó, dự kiến lợi nhuận sau thuế của nhóm 27 ngân hàng niêm yết sẽ tăng đến 23,8%.

Chênh lệch lãi suất vẫn duy trì mức cao

Tốc độ tăng trưởng so với cùng kỳ cao một phần còn vì nền tăng trưởng thấp trong hai quí đầu năm ngoái, do ảnh hưởng bởi đợt dịch Covid-19 đầu tiên. Tuy nhiên, xét về quy mô thì mức lợi nhuận cũng tiếp tục mở rộng hơn đáng kể so với thời điểm chưa xảy ra dịch Covid-19.

Theo đánh giá của FiinGroup, lợi nhuận ngân hàng tăng tốc trong quí trước là nhờ tăng trưởng cả thu nhập lãi thuần và thu nhập dịch vụ (từ hoạt động thanh toán và bán chéo bảo hiểm).

Một điểm quan trọng giúp ngân hàng duy trì mức lãi cao là nhờ sự chênh lệch giữa lãi suất cho vay và huy động. Lãi suất huy động trong thời gian qua đã giảm nhanh hơn lãi suất cho vay, thanh khoản hệ thống dồi dào giúp chi phí vốn của ngân hàng giảm mạnh, từ đó cải thiện lại thu nhập.

Lấy ví dụ ở trường hợp của Vietinbank trong quí 1, thu nhập lãi trong quí 1-2021 giảm nhẹ so với quí 1-2020, tuy nhiên, chi phí lãi lại giảm mạnh đến hơn 20%. Kết quả là thu nhập lãi thuần tăng 26,4%, tương ứng 2.224 tỉ đồng xét về số tuyệt đối.

Hiện tượng này cũng phổ biến với nhiều ngân hàng khác. Thống kê của FiinGroup trong quí 1 cho thấy thu nhập lãi và các khoản tương tự giảm 0,5%, trong khi chi phí lãi và các khoản tương tự giảm 3,1%.

|

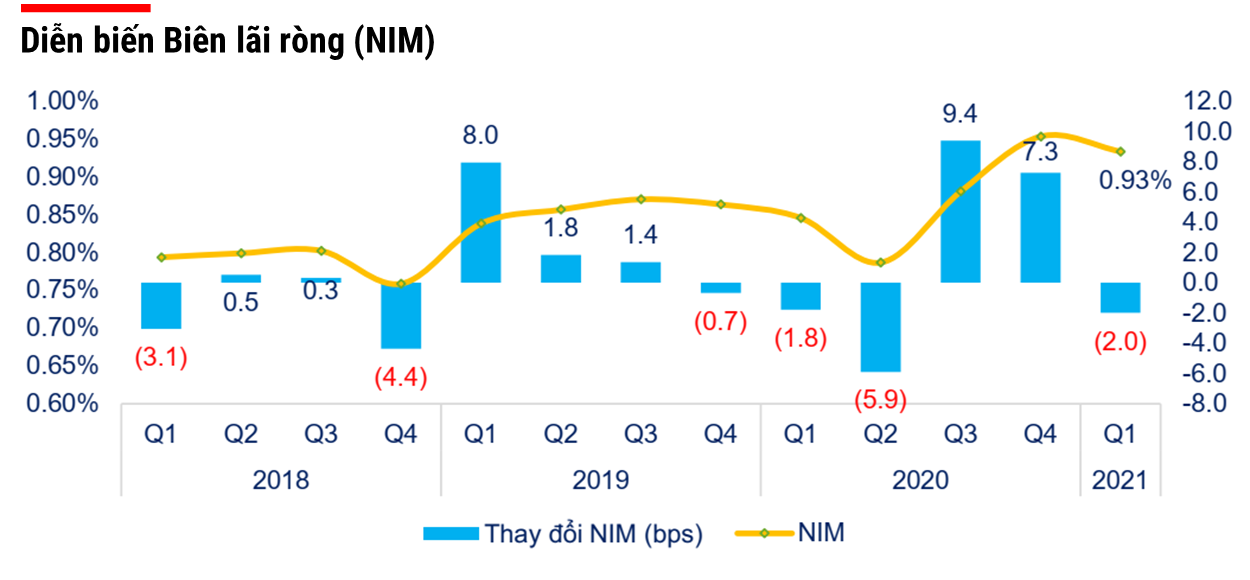

| Mức NIM trong quí 1 của các ngân hàng giảm nhẹ nhưng vẫn cao hơn nhiều so với cùng kỳ. Nguồn: FiinPro. |

Ngoài ra, theo FiinGroup, xu hướng tăng trưởng tín dụng nhóm cá nhân tăng cao hơn là doanh nghiệp, từ đó mang lại lợi nhuận tốt hơn cho ngân hàng, vì đây là các khoản vay có lãi suất cao hơn và biên lãi ròng lớn.

Cộng với lợi thế về chi phí vốn thấp, mức tăng trưởng tín dụng cao trong hai quí đầu năm nay có thể mang lại lợi nhuận tốt cho ngân hàng. Chẳng hạn, theo công ty chứng khoán SSI đánh giá, lợi nhuận ngân hàng ACB tăng trưởng ấn tượng là nhờ tăng trưởng tín dụng (khoảng 19-20% so với cùng kỳ) và NIM (biên lãi ròng) nới rộng so với cùng kỳ.

Hiện nay, nhiều ngân hàng đã tăng trưởng hết hạn mức tín dụng được cấp và đang chờ hạn mức mới. Chẳng hạn như Vietcombank hiện đang chờ được chấp thuận để nâng hạn mức cả năm lên 13-14% so với mức 10,5% hiện nay. VPBank chạm trần hạn mức 10,5% trong 5 tháng đầu năm và chờ hạn mức mới là 20%. Tương tự, Techcombank tăng tưởng tín dụng 11,5% vào cuối tháng 5, hiện đang chờ hạn mức 20%. “Số liệu này không phải do tín dụng tăng nóng mà thể hiện nền kinh tế đang dần lấy lại đà tăng giúp gia tăng triển vọng nới hạn mức tín dụng”, SSI đánh giá.

Tính đến ngày 15-6, tăng trưởng tín dụng đạt 5,1% kể từ đầu năm, cao hơn nhiều so với mức cùng kỳ là 2,26%, và tăng khoảng 15% so với cùng kỳ.

Theo Công ty chứng khoán Mirae Assets, tăng trưởng tín dụng trong năm nay tiếp tục dự kiến ở mức cao, do nhu cầu vay vốn của các doanh nghiệp sẽ gia tăng đáng kể để tài trợ cho các kế hoạch kinh doanh và hồi phục hậu Covid-19. Việc tăng vốn điều lệ gần đây của các nhà băng cũng sẽ tạo cơ hội đẩy mạnh hoạt động cho vay.

Bên cạnh đó, lợi nhuận ngân hàng trong năm nay dự kiến còn được thúc đẩy bởi nguồn thu ngoài lãi, bao gồm các hoạt động như thu phí dịch vụ, kinh doanh ngoại hối, mua bán chứng khoán kinh doanh và chứng khoán đầu tư, đặc biệt là những hợp đồng bảo hiểm độc quyền được ký kết.

Tuy nhiên, một yếu tố khác là chất lượng nợ vay cũng sẽ ảnh hưởng đến kết quả kinh doanh cuối năm nay. Mặc dù áp lực xử lý nợ xấu vì Covid-19 được giảm bớt nhờ Thông tư 03, nhưng theo cơ quan quản lý, kết quả kinh doanh hiện nay ở một số nhà băng chưa phản ánh thực chất, vì lãi phải thu từ hoạt động tín dụng tăng mạnh so với thời điểm cuối năm 2019.

Riêng về việc giảm lãi suất, Ngân hàng Nhà nước vào đầu tháng 6 mới đây đã gửi công văn yêu cầu các tổ chức tín dụng cắt giảm tối đa các loại chi phí nhằm tạo nguồn lực tài chính hỗ trợ khách hàng, người dân, doanh nghiệp. Theo đó, các tổ chức tín dụng cần tính toán thực hiện giảm lãi suất cho vay, cơ cấu lại thời hạn trả nợ và các biện pháp hỗ trợ khác, dựa vào năng lực và khả năng tài chính. Các biện pháp, mức lãi suất hỗ trợ phải công khai để người dân và doanh nghiệp được biết.