Việc nhà đầu tư thuộc "phe con bò" không chấp nhận thực tế về xu hướng tiêu cực của thị trường đã là một điểm đặc trưng của thị trường chứng khoán Mỹ trong ít nhất 12 tháng vừa qua. Tuy nhiên, liệu sự lạc quan của nhà đầu tư nhỏ lẻ có đủ để lật ngược tình thế một lần nữa hay không chính là câu hỏi lớn nhất trên thị trường ở thời điểm này.

Dan Egan – giám đốc điều hành bộ phận hành vi tài chính và cố vấn đầu tư robot tại Betterment, cho biết: "Có rất nhiều nhà đầu tư trẻ đang trong giai đoạn tích lũy." Ông nói thêm, nhà đầu tư trẻ tuổi đã tận dụng đợt bán tháo như cơ hội để mua vào, nếu họ có bất kỳ khoản tiền nhàn rỗi nào, họ sẽ đầu tư.

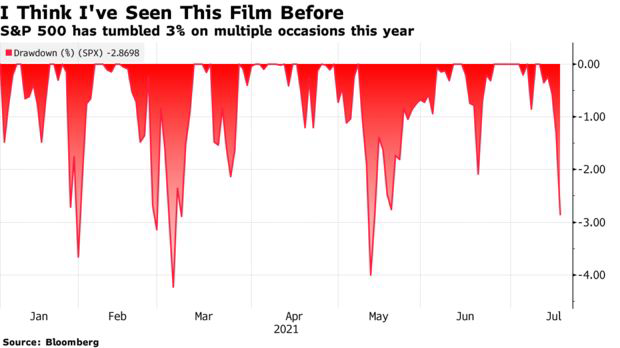

Trong 4 đợt bán tháo khác trong năm nay, S&P 500 đã đóng cửa thấp hơn 3% so với mức đỉnh và sau đó lại đều hồi phục quay trở lại mức cao kỷ lục, theo dữ liệu do Bloomberg tổng hợp. Điều này cho thấy rằng tâm lý nhà đầu tư nhỏ lẻ vững vàng như thế nào, cũng như các điều kiện thị trường hiện tại đang đóng vai trò hỗ trợ họ.

Randy Frederick – giám đốc điều hành bộ phận giao dịch và phái sinh của Charles Schwab, nhận định: "Nhóm nhà đầu tư bắt đáy đã ‘nhảy’ vào và mua rất nhanh. Đó là một trong những lý do chúng ta chưa chứng kiến mức điều chỉnh hoàn toàn là 10%. Thành thật, tôi không cho rằng xu hướng trên sẽ diễn ra. Mỗi đợt giá xuống, họ đều mua vào ngay lập tức và các khoản giao dịch được thanh toán trong 1-2 tuần."

S&P 500 mất khoảng 3% ở 4 đợt bán tháo mạnh trong năm nay.

Liệu những đợt bán tháo có tiếp tục diễn ra hay không? Một số chuyên gia đưa ra câu trả lời là có. Gina Martin Adams – chiến lược gia cổ phiếu của Bloomberg, cho biết cổ phiếu các côn ty nhỏ và công ty vận tải sụt giảm là điềm báo đặc biệt tồi tệ. Bà nói: "Các chỉ báo hàng đầu cho thấy rằng đà lao dốc vẫn có khả năng xảy ra trong thời gian ngắn."

Tuy nhiên, trong một khoảng thời gian dài, chưa có bất kỳ yếu tố nào khiến nhà đầu tư nhỏ lẻ bị lung lay. Việc dự đoán rằng họ sẽ ngừng đổ tiền vào thị trường đã trở thành khoản đặt cược thất bại.

Từ đầu năm đến nay, các quỹ ETF dự kiến sẽ thu hút dòng tiền lớn nhất trong 7 tháng, so với bất kỳ năm nào trước đây, với 486 tỷ USD đã được đổ vào trong năm 2021. Dự kiến, dòng tiền sẽ sớm vượt qua mức kỷ lục của năm ngoái là 497 tỷ USD. Chỉ trong tháng 7, các quỹ ETF cổ phiếu đã đón nhận hơn 15 tỷ USD.

Một dấu hiệu khác cho thấy "phe con bò" đang đón nhận sự tích cực. Chỉ số biến động Cboe đang giao dịch trên 140 điểm, đây là mức từng được ghi nhận 3 lần kể từ tháng 10 và báo hiệu cơ hội mua vào. Ví dụ, khi chỉ số này đạt đỉnh 152 điểm vào cuối tháng 10 – đánh dấu mức đáy của S&P 500, thì thị trường sẽ bắt đầu hồi phục.

Khi thị trường tăng giá mạnh hơn, hoạt động giao dịch quyền chọn cũng sôi nổi trở lại. Các chiến lược gia của Goldman Sachs cho biết vào tuần trước, khối lượng giao dịch từ đầu tháng đến nay đã tăng lên mức cao kỷ lục. Khoảng 534 tỷ USD giá trị quyền chọn đã được giao dịch "sang tay" trong mỗi ngày vào tháng này. Con số này cao hơn mức trung bình 367 tỷ USD của năm ngoái.

Đối với nhiều chiến lược gia, đợt sụt giảm gần đây nhất là một "điểm sáng" trước khi hoạt động giao dịch theo kỳ vọng lạm phát quay trở lại. Điều đó có nghĩa là, các cổ phiếu nhạy cảm với diễn biến của nền kinh tế sẽ được hưởng lợi nhiều nhất.

Mark Haefele – CIO của UBS Global Wealth Management, viết trong bức thư gửi khách hàng vào tuần trước rằng những lo ngại về việc Fed thắt chặt chính sách quá sớm và sự lây lan của biến thể Delta làm ảnh hưởng đến đà hồi phục có thể đang bị "làm quá". Theo ông, nhu cầu của doanh nghiệp để tăng lượng hàng tồn kho, vốn đầu tư và sức mua của người tiêu dùng mạnh mẽ vẫn là động lực cho nền kinh tế và lợi nhuận doanh nghiệp.

Michael Purves – CEO của Tallbacken, đã nâng mục tiêu đối với S&P đến cuối năm nay, từ 4.250 điểm lên 4.800 điểm, tương đương tăng 13% so với hiện tại.

Ông nói: "Chúng tôi cho rằng lãi suất thấp và kết quả kinh doanh khả quan sẽ bù đắp cho những rủi ro đối với thị trường, đưa S&P 500 lên mức 4.800 vào cuối năm nay. Dù chúng ta đang chứng kiến tăng trưởng lợi nhuận đạt đỉnh, nhưng câu chuyện về kết quả kinh doanh cho đến năm 2022 vẫn rất khả quan."

Tham khảo Bloomberg