Nhiều doanh nghiệp may mặc kỳ vọng được hỗ trợ khơi thông thị trường, tìm đầu ra cho sản phẩm và khơi thông dòng vốn tín dụng với lãi suất phù hợp - Ảnh: QUANG ĐỊNH

Theo các chuyên gia, việc tín dụng tăng trưởng thấp, thậm chí đi lùi trong tháng 7 trong bối cảnh lãi suất đi xuống đã phản ánh những khó khăn chung của doanh nghiệp, nền kinh tế. Vì thế, doanh nghiệp kỳ vọng được hỗ trợ khơi thông thị trường, tìm kiếm đầu ra và khơi thông nguồn vốn giá rẻ để đón đầu cơ hội phục hồi.

Còn khó khăn nếu nhìn qua tín dụng

Trao đổi với Tuổi Trẻ, chuyên gia kinh tế Đinh Tuấn Minh - giám đốc nghiên cứu Trung tâm Nghiên cứu giải pháp thị trường cho các vấn đề kinh tế xã hội (MASSEI) - cho rằng với nhiều doanh nghiệp chưa "thấy" thị trường, đơn hàng rõ lắm nên hạn chế đầu tư, ngại vay.

Cũng theo ông Minh, dù môi trường kinh doanh trong nước đã có những tia sáng nhất định nhưng kinh tế thế giới vẫn còn rất nhiều khó khăn như Cục dự trữ liên bang Mỹ (FED) duy trì lãi suất cao và có thể còn tăng tiếp, kinh tế Trung Quốc giảm tốc, áp lực bủa vây kinh tế châu Âu... nên nền kinh tế có độ mở như Việt Nam sẽ luôn chịu tác động đáng kể.

Ông Nguyễn Quang Thuân, chủ tịch HĐQT Fiingroup, cũng cho rằng vấn đề của các doanh nghiệp Việt Nam hiện nay không hoàn toàn nằm ở mức độ đòn bẩy tài chính cao mà là năng lực hấp thụ vốn thấp.

"Khi sụt giảm đơn hàng dẫn đến doanh thu giảm và biên lợi nhuận thu hẹp làm cho nhu cầu vốn lưu động và vốn đầu tư thấp", ông Thuân nói.

Ông Thuân dẫn chứng ngành thủy sản chiếm tỉ trọng 9 - 10% tổng kim ngạch xuất khẩu cả nước, tuy nhiên doanh thu của ngành này chịu tác động tiêu cực bởi sự sụt giảm mạnh về cầu ở các thị trường trọng điểm (bao gồm Mỹ, châu Âu và Trung Quốc).

Hay với ngành dệt may với đóng góp gần 37,5 tỉ USD xuất khẩu năm 2022 thì vấn đề lớn của họ năm nay là đơn hàng giảm, dẫn đến doanh thu và biên lợi nhuận giảm.

Công nhân dệt may làm việc tại Công ty TNHH Việt Thắng Jean, TP Thủ Đức, TP.HCM - Ảnh: QUANG ĐỊNH

Tín dụng tiêu dùng bất động sản bất ngờ giảm

Một nguyên nhân quan trọng khác phải kể đến, đó là sự sụt giảm của tín dụng cho tiêu dùng bất động sản. Theo Ngân hàng Nhà nước, sáu tháng đầu năm nay, tín dụng kinh doanh bất động sản tăng mạnh (17,4%), song tín dụng cho tiêu dùng bất động sản lại giảm 1,12%, trong khi cùng kỳ năm ngoái tăng tới 17,63%.

Ông Đinh Tuấn Minh nhận xét đây là năm đầu tiên xuất hiện xu hướng tín dụng tiêu dùng bất động sản giảm trong ba năm gần đây. Trước đó, tín dụng tiêu dùng bất động sản tăng khá mạnh và chiếm tỉ trọng cũng tương đối lớn.

"Với các nhà đầu tư, họ phải nhìn thấy triển vọng giá bất động sản tăng từ đó dùng thêm đòn bẩy tài chính để mua. Còn với phân khúc mua để ở, giá cả bất động sản quá cao, kinh tế lại khó khăn, nhiều người không dám vay mua và cũng không ưu tiên mua nhà tại thời điểm này", ông Minh phân tích.

Nhu cầu vay kinh doanh bất động sản rất lớn, nhưng thực tế lại gặp vấn đề về pháp lý dự án cũng như huy động vốn trung và dài hạn còn hạn chế.

Dù vừa qua vay kinh doanh bất động sản có tăng, song theo ông Minh, chủ yếu vẫn nằm ở các dự án vừa được gỡ về pháp lý, tồn đọng nhiều năm nay giờ đẩy mạnh hoàn thiện. Còn việc vay đầu tư mới thời gian tới, theo ông Minh, sẽ còn nhiều khó khăn bởi triển vọng phục hồi ngành này chưa thực sự rõ nét.

Ông Phạm Đức Toản, tổng giám đốc một công ty bất động sản ở Hà Nội, thừa nhận doanh nghiệp bất động sản đang thực sự rất khó khăn.

"Nếu đi vay về mà không có hoạt động kinh doanh, đầu tư ngay thì sẽ đè nặng lên chi phí. Có doanh nghiệp muốn vay chủ yếu để đảo nợ, còn vay để đầu tư mới rất ít. Còn lại nhiều nơi vẫn chọn hoạt động cầm chừng", ông Toản nói.

Cũng theo vị này, tới thời điểm hiện tại, nhiều nhà đầu tư bất động sản hay người mua nhà để tiêu dùng vẫn chưa sẵn sàng đầu tư nên tín dụng còn đang thấp.

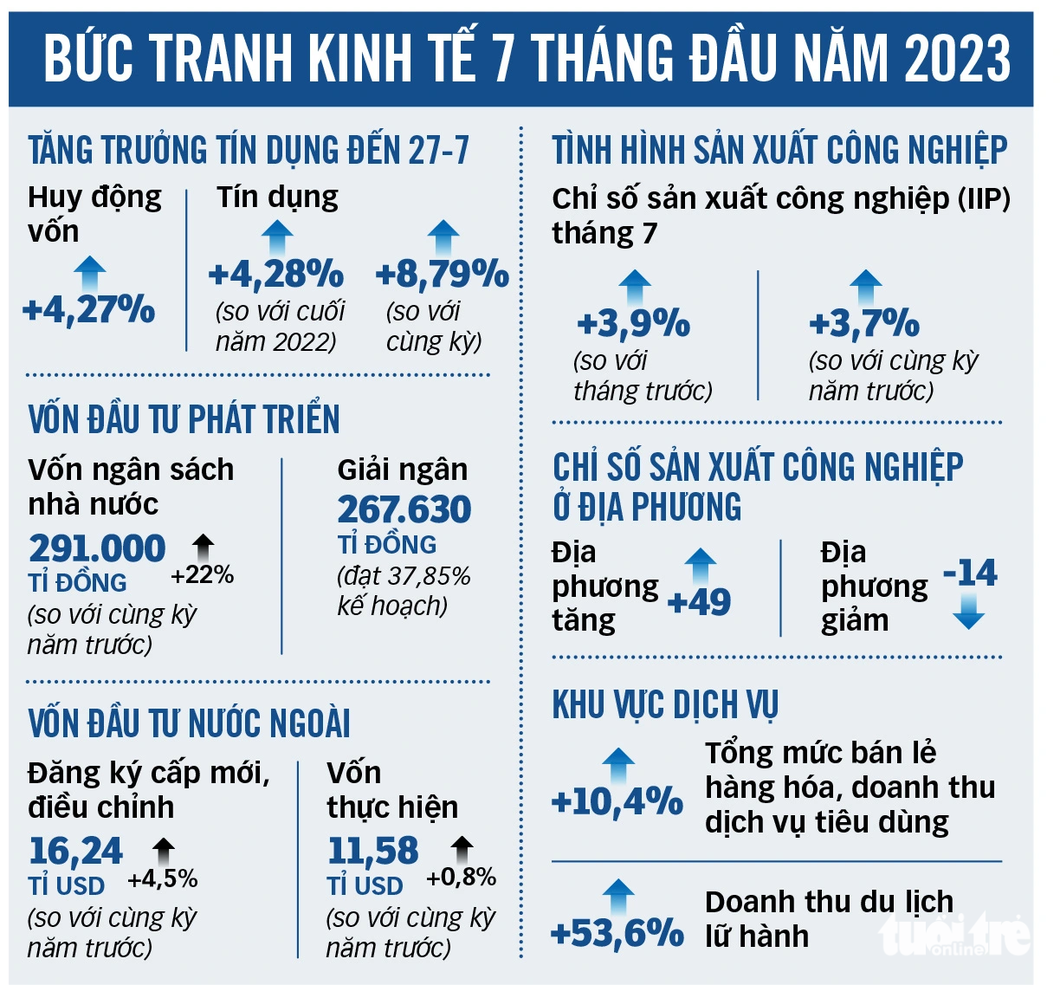

Nguồn: Bộ KHĐT - Tổng hợp: NGỌC AN - Đồ họa: TẤN ĐẠT

Không cho vay bằng mọi giá

Năm ngoái, tín dụng đến giữa năm đã tăng 8-9% so với cuối năm 2021, tăng hơn 17% so với cùng kỳ năm trước nữa. Thậm chí, nhiều ngân hàng chạm trần hạn mức ngay từ quý 2 thì năm nay chỉ loanh quanh mức 4%.

Để khơi thông nguồn vốn, Ngân hàng Nhà nước thực hiện nhiều giải pháp. Mới đây, Ngân hàng Nhà nước đã hoãn thi hành một số quy định cấm cho vay trong thông tư 06.

Quy định này khiến doanh nghiệp bất động sản dễ thở hơn, nhưng nó cũng đặt ra bài toán về câu chuyện dung hòa tăng trưởng tín dụng và nợ xấu của ngành ngân hàng.

Thực tế khi cầu tín dụng tăng thấp, ngành ngân hàng cũng "sốt ruột". Tuy nhiên, Ngân hàng Nhà nước nhiều lần khẳng định "không tăng trưởng tín dụng bằng mọi giá", không thúc đẩy cho vay bằng hạ chuẩn tín dụng.

"Tăng trưởng tín dụng vẫn phải đảm bảo chất lượng tín dụng, đảm bảo hiệu quả tín dụng với nền kinh tế, đó là bài toán khó nhưng là hướng đi đúng của Ngân hàng Nhà nước", chuyên gia kinh tế Đinh Tuấn Minh nhận xét.

Vì thế, ông Minh vẫn đồng tình với việc tăng tín dụng phải an toàn, lành mạnh, không để tạo ra nhiều bất ổn trong nhiều năm.

"Nếu cố cho vay, sẽ dễ dẫn đến những hệ lụy về nợ xấu, mất nhiều năm mới xử lý được", ông Minh nói. Ngoài ra, việc cung tiền nới lỏng mạnh mẽ cũng có thể dòng tiền chảy vào các kênh đầu cơ.

Về giải pháp tăng tín dụng lành mạnh, ông Minh cho rằng vẫn là vấn đề để doanh nghiệp có thể thấy được triển vọng kinh doanh tốt, tỉ giá ổn định, thúc đẩy đầu tư công...

"Vấn đề quan trọng nhất vẫn là tạo ra được môi trường để doanh nghiệp yên tâm làm ăn, nhìn thấy triển vọng của nền kinh tế sau những nỗ lực, chỉ đạo quyết liệt của Chính phủ. Đồng thời có các giải pháp căn cơ để giảm bớt những tác động, ảnh hưởng bên ngoài với nền kinh tế trong nước", ông Minh nhấn mạnh.

Ngoài ra, hiện nay lãi suất giảm chủ yếu ở thị trường tiền gửi, trong khi lãi suất trên thị trường tín dụng doanh nghiệp cần thời gian quan sát thêm. Do vậy, việc giảm lãi suất cũng cần đi vào thực chất để phát huy hiệu quả.

Trong khi đó, ông Nguyễn Quang Thuân cho rằng các giải pháp chính sách nên tập trung vào hỗ trợ lãi suất, hoãn giãn nợ nhằm hỗ trợ doanh nghiệp qua giai đoạn khó khăn thay vì chỉ tập trung vào giải ngân vốn mới/tăng trưởng tín dụng.

Ngoài ra, thị trường nên chấp nhận mức lãi suất cao hơn cho các giao dịch trên thị trường vốn, bao gồm trái phiếu doanh nghiệp nhằm tôn trọng nguyên tắc lãi suất được xác định điều chỉnh theo rủi ro và từ đó hình thành đường cong lãi suất phù hợp để khuyến khích hình thành chức năng đầu tư của thị trường vốn.

Doanh nghiệp kỳ vọng hỗ trợ khơi thông thị trường đón đầu phục hồi. Trong ảnh: công nhân vận hành máy tại Công ty cơ khí Nhật Long, TP Thủ Đức, TP.HCM - Ảnh: HỮU HẠNH

TS NGUYỄN QUỐC VIỆT (phó viện trưởng Viện Nghiên cứu kinh tế và chính sách):

Ôn định vĩ mô để khôi phục niềm tin kinh doanh

Khơi thông dòng vốn vào nền kinh tế trong bối cảnh tổng cầu trong và ngoài nước đều suy giảm hiện nay là một thách thức.

Để tăng niềm tin tiêu dùng, niềm tin đầu tư thì cần kích cầu tiêu dùng trong nước và chờ cầu tiêu dùng thế giới phục hồi trong những tháng cuối năm. Tôi tin các chính sách giảm lãi suất cho vay, giảm thuế VAT sẽ có tác dụng trong những tháng cuối năm.

Ngay cả Ngân hàng Thế giới cũng từng khuyến cáo Việt Nam là cần thực hiện chính sách nới lỏng tiền tệ thận trọng để tránh gây mất ổn định hệ thống tài chính ngân hàng và gây áp lực với tỉ giá.

Hiện nền kinh tế đang có nhiều tín hiệu khởi sắc, vốn đăng ký đầu tư, vốn giải ngân FDI trong tám tháng đều tăng so với cùng kỳ năm trước. Bên cạnh đó, có dấu hiệu cầu tiêu dùng đang tăng trở lại trong tháng 7, tháng 8. Đây là hiệu quả bước đầu của các chính sách kích thích, phục hồi kinh tế mà Chính phủ đã triển khai suốt thời gian qua như giảm thuế VAT, giảm phí trước bạ ô tô.

Tuy nhiên để khôi phục niềm tin kinh doanh lâu dài thì yếu tố đầu tiên phải giữ được ổn định vĩ mô để doanh nghiệp, người dân thấy được rằng lạm phát được kiểm soát dưới mức Quốc hội phê duyệt, tỉ giá không biến động quá lớn và cuối cùng là môi trường chính sách phải ổn định, ít giật cục, ít yếu tố khiến doanh nghiệp nản lòng.

Ông NGUYỄN QUỐC KHÁNH (phó chủ tịch Hội Môi giới bất động sản Việt Nam):

Khơi thông vốn nhưng phải có hiệu quả

Hiện có nhiều chủ đầu tư có sẵn quỹ đất nhưng chưa thể huy động vốn từ các nhà đầu tư, người mua nhà để triển khai dự án. Việc dừng thực hiện thông tư 06 mở ra cơ hội huy động vốn cho khoảng 40.000 doanh nghiệp bất động sản trên thị trường.

Một số doanh nghiệp bất động sản có sẵn quỹ đất, đã được cơ quan có thẩm quyền cấp chứng nhận đầu tư thì các chủ đầu tư có thể huy động vốn từ nhà đầu tư thông qua hợp đồng góp vốn đầu tư kinh doanh, mua cổ phần hoặc người mua nhà có thể vay ngân hàng để ký hợp đồng đặt cọc với chủ đầu tư dự án nhà ở.

Điều này mở ra một kênh huy động vốn cho các doanh nghiệp đầu tư kinh doanh bất động sản, giúp họ có được dòng tiền triển khai dự án trong bối cảnh tăng trưởng tín dụng của toàn hệ thống ngân hàng quá thấp như hiện nay.

Tuy nhiên, việc khơi thông dòng vốn vào các dự án bất động sản thông qua việc cho phép nhà đầu tư được vay vốn ngân hàng để góp vốn, mua cổ phần các dự án bất động sản, người mua nhà được vay tiền ngân hàng để đặt cọc dự án khi dự án chưa đủ điều kiện bán nhà hình thành trong tương lai cần đi kèm với các giải pháp để các ngân hàng có thể kiểm soát chủ đầu tư dự án bất động sản sử dụng vốn sai mục đích.

Cần có chế tài để ràng buộc các chủ đầu tư phải sử dụng vốn để thực hiện, hoàn thành dự án, qua đó hoàn thành trách nhiệm với các ngân hàng.

Doanh nghiệp bất động sản còn gặp khó

Trao đổi với Tuổi Trẻ ngày 28-8, lãnh đạo một tập đoàn bất động sản lớn cho biết cái khó của các doanh nghiệp bất động sản là tài sản đảm bảo và định giá tài sản.

Cụ thể, nhiều doanh nghiệp đang chật vật để cơ cấu các khoản nợ cũ, không còn tài sản đảm bảo để tiếp cận khoản vay mới trong khi các tài sản nếu còn cũng được định giá thấp. Ngoài ra, vị lãnh đạo này cho rằng cần có các chính sách nới lỏng để khách hàng mua nhà được thuận lợi hơn trong việc vay vốn bên cạnh hạ lãi suất, điều này cũng gián tiếp hỗ trợ các doanh nghiệp bất động sản trong việc tiếp cận dòng tiền, tăng tính thanh khoản.

Trong khi đó, chủ tịch một doanh nghiệp trong ngành xây dựng cũng cho biết hiện nay các chủ đầu tư cũng thanh toán các khoản nợ lên đến hàng trăm tỉ đồng, song về đồng nào thì ngân hàng sẽ "siết" đồng đó, ngâm luôn các khoản thanh toán hàng trăm tỉ đồng này.

Vì vậy, vị lãnh đạo này mong muốn cần có hình thức chia sẻ với doanh nghiệp, giúp doanh nghiệp có dòng tiền để duy trì các hoạt động sản xuất, kinh doanh.

Tín dụng tăng trưởng chậm đáng lo ngại

Tín dụng tăng trưởng chậm đáng lo ngại Đến cuối tháng 7-2023, tăng trưởng tín dụng trong toàn nền kinh tế mới đạt 4,6%, chỉ bằng một nửa so với cùng kỳ năm ngoái.