Mặc dù thị trường tài chính được cung cấp nguồn trí tuệ gần như vô tận và các công nghệ tiên tiến nhất, đôi lúc những gì diễn ra trên thị trường khiến chúng ta cảm thấy tất cả những kiến thức, những am hiểu của bản thân chỉ là con số 0 tròn trĩnh.

1 năm rưỡi vừa qua, Mỹ là một trong những nước mà đại dịch Covid-19 hoành hành nặng nhất trên thế giới, nền kinh tế cũng bị ảnh hưởng nặng nề dù đã hồi phục mạnh trong thời gian gần đây. Nhưng bất chấp hiện thực đó, thị trường chứng khoán Mỹ vẫn đang tăng trưởng ở tốc độ nhanh nhất kể từ năm 1932.

"Nếu ở thời điểm tháng 3 năm ngoái, khi Covid bắt đầu hoành hành, có ai đó nói với tôi rằng 18 tháng sau nước Mỹ vẫn ghi nhận số ca nhiễm mỗi ngày cao như vậy (thậm chí cao hơn) nhưng thị trường chứng khoán sẽ tăng trưởng gấp đôi, tôi sẽ cười vào mặt họ", Steve Chiavarone – nhà quản lý danh mục tại Federated Hermes Inc nói.

Đối với ông, một trong những bài học quan trọng nhất rút ra được từ 18 tháng qua là luôn luôn khiêm tốn. "Kể cả khi bạn có thể dự báo được về virus, về diễn biến dịch bệnh, cũng không thể chắc chắn bạn sẽ dự báo đúng về thị trường".

Có rất nhiều bằng chứng cho thấy các dự báo đã trật lất như thế nào trong thời đại dịch. Mặc dù thường xuyên xảy ra trường hợp các công ty đánh bại dự báo của các chuyên gia phân tích phố Wall, trung bình lợi nhuận của các doanh nghiệp trong chỉ số S&P 500 cao hơn 19% so với mức dự báo trong 5 năm quý gần nhất. Trước dịch, mức chênh lệch chỉ vào khoảng 3%.

Sự chênh lệch này có nghĩa là khi "thị trường con gấu" ở giai đoạn tồi tệ nhất vào tháng 3/2020, một trong những khái niệm cơ bản nhất để định giá cổ phiếu – mức giá so với lợi nhuận dự báo – khiến chứng khoán Mỹ trông đắt hơn khoảng 20% so với thực tế những gì đã diễn ra.

Điều này cũng giúp giải thích tại sao các nhà đầu tư vẫn tiếp tục đẩy giá cổ phiếu lên cao bất chấp hệ số P/E cho thấy giá đang đắt hơn bao giờ hết. Nhưng cho đến nay chưa có một sự đồng thuận trong thời "bình thường mới" để các nhà đầu tư có thể neo kỳ vọng của họ vào đó. Trong số các chiến lược gia đang làm việc cho các ngân hàng phố Wall mà Bloomberg khảo sát, mức dự báo cao nhất cho chỉ số S&P 500 vào thời điểm cuối năm nay là 4.825 điểm. Mức thấp nhất là 3.800 điểm – chênh lệch gần 27%.

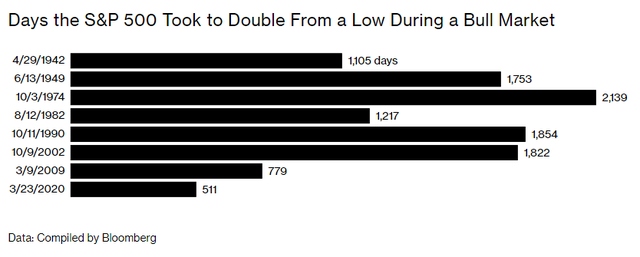

Số ngày để chỉ số S&P 500 tăng gấp đôi so với đáy ngày càng ngắn lại.

Kể cả những nhân vật kỳ cựu trong ngành đã từng trải qua bong bóng dot-com và cả khủng hoảng tài chính toàn cầu cũng bị sốc, choáng váng trước những diễn biến trên thị trường chứng khoán trong lúc đại dịch đã khiến gần 4,5 triệu người thiệt mạng trên toàn thế giới và con số vẫn chưa dừng lại ở đó.

Julian Emanuel, chuyên gia đang làm việc cho công ty môi giới BTIG và đã có 30 năm kinh nghiệm trên phố Wall, tự tin rằng mình sẽ đoán đúng diễn biến của thị trường khi dịch mới bùng phát. Sự thật là giờ đây ông đang thua lỗ. Không chỉ cổ phiếu, thời gian qua thị trường trái phiếu cũng phớt lờ những gì các cuốn sách giáo khoa và cả lịch sử đã dạy chúng ta.

Emanuel chỉ ra rằng chỉ số giá sản xuất đang tăng nhanh nhất 13 năm, trong khi nền kinh tế được dự báo tăng trưởng 6,2% trong năm nay – gấp 3 lần tốc độ tăng trưởng GDP suốt 1 thập kỷ trước đại dịch. Thông thường bối cảnh này sẽ khiến trái phiếu bị bán tháo ồ ạt để tạo ra mức lợi suất phù hợp với cả tỷ lệ lạm phát và những cơ hội đầu tư mới xuất hiện. Nhưng thực tế là "những điều bất khả thi giờ lại trở thành điều bình thường mới".

Điều này khiến Emanuel rút ra 1 bài học quan trọng khác: những động lực, xu hướng từ cộng đồng nhà đầu tư có ý nghĩa quan trọng không kém so với các yếu tố cơ bản trong nền kinh tế và các doanh nghiệp – thứ mà các chuyên gia phân tích tập trung nghiên cứu.

Trong quá khứ, các nhà đầu tư cá nhân, đặc biệt là nhà đầu tư F0, thường không được coi là lực lượng có tầm ảnh hưởng lớn đến 1 cổ phiếu riêng lẻ hay toàn bộ thị trường. Nhưng điều đó đã thay đổi trong đại dịch, bởi một loạt các sự kiện: cuộc chiến giá cả giữa các công ty môi giới thời cuối năm 2019 làm giảm chi phí giao dịch xuống mức gần 0, vừa đúng lúc đại dịch khiến nhiều người dư thừa cả tiền bạc và thời gian tìm đến thị trường chứng khoán để giải khuây.

Số lượng cổ phiếu được giao dịch bởi khách hàng của các công ty môi giới lớn đã tăng từ mức 700 triệu/ngày ở trước dịch lên 2,9 tỷ giao dịch vào đầu năm nay, chiếm khoảng 25% tổng khối lượng giao dịch của toàn thị trường theo Bloomberg Intelligence. Khối lượng giao dịch hợp đồng quyền chọn bán lẻ tăng hơn gấp đôi.

Được thúc đẩy bởi những nhân vật có tầm ảnh hưởng lớn trên Reddit và các mạng xã hội khác, lực lượng day trader bơm thổi giá cổ phiếu của những công ty đang bên bờ phá sản bị các nhà quản lý quỹ chuyên nghiệp phán là "sắp chết". Sự trỗi dậy của các nhà đầu tư cá nhân không giống với bất cứ thứ gì mà Emanuel từng chứng kiến.

Tất nhiên không thể phủ nhận vai trò của 1 lực đẩy "cũ kỹ" hơn: Cục dự trữ liên bang Mỹ đã mua vào lượng lớn trái phiếu kho bạc và chứng khoán đảm bảo bằng tài sản thế chấp, khiến giá trái phiếu tăng vọt đồng thời cũng duy trì lãi suất ở mức siêu thấp và khiến cổ phiếu trông hấp dẫn hơn.

Đối với Paul Nolte, nhà quản lý quỹ tại Kingsview Investment Management, Fed sẽ tiếp tục là yếu tố tác động lớn đến thị trường. Lộ trình giảm kích thích rất thận trọng của Fed cho thấy "họ không thể tăng lãi suất một cách nghiêm túc với khối lượng nợ khổng lồ của nước Mỹ hiện nay".

Còn đối với Peter Mallouk, bài học chính rút ra được từ Covid-19 là đừng bao giờ để mất bức tranh lớn vì quá tập trung vào tiểu tiết. "Năm vừa qua, câu chuyện rất đơn giản", CEO của Creative Planning, quỹ đang quản lý 90 tỷ USD nói. "Chúng ta có thể nói về hàng triệu thứ, nhưng điều quan trọng nhất là về Covid là tỷ lệ tử vong và khả năng khống chế dịch bệnh. Tất cả các câu chuyện khác chỉ là thứ yếu".

Vì Covid, tất cả mọi người đều nhận được những tấm séc. Các chủ doanh nghiệp nhỏ nhận được khoản vay ưu đãi. Doanh nghiệp lớn nhận được gói cứu trợ lớn hơn. Các cá nhân thì được phát tiền mặt trực tiếp. Người thất nghiệp được tăng trợ cấp thất nghiệp. "Bạn sẽ làm gì với số tiền đó? Đi mua đồ!", Mallouk nói.

Nền kinh tế và cả thị trường chứng khoán vẫn đang hoạt động dựa trên nguyên tắc rất cơ bản đó. Theo Mallouk, đó cũng là nguyên nhân giải thích một số cơn sốt khá điên rồ trong thời Covid, như NFT, tiền số và cổ phiếu meme.

"Sẽ có lúc thị trường tự điều chỉnh khi lượng tiền dư thừa biến mất. Chúng ta vẫn chưa đi tới điểm đó, nhưng đó mới là bức tranh lớn đang thực sự điều khiển mọi thứ", ông nói.

Tham khảo Bloomberg