Lãi suất liên tục được các ngân hàng điều chỉnh giảm. Ông đánh giá như thế nào về khả năng hấp thụ dòng vốn mới của thị trường chứng khoán ở giai đoạn hiện nay?

Tôi cho rằng, chính sách điều hành của Chính phủ trong thời gian qua dịch chuyển từ “thận trọng” sang “linh hoạt, nới lỏng hơn”. Trên cơ sở đó, lãi suất điều hành được Ngân hàng Nhà nước giảm 4 lần liên tiếp, phần nào giúp lãi suất huy động có chiều hướng giảm nhanh.

Thanh khoản thị trường hồi phục mạnh trong 3 tháng tăng điểm nhờ hiệu ứng lãi suất từ tháng 5 đến tháng 7 và bùng nổ trong tháng 8 khi xuất hiện các phiên đạt trên 1 tỷ USD. Sự bùng nổ của thanh khoản cho thấy niềm tin của nhà đầu tư tăng cao trở lại, dòng tiền luân chuyển từ những kênh kém hiệu quả quay trở lại với chứng khoán.

|

Ông Trần Hoàng Sơn, Giám đốc Chiến lược thị trường, Công ty Chứng khoán VPBank. |

Với thị trường chứng khoán, lãi suất điều hành giảm mới chỉ là điều kiện cần, điều kiện đủ phải thêm yếu tố kích hoạt từ tăng trưởng tín dụng. Tuy nhiên, tăng trưởng tín dụng 7 tháng đầu năm nay là 4,56%, thấp hơn nhiều so với cùng kỳ các năm trước và thấp hơn mức tăng tính đến cuối tháng 6 là 4,73%. Do đó, nếu biến số tăng trưởng tín dụng dần được tháo gỡ có thể sẽ tiếp tục tạo hiệu ứng tích cực cho nền kinh tế nói chung, khi các doanh nghiệp tiếp cận được vốn cho sản xuất - kinh doanh và dòng tiền lưu thông tốt hơn sẽ hỗ trợ thanh khoản trên thị trường chứng khoán.

Lãi suất giảm dần nhưng tỷ giá lại đang chịu áp lực. Theo ông, mức độ tác động đến hiệu suất của VN-Index ra sao?

Chúng tôi đã có những thống kê cho thấy, lãi suất và tỷ giá tác động không nhỏ đến diễn biến của thị trường chứng khoán. Trong đó, mối quan hệ giữa lãi suất và mức độ tăng trưởng của thị trường thường là ngược chiều, lãi suất tăng cao thì chứng khoán sẽ giảm.

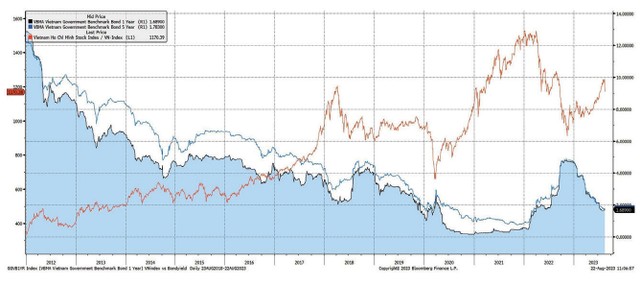

Nhìn diễn biến tương quan giữa lợi suất trái phiếu chính phủ và VN-Index kể từ năm 2012 đến nay, chúng ta có thể dễ dàng nhận thấy mối quan hệ ngược chiều này. Điển hình gần nhất là giai đoạn dịch Covid-19, Ngân hàng Nhà nước hạ lãi suất xuống mức thấp kỷ lục, lợi suất trái phiếu giảm sâu nhất trong vòng 10 năm đã giúp cho dòng tiền rẻ quay trở lại thị trường chứng khoán, tạo nên con sóng tăng trong năm 2020 - 2021.

|

So sánh diễn biến lợi suất trái phiếu chính phủ và VN-Index. |

Ngược lại, khi lãi suất bắt đầu tăng trở lại trên toàn cầu vào năm 2022, lợi suất trái phiếu chính phủ và lãi suất huy động tăng cao khiến thị trường chứng khoán có nhịp sụt giảm từ tháng 4 đến tháng 11. Đặc biệt, thời điểm đáy của thị trường cũng là thời điểm đỉnh của lợi suất trái phiếu. Sau khi lợi suất trái phiếu giảm dần, Ngân hàng Nhà nước hạ lãi suất điều hành, giúp thị trường bứt phá trong nửa đầu năm 2023.

Về diễn biến tỷ giá, áp lực trong ngắn hạn có lẽ là tác dụng phụ của chính sách nới lỏng tiền tệ khi Cục Dự trữ Liên bang Mỹ (Fed) vẫn đang giữ lãi suất USD ở mức cao lịch sử. Sự chênh lệch giữa lãi suất VND-USD lên mức cao nhất là 5%/năm kể từ sau tháng 7/2023 (lần tăng lãi suất gần nhất của Fed) đã gây ra áp lực đối với tỷ giá trong nước. Chỉ số DXY đo lường sức mạnh của đồng USD tăng từ đáy 99,6 lên 104, khiến tỷ giá tăng cao, trên thị trường tự do đạt hơn 24.000 VND/USD. Đồng Việt Nam đang mất giá khoảng 1,5% so với đầu năm.

|

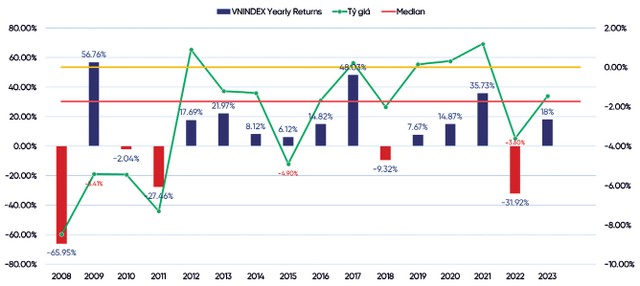

Diễn biến tỷ giá và tăng trưởng của hàng năm của VN-Index. |

Theo thống kê của chúng tôi, trong lịch sử 15 năm gần nhất, mỗi khi VND mất giá trung bình dưới 1,7% thì tác động lên thị trường chứng khoán là không đáng kể, thậm chí thị trường vẫn tăng điểm như năm 2013 - 2014. Khi VND tăng giá nhẹ so với USD như các năm 2012, 2017, 2019, 2020, 2021 thì thị trường chứng khoán đều có diễn biến khả quan.

Ở chiều ngược lại, nếu VND mất giá so với USD quá ngưỡng 1,7% thì thị trường sau đó thường có những nhịp giảm sâu, nhất là khi thị trường thế giới biến động như khủng hoảng kinh tế năm 2008, giai đoạn khó khăn 2010 - 2011, giai đoạn 2018 và 2022 khi Fed thắt chặt tiền tệ.

|

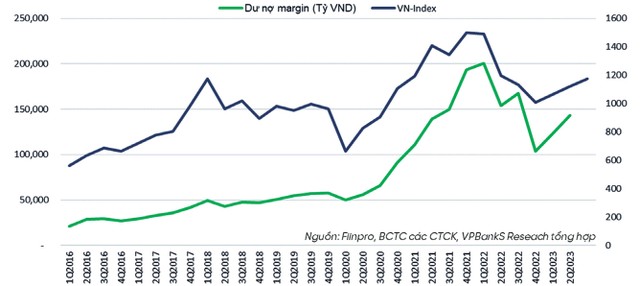

Dư nợ margin toàn thị trường và VN-Index. |

Thời điểm hiện tại, mặc dù tỷ giá chịu áp lực, nhưng mức mất giá của VND hiện tại vẫn trong biên độ và chưa vượt quá mức trung bình 15 năm, nên tác động đến thị trường có thể là các nhịp rung lắc. Khả năng Fed sẽ tạm dừng tăng lãi suất trong kỳ họp tháng 9 tới, chỉ số DXY có thể sớm hạ nhiệt trước vùng cản kỹ thuật 104 và xa hơn là 106. Do đó, áp lực tỷ giá giai đoạn này mang tính thời điểm và nếu tỷ giá hạ nhiệt nhanh, VN-Index có thể lấy lại đà tăng trưởng trong thời gian tới.

Ông có góc nhìn như thế nào về chuyển động của thị trường chứng khoán ở thời điểm hiện tại?

Thị trường dần thiết lập vùng cân bằng sau nhịp điều chỉnh ngày 17 - 18/8. Trong tuần từ 21 - 25/8, đã có lúc VN-Index giảm mạnh và kiểm nghiệm ngưỡng hỗ trợ 1.150 điểm, nhưng lực cầu bắt đáy đã giúp chỉ số đóng cửa ở mức cao gần nhất tuần. Tuần giao dịch cuối tháng 8 cũng tạo ra một cây nến dạng Dragon Fly Doji trên đồ thị VN-Index, cho thấy lực cầu khá tích cực, thanh khoản tuy giảm nhưng duy trì ở mức cao so với đầu năm. Chỉ số đã tạo các cụm nến đi ngang trên nền hỗ trợ của đường trung bình động MA50 ngày. Lượng hàng bắt đáy về tài khoản không gây sức ép lớn đến giá khi VN-Index dao động quanh ngưỡng 1.200 điểm.

Áp lực tỷ giá vẫn còn nên khả năng thị trường tiếp tục rung lắc, nhưng sẽ nghiêng về trạng thái phân hóa và tích lũy nhiều hơn. Vùng kháng cự theo tuần của VN-Index đang nằm ở 1.200 - 1.230 điểm, còn vùng hỗ trợ là 1.124 - 1.150 điểm.

Ông cho rằng, thị trường chứng khoán đang ở giai đoạn tích luỹ để chuẩn bị bước vào giai đoạn “cất cánh”?

Nhìn từ yếu tố chu kỳ kinh tế tác động đến thị trường chứng khoán, có thể nói giai đoạn thị trường bị ảnh hưởng nặng nề nhất là năm 2022, khi các yếu tố rủi ro của kinh tế xuất hiện như thị trường tiền tệ bị thắt chặt trên toàn cầu và Việt Nam cũng buộc phải tăng lãi suất; lạm phát tăng cao; thị trường bất động sản gặp nhiều khó khăn, giá chạm đáy và thanh khoản sụt giảm; tỷ giá biến động mạnh.

Tất cả các yếu tố trên khiến thị trường chứng khoán có đợt giảm mạnh thứ 4 trong lịch sử khi VN-Index mất 43% điểm số kể từ đỉnh và xuất hiện những nhịp bán tháo với tâm lý tuyệt vọng trong tháng 10 - 11/2022.

Sau đó, thị trường bước vào nhịp phục hồi tự nhiên từ giữa tháng 11/2022 đến tháng 1/2023, đa số cổ phiếu tăng 40 - 50% so với đáy. Do hồi phục tự nhiên nhờ hoạt động đầu cơ giá rẻ mà không đi kèm với yếu tố cơ bản nên thị trường đi ngang đến hết tháng 4/2023, nằm trong pha tích lũy.

Sau 4 lần hạ lãi suất điều hành của Ngân hàng Nhà nước kể từ giữa tháng 3/2023, lãi suất huy động có xu hướng giảm, dòng tiền bắt đầu chuyển hướng từ kênh tiết kiệm và các kênh kém hấp dẫn khác sang chứng khoán. Thị trường dần chuyển biến tích cực và VN-Index lần đầu vượt qua kháng cự dài hạn MA200, tức thoát khỏi xu hướng giảm và bước vào nhịp tăng mới.

Xét về chu kỳ, giai đoạn này là điển hình của một pha tích lũy, chuẩn bị bước sang cất cánh, khi các tín hiệu đang rõ ràng hơn như lãi suất ngắn hạn giảm, lợi suất trái phiếu giảm, chính sách tiền tệ dần nới lỏng, lạm phát tạo đỉnh và đi xuống, niềm tin thị trường quay trở lại, VN-Index có diễn biến khả quan.