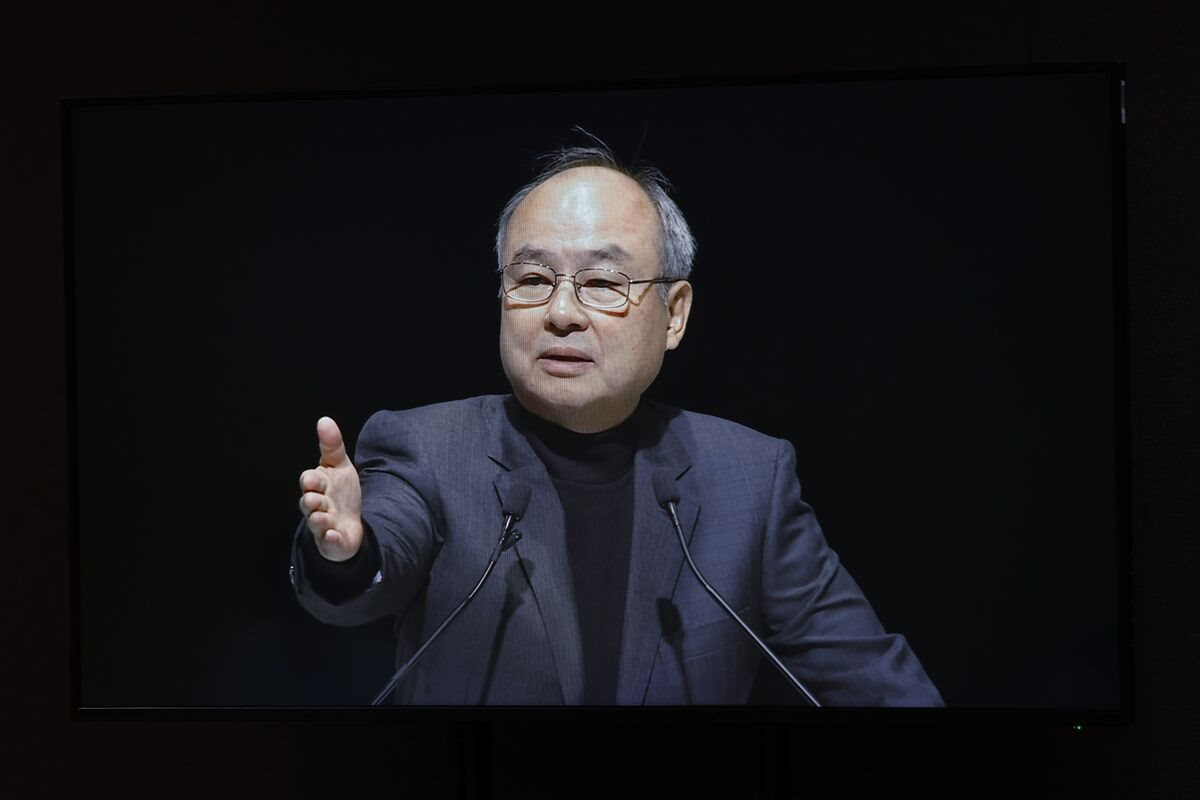

Thời gian gần đây, tỷ phú “liều ăn nhiều” Masayoshi Son của SoftBank chứng kiến tình hình đầu tư sa sút, vướng vào loạt thất bại với các công ty như WeWork, DoorDash và gây ra khoản lỗ kỷ lục 32 tỷ USD tại chi nhánh Vision Fund của mình trong năm tài chính vừa qua. Tuy nhiên hiện tại, ông quyết tâm lật ngược tình thế.

Vì vậy, khi ông và các giám đốc điều hành hàng đầu khác của công ty gặp gỡ các chủ ngân hàng để lên kế hoạch chào bán cổ phiếu lần đầu ra công chúng cho Arm Holdings trong tuần này, trọng tâm là đảm bảo việc mua bán sẽ diễn ra suôn sẻ. Họ không muốn có bất kỳ trục trặc nào vào phút cuối và trên hết, họ muốn đặt ra một mức giá gần như đảm bảo rằng cổ phiếu sẽ tăng giá trong ngày giao dịch đầu tiên.

Theo tính toán đó, đợt phát hành cổ phiếu lần đầu ra công chúng đã thành công rực rỡ. Cổ phiếu Arm đã tăng 25% trong ngày IPO vào hôm thứ năm sau khi công ty huy động được 4,87 tỷ USD để trở thành đợt IPO lớn nhất của Mỹ trong gần hai năm. Với việc suốt nhiều năm nay Son phải chứng kiến việc IPO nhiều công ty sau đó cổ phiếu của họ sụt giảm 50%, 60% hoặc 70% trong những tháng tiếp theo, thương vụ IPO của Arm lần này rõ ràng là một chiến thắng.

Nhưng bất chấp những lời khen ngợi và chúc mừng gửi từ khắp mọi nơi ở Manhattan đến Tokyo, việc này làm lộ ra nhược điểm của chiến lược an toàn. Công ty còn nhiều điều phải cân nhắc: Định giá đợt IPO chỉ ở mức cộng thêm 1 USD với mỗi cổ phiếu (sau đó đã bị Son bác bỏ), tức là sẽ huy động được thêm khoảng 100 triệu USD. Công ty đã không chọn mức độ cao nhất, với cơ hội thu về hơn 1 tỷ USD nếu cổ phiếu được bán ở mức họ thiết lập lúc đầu.

Bù đắp cho cơ hội bị bỏ qua đó, đến cuối ngày, cổ phần của SoftBank tại Arm trị giá thêm khoảng 12 tỷ USD nhờ giá cổ phiếu tăng.

SoftBank cũng đã thực hiện một cách tiếp cận khác thường để tiếp thị việc chào bán cổ phiếu lần này. Theo nguồn tin than cận, họ không chỉ định người bảo lãnh chính mà để Giám đốc điều hành Arm Rene Haas và Giám đốc tài chính Jason Child, cả hai đều là nhà điều hành có kinh nghiệm, trò chuyện rất nhiều với các nhà đầu tư trong buổi roadshow của mình.

Nguồn tin cho biết, Son, nhà sáng lập và CEO tỷ phú của SoftBank, đã tham gia vào các cuộc đàm phán về giá vào chiều thứ tư. Khi tham gia một hội nghị, Son ra hiệu rằng ông không muốn yêu cầu một mức giá quá cao nếu không tận dụng được những cơ hội và lợi thế sẵn có và để mất quyền lợi.

Nhưng Son cần một chiến thắng sau chuỗi IPO thất bại khủng khiếp, chẳng hạn như mảng kinh doanh viễn thông nội địa của SoftBank, mất hơn 14% giá trị trong ngày đầu giao dịch năm 2018. Công bằng mà nói, đây là một thị trường khó khăn đối với tất cả mọi người sau thời kỳ hậu Covid gây ra sự sụp đổ trong giới công nghệ cũng như trong bối cảnh lãi suất cao hơn và định giá bị thu hẹp. Hơn ai hết, Son là người “thấm đòn” nặng nề nhất. Cổ phiếu SenseTime Group Inc. đã giảm 62% kể từ khi ra mắt, trong khi vốn hóa DiDi Global Inc. mất 3/4 giá trị và danh sách này còn kéo dài hơn nữa.

Các chủ ngân hàng làm việc trong thương vụ Arm thì cho rằng thương vụ IPO này sẽ chấm dứt chuỗi đen đủi đó.

Tom Swerling, người đứng đầu toàn cầu về thị trường vốn cổ phần tại Barclays Plc, một trong bốn ngân hàng dẫn đầu trong đợt IPO: “Cách nghĩ về Arm là chúng tôi có một tài sản độc đáo đã đạt được kết quả giao dịch vượt trội trong môi trường thị trường đang cải thiện”.

Điều đó đã giúp SoftBank kiểm soát chặt chẽ số lượng cổ phiếu để giúp đảm bảo nhu cầu, cuối cùng chỉ bán ra 10% cổ phần của công ty. SoftBank cũng tận dụng phạm vi tiếp cận rộng rãi của mình tại Thung lũng Silicon để thu về hơn 700 triệu USD từ một số nhà đầu tư công nghệ lớn nhất thế giới, bao gồm Apple Inc., Nvidia Corp., Intel Corp., Samsung Electronics Co..

Theo những người quen thuộc với vấn đề này, cáo bạch IPO đã thu hút sự đại diện rộng rãi của các nhà đầu tư, những người yêu cầu giấu tên khi thảo luận về dữ liệu bí mật. Họ cho biết có tổng cộng hơn 650 nhà đầu tư tham gia vào thương vụ này.

Một đại diện của Arm từ chối bình luận. Người phát ngôn của SoftBank đã không trả lời ngay lập tức yêu cầu bình luận.

Cuộc họp định giá mà Son tham gia diễn ra tại văn phòng của Raine Securities ở Manhattan. Raine, công ty coi SoftBank là nhà đầu tư, là cố vấn tài chính cho đợt niêm yết và người đồng sáng lập Raine, đồng thời là bạn của Son, Jeff Sine, cũng có mặt trong phòng họp. Các quan chức của Barclays và các nhà bảo lãnh chính khác gồm Goldman Sachs Group Inc., JPMorgan Chase & Co. và Mizuho Financial Group Inc. – cũng có mặt ở đó.

Trong cuộc họp, tờ Wall Street Journal tiết lộ mức giá sẽ là 52 USD/một cổ phiếu, khiến các chủ ngân hàng và giám đốc điều hành ngạc nhiên, cuối cùng họ đã quyết định ở mức 51 USD.

Sau khi giá được thống nhất, các chủ ngân hàng vỗ tay chúc mừng và một số nhà bảo lãnh đã đi ra ngoài để ăn mừng.

Haas nói rằng thỏa thuận này vốn dĩ đã được thực hiện từ năm ngoái, khi thỏa thuận trị giá 40 tỷ USD của Arm để bán mình cho Nvidia bị hủy bỏ. Thị trường chậm lại giúp công ty có thêm thời gian để lập kế hoạch.

Ông nói: “Xét về nơi hạ cánh máy bay, so với nơi mà chúng tôi nghĩ rằng đã ở đó từ sáu đến chín tháng trước, chúng tôi hiện đã hạ cánh ở một nơi tuyệt vời”.

Mặc dù Arm hiện là công ty đại chúng nhưng công ty này vẫn sẽ chịu trách nhiệm trước SoftBank, nhà đầu tư lớn nhất của công ty với 90% cổ phần.

Tuy nhiên, Son dường như không còn quan tâm tới vấn đề IPO. Ngay cả trước khi mở cửa phiên giao dịch đầu tiên vào thứ năm, Haas nói rằng Son đã nhắn tin cho ông về những vấn đề kinh doanh không liên quan đến đợt IPO.

Haas nói: “Ông ấy và tôi có quan điểm tương đồng về mặt suy nghĩ lâu dài hơn”.

Nguồn: Bloomberg