Những cuộc gặp "đáng lo ngại"

Một buổi sáng mùa hè nóng nực ở Đài Bắc, một số quan chức của Viện Hoa Kỳ ở Đài Loan đến thăm lãnh đạo cấp cao của một công ty công nghệ lớn, một nhà cung cấp chính của Apple.

Rõ ràng, chuyến thăm này không giống với các chuyến thăm xã giao trước đây. Lần này, họ đi thẳng vào vấn đề: "Tại sao công ty các ông không chuyển thêm năng lực sản xuất ra ngoài Trung Quốc đại lục? Sao các ông không di dời nhanh hơn?".

Những người tham gia cuộc đối thoại này cho rằng, chuyến thăm này "nghiêm trọng và đáng lo ngại hơn mức bình thường".

"Chúng tôi cảm thấy không ổn", một người nói. "Họ hỏi nhiều câu hỏi mà chúng tôi không biết nên trả lời thế nào. Các câu trả lời sẽ liên quan đến các chiến lược chưa được báo cáo về chúng tôi và khách hàng của chúng tôi. Nhưng thông điệp rất rõ ràng: Chính phủ Mỹ đang trực tiếp kêu gọi các công ty nước họ cắt đứt quan hệ với Trung Quốc"

Các quan chức Mỹ cũng đã gặp một số nhà sản xuất chip hàng đầu của Đài Loan (Trung Quốc) - những công ty có sản phẩm được sử dụng bởi Huawei. Các cuộc gặp mặt dường như là một nỗ lực nhằm lôi kéo các công ty này về phía Hoa Kỳ trong cuộc chiến công nghệ Trung Mỹ, nhiều nguồn thạo tin cho Nikkei Asian Review biết.

"Họ muốn chắc chắn rằng chúng tôi hiểu rõ về các quy tắc kiểm soát xuất khẩu của Mỹ, và cho chúng tôi biết lập trường của Mỹ về Huawei", một nguồn tin trong ngành công nghiệp chip cho biết. "Nhưng chúng tôi coi những lời đó như một lời cảnh báo".

Đối với các giám đốc điều hành trong ngành công nghiệp điện tử của Đài Loan, các cuộc gặp mặt là một dấu hiệu khác cho thấy: cuộc chiến giành vị trí tối cao về công nghệ giữa hai siêu cường thế giới đã lên một tầm cao mới. Điều này bắt đầu từ năm 2016, với các lệnh trừng phạt chống lại công ty thiết bị viễn thông ZTE. Cuộc chiến đang ngày càng nghiêm trọng hơn khi Washington gia tăng sức ép đối với các công ty Trung Quốc.

Ảnh: © AP

Trong vòng một năm, chính quyền Washington đã sửa đổi các quy tắc kiểm soát xuất khẩu tới ba lần để nhắm vào Huawei. Trong hai năm qua, chính quyền Trump đã tăng cường nỗ lực đưa các công ty Trung Quốc vào Danh sách thực thể.

Alex Capri, một nhà nghiên cứu tại Quỹ Hinrich có trụ sở tại Singapore, cho biết: "Chính quyền Washington đã "vũ khí hóa" các chuỗi cung ứng công nghệ để trì hoãn tham vọng công nghệ của Trung Quốc".

Các giám đốc điều hành tại Đài Loan hiểu thông điệp là khẩn cấp: Di chuyển các cơ sở sản xuất ra khỏi Trung Quốc đại lục, giảm quan hệ với các khách hàng ở đó - như Huawei - và sát cánh với Mỹ.

Các chuỗi cung ứng mới

Ý tưởng đa dạng hóa ra khỏi Trung Quốc dường như là không tưởng chỉ hai năm trước đây. Nhưng áp lực từ chính quyền ông Trump đã biến điều này thành hiện thực. Nhiều ông lớn, từ Apple đến Google đã rút từ Trung Quốc để chuyển sang Việt Nam, Ấn Độ, Thái Lan và Malaysia trong 36 tháng qua. Đối với ngành công nghệ toàn cầu, câu hỏi đặt ra là liệu chuỗi cung ứng mới có hiệu quả được như Trung Quốc hay không.

Các công ty Đài Loan đang ở thế lưỡng nan. Foxconn là đối tác của các công ty hàng đầu nước Mỹ như Apple, Microsoft, Google, Amazon, Qualcomm, Hewlett-Packard và Dell, cũng như các công ty hàng đầu của Trung Quốc như Huawei, Lenovo, Xiaomi, Alibaba Group Holding và Oppo. Ngồi trên ranh giới Mỹ - Trung trong một cuộc chiến tranh lạnh công nghệ mới, các công ty của Đài Loan đang buộc phải lựa chọn một phe, dù họ không muốn.

Tháng trước, chính phủ Mỹ, thông qua Viện Công nghệ châu Á (AIT), đã công khai lặp lại thông điệp của mình rằng: tất cả các nhà cung cấp công nghệ nước ngoài nên rời khỏi Trung Quốc.

Vào ngày 4/9, Giám đốc AIT Brent Christensen đã tổ chức một diễn đàn về tái cấu trúc chuỗi cung ứng, cùng với các đối tác EU, Canada và Nhật Bản, để công khai ủng hộ việc đa dạng hóa. Ông cho biết, các công ty quốc tế "ngày càng nhận ra mối nguy hiểm của việc gắn tương lai của họ vào Trung Quốc" và đã bắt đầu tìm kiếm các trung tâm sản xuất và chế tạo thay thế ngoài Trung Quốc.

Ông Christensen kêu gọi các quốc gia khác hợp tác xây dựng lại chuỗi cung ứng ở những nơi khác. "Những lợi ích chung và những giá trị được chia sẻ khiến chúng ta trở thành đối tác, và chúng tôi tin rằng chúng ta sẽ mạnh mẽ hơn và hiệu quả hơn nếu làm việc cùng nhau".

Nhưng điều đó không đơn giản như vậy. Trung Quốc không chỉ là cơ sở sản xuất số 1 mà còn là thị trường phát triển nhanh nhất của các công ty công nghệ. 20% tổng doanh thu của Apple, hơn 20% doanh thu của Intel và 60% doanh thu của "vua chip di động" Qualcomm đến từ Trung Quốc. Mặc dù trong nhiều trường hợp, các mặt hàng này được bán ở Trung Quốc sau đó được tái xuất sang các thị trường khác.

Một số công ty lớn nhất đang cố gắng để giữ cân băng giữa Bắc Kinh và Washington. Apple đã áp dụng "chiến lược hai mặt" để tự cân bằng khỏi cuộc chiến công nghệ.

Mặc dù đã thúc đẩy các nhà cung cấp của mình đẩy nhanh sự chuyển hướng khỏi Trung Quốc kể từ cuối năm 2018, Apple cũng đang tích cực mở rộng việc hợp tác với các nhà cung cấp nội địa Trung Quốc, đảm bảo quyền tiếp cận liên tục vào thị trường mạnh 1,4 tỷ dân.

Với sự đồng ý của Apple, Wistron của Đài Loan đã bán nhà máy lắp ráp iPhone của mình ở thành phố Côn Sơn, Trung Quốc vào mùa hè này cho Luxshare Precision Industry. Việc bàn giao này có ý nghĩa quan trọng: mở đường cho nhà cung cấp Trung Quốc phát triển chuỗi cung ứng của Apple, thúc đẩy hy vọng rằng họ có thể bắt kịp Foxconn.

Foxconn, trong khi đó, đã chuyển một phần sản xuất ra khỏi Trung Quốc, nhưng khẳng định họ sẽ không chọn bên nào. "Xu hướng G2 [nhóm hai quốc gia lớn] là không thể tránh khỏi. Chúng tôi luôn lên kế hoạch để phục vụ cả hai thị trường lớn nhất", Young Liu, Chủ tịch Foxconn Technology Group phát biểu tại Hội nghị Nhà đầu tư ở Đài Bắc vào tháng 8.

Nhưng không phải công ty nào cũng có đủ nguồn lực để đứng giữa như Apple và Foxconn. Thực tế là các công ty này vẫn dựa vào một số nhà cung cấp công cụ thiết kế và sản xuất chip quan trọng của Mỹ như Applied Materials, Lam Research, KLA, Synopsys và Cadence Design Systems để tạo ra những con chip tiên tiến nhất có thể.

Điều đó đã buộc tất cả họ phải xin giấy phép từ chính phủ Mỹ để giao hàng cho Huawei, lệnh có hiệu lực vào ngày 15/9. Kể từ đó, các công ty này đã rơi vào tình thế lưỡng nan.

"Nói chung, các công ty công nghệ đa quốc gia sẽ không muốn phải đứng về một phía trong cuộc chiến thương mại Mỹ-Trung, nhưng họ vẫn phải chuẩn bị cho kịch bản tồi tệ hơn", Chiu Shih-fang, nhà phân tích chuỗi cung ứng công nghệ cấp cao tại Viện Nghiên cứu Kinh tế Đài Loan nói với Nikkei.

Trong khi đó, vào ngày 19/9, Trung Quốc cũng đã công bố "Danh sách thực thể không đáng tin cậy", dành cho bất kỳ công ty nước ngoài nào đối xử không công bằng với các công ty Trung Quốc, theo phán quyết của chính phủ. Mặc dù vẫn chưa có ai bị đưa vào danh sách đen này, nhưng Global Times vào tháng 5 cho biết Apple, Qualcomm, Cisco Systems và Boeing có thể sẽ bị thêm vào danh sách đen của Trung Quốc.

"Chúng tôi đang cố gắng bảo vệ bản thân khỏi bị tổn thương trong cuộc chiến giữa hai con voi khổng lồ [Mỹ và Trung Quốc - PV Nikkei]", một giám đốc điều hành chuỗi cung ứng cho biết, đồng thời nói thêm rằng họ đã cố gắng âm thầm thanh lý một số tài sản ở Trung Quốc, rút tiền để đầu tư vào Đông Nam Á. "Chúng tôi lo lắng tài sản của chúng tôi ở Trung Quốc một ngày nào đó có thể trở thành con tin nếu căng thẳng giữa Mỹ và Trung Quốc tiếp tục xấu đi", ông nói thêm.

Rời Trung Quốc

Ngành công nghệ đã xảy ra một cuộc di cư chưa từng thấy trong nhiều thập kỷ. Theo số liệu của chính phủ, khoảng 2.000 công ty Đài Loan, Nhật Bản và Hàn Quốc trong tất cả các lĩnh vực - bao gồm nhiều nhà cung cấp công nghệ chính - đã có kế hoạch đa dạng hóa sản xuất khỏi Trung Quốc đại lục.

Các công ty công nghệ, đặc biệt là các nhà cung cấp thương hiệu Mỹ như Apple, đang xem xét chuyển từ 15% đến 30% tổng sản lượng của họ ra khỏi Trung Quốc, tương đương với lượng hàng xuất sang Hoa Kỳ. Apple cũng yêu cầu các nhà cung cấp châu Á hỗ trợ các kế hoạch đa dạng hóa trong vài năm tới.

Nhật Bản đã khởi động một chương trình trợ cấp 220 tỷ JPY (2,08 tỷ USD) để khuyến khích các công ty đưa ngành sản xuất về nước và phân bổ thêm 23,5 tỷ JPY để tài trợ cho việc chuyển sản xuất sang Đông Nam Á. Gần 90 công ty Nhật Bản đã được phê duyệt trợ cấp tính đến tháng 7 năm nay, trong khi hơn 1.600 công ty đã nộp đơn xin trợ cấp đợt hai. Đài Loan cũng đã thực hiện chiến dịch "chuyển sản xuất trở lại Đài Loan" với việc giảm thuế và lãi suất cho vay đặc biệt kể từ cuối năm 2018.

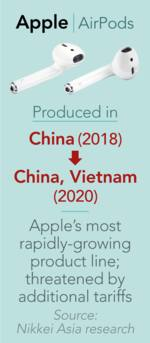

Apple bắt đầu sản xuất hàng loạt AirPods tại Việt Nam từ đầu năm nay và có kế hoạch mang nhiều sản phẩm hơn đến Việt Nam. Chỉ mới năm ngoái, tất cả các sản phẩm này đều sản xuất ở Trung Quốc. Apple cũng yêu cầu các nhà lắp ráp iPhone chính là Foxconn và Wistron mở rộng năng lực sản xuất ở Ấn Độ, Pegatron cũng gấp rút xây dựng cơ sở mới ở đó vào mùa hè này.

Samsung đã đóng cửa các nhà máy lắp ráp điện thoại thông minh cuối cùng ở Trung Quốc vào năm 2019 để chuyển toàn bộ trọng tâm sang Việt Nam và Ấn Độ. Việc sản xuất máy chủ cho các trung tâm dữ liệu của Google, Amazon và Facebook đã chuyển sang Đài Loan.

"Suy nghĩ của khách hàng đã thay đổi. Căng thẳng gia tăng giữa hai chính quyền Washington và Bắc Kinh buộc họ phải suy nghĩ về chiến lược sản xuất của mình, giống như mua bảo hiểm cho chính họ. Trong 2-3 năm tới, bạn sẽ không chỉ thấy những nhà lắp ráp điện tử lớn mà ngày càng có nhiều nhà cung cấp linh kiện nhỏ cũng sẽ chuyển công suất ra ngoài Trung Quốc để hỗ trợ chuỗi cung ứng mới ", một giám đốc điều hành cho biết.

Sự bùng phát bất ngờ của Covid-19 càng thúc đẩy các nhà cung cấp công nghệ đa dạng hóa rủi ro khi dồn tất cả nguồn lực của họ vào một khu vực duy nhất.

Acter Group là một công ty xây dựng cơ sở vật chất cho Google, các nhà cung cấp chính của Apple như Pegatron, Wistron và nhiều công ty khác. Việc mở rộng chuỗi cung ứng công nghệ sang Đông Nam Á đã trở thành một chất xúc tác tăng trưởng quan trọng cho công ty này. Lai Ming-kun, Tổng giám đốc Acter, cho biết: "Chúng tôi nhận thấy đơn đặt hàng dự án từ các quốc gia Đông Nam Á như Việt Nam, Thái Lan và Indonesia đang tăng lên rất nhiều".

Theo Nikkei Asian Review, hiện nay, Việt Nam đang là điểm đến dẫn đầu với sự hiện diện đa dạng của 14 nhà cung cấp chính cho các công ty công nghệ lớn mới chuyển sang Đông Nam Á. Con số này ở Thái Lan là 5, Philippines là 3, Indonesia chỉ có 2 và Malaysia có 1.

Một "làn sóng" tốn kém

Tuy nhiên, chi phí để rời Trung Quốc là rất lớn. Trung Quốc vẫn đi đầu khi cơ sở hạ tầng được tổ chức tốt, nguồn lao động có tay nghề cao và đông đảo, khả năng sản xuất nhanh chóng, có thể giao linh kiện chỉ trong một giờ đồng hồ chỉ với một cuộc điện thoại.

Nghiên cứu của Bank of America Securities cho thấy thời gian để các sản phẩm Made in Thailand lên kệ tại các cửa hàng ở Mỹ có thể mất tới 40 ngày, cao gần gấp đôi so với Trung Quốc.

Maurice Lee, một giám đốc điều hành của Unimicron Technologies, nhà sản xuất bảng mạch in chủ chốt, cho biết việc chuyển sản xuất ra khỏi Trung Quốc vẫn còn vô cùng thách thức.

"Tất cả các quy trình , công tác hậu cần cần phải được thiết kế lại, và điều đó cũng có nghĩa là chúng tôi phải đào tạo lại toàn bộ công nhân, đồng nghĩa với việc tăng chi phí".

"Sản xuất công nghệ sẽ phải đối mặt với một sự thay đổi cơ bản [nếu nó chuyển ra khỏi Trung Quốc]", Chủ tịch Pegatron cho biết. Công ty của ông, trước đây chỉ tập trung sản xuất ở Trung Quốc và Đài Loan, đã xây dựng các cơ sở sản xuất mới ở Indonesia và Việt Nam trong hai năm qua và sắp xây dựng một cơ sở mới ở Ấn Độ. "Trước đây, chỉ mất hai giờ để huy động việc vận chuyển linh kiện từ các tỉnh khác của Trung Quốc. Nhưng trong tương lai, sẽ mất ít nhất một đến hai tuần chờ đợi khi chuỗi cung ứng trở nên phi tập trung bên ngoài Trung Quốc."

"Đây là một thực tế mới mà tất cả chúng ta phải đối mặt và thích nghi", ông Tung nói thêm.

HA

Tri thức trẻ