Trái phiếu BĐS vẫn chiếm tỷ trọng lớn

Thống kê của CTCK Yuanta cho thấy, trong số hơn 297 nghìn tỷ đồng trái phiếu đáo hạn trong năm 2024, nhóm bất động sản đang chiếm tỷ trọng cao nhất với khoảng 123 nghìn tỷ đồng trái phiếu tới hạn, tiếp theo là ngân hàng với gần 80.000 tỷ đồng, nhóm Xây dựng và Vật liệu 22.000 tỷ đồng; Du lịch Giải trí gần 20.000 tỷ đồng, còn lại là nhóm khác gồm dịch vụ tài chính. Năm 2025, lượng trái phiếu đáo hạn sẽ hạ nhiệt với khoảng 270 nghìn tỷ đồng nhưng con số này chỉ thấp so với năm 2024 và cao hơn đáng kể so với những năm trước đó.

Nếu tính cả năm 2023 và 2024, ước tính khoảng 616 nghìn tỷ đồng giá trị trái phiếu doanh nghiệp sẽ đến hạn, tương đương 53% khối lượng trái phiếu doanh nghiệp đang lưu hành. Mặc dù các hoạt động mua lại trái phiếu doanh nghiệp đang diễn ra khá tích cực trong những tháng vừa qua, nhưng áp lực trả nợ trái phiếu doanh nghiệp trong 2 năm tới vẫn còn rất lớn.

Thống kê của Yuanta cho thấy, quy mô thị trường trái phiếu doanh nghiệp Việt Nam so với GDP tại cuối quý II/2023 đạt mức 11%, cao hơn Phillipines (7%) và Indonesia (2%), nhưng vẫn thấp hơn nhiều so với Thái Lan (27%), Singapore (27%), Malaysia (54%) và thấp hơn nhiều so với giai đoạn đỉnh điểm phát triển trái phiếu doanh nghiệp 2021 (15%).

Tính đến cuối tháng 9/2023 dư nợ trái phiếu doanh nghiệp đạt 1.214 nghìn tỷ đồng, tương đương 9,6% tổng dư nợ tín dụng của nền kinh tế, giảm nhiều so với thời điểm cuối năm 2022 (11,9%) và 2021 (15,1%) do hoạt động mua lại trước hạn và phát hành chậm hơn.

Thị trường thứ cấp trở nên sôi động hơn sau khi có sàn giao dịch trái phiếu riêng lẻ. Trong tháng 10/2023, tổng giá trị giao dịch trái phiếu riêng lẻ trên thị trường thứ cấp đạt 29.29 nghìn tỷ đồng. Bình quân khối lượng giao dịch đạt hơn 4,66 triệu trái phiếu/phiên, giá trị giao dịch đạt hơn 1.331,47 tỷ đồng/phiên, gấp 2,5 lần so với tháng 9. Lợi suất đáo hạn cao nhất ở nhóm ngành tài nguyên cơ bản, khoảng 12,6%.

Ông Nguyễn Thế Minh, Giám đốc Phân tích, CTCK Yuanta Việt Nam cho biết, sau giai đoạn bùng nổ phát hành trái phiếu năm 2020 và 2021, các doanh nghiệp, đặc biệt là các công ty bất động sản, đang đứng trước áp lực đáo hạn rất lớn vào cuối năm năm 2023 và 2024 trong khi khả năng tái phát hành ở kênh này đang sụt giảm nghiêm trọng. Đa phần các trái phiếu doanh nghiệp phát hành tại Việt Nam có kỳ hạn không quá 3 năm, thậm chí chỉ 12-18 tháng, trong khi dòng tiền đầu tư, kinh doanh dự án (kể cả các dự án bất động sản) thường có thời gian hoàn vốn tối thiểu là 5 năm, thậm chí lên đến 10-15 năm đối với các ngành nghề như hạ tầng, sản xuất, khách sạn nghỉ dưỡng.

"Thời điểm hiện tại, nhiều doanh nghiệp đang chịu áp lực khi thời gian hạn đáo hạn trái phiếu đang cận kề. Một số doanh nghiệp, đặc biệt nhóm bất động sản đã phải tính đến việc bán bớt tài sản của mình để đảm bảo tất cả khoản nợ đến hạn", ông Minh cho biết.

Rủi ro TPDN đang giảm dần

Ông Trần Lê Minh, Tổng giám đốc VIS Rating cho biết, thị trường chứng khoán đã trải qua giai đoạn tăng trưởng nóng được dẫn dắt bởi các đợt phát hành trái phiếu doanh nghiệp cho nhà đầu tư cá nhân, trong số đó có nhiều đơn vị huy động trái phiếu không có dòng tiền kinh doanh thực. Ở giai đoạn điều chỉnh cho thấy sự dễ tổn thương của các tổ chức phát hành có tỷ lệ nợ cao đi kèm với dòng tiền yếu, dẫn tới khủng hoảng niềm tin của thị trường và cú sốc mất thanh khoản đối với nhà phát hành.

Về mặt pháp lý, Nghị định 08/2023/NĐ-CP là hành lang pháp lý cho tổ chức phát hành và nhà đầu tư đồng thuận trong việc gia hạn các nghĩa vụ nợ, nhưng điều này không đồng nghĩa với việc đã khắc phục được rủi ro chậm trả gốc/lãi. Với toàn bộ quy định trong Nghị định 65/2022/NĐ-CP sẽ có hiệu lực thi hành kể từ đầu năm 2024 là điểm cốt yếu giúp thị trường nhận thức đúng mức hơn về tính kỉ luật và mở đường cho thị trường chuyển sang chu kỳ mới bền vững hơn.

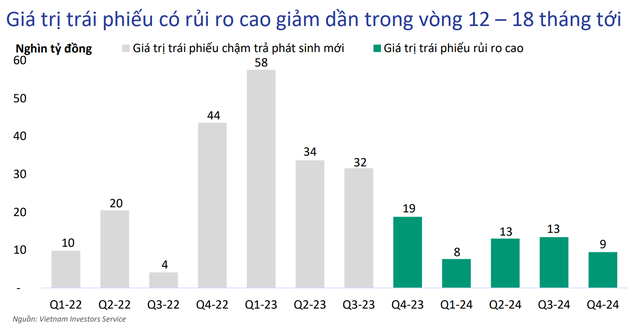

Cũng theo ông Trần Lê Minh, quy mô thị trường TPDN đã bắt đầu ổn định từ giai đoạn tháng 7/2023 và thị trường trái phiếu doanh nghiệp đã bước vào chu kỳ mới khi giá trị trái phiếu có rủi ro cao giảm dần trong vòng 12-18 tháng tới.

Theo thống kê của VIS Rating, trong quý IV, giá trị trái phiếu có độ rủi ro cao là 19.000 tỷ đồng; quý I/2024 còn 8.000 tỷ đồng; quý II/2024 là 13.000 tỷ đồng; quý III/2024 là 13.000 tỷ đồng và quý IV/2024 là 9.000 tỷ đồng. Quy mô thị trường trái phiếu doanh nghiệp bắt đầu ổn định từ tháng 7 vừa qua.

“Toàn bộ quy định trong Nghị định 65 về phát hành trái phiếu doanh nghiệp riêng lẻ có hiệu lực thi hành kể từ đầu năm 2024 sẽ thiết lập kỷ luật chặt chẽ hơn đối với các bên liên quan, khôi phục niềm tin của thị trường và mở đường cho thị trường chuyển sang chu kỳ mới bền vững hơn”, ông Trần Lê Minh chia sẻ.

|

Theo ông Simon, Giám đốc khối xếp hạng và nghiên cứu của VIS Rating cũng chia sẻ, trong năm 2024, có 3 điểm dẫn dắt thị trường. Thứ nhất là tỷ lệ trái phiếu chậm trả phát sinh mới giảm dần, đến từ lãi suất thấp khi Ngân hàng Nhà nước đã cắt giảm 4 lần lãi suất trong năm 2023 và giúp cho doanh nghiệp huy động vốn dễ dàng hơn.

Thứ hai, các chính chính sách hỗ trợ kinh doanh của Chính phủ và kích cầu kinh tế sẽ phát huy hiệu quả hơn trong năm 2024, giúp doanh nghiệp kinh doanh tốt hơn, cải thiện dòng tiền, từ đó giúp huy động vốn và khả năng phát hành cải thiện dần.

Bên cạnh đó, năm 2024, việc thực thi các quy định chặt chẽ hơn sẽ giúp thị trường trái phiếu doanh nghiệp kỷ luật hơn. Nhà phát hành sẽ phải công bố thông tin minh bạch hơn, giúp nhà đầu tư hiểu rõ hơn. Cùng với đó là quy định chặt chẽ hơn chủ thể tham gia thị trường, bảo vệ nhà đầu tư tốt hơn và thị trường có phát triển hơn.

Thứ ba là với những thay đổi thị trường gần đây đã giúp tâm lý nhà đầu tư cải thiện dần. Khối ngân hàng sẽ là động lực cho phát hành mới cho thị trường khi lượng phát hành luôn lớn, chiếm khoảng 30-40% thị trường.

Nhìn nhận về xu hướng thị trường TPDN Việt Nam năm 2024, ông Vương Hoàng Sơn, Giám đốc IB, CTCK VNDIRECT cho biết, thị trường sẽ tiếp tục xu hướng giảm về quy mô do khối lượng phát hành mới thấp hơn khối lượng trái phiếu đáo hạn và được mua lại trước hạn. Trong đó, mức giảm ở khối các doanh nghiệp bất động sản là lớn nhất do đây là nhóm gặp nhiều khó khăn nhất trong việc tìm kiếm nhà đầu tư, tiếp đến là một số tập đoàn kinh tế tư nhân lớn sẽ giảm bớt sự phụ thuộc vào kênh huy động trái phiếu để chuyển sang các nguồn vốn khác như ngân hàng hoặc phát hành thêm cổ phiếu.

Trong khi đó, các ngân hàng sẽ chiếm tỷ trọng lớn hơn trong quy mô Trái phiếu phát hành do nhu cầu tăng vốn cấp 2. Việc tăng cường vốn cấp 2 sẽ giúp ngân hàng gia tăng khả năng tài chính và đáp ứng nhu cầu vay vốn của khách hàng, đồng thời tăng cường hệ thống ngân hàng và ổn định kinh tế quốc gia.

Cũng theo ông Sơn, xu hướng thỏa thuận gia hạn trái phiếu sẽ phổ biến trên thị trường đối với đa số các tổ chức phát hành gặp vấn đề về thanh khoản do đây là biện pháp khả thi và dễ chấp nhận nhất đối với các bên.

“Trong dài hạn, trái phiếu vẫn là một công cụ quan trọng, chủ chốt và rất cần thiết trong việc đáp ứng nhu cầu vốn của doanh nghiệp và góp phần tích cực thúc đẩy phát triển kinh tế của đất nước” ông Sơn cho biết.