Quảng cáo cho vay tiêu dùng dán đầy trên đường tại quận Phú Nhuận, TP.HCM - Ảnh: QUANG ĐỊNH

Bởi vì một khi đã bị đưa vào danh sách đen, một cá nhân sẽ không vay được ở kênh chính thức nữa.

Vay đầu nọ đắp đầu kia xong bùng nợ

T.A. - một người vay cả ở công ty tài chính lẫn qua app - cho biết ban đầu chỉ vay 20 triệu đồng, trả dần từ tiền lương hằng tháng nên mọi chuyện diễn ra ổn thỏa. Tuy nhiên sau khi trả được 6 tháng thì kinh tế khó khăn, công ty cắt giảm nhân sự.

Không có lương, T.A. bắt đầu vay app khác để trả nợ cho khoản vay ban đầu. Sau một thời gian ngắn vay đầu nọ đắp đầu kia, số nợ ban đầu 20 triệu đồng đã tăng lên hơn 100 triệu đồng do lãi mẹ đẻ lãi con. Không gồng được nữa, T.A. quyết định lên hội nhóm mạng xã hội nhờ người có kinh nghiệm chỉ vẽ cách "bùng nợ".

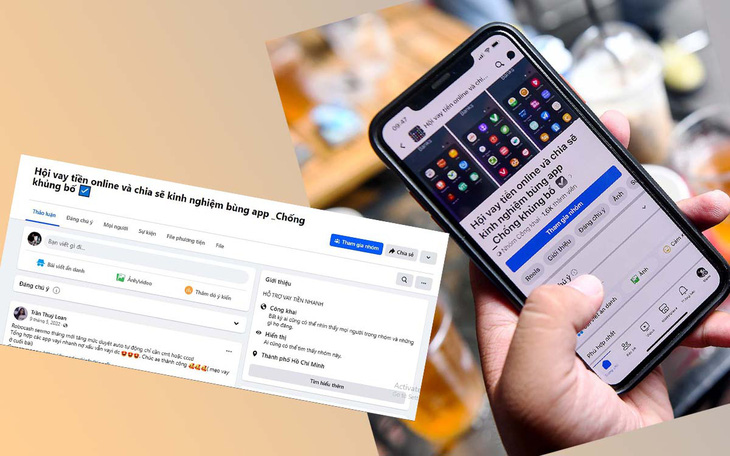

Trường hợp trên không phải là cá biệt. Thâm nhập các group bùng nợ đang quy tụ hàng chục ngàn thành viên trên mạng xã hội, ghi nhận của Tuổi Trẻ cho thấy rất nhiều trường hợp rơi vào vòng luẩn quẩn: cứ cần là vay mà không tính đến khả năng trả nợ. Sau đó đến hạn thì lại vay khoản sau trả nợ khoản trước đến khi không chịu nổi nữa thì bùng.

Nhiều người vay lập các hội nhóm để lôi kéo nhau người vay bùng nợ, thậm chí thách thức bên cho vay.

Có trường hợp người vay còn cố tình kích động nhân viên thu hồi nợ để ghi âm nhằm gây áp lực.

Bên cạnh đó có tình trạng nhiều người vay cố tình đánh đồng hoạt động thu hồi nợ là phạm pháp, đánh đồng các công ty tài chính với tín dụng đen, từ đó cố tình chây ì để quỵt nợ.

Thực trạng bùng nợ ngày càng gia tăng đang khiến các công ty tài chính gặp nhiều khó khăn.

Có vay phải có trả

Ông Lê Quốc Ninh, chủ nhiệm Câu lạc bộ Tài chính tiêu dùng, cho biết khá nhiều người đi vay không có trách nhiệm hoàn trả khoản vay. Họ không hiểu rõ được tầm quan trọng của việc thanh toán đúng hạn, đầy đủ sẽ có lợi thế nào sau này mà chỉ chủ đích gian lận để trốn nợ.

"Khách hàng cần hiểu là có vay thì có trả. Hậu quả từ việc bùng nợ không đến ngay nhưng sau này nếu có nhu cầu tài chính thì sẽ không vay được ở kênh chính thức nữa vì đã bị liệt vào danh sách đen trên Trung tâm Thông tin tín dụng (CIC)", ông Ninh nhấn mạnh.

Ông Marcin Trusz - giám đốc khối xử lý tín dụng Công ty Tài chính TNHH Ngân hàng Việt Nam Thịnh Vượng SMBC (FE CREDIT) - cho rằng không chỉ bị bùng nợ, người đi "đòi nợ" còn bị bạo lực.

"Chúng tôi từng thống kê trong khoảng thời gian cuối 2022 - 2023 có 24 vụ bạo lực", ông Marcin Trusz chia sẻ.

"Mặc dù hành lang pháp lý tương đối rõ ràng nhưng việc đưa vào vận dụng chưa mang tính răn đe dẫn đến người đi vay hiểu là tôi thích thì trả, không thích thì tôi chưa trả.

Điều này đã gây nhiều khó khăn cho công ty tài chính, đồng thời gây tâm lý bất ổn, hoang mang đối với nhân viên thu hồi nợ", ông Marcin Trusz nói.

Theo nhiều chuyên gia, việc bùng nợ vay tiêu dùng hiện nay đang cho thấy một báo động đỏ về trách nhiệm trả nợ của người vay.

Họ không biết rằng khi có thái độ chây ì, không trả nợ sẽ để lại lịch sử tín dụng xấu, không thể tiếp tục vay ở các tổ chức tài chính được Ngân hàng Nhà nước cấp phép. Như vậy khi nguy cấp, gần như họ chỉ có một cánh cửa cuối cùng là tìm đến tín dụng đen.

Hội nhóm bùng nợ tiền vay trên Facebook - Ảnh: QUANG ĐỊNH

Bùng nợ là tự gây khó cho mình

Ông Marcin Trusz thông tin người vay tín dụng tiêu dùng chủ yếu là người có thu nhập trung bình thấp, công nhân và lao động tự do.

Họ chưa đủ điều kiện được ngân hàng cấp tín dụng. Do vậy nếu như các công ty tài chính tiêu dùng không đưa ra những giải pháp, điều kiện vay thuận tiện, dễ dàng nhất thì vô hình trung sẽ làm hẹp cánh cửa tiếp cận với nguồn tín dụng chính thống đối với nhiều người dân. Khi người dân thấy khó tiếp cận với nguồn tín dụng chính thống, đó chính là điều kiện để tín dụng đen phát triển.

"Chúng tôi đề xuất cần có các biện pháp cụ thể nhằm kêu gọi, nâng cao ý thức, thái độ của những người vay và đồng thời xử lý nghiêm các đối tượng tham gia các hội nhóm bùng nợ, cũng như những người hướng dẫn và khuyến khích hành vi bùng nợ, cố tình không trả nợ.

Đồng thời, cần áp dụng chế tài răn đe đối với những cá nhân có hành vi cố tình vi phạm quy tắc và đạo đức trong lĩnh vực tài chính tiêu dùng nói riêng và lĩnh vực tín dụng cá nhân nói chung", ông Marcin Trusz đề xuất.

Theo ông, nếu không có hành động cụ thể, việc bùng nợ có thể tiếp tục xảy ra và có thể tác động đến nợ xấu không những cuối năm 2023 mà còn nhiều năm sau nữa.

Điều này sẽ gây ảnh hưởng xấu đến cả người đi vay và ảnh hưởng đến hoạt động của các công ty tài chính tín dụng tiêu dùng. Hệ quả là công ty tài chính phải siết chặt lại việc cho vay, từ đó ảnh hưởng đến khả năng tiếp cận vốn của chính khách hàng.

Một số công ty tài chính cũng cho biết tình trạng khách hàng từ chối trả nợ tăng lên rất nhiều. Tình hình này buộc các công ty tài chính phải tập trung vào nhóm khách hàng có lịch sử trả nợ tốt. Về lâu dài chính người lao động cũng sẽ chịu thiệt vì không thể vay.

Xóa sổ tín dụng đen bằng cách nào?

Đây là chủ đề hội thảo do báo Tuổi Trẻ tổ chức vào 8h30 ngày 30-11 tại khách sạn Rex, 141 Nguyễn Huệ, quận 1, TP.HCM.

Hội thảo có sự tham gia của đại diện Cục Cảnh sát hình sự (Bộ Công an), Vụ Pháp luật dân sự (Bộ Tư pháp); Ngân hàng Nhà nước; luật sư, chuyên gia kinh tế cùng bàn giải pháp làm sao xóa sổ tín dụng đen, để người dân thuận lợi khi tiếp cận tín dụng tiêu dùng chính thức.

Phải bêu tên người quỵt nợ

TS Cấn Văn Lực - thành viên Hội đồng tư vấn chính sách tài chính, tiền tệ quốc gia - cho rằng để ngăn chặn nạn bùng nợ vay tiêu dùng, cần phải tuyên truyền cho người dân hiểu được hệ lụy của việc bùng nợ.

Nếu vay mà không trả thì sẽ bị ghi vào "sổ đen" và làm cái gì cũng khó, nhất là khi còn nợ xấu thì không có cơ hội vay vốn ngân hàng, các công ty tài chính chính thống nữa.

"Mặt khác lãi suất làm sao phải hợp lý hơn với thị trường, năng lực của bên đi vay. Lãi suất cho vay của công ty tài chính chỉ 20-30%/năm.

Để làm được như vậy, các công ty tài chính cần hạ được lãi suất đầu vào bằng cách đa dạng hóa dòng vốn vay qua phát hành trái phiếu.

Mặt khác, bản thân công ty tài chính phải đưa ra các giải pháp tiết giảm chi phí qua nâng cao ứng dụng công nghệ, tinh giản thủ tục, quy trình cho vay...", ông Lực nhấn mạnh.

Hiện nay có không ít người nhận thức là đi vay cũng dễ và không trả nợ cũng không bị làm sao, nên đã đến lúc phải công bố công khai danh tính khách hàng cố tình không trả nợ, bùng nợ các công ty tài chính.

Xem xét khôi phục dịch vụ đòi nợ chuyên nghiệp

Luật sư Nguyễn Thế Truyền - giám đốc Công ty luật hợp danh Thiên Thanh - kiến nghị sớm khôi phục dịch vụ đòi nợ chuyên nghiệp để khắc phục tình trạng bùng nợ.

Đồng quan điểm này, ông Lê Quốc Ninh, chủ nhiệm Câu lạc bộ Tài chính tiêu dùng, cho rằng hoạt động kinh doanh dịch vụ đòi nợ bị cấm từ 1-1-2021 trong khi nhân lực thu hồi nợ của các công ty tài chính không thể đáp ứng nhu cầu thu nợ gia tăng của khoản vay tiêu dùng.

Do đó, cần nghiên cứu xây dựng hành lang pháp lý cho hoạt động thu hồi nợ chuyên nghiệp. Như tại các nước, hoạt động thu nợ chuyên nghiệp được phép hoạt động với sự quản lý rất chặt chẽ.

Lo tín dụng đen gia tăng dịp Tết Nguyên đán

Thiếu tá Nguyễn Ngọc Sơn - phó trưởng Phòng 6 Cục Cảnh sát hình sự, Bộ Công an - cảnh báo hoạt động tín dụng đen sẽ gia tăng, nhất là dịp cuối năm khi nhu cầu chi tiêu của người dân tăng cao.

Thời gian qua các đơn vị chức năng của Bộ Công an đã triệt phá nhiều băng nhóm, tổ chức hoạt động cho vay với quy mô lớn. Điển hình của các đối tượng này là cho vay qua app với số tiền rất nhỏ từ 1,6 - 3 triệu đồng nhưng cộng lãi và các khoản phí thì số tiền mà người vay phải trả rất cao.

"Người vay phải thế chấp thông tin cá nhân, danh bạ điện thoại. Khi vay vốn, người vay sẽ bị lôi kéo từ app này đến app khác và không thể trả hết nợ.

Khi đòi nợ, các đối tượng hoạt động tín dụng đen sẽ gọi điện thoại cho người thân, bạn bè, đồng nghiệp của con nợ... để ép người vay trả nợ. Do vậy người dân cần tiếp cận với nguồn tài chính chính thức, tránh xa tín dụng đen", ông Sơn cảnh báo.

Xóa sổ tín dụng đen, cách nào? - Hãi hùng các hội nhóm rủ bùng nợ

Xóa sổ tín dụng đen, cách nào? - Hãi hùng các hội nhóm rủ bùng nợLàn sóng vay rồi rủ nhau bùng nợ hoặc chây ì trả nợ đang rộ lên trên các mạng xã hội sau khi hoạt động đòi nợ thuê bị cấm cửa và cơ quan chức năng tăng cường triệt phá hoạt động cho vay nặng lãi.