Trước thực trạng trên, Ngân hàng Nhà nước dự kiến siết nhà băng mua TPDN để cơ cấu lại nợ; góp vốn, mua cổ phần ở các doanh nghiệp khác...

Dồn vốn vào trái phiếu

Tính chung từ đầu năm đến nay, Kho bạc Nhà nước đã huy động được 271.199 tỷ đồng trái phiếu Chính phủ thông qua đấu thầu, gần đạt kế hoạch đề ra là 300.000 tỷ đồng.

Sở dĩ trái phiếu Chính phủ “hút hàng” do hiện thanh khoản của các ngân hàng đang dư thừa rất lớn vì tín dụng tăng trưởng ì ạch. Không chỉ đổ vốn vào trái phiếu Chính phủ, các nhà băng còn đẩy mạnh mua TPDN.

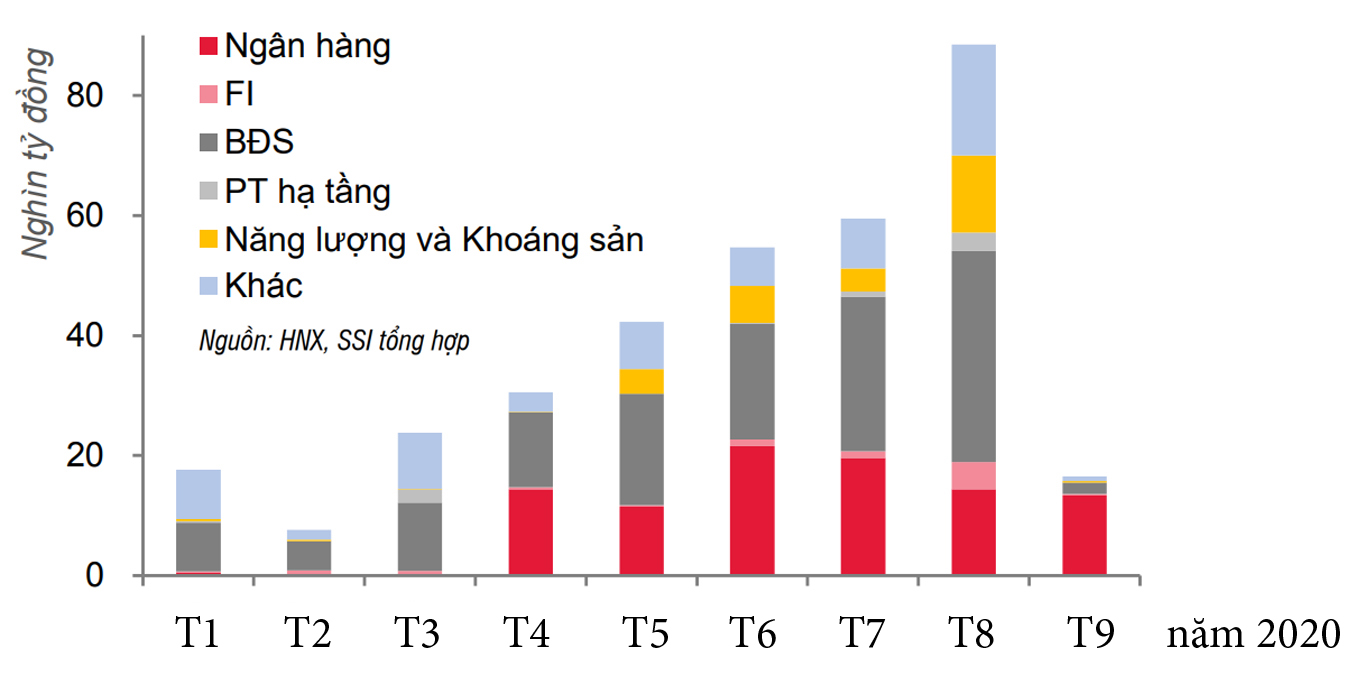

Theo Công ty chứng khoán SSI, trong 9 tháng đầu năm nay, lượng TPDN phát hành trên thị trường tăng 79% so với cùng kỳ năm ngoái, đạt 341.000 tỷ đồng. Dù lượng phát hành tăng vọt, nhưng tỷ lệ phát hành thành công lên tới 98%, cao hơn khá nhiều so với con số 93% của cùng kỳ năm ngoái. Trong đó, các nhà băng vẫn là người mua TPDN lớn nhất.

Báo cáo tài chính quý III/2020 của nhiều ngân hàng cũng cho thấy rõ điều đó. Đơn cử đến cuối tháng 9, lượng trái phiếu doanh nghiệp mà Techcombank nắm giữ là 54.400 tỷ đồng, tăng hơn 24.000 tỷ đồng so với đầu năm. Hay như tại MB, lượng TPDN mà nhà băng này nắm giữ lên tới hơn 26.100 tỷ đồng, tăng 14.100 tỷ đồng so với đầu năm...

Rủi ro tiềm ẩn

Theo các chuyên gia, việc các nhà băng đổ vốn vào trái phiếu Chính phủ là hợp lý trong bối cảnh tín dụng ì ách. Bởi khi cần, các ngân hàng có thể cầm cố để vay vốn từ Ngân hàng Nhà nước. Ngoài ra, việc các ngân hàng tăng mua trái phiếu Chính phủ cũng giúp Chính phủ có nguồn để đẩy mạnh đầu tư công, qua đó góp phần thúc đẩy tăng trưởng kinh tế. Kinh tế phục hồi sẽ khiến cầu tín dụng tăng trở lại, lúc đó các ngân hàng sẽ lại đẩy mạnh cho vay do lãi suất cho vay cao hơn nhiều so với trái phiếu Chính phủ.

Thế nhưng, điều mà giới chuyên gia lo ngại đó là xu hướng nhà băng tăng nắm giữ TPDN, bởi do COVID-19, nhiều doanh nghiệp phát hành trái phiếu tiếp tục gặp khó khăn và không có khả năng trả nợ gốc, lãi trái phiếu đến hạn, dẫn đến việc phải phát hành thêm trái phiếu để tiếp tục cơ cấu lại nợ. Ngoài ra, một số doanh nghiệp phát hành trái phiếu để góp vốn, mua cổ phần tại các doanh nghiệp khác... Do đó, các ngân hàng khó kiểm soát được mục đích sử dụng vốn, dòng tiền từ nguồn phát hành trái phiếu.

“Việc Ngân hàng Nhà nước dự kiến siết chặt hoạt động đầu tư TPDN của các ngân hàng là rất cần thiết, vừa tránh rủi ro cho ngân hàng, doanh nghiệp, vừa giúp cho thị trường TPDN phát triển lành mạnh hơn”, một chuyên gia ngân hàng cho biết.

Xem thêm: lmth.1347481416061-peihgn-hnaod-ueihp-iart-aum-gnah-nagn-cac-tahc-teis-es/nv.semitaer