Tạm dừng dự án mới vì thiếu vốn

Đang có nhu cầu bổ sung vốn cho dự án chuẩn bị triển khai tại Hà Nội, suốt vài tháng qua, ông V.M.T, lãnh đạo một công ty bất động sản vẫn tất bật gõ cửa nhiều ngân hàng để vay vốn, nhưng chưa đạt kết quả..

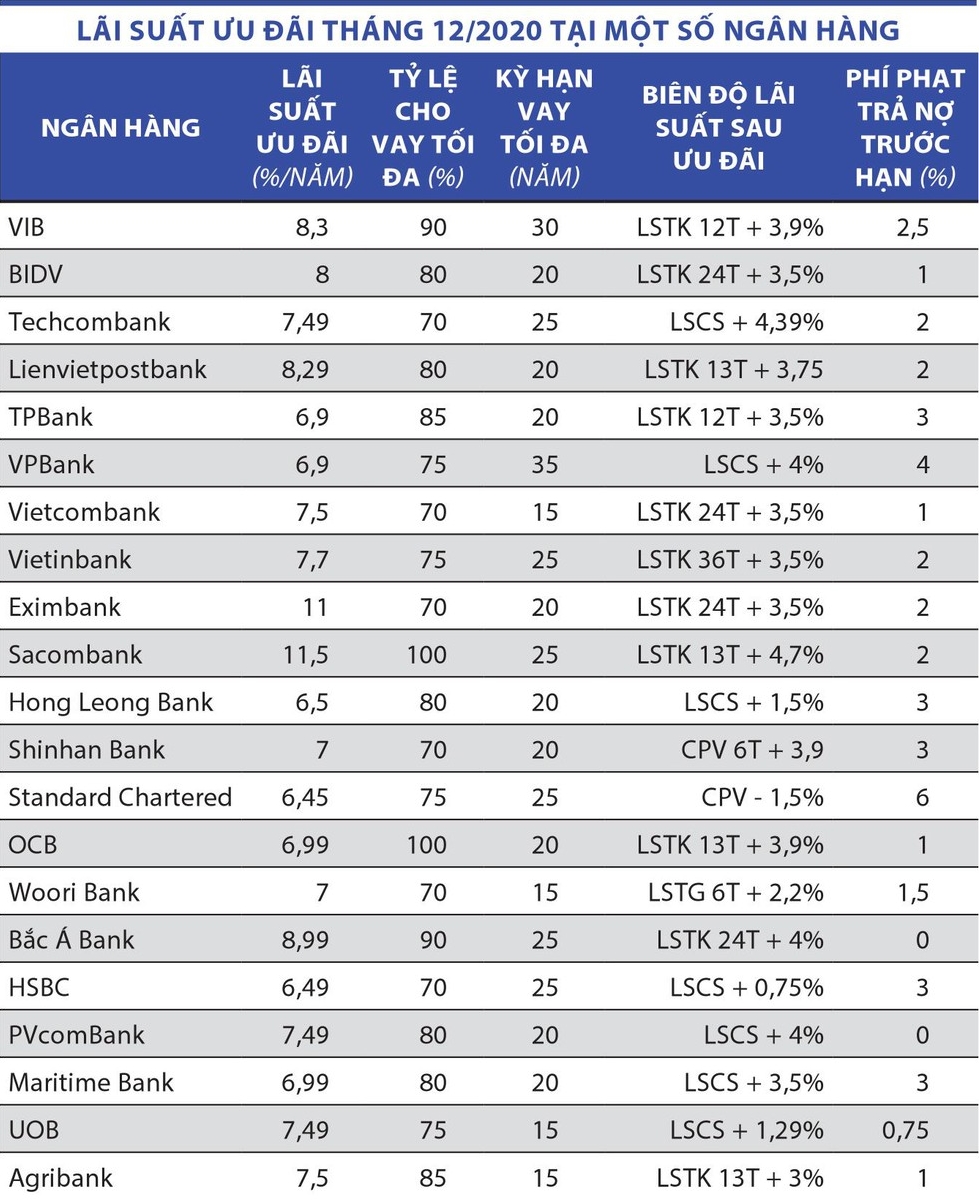

Ông cho biết, mặc dù lãi suất huy động liên tục giảm, nhưng lãi suất cho vay bất động sản vẫn ở mức tương đối cao, từ 10 - 11%/năm với các khoản vay từ 3-5 năm tại một số ngân hàng cổ phần nhỏ. Ở những ngân hàng quy mô lớn hơn, lãi vay có thấp hơn nhưng không nhiều, khoảng 9%/năm với cùng kỳ hạn.

“Nếu tính cả các chi phí không chính thức, tổng mức lãi suất phải trả có thể lên tới 15-16%/năm, nhưng chỉ được phép giải ngân theo tiến độ triển khai, đi kèm với đó là những điều kiện ngặt nghèo về tài sản đảm bảo”, ông nói.

Tương tự, giám đốc một doanh nghiệp bất động sản đang lên kế hoạch triển khai một dự án đất nền tại Vĩnh Phúc cũng cho hay, trước đây ngân hàng giải ngân dễ bao nhiêu thì nay khó bấy nhiêu, không chỉ hạn mức giải ngân thấp, việc thủ tục phê duyệt cũng rất phức tạp.

Theo vị này, ngoài việc chịu lãi suất vay khá cao từ 10 - 12%/năm (chưa kèm các chi phí phát sinh đi kèm), nhiều ngân hàng còn thận trọng khi yêu cầu phải có phương án sản xuất - kinh doanh hiệu quả, phải có năng lực quản trị, phương án dự phòng rủi ro, chứng minh nguồn thu, dòng tiền vào ra...

“Hiện tại, để đưa ra phương án kinh doanh khả thi cho một dự án đất nền quy mô nhỏ tại những địa phương quanh Hà Nội là rất khó, việc bán hàng chủ yếu dựa trên việc tận dụng tín hiệu thị trường đang tốt trở lại nên doanh nghiệp muốn được cấp vốn sớm để đẩy nhanh tiến độ triển khai hạ tầng, từ đó đủ điều kiện ra hàng”, vị này nói và thông tin thêm, doanh nghiệp ông đang tính cách tính đến phương án hợp tác với một số quỹ đầu tư để huy động vốn theo hình thức phát hành trái phiếu có điều kiện hoặc chào bán cổ phần với cam kết mua lại.

Trao đổi với phóng viên, ông Ngô Quang Phúc, Tổng giám đốc Phú Đông Group cho biết, nhiều ngân hàng công bố sẽ tích cực hỗ trợ khách hàng vay mua nhà, đồng thời giảm lãi suất cho doanh nghiệp vay triển khai dự án, mức lãi suất cho vay trung bình từ 8,5 - 10%/năm cho năm đầu tùy từng ngân hàng và quan hệ tín dụng của doanh nghiệp. Tuy nhiên, dù quan hệ thân thiết đến đâu, ngân hàng chỉ cho vay khi dự án đầy đủ pháp lý và điều này không dễ dàng trong giai đoạn đầu vì đa số chủ đầu tư thường có xu hướng vừa triển khai, vừa hoàn thiện thủ tục.

Ở góc độ bên cho vay, ông Phan Đình Tuệ, Phó Tổng giám đốc Sacombank cho biết, lãi suất vay mua nhà tuy đã giảm so với trước, nhưng tín dụng lĩnh vực này không tăng quá cao, bởi cho vay bất đtộng sản không phải là lĩnh vực được ưu tiên vốn tại Sacombank và Ngân hàng chỉ cho vay những dự án pháp lý đầy đủ.

“Không hẳn lãi suất thấp là doanh nghiệp bất động sản sẽ vay nhiều hơn, mà còn phụ thuộc vào nhiều yếu tố khác. Thực tế, đại dịch Covid-19 cũng tác động mạnh mẽ đến lĩnh vực bất động sản, khiến thị trường trầm lắng suốt thời gian qua do không có dự án mới”, ông Tuệ nói.

Đồng quan điểm, ông Lê Thành Trung, Phó Tổng giám đốc HDBank cho rằng, lâu nay, doanh nghiệp thường lo gọi vốn trước khi triển khai dự án và nhiều dự án sau đó do vướng pháp lý mà không thể triển khai, gây rủi ro cho bên cấp vốn.

“Nếu khu đất của doanh nghiệp đã có quy hoạch 1/500, có sổ đỏ và Nhà nước đã phê duyệt đầy đủ hồ sơ pháp lý thì ngân hàng sẵn sàng tự mang tiền đến cho doanh nghiệp vay. Nhưng thực tế là có rất ít doanh nghiệp làm được điều này, mà phần lớn đều muốn ‘tay không bắt giặc’. Đi vay mà giấy tờ chưa đầy đủ thì chẳng ngân hàng nào dám cho vay cả”, ông Trung nói.

Doanh nghiệp sẽ vẫn phải mòn mỏi chờ vốn rẻ

Theo Thông tư 08/2020/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài, lộ trình áp dụng giảm tỷ lệ tối đa sử dụng nguồn vốn ngắn hạn cho vay trung - dài hạn được lùi thêm 1 năm, cụ thể là từ ngày 1/1/2020 đến hết ngày 30/9/2021, tỷ lệ áp dụng là 40%; từ ngày 1/10/2021 đến hết ngày 30/9/2022 giảm xuống mức 37%.

TS. Nguyễn Trí Hiếu, chuyên gia kinh tế cho rằng, bản chất của việc giãn lộ trình này là giữ nguyên mức trần hiện tại thêm 1 năm, nhằm giúp cho ngân hàng giảm chi phí huy động, từ đó góp phần giảm chi phí vốn vay trung - dài hạn cho doanh nghiệp.

“Mục tiêu Ngân hàng Nhà nước hướng tới khi ban hành Thông tư 08 là để hạn chế rủi ro về an toàn vốn và thanh khoản có thể xảy ra khi mà từ đầu năm đến nay, hầu hết các ngân hàng đều đã cơ cấu lại thời hạn trả nợ cho khách hàng, tức là nhiều khoản vay ngắn hạn đã được chuyển thành vay trung hạn. Khi Thông tư 08 có hiệu lực sẽ giúp các ngân hàng thương mại yên tâm với các khoản nợ đã cơ cấu và tiếp tục cung ứng vốn trung - dài hạn cho nền kinh tế, trong đó có lĩnh vực bất động sản”, ông Hiếu giải thích.

Tuy nhiên, ông Hiếu cũng lưu ý rằng, cho dù ngành ngân hàng đang thúc đẩy tăng trưởng tín dụng, nhưng quan điểm của Ngân hàng Nhà nước vẫn nhất quán với mục tiêu kiểm soát chặt tín dụng đưa vào thị trường bất động sản, nhất là đối với các dự án phân khúc cao cấp, bất động sản du lịch nghỉ dưỡng, mà hướng dòng vốn vào nhu cầu thực. Đồng thời, chỉ xem xét cấp tín dụng đối với các dự án, phương án vay vốn khả thi, bảo đảm tính pháp lý, khách hàng có khả năng trả nợ đầy đủ, đúng hạn…

Theo ông Nguyễn Trần Nam, Chủ tịch Hiệp hội Bất động sản Việt Nam, đại dịch Covid-19 đã tác động tiêu cực tới nền kinh tế nói chung, lĩnh vực bất động sản nói, riêng, thực trạng này được phản ánh qua sự sụt giảm mạnh của dòng vốn đầu tư FDI vào bất động sản, tồn kho bất động sản tăng cao...

“Vì vậy, rất cần có các chính sách hỗ trợ cho bất động sản, bởi đây là lĩnh vực có liên quan mật thiết đến hệ thống ngân hàng. Nguồn vốn vay cho các dự án bất động sản nằm phần lớn tại các ngân hàng, nếu thị trường bất động sản bất ổn thì hệ thống ngân hàng khó có thể ổn định”, ông Nam nhấn mạnh./.

Xem thêm: lmth.4476446088061-nov-iog-ohk-nav-co-aid-peihgn-hnaod-maig-taus-ial/nv.semitaer