Tự do tài chính, nghỉ hưu sớm và đầu tư cổ phiếu là những vấn đề rất được quan tâm trong năm 2021 vừa qua. Những người muốn đạt được sự độc lập về tài chính sớm thường đầu tư vào các dòng thu nhập thụ động. Và đầu tư cổ phiếu được xem là cách gia tăng dòng thu nhập thụ động một cách hiệu quả.

Để giúp quý độc giả hiểu rõ hơn về tự do tài chính và đầu tư chứng khoán hiệu quả trong năm mới Nhâm Dần, chúng tôi đã trao đổi với Tiến sĩ Võ Đình Trí - Giảng viên trường Đại học Kinh tế TP HCM và IPAG Business School Paris, thành viên Tổ chức Khoa học và Chuyên gia Việt Nam Toàn cầu - AVSE Global.

Hiện nay, định nghĩa về tự do tài chính và nghỉ hưu sớm ở nhiều người chưa nhất quán với nhau. Mỗi người có cách hiểu khác nhau về tự do tài chính và nghỉ hưu sớm, còn có những người thậm chí hiểu sai đi bản chất của 2 vấn đề này.

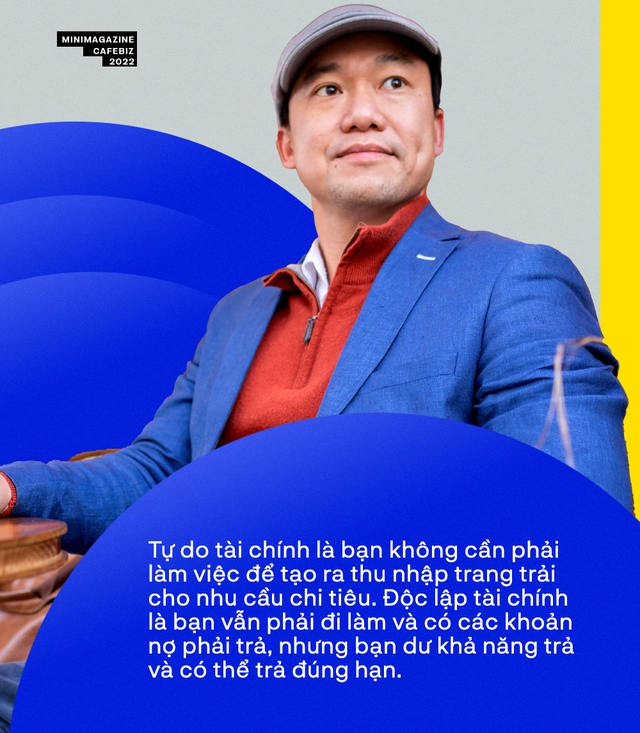

Nhiều người nhầm lẫn giữa tự do tài chính và độc lập tài chính. Tự do tài chính ở trạng thái rất cao, cao hơn nhiều so với độc lập tài chính. Tự do tài chính nghĩa là bạn không cần phải làm việc để tạo ra thu nhập trang trải cho nhu cầu chi tiêu. Vì lượng tài sản của bạn đã tích lũy đủ, nó tự tạo ra một cách thụ động các lợi ích kinh tế để chi trả được hết nhu cầu chi tiêu của bạn dù nhu cầu chi tiêu ấy có lớn cỡ nào. Còn độc lập tài chính ở trạng thái là bạn vẫn phải đi làm và có các khoản nợ phải trả, nhưng những khoản nợ phải trả đó bạn dư khả năng trả và có thể trả đúng hạn.

Nghỉ hưu là không cần đi làm nữa vì thu nhập, tức là vẫn có thể đi làm hoặc không. Tôi thấy rất nhiều người sau khi về hưu họ làm việc còn nhiều hơn và động lực làm việc lúc này của họ không phải là vì thu nhập nữa.

(Quote 1) Tự do tài chính là bạn không cần phải làm việc để tạo ra thu nhập trang trải cho nhu cầu chi tiêu. Độc lập tài chính là bạn vẫn phải đi làm và có các khoản nợ phải trả, nhưng bạn dư khả năng trả và có thể trả đúng hạn.

Có công thức để xác định số tiền hay khoảng thời gian tiến đến tự do tài chính, nhưng công thức đó phụ thuộc vào những biến số gồm: nhu cầu chi tiêu, số vốn mình cần có và lãi suất kỳ vọng. Khi xác định được những biến số trên thì ta sẽ tính ra được số tiền tiến đến tự do tài chính.

Công thức và thời gian để đạt được tự do tài chính của mỗi người đều khác nhau. Người không có nhu cầu chi tiêu nhiều, họ cần ít tiền để được tự do tài chính. Số tiền hay khoảng thời gian tiến đến tự do tài chính phụ thuộc nhiều vào nhu cầu chi tiêu của bạn. Nếu nhu cầu chi tiêu lớn, bạn cần một khoản tiền lớn và số tiền đó phải được tạo ra từ tài sản của bạn một cách thụ động.

Ví dụ, trường hợp một người có nhu cầu chi tiêu là 10 triệu đồng/tháng nếu người đó muốn tự do tài chính hoàn toàn với tỷ suất sinh lợi là 10%/năm thì người đó phải có số tiền là 1,2 tỷ đồng. Và để an toàn nhất, họ có thể gửi ngân hàng hoặc mua trái phiếu chính phủ. Những người cẩn thận hơn, họ tính toán cả lạm phát ở trong đó.

Nhiều người phấn đấu đạt được tự do tài chính không phải có mục đích là muốn nghỉ hưu sớm. Tôi biết những người vẫn say mê làm việc khi về hưu và lúc này mục đích của họ là cống hiến, muốn tạo công ăn việc làm, giúp đỡ cho nhiều người lao động khác. Còn có những người họ đã đạt đến tự do tài chính lâu rồi, số tiền mà họ có hiện tại có thể nói là "tiêu làm sao cho hết" nhưng họ vẫn đi làm vì những mục đích khác.

Có một công thức chung nhưng sẽ thay đổi theo điều kiện. Ví dụ khi bạn mới ra trường và đi làm, tỷ lệ tiết kiệm sẽ khác. Khi bạn phát triển hơn và có thu nhập tốt hơn, tỷ lệ tiết kiệm cũng sẽ khác đi.

Nếu kiếm 10 đồng, thường tỉ lệ cơ bản mà người ra thường nói trong tài chính cá nhân là tiết kiệm khoảng 1/3, tức là khoảng 3 đồng. Tỷ lệ tiết kiệm sẽ tăng khi thu nhập tăng lên nhiều lần. Lúc đầu thu nhập của bạn là 10 đồng, bạn tiết kiệm 3 đồng, dành 7 đồng vào chi tiêu và những mục đích khác, tỷ lệ tiết kiệm lúc này là 30%. Trường hợp thu nhập của bạn là 100 đồng, bạn sẽ tiết kiệm nhiều hơn rất nhiều so với 30%. Vì thu nhập 100 đồng 1 tháng, bạn chi tiêu có 20-30 đồng đã là rất nhiều với trước đây là 7 đồng, nhưng tỷ lệ tiết kiệm là 70-80%. Thu nhập càng tăng thì tỷ lệ tiết kiệm cũng sẽ càng tăng nếu chi tiêu của mình vừa phải và có kiểm soát. Đó là cách mà người ta tích lũy rất nhanh.

Tiến sĩ Võ Đình Trí - Giảng viên trường Đại học Kinh tế TP HCM và IPAG Business School Paris, thành viên Tổ chức Khoa học và Chuyên gia Việt Nam Toàn cầu - AVSE Global.

Bất kỳ hình thức đầu tư nào cũng có rủi ro đi kèm. Khi bạn kỳ vọng lợi nhuận cao thì bạn phải chấp nhận xác suất rủi ro cao. Xét về mức độ rủi ro thì cổ phiếu là một loại hình đầu tư có mức độ rủi ro cao. Ngay trong cổ phiếu cũng có những mức độ rủi ro khác nhau. Có những cổ phiếu có mức độ rủi ro rất cao, mình hay gọi là những cổ phiếu "rác". Còn những loại cổ phiếu blue-chip có mức độ rủi ro thấp hơn. Nhớ lại những đợt khủng hoảng tài chính, hay giai đoạn thị trường điều chỉnh mạnh thì độ biến động của cả thị trường chứng khoán rất lớn so với các loại hình tài sản khác.

Tôi không phải người mua bán cổ phiếu thường xuyên. Tôi điều chỉnh các danh mục của mình khoảng 2 lần mỗi năm. Trong đầu tư, mỗi người có chiến lược riêng. Kinh nghiệm và công cụ tôi sử dụng là dùng các bộ lọc cổ phiếu của những tổ chức cung cấp chuyên nghiệp có trả phí, đồng thời đọc rất nhiều báo cáo của các công ty chứng khoán và các nhà phân tích.

Tôi không có thời gian để đi định giá từng cổ phiếu, công việc đó là bất khả thi vì mình còn có những công việc chính khác. Vì vậy, tôi sẽ "đứng trên vai của những người khổng lồ", đọc các báo cáo, khuyến nghị của nhiều nguồn rồi so sánh đối chiếu trong số khuyến nghị đấy mình đồng ý với những khuyến nghị nào và khuyến nghị nào có bằng chứng có thể thuyết phục được mình. Một số nhà phân tích khác cũng nhìn nhận như vậy, mình dựa trên số đông và sẽ lọc được ra những cổ phiếu cần theo dõi.

Trong năm có những tình huống, biến động xấu đi thì mình sẽ phải nhanh chóng thay đổi cấu trúc danh mục. Trường hợp tình hình nóng quá, lúc đó mình lại lựa chọn tăng tỷ trọng tiền mặt của mình lên, bán bớt các cổ phiếu tốt. Kể cả cổ phiếu tốt, mình vẫn phải bán bớt, chỉ giữ lại một số lượng ít thôi. Mình cứ giữ tiền mặt tương đối sau đó xem lại thị trường và điều chỉnh trở lại vào thời điểm thích hợp.

Cách nhìn ngắn hạn và dài hạn với thị trường rất khác nhau. Trong ngắn hạn, việc đoán được xu hướng giá cả với các nhà đầu tư nhỏ lẻ là rất khó, thậm chí là không thể. Bạn có thể dự đoán được thị trường trong 1 năm hay 3 năm nhưng 1 tháng, 1 tuần thì rất khó huống hồ gì trong 1 ngày. Vậy nên bạn phải chọn những công cụ phù hợp.

Tôi theo trường phái đầu tư giá trị dài hạn. Thật ra đầu tư dài hạn không khó như mọi người nghĩ. Chuyện đầu tư cũng giống với ăn kiêng, nó đơn giản nhưng không dễ vì người thực hiện thiếu sự kiên nhẫn và kỷ luật.

Đầu tư thật sự rất đơn giản. Bạn chỉ cần chọn ra những danh mục tốt theo các khuyến nghị của những nơi đáng tin cậy. Mỗi năm bạn bỏ ra khoảng 15 - 30 phút để mua bán các cổ phiếu đó xong để im, thỉnh thoảng theo dõi, có tiền thì mua thêm. Như vậy, sau khoảng 5-10 năm nhìn lại, bạn sẽ thấy nó sẽ hiệu quả hơn hẳn những người "mua đi bán lại" liên tục kể cả những người chuyên nghiệp.

Tôi đã có một phân tích về chi phí, cho thấy những bạn "mua đi bán lại" liên tục có phần lãi cuối cùng không bù lại được chi phí mà bạn "mua đi bán lại". Công sức của bạn bỏ ra lúc này giống như "dã tràng". Bạn tưởng là bạn thắng nhưng cuối cùng, chi phí thực sự mà bạn còn lại rất ít. Trong đầu tư, điều quan trọng nhất là sự kiên nhẫn và kỷ luật dài hạn. Tuy nhiên, mình vẫn phải cập nhật thị trường để có những quyết định cá nhân.

Các nghiên cứu uy tín trên thế giới cũng đã chứng mình rồi, các danh mục nắm giữ dài hạn, đầu tư dài hạn và kiên trì thì luôn hiệu quả trong 90-95% các trường hợp.

Nhà đầu tư tham gia thị trường đông là một tín hiệu tốt. Khi nhà đầu tư cá nhân quan tâm đến thị trường nhiều hơn, biết một kênh đầu tư mới thông qua đó doanh nghiệp cũng tiếp cận được nguồn vốn hiệu quả hơn. Ví dụ số lượng nhà đầu tư tham gia thị trường tăng mỗi năm 10%,15% là quá đẹp, nhưng số lượng nhà đầu tư tăng quá mạnh như trong năm 2021 là tình trạng nóng. Khi điều chỉnh điều gì quá nhanh trong một thời gian ngắn hầu như đều đem lại hệ quả không tốt.

Lúc này, điều đáng lo là số lượng nhà đầu tư tăng quá nhiều nhưng hiểu biết về thị trường quá ít, kinh nghiệm về thị trường không có. Nhiều nhà đầu tư cá nhân thế hệ mới chỉ quan tâm đến chuyện đầu tư và kiếm lời trong ngắn hạn. Đấy là sai lầm hàng trăm năm nay trên thị trường chứng khoán. Những người mới bước vào trong thị trường chứng khoán mong muốn kiếm lời nhanh, lời nhiều đều gánh hệ những hệ lụy nặng nề. Hầu hết họ đều bị thua lỗ vì có những đợt thị trường tăng khiến cho họ bị FOMO, họ trở nên tham lam nhiều hơn. Khi thị trường giảm nhẹ thì sự sợ hãi của họ cũng được khuếch đại lên. Những sự bất ổn về mặt tâm lý như vậy sẽ khiến cho họ bị thua lỗ rất nhanh và nhiều.

Các nhà đầu tư thế hệ mới cần phải chuẩn bị về kiến thức, mặt tâm lý, hiểu là mình đang mua cái gì chứ không phải đi hỏi "3 chữ cái". Đi mua cái quần, cái áo, chúng ta còn phải lựa chọn trong khi đó mua cổ phiếu chỉ hỏi "3 chữ cái là gì" là không được.

Các nhà đầu tư chưa có kinh nghiệm cần tránh những "bẫy bơm và xả" (Pump and Dump). Đây là một hình thức gian lận đã có từ lâu, đến nay vẫn có những kẻ xấu sử dụng chiêu thức này và có nhiều nạn nhân bị "sập bẫy". Nói một cách dễ hiểu, "bơm và xả" là việc bơm thổi giá một cổ phiếu vượt hơn rất nhiều giá trị thực của nó, lôi kéo nhiều nhà đầu tư mua. Đến một thời điểm, những kẻ tạo ra chiêu trò này sẽ bán phần lớn hoặc toàn bộ cổ phiếu của mình đi để thu lợi. Sau đó, khi các nhà đầu tư phát hiện ra thì đã quá muộn, những người mua sau là những người chịu thiệt hại lớn nhất.

Khi mình bắt đầu đầu đầu tư vào trong lĩnh vực nào có rủi ro hãy luôn bắt đầu với những gì có mức độ rủi ro thấp nhất. Tôi có lời khuyên rằng, với những nhà đầu tư mới hãy bắt đầu bằng việc đầu tư vào ETF mà quỹ này có độ rộng của thị trường, bao phủ những công ty tốt trên thị trường. Đấy là cách để mức độ rủi ro của ở mình thấp nhất. Khi mình quen, hiểu được thị trường hơn rồi thì lúc đó hãy điều chỉnh theo khẩu vị, kỹ năng, kiến thức của mình. Còn mới đầu thì đừng có vì tham gia thị trường chứng khoán để mong muốn thắng nhanh và thắng lớn. Hàng trăm năm nay trên thị trường chứng khoán đã có bài học rồi.

Tôi rất mong các nhà đầu tư mới khi tham gia thị trường thì nên nhớ vấn đề là quản trị rủi ro. Trước khi mình muốn lời bao nhiêu, hãy nghĩ đến độ rủi ro khi mình mua cái cổ phiếu đó.

Kinh tế của Việt Nam cũng phụ thuộc vào nền kinh tế của thế giới. Kinh tế thế giới năm 2022 được dự báo là tiếp tục tăng trưởng nhưng tốc độ chậm lại. Mới đây, ngân hàng thế giới (WB) cũng đã mới công bố một báo cáo mới hạ dự báo tăng trưởng kinh tế toàn cầu năm 2022 so với báo cáo mà WB công bố hồi tháng 6 năm ngoái.

Thị trường chứng khoán của Việt Nam năm 2022 nếu mọi thứ bình thường vẫn sẽ tiếp tục tăng trưởng nhưng ở mức chậm hơn. Một số các mô hình dự báo VN-Index sẽ đạt mức 1.700 điểm, điều này khả thi nếu mọi chuyện diễn ra bình thường. Về dài hạn mà nói trong năm 2022 VN-Index có thể tiến đến mốc 1.700 điểm nhưng trên con đường đi đó thì có thể có giai đoạn tăng mạnh hoặc những giai đoạn giảm mạnh.

Minh Nguyệt

Theo Nhịp Sống Kinh Tế