Phân hóa giữa các ngân hàng

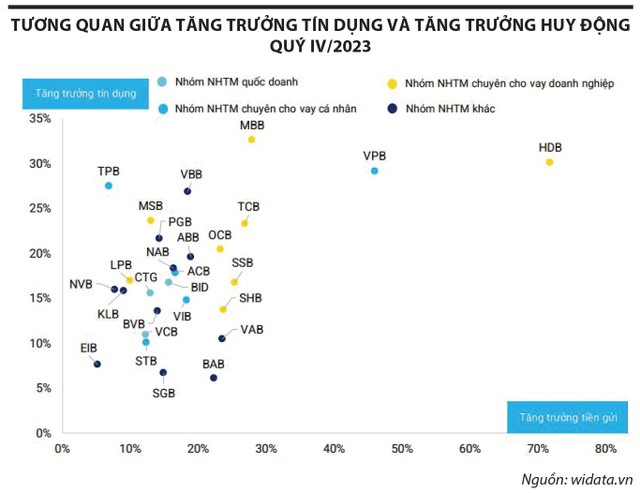

Báo cáo tài chính năm 2023 của các ngân hàng cho thấy, mức tăng trưởng tiền gửi tại các ngân hàng thương mại có vốn Nhà nước chi phối trong năm qua thấp hơn so với mức tăng trưởng tín dụng. Trong khi đó, nhóm ngân hàng chuyên cho vay doanh nghiệp có sự tăng trưởng đồng bộ hơn giữa tiền gửi và tiền vay, mà một trong những nguyên nhân là phần lớn các khoản vay của nhóm này được giải ngân trong hệ sinh thái của doanh nghiệp vay, nên tiền vay được giải ngân trước đó tiếp tục làm gia tăng tiền gửi trên bảng cân đối kế toán.

Với nhóm ngân hàng chuyên cho vay cá nhân, tình trạng tăng trưởng tiền gửi thấp hơn cho vay cũng diễn ra, song mức độ chênh lệch giữa tăng trưởng tín dụng và tăng trưởng huy động giữa các ngân hàng có sự phân hóa lớn.

Ông Trần Ngọc Báu, Tổng giám đốc Công ty cổ phần Dữ liệu và công nghệ tài chính WiGroup nhận xét: “Mặc dù tiền gửi tăng trưởng mạnh trong năm 2023 nhưng tốc độ tăng của CASA là rất đáng chú ý, đặc biệt là trong quý IV/2023. Tiền gửi không kỳ hạn tăng mạnh trong những quý cuối năm không đến từ tiền nhàn rỗi của dân cư, mà liên quan trực tiếp đến lượng tín dụng lớn được giải ngân trong thời gian đó”.

Cũng theo ông Báu, tỷ lệ CASA tăng trưởng mạnh nhất ở nhóm ngân hàng chuyên cho vay doanh nghiệp, từ mức 19,84% lên mức 24,98% trong quý cuối năm ngoái. Nhóm này tập trung cho vay các tập đoàn lớn, do đó, CASA được tạo ra từ dòng tiền vay có thể được dùng để kích hoạt dòng tiền giữa các công ty trong hệ sinh thái trong các tập đoàn này.

Xét về tỷ lệ CASA giữa các ngân hàng trong từng nhóm, ông Báu cho biết, nhóm ngân hàng thương mại cổ phần có vốn Nhà nước chi phối có tỷ lệ CASA tăng trưởng khá đồng đều. Mức cải thiện CASA tích cực nhất trong nhóm này là ở Vietcombank, khi Ngân hàng được chọn làm ngân hàng thanh toán cho các giao dịch trái phiếu doanh nghiệp phát hành riêng lẻ.

“Tuy nhiên, sự thay đổi về tỷ lệ CASA rõ nhất ở MB và Techcombank. Tại nhóm ngân hàng chuyên cho vay cá nhân, tỷ lệ CASA không có nhiều sự thay đổi, mà chỉ diễn ra ở TPBank. Còn nhóm các ngân hàng khác, nhìn chung, không có nhiều biến động mà chủ yếu tập trung ở PGBank và Eximbank”, ông Báu nói.

Cụ thể, CASA của Techcombank sau giai đoạn đi xuống theo diễn biến chung của thị trường đã phục hồi mạnh từ quý III/2023. Từ mức 33,6% vào cuối quý III, tỷ lệ CASA của nhà băng này đạt gần 40% vào cuối năm 2023 và theo lãnh đạo Techcombank, vẫn tiếp tục cải thiện trong năm 2024.

|

Theo ông Nguyễn Anh Tuấn, Phó giám đốc Khối ngân hàng bán lẻ Techcombank, một trong những động lực quan trọng giúp cải thiện tỷ lệ CASA của Ngân hàng là nhóm giải pháp quản trị cho khách hàng doanh nghiệp. Năm 2023, Techcombank đã triển khai giải pháp thanh toán và thu hộ QR247 cho các đối tác lớn như Vincommerce hay GoldenGate và khối SME, giúp dòng tiền khách hàng luân chuyển tốt hơn. Số giao dịch thông qua phương thức QR247 của nhóm SME trong quý IV/2023 tăng 3,3 lần so với quý trước đó.

“Bên cạnh đó, chiến lược quản lý gia sản thông qua cung cấp các lựa chọn đầu tư phù hợp cho nhóm khách hàng thu nhập cao cũng sẽ là động lực thúc đẩy tăng trưởng CASA về mặt dài hạn”, ông Anh Tuấn nói.

MBB cũng ghi nhận sự phục hồi của CASA khi tỷ lệ tiền gửi không kỳ hạn lên tới 40,1% tổng số dư tiền gửi vào thời điểm cuối năm 2023. Ngân hàng đã thu hút hơn 6 triệu khách hàng mới, tỷ lệ giao dịch trên kênh số duy trì ở mức cao, đạt 97% và những con số ấn tượng này phần lớn nhờ vào chiến lược đầu tư công nghệ dài hạn, giúp MB liên tục mở rộng không gian tăng trưởng và phục vụ quy mô khách hàng lớn.

Lợi nhuận có thể cải thiện

Thu nhập từ lãi (YEA) giảm nhẹ, mà chi phí lãi và các khoản tương tự (COF) vẫn tăng đã ảnh hưởng đáng kể đến mức NIM (biên lợi nhuận) của các ngân hàng thương mại trong năm 2023. NIM của hệ thống ngân hàng trong quý cuối năm ngoái đã giảm về mức 3,44%, từ mức 3,51% của quý trước đó. Như vậy, tính từ mức NIM cao nhất ở quý IV/2022 (3,74%) thì NIM của hệ thống ngân hàng đã giảm 4 quý liên tục. Mức NIM sụt giảm đã ảnh hưởng đáng kể đến lợi nhuận của ngành.

Ông Báu cho biết, sụt giảm mạnh nhất của NIM được ghi nhận trong nhóm ngân hàng thương mại chuyên cho vay doanh nghiệp. Điều này xuất phát từ việc tăng cường hoạt động cho vay đối với doanh nghiệp lớn và các chính sách hỗ trợ lãi suất nhằm giúp doanh nghiệp vượt qua khó khăn. Nhóm ngân hàng thương mại chuyên cho vay cá nhân cũng sụt giảm đáng kể về NIM, có thể do các giao dịch cho vay trong quý IV/2023 không đạt được mức NIM cao. Ngược lại, nhóm ngân hàng có vốn Nhà nước chi phối duy trì mức NIM ổn định nhất trong giai đoạn này.

Cụ thể, đối với nhóm quốc doanh, NIM của các ngân hàng duy trì khá ổn định, chỉ có sự sụt giảm đáng kể diễn ra ở Vietcombank. Rõ ràng, việc đẩy mạnh tăng trưởng tín dụng (với việc tín dụng tăng trưởng thêm hơn 5% chỉ trong quý IV/2023) đã ảnh hưởng đến NIM của Vietcombank.

Với nhóm ngân hàng chuyên cho vay doanh nghiệp, NIM của các ngân hàng hầu như đều có sự sụt giảm trong quý IV/2023, đặc biệt nếu so với cùng kỳ năm 2022 thì mức giảm lớn hơn rất nhiều. MBB là ngân hàng có NIM giảm nhiều nhất trong quý IV/2023.

Đối với nhóm chuyên cho vay khách hàng cá nhân, mức NIM được duy trì ổn định, trừ VPBank giảm mạnh so với cùng kỳ.

Đối với nhóm ngân hàng thương mại khác, mức biến động NIM chênh lệch lớn, trong đó mức NIM giảm nhiều nhất là ở Ngân hàng TMCP Quốc dân.

Nhấn mạnh việc CASA cao sẽ giúp cho giá vốn ngân hàng thấp, biên lợi nhuận cao hơn, TS. Lê Xuân Nghĩa, chuyên gia kinh tế cho rằng, có thể lạc quan vào kết quả kinh doanh năm 2024 của ngành ngân hàng nói chung, các ngân hàng có tỷ lệ CASA cao nói riêng.

Đáng chú ý, mức độ tương quan giữa tỷ lệ dư nợ cho vay trên tổng tiền gửi (LDR) và CASA thể hiện mức độ thanh khoản khác nhau giữa các nhóm ngân hàng. Ông Báu cho biết, các ngân hàng quốc doanh có đặc điểm chung về mức LDR ở mức cao và CASA cũng ở mức trung bình. Tỷ lệ LDR và CASA của nhóm tương đối tương đồng, ngoại trừ Vietcombank là có mức CASA cao hơn hẳn so với các ngân hàng còn lại.

Đối với nhóm ngân hàng cho vay doanh nghiệp, tỷ lệ CASA và LDR có sự phân hóa lớn trong nhóm ngân hàng này khi MB và Techcombank có tỷ lệ CASA và LDR cao vượt trội. Mức LDR phân tán giữa các ngân hàng trong nhóm do cơ cấu cho vay bất động sản khác nhau giữa các ngân hàng. Còn đối với nhóm ngân hàng chuyên cho vay cá nhân, mức CASA và LDR tương đối ổn định giữa các ngân hàng trong nhóm. Đặc điểm chung của nhóm ngân hàng khác là mức CASA và LDR đều thuộc nhóm thấp nhất trong hệ thống.