Người tiêu dùng cần cẩn trọng, đọc kỹ các điều khoản trước khi đăng ký và sử dụng thẻ tín dụng để tránh những khoản phí lớn - Ảnh: NGỌC PHƯỢNG

Đọc câu chuyện của vị khách hàng khẳng định bản thân là bị hại khi sử dụng thẻ tín dụng của Eximbank với dư nợ ban đầu hơn 8,5 triệu đồng lên hơn 8,8 tỉ đồng sau gần 11 năm, tôi bỗng nhớ lại chuyện gần tương tự của mình 2 năm trước. Vì tôi cũng suýt là "khổ chủ" bất đắc dĩ của thẻ tín dụng.

Mở 1 thẻ tín dụng, hủy dịch vụ "lòi" ra… 2 thẻ

Năm 2019 tôi có mở thẻ tín dụng tại một ngân hàng thuộc nhóm ngân hàng Big4, hạn mức 30 triệu đồng. Thời điểm đó, làm thẻ tín dụng sẽ được tặng thêm một thẻ liên kết để tích điểm dặm bay với một hãng bay trong nước.

Khoảng 10 ngày sau, tôi nhận hai thẻ: một thẻ tín dụng và một thẻ để tích điểm dặm bay khi mua vé qua thẻ ngân hàng.

Cuối tháng 6-2022, tôi có nhu cầu chuyển sang ngân hàng khác với hạn mức cao hơn vì thu nhập của tôi tại thời điểm này tăng lên so với năm 2018. Đồng thời tôi muốn "quy về một mối", dùng một thẻ tín dụng của duy nhất một ngân hàng để dễ quản lý việc… xài trước trả sau.

Tôi đến nơi mở thẻ là chi nhánh ở quận 3, TP.HCM để hủy. Khi làm thủ tục yêu cầu hủy thẻ, nhân viên ở quầy hỏi hủy cả hai thẻ tín dụng hay một? Tôi ngớ người và khẳng định mình chỉ có một thẻ tín dụng. Tôi yêu cầu ngân hàng kiểm tra.

Nhân viên cung cấp hai mã thẻ khác nhau và hạn mức một thẻ 30 triệu đồng, một thẻ 10 triệu đồng, do nhân viên H. mở thẻ tín dụng. Tôi đề nghị xem lại hồ sơ, đối chiếu chữ ký hoặc cho gặp nhân viên H.. Ngân hàng trả lời bộ phận tín dụng giữ hồ sơ gốc hiện đi ra ngoài, mà nhân viên H. đã chuyển chi nhánh khác.

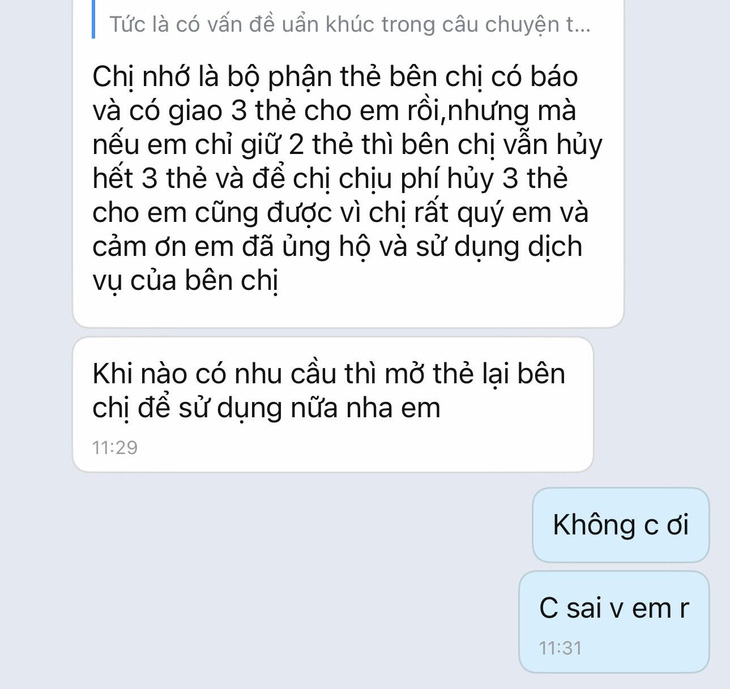

Rất may, tôi còn số điện thoại và Zalo của nhân viên H.. Tôi liên lạc thì được nhân viên này giải thích là từng mở cho tôi ba thẻ (hai thẻ tín dụng, một thẻ liên kết tích điểm dặm bay) nhưng… "quên" đưa một thẻ. H. còn nói sẵn sàng chịu phí hủy cả ba thẻ cho tôi.

Đoạn trao đổi với nhân viên tín dụng thuộc nhóm ngân hàng Big4 về việc mở thẻ tín dụng và "quên" đưa một thẻ - Ảnh: T.T.

Tại sao một lúc tôi được mở hai thẻ tín dụng với hai hạn mức như nhau, mà tôi không hề biết? Nếu có, tại sao mở thẻ vào năm 2019, đến 4 năm sau vẫn quên?

Tôi kiên quyết khẳng định không có chuyện mở hai thẻ tín dụng, và hoài nghi nhân viên ngân hàng có uẩn khuất trong chuyện lợi dụng hồ sơ của tôi để mở thêm một thẻ tín dụng cho chính nhân viên này?

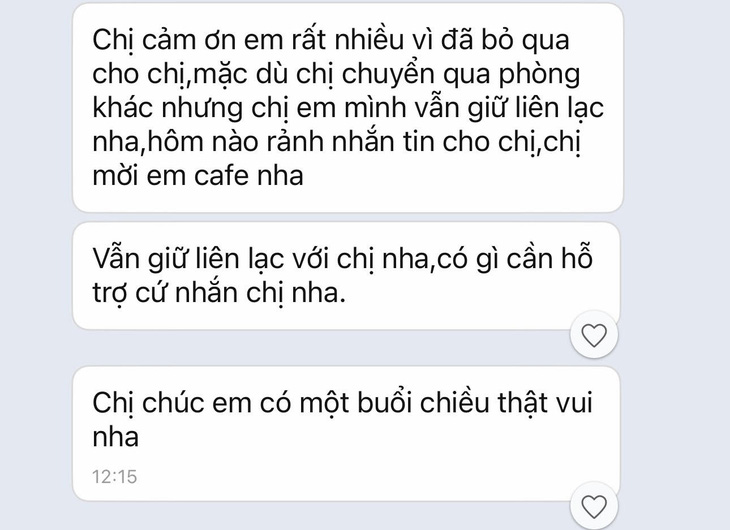

Tôi có ý định đòi kiện nhân viên và yêu cầu làm rõ, nhưng cuối cùng nhân viên H. nhận sai và thừa nhận vì thời điểm đó phải... chạy doanh số mở thẻ tín dụng.

Tôi may mắn hơn vị khách ở Quảng Ninh là nhân viên ngân hàng "quên" đưa nhưng không tiêu số tiền trong thẻ.

Nếu nhân viên ngân hàng sử dụng, tôi nghĩ mình là trường hợp thứ 2 trong vụ thẻ tín dụng. Và nếu không đi hủy thẻ, tôi cũng không thể nào biết được khi nào… tai họa trên trời rơi xuống!

Nhân viên ngân hàng đã nhận sai với khách hàng - Ảnh: T.T.

Bí quyết xài thẻ tín dụng để tránh "tai họa"

Tôi phải thừa nhận là dùng thẻ tín dụng có rất nhiều lợi ích. Chẳng hạn có thể mua hàng trước và thanh toán lại cho ngân hàng sau, thuận lợi mua sắm online nội địa và quốc tế, nhận nhiều chương trình ưu đãi khi mua sắm và đặc biệt là giải pháp tài chính khi cần tiền gấp.

Tuy nhiên hiện nay không ít người còn mơ hồ về bản chất của loại thẻ thanh toán này. Do đó, với kinh nghiệm cá nhân, để bảo vệ tài chính tốt, khi "mượn" một khoản tiền trước để chi tiêu không tính lãi, tôi luôn nhớ sau 45 - 55 ngày mình cần trả lại khoản tiền đã "mượn" của ngân hàng.

Trên thực tế, trong quá trình sử dụng, nhiều người đã không chú ý đến các loại phí cũng như lãi suất của thẻ, đến ngày thanh toán dư nợ tín dụng phát sinh thêm tài chính khá lớn.

Tiếp theo là luôn nắm được các trường hợp khi nào sẽ bị tính lãi suất thẻ tín dụng. Đó là: khi chủ thẻ không thanh toán toàn bộ dư nợ đúng hạn, không trả dư nợ tối thiểu đúng hạn, hoặc đã trả dư nợ tối thiểu đúng hạn nhưng không trả toàn bộ dư nợ trên sao kê đúng hạn, hay chủ thẻ sử dụng thẻ để rút tiền hoặc ứng tiền mặt…

Ngoài ra, khi dùng thẻ, khách hàng phải "nằm lòng" các loại phí như: phí thường niên thẻ tín dụng, phí rút tiền mặt thẻ tín dụng, phí vượt quá hạn mức tín dụng, phí chuyển đổi ngoại tệ thẻ tín dụng…

Với tôi, thẻ tín dụng như một giải pháp "chữa cháy". Để tránh bị tính lãi suất thẻ tín dụng, kinh nghiệm nên chọn loại thẻ tín dụng phù hợp với nhu cầu, không dùng thẻ tín dụng để rút tiền mặt, cần thanh toán dư nợ tín dụng đúng thời hạn, đăng ký thanh toán tự động vào thẻ tín dụng, kiểm tra hạn mức thẻ tín dụng, đăng ký dịch vụ nhận thông báo qua tin nhắn, kiểm tra loại tiền tệ khi thanh toán trực tuyến…

Khách hàng nói gì vụ nợ tín dụng từ 8,5 triệu đồng lên hơn 8,8 tỉ đồng?

Khách hàng nói gì vụ nợ tín dụng từ 8,5 triệu đồng lên hơn 8,8 tỉ đồng?Vị khách hàng khẳng định bản thân là bị hại khi không tiêu 8,5 triệu đồng trong thẻ tín dụng, và cũng không được ngân hàng gửi thông báo sớm khi bị nợ xấu.