Cùng với bất động sản, Công ty CP Tập đoàn Masan vừa phát hành thành công lô trái phiếu của mình. Trong ảnh: sản phẩm của Masan bày bán trong hệ thống siêu thị tại TP.HCM - Ảnh: QUANG ĐỊNH

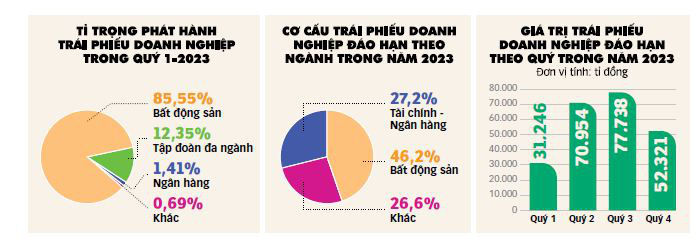

Theo dữ liệu từ Chứng khoán VNDirect, trong quý 1-2023 có 14 đợt phát hành trái phiếu doanh nghiệp (TPDN) trong nước thành công, với tổng giá trị hơn 28.330 tỉ đồng, tăng tới 59% so với quý trước.

Bất động sản lại hút dòng tiền

Cũng theo nguồn dữ liệu này, có tới chín đợt phát hành riêng lẻ diễn ra sau khi nghị định 08 ban hành (ngày 5-3), chiếm hơn 97% tổng giá trị phát hành riêng lẻ trong quý đầu năm. Đặc biệt, bất động sản (BĐS) là nhóm chiếm ưu thế về giá trị phát hành (85,55%), còn lại là ngành ngân hàng, xây dựng, hàng tiêu dùng, nông nghiệp...

Ghi nhận cho thấy các doanh nghiệp huy động trên 4.000 tỉ đồng đều thuộc lĩnh vực BĐS như Công ty TNHH Đầu tư và phát triển đô thị Hưng Yên (4.450 tỉ đồng), Công ty CP Đầu tư kinh doanh và phát triển đô thị Ngôi Sao Phương Nam (4.695 tỉ đồng), Công ty CP Đầu tư và kinh doanh Nam An (huy động 4.700 tỉ đồng), Công ty TNHH Kinh doanh nội thất Luxury Living (4.800 tỉ đồng)...

Bên cạnh lĩnh vực BĐS, không ít các doanh nghiệp lớn cũng phát hành thành công nhiều lô TPDN. Chẳng hạn, Công ty CP Tập đoàn Masan (mã chứng khoán MSN) vừa phát hành thành công lô TPDN với tổng giá trị huy động 2.000 tỉ đồng. Đây là lô trái phiếu không chuyển đổi, không kèm chứng quyền và không có bảo đảm. Trước đó, tập đoàn này cũng thông báo đã hoàn tất thanh toán 3.000 tỉ đồng trái phiếu đúng hạn, phát hành năm 2020.

Nguồn: HNX, VNDirect Research - Dữ liệu: BÔNG MAI - Đồ họa: T.ĐẠT

Nổi tiếng với thương hiệu "heo ăn chay", Công ty CP Nông nghiệp BAF Việt Nam (BAF) cũng cho biết đã phát hành thành công 600 trái phiếu riêng lẻ cho Công ty Tài chính quốc tế (IFC) để huy động 600 tỉ đồng, lãi suất cố định chỉ 5,25%/năm, kỳ hạn bảy năm. Trước đó, IFC cũng được chấp thuận mua trái phiếu của BAF với trị giá 900 tỉ đồng, gồm 600 tỉ đồng trái phiếu chuyển đổi và 300 tỉ đồng trái phiếu trơn (được ưu tiên trả nợ) do BAF phát hành.

Trong khi đó, chia sẻ tại đại hội đồng cổ đông vào đầu tháng 4 này, lãnh đạo Công ty CP Tập đoàn Khải Hoàn Land (mã KHG) cho biết dù chưa có kế hoạch huy động TPDN trong năm nay nhưng với lô trái phiếu 300 tỉ đồng đáo hạn vào tháng này, sau khi đàm phán với trái chủ, công ty đã đạt được thỏa thuận nhất định về gia hạn thời gian thanh toán.

Trước đó, vào cuối tháng 3-2023, Công ty CP Hưng Thịnh Land cũng đàm phán thành công với trái chủ trong việc gia hạn lô trái phiếu có giá trị 500 tỉ đồng, điều chỉnh kỳ hạn lô trái phiếu từ 36 tháng sang 43 tháng, tức đáo hạn vào tháng 10 tới đây thay vì tháng 3 vừa qua.

Cũng trong thời gian trên, Công ty CP Tập đoàn Đầu tư địa ốc No Va (Novaland) thông báo đàm phán gia hạn thành công ba lô trái phiếu có tổng giá trị 2.750 tỉ đồng. Công ty CP Tập đoàn Tiến Phước (hoạt động trong mảng BĐS, y tế, năng lượng và quản lý môi trường) cũng gia hạn thành công hai lô trái phiếu 500 tỉ đồng...

Nhiều doanh nghiệp huy động được lượng tiền lớn từ kênh trái phiếu - Ảnh: NGỌC PHƯỢNG

Nhà đầu tư cần được bảo vệ

Tại tọa đàm "Khơi thông dòng vốn vào sản xuất kinh doanh", do báo Tuổi Trẻ tổ chức gần đây, ông Đào Minh Tú, phó thống đốc Ngân hàng Nhà nước, nhận định rằng thị trường TPDN gặp khó khăn chủ yếu đến từ vấn đề niềm tin của nhà đầu tư, khi trước đó một số doanh nghiệp huy động tiền từ trái phiếu nhưng không sử dụng đúng mục đích...

"Ngân hàng Nhà nước đang phối hợp cùng Bộ Tài chính để giải quyết khó khăn của thị trường trái phiếu, nhằm duy trì thị trường vốn trong dài hạn, giảm gánh nặng cho thị trường tiền tệ, tránh để tình trạng lấy vốn ngắn hạn cho vay dài hạn", ông Tú nói.

Ông Vương Hoàng Sơn - giám đốc khối ngân hàng đầu tư, Chứng khoán VNDirect - cũng cho rằng điều quan trọng là cần ổn định và phục hồi niềm tin cho thị trường, bằng cách minh bạch các khoản đầu tư trái phiếu, tình hình tài chính của công ty phát hành, kế hoạch dùng vốn, tài sản bảo đảm, rủi ro đầu tư và các chỉ số tài chính khác.

"Ngoài việc làm tốt vai trò giám sát, cơ quan quản lý nhà nước cũng cần có sự nhất quán với lộ trình chính sách, giảm tần suất sửa đổi các quy định về thị trường trái phiếu, tạo môi trường pháp lý ổn định hơn", ông Sơn nói.

Cũng theo ông Sơn, bên cạnh những động thái tích cực cho thấy những nỗ lực của Chính phủ để gỡ khó cho thị trường trái phiếu, một số nội dung trong nghị định 08 (sửa đổi, bổ sung nghị định 65), được Chính phủ ban hành ngày 5-3, vẫn có thể vướng mắc phát sinh khi đưa vào thực tế.

Cụ thể, theo nghị định này, tổ chức phát hành có thể đàm phán với người sở hữu trái phiếu để thanh toán nợ gốc lãi đến hạn bằng tài sản khác nếu được người sở hữu trái phiếu chấp thuận. Quy định này phù hợp và có lợi cho doanh nghiệp có tài sản (chứng khoán, BĐS đã hình thành, đầy đủ pháp lý, đủ điều kiện chuyển nhượng), đảm bảo quyền lợi cho nhà đầu tư trong trường hợp tổ chức phát hành chưa thể thanh toán bằng tiền mặt.

Tuy nhiên, trên thực tế có thể phát sinh những vướng mắc liên quan đến sự phụ thuộc vào quan điểm về giá trị tài sản bảo đảm, hay sự bất bình đẳng giữa các trái chủ. Theo đó, trái chủ trái phiếu đến hạn sớm có cơ hội lựa chọn tài sản tốt hơn trái chủ của các trái phiếu đến hạn sau.

"Với quy định tổ chức phát hành có thể xin ý kiến người sở hữu trái phiếu để thay đổi điều khoản trái phiếu, thêm tối đa hai năm, sẽ có rất nhiều khó khăn trong việc gia hạn đối với các trái phiếu có số lượng nhà đầu tư lớn, vì việc sửa đổi các điều kiện liên quan đến thanh toán như kỳ hạn, lãi suất... thường phải cần tỉ lệ rất cao người sở hữu trái phiếu đồng thuận...", ông Sơn nói.

Trái phiếu là kênh huy động vốn quan trọng của doanh nghiệp, giúp giảm bớt áp lực cho hệ thống ngân hàng thương mại - Ảnh: NGỌC PHƯỢNG

TS NGUYỄN HỮU HUÂN (trưởng bộ môn thị trường tài chính Đại học Kinh tế TP.HCM):

Phải tăng trách nhiệm của đơn vị bảo lãnh phát hành

Để tăng tính thanh khoản cho thị trường trái phiếu, đối với một số trường hợp đặc biệt, Tổng công ty Đầu tư và kinh doanh vốn nhà nước (SCIC) có thể đứng ra mua lại trái phiếu của người dân (có tài sản đảm bảo bằng BĐS), sau đó xử lý từ từ hoặc quốc hữu hóa. "Thời gian đầu, SCIC có thể trả trước 50%, đến khi tài sản được phát mãi thì trả 50% còn lại", ông Huân nói.

Thời gian qua, nhiều người tham gia mua trái phiếu thông qua hợp đồng hợp tác đầu tư, không phải trái chủ, nên rủi ro rất cao. Chưa kể nhiều trái phiếu được "đánh bóng" bởi các doanh nhân, người nổi tiếng, khiến nhiều người càng tin tưởng. Để không thất thoát tiền của nhà đầu tư, ngân hàng có thể đóng vai trò thẩm định, đối với trái phiếu có tài sản đảm bảo bằng BĐS, có thể cân nhắc cho những nhà đầu tư thế chấp và vay với mức giá phù hợp.

Trong thực tế, Ủy ban Chứng khoán nhà nước chỉ quản lý trái phiếu do doanh nghiệp niêm yết phát hành, trong khi đó rủi ro rất lớn đến từ các doanh nghiệp chưa niêm yết. Do đó, ủy ban cần được phân công nhiệm vụ quản lý, giám sát cả trái phiếu do doanh nghiệp chưa niêm yết phát hành. Ngoài ra, các ngân hàng, công ty chứng khoán cũng cần chịu trách nhiệm khi chào bán TPDN, bởi nhiều người dân mua trái phiếu vì tin tưởng vào uy tín của ngân hàng, công ty chứng khoán, chứ không đủ khả năng để hiểu rõ về doanh nghiệp phát hành.

Tháng 6-2023 sẽ vận hành sàn giao dịch TPDN

Ngày 11-4, trao đổi với Tuổi Trẻ, đại diện Bộ Tài chính cho biết từ giữa tháng 6-2023, sau khi sàn giao dịch TPDN được đưa vào vận hành, nhà đầu tư đang nắm trái phiếu có thể bán trái phiếu công khai qua đây. Giá cả giao dịch rất minh bạch. Các nhà đầu tư đủ điều kiện sẽ mua trái phiếu qua sàn này khi có nhu cầu.

"Sàn giao dịch TPDN có tính chất gần như sàn giao dịch chứng khoán. Nhà đầu tư sẽ mua hoặc bán trên đây chứ không phải mua qua tổ chức trung gian hay trực tiếp tại doanh nghiệp phát hành. Đặc biệt, nếu nhà đầu tư cần bán trước thời hạn cũng có thể bán qua đây chứ không cần chờ đợi đến hạn thanh toán hay phải đi đòi, thương thảo với doanh nghiệp phát hành", vị này thông tin.

Theo Bộ Tài chính, trong quý 1-2023, khối lượng TPDN đã được phát hành là 24.708 tỉ đồng, trong đó có tới 23.825 tỉ đồng, tương đương 96% tổng khối lượng trái phiếu được phát hành sau ngày 6-3 (sau khi nghị định 08 có hiệu lực). Số liệu này cho thấy nghị định 08 đã hỗ trợ các nhà phát hành cũng như củng cố niềm tin của thị trường TPDN. Đây cũng là tín hiệu nhận biết các nhà đầu tư đang bắt đầu quay lại với thị trường.

L.THANH

Nhiều doanh nghiệp bất động sản đã huy động vốn từ trái phiếu doanh nghiệp - Ảnh: QUANG ĐỊNH

Vẫn chờ bất động sản phục hồi

Thị trường trái phiếu doanh nghiệp (TPDN) vẫn còn tiềm ẩn nhiều rủi ro do phụ thuộc vào sự phục hồi của thị trường bất động sản, khi mà Chính phủ đang nỗ lực gỡ vướng cho thị trường này.

Về lâu dài, theo các chuyên gia, cần tiến tới việc tập trung phát hành TPDN đại chúng để thúc đẩy hoạt động xếp hạng tín nhiệm doanh nghiệp (DN), bảo về quyền lợi của nhà đầu tư.

Cần có sàn giao dịch trái phiếu

Trao đổi với Tuổi Trẻ, TS Lê Xuân Nghĩa, thành viên Hội đồng tư vấn chính sách tài chính - tiền tệ quốc gia, cho rằng rủi ro của thị trường TPDN vẫn còn rất lớn, phụ thuộc vào sự phục hồi của thị trường bất động sản.

"Do đó, ngoài chính sách thúc đẩy phát triển phân khúc nhà ở xã hội giá rẻ để góp phần hồi phục thị trường, Chính phủ cần thúc ép các địa phương giải quyết nhanh thủ tục pháp lý liên quan tới các dự án như giá tính thuế, tiền sử dụng đất, thủ tục đấu thầu dự án... và khơi thông vốn trên thị trường", ông Nghĩa nhấn mạnh.

Cũng theo ông Nghĩa, khi chưa phổ cập việc thực hiện xếp hạng tín nhiệm DN, cần thiết lập sàn giao dịch thứ cấp với TPDN riêng lẻ, do các sở giao dịch chứng khoán quản lý nhưng phục vụ riêng cho các nhà đầu tư giao dịch TPDN riêng lẻ, giúp tạo thanh khoản thị trường tốt hơn.

"Điều này cũng hỗ trợ các nhà đầu tư trong việc không đặt hết tiền vào một giỏ, có thể chia một phần tiền đầu tư vào các mã chứng khoán có độ rủi ro thấp, một phần tiền đầu tư mua trái phiếu có độ rủi ro cao hơn nhưng lợi nhuận cũng cao hơn", ông Nghĩa nói.

Tuy nhiên, theo ông Nghĩa, về lâu dài cần tiến tới việc tập trung phát hành TPDN đại chúng để thúc đẩy hoạt động xếp hạng tín nhiệm DN.

"Khi đó nhà đầu tư TPDN không cần nhìn vào báo cáo tài chính của DN, không cần tìm hiểu xem DN có tài sản bảo đảm hay không, mà chỉ cần nhìn vào xếp hạng DN khi đầu tư trái phiếu", ông Nghĩa nói và giải thích rằng xếp hạng tín nhiệm DN không phụ thuộc vào tài sản bảo đảm mà hoàn toàn dựa trên đánh giá khả năng trả nợ của từng DN.

Phải cấm ngân hàng bảo lãnh phát hành...

Theo ông Nguyễn Hoàng Hải - tổng thư ký Hiệp hội các nhà đầu tư tài chính Việt Nam, rủi ro trong phát hành TPDN riêng lẻ chủ yếu xảy ra với nhà đầu tư cá nhân, nhỏ lẻ trong khi các nhà đầu tư tổ chức am hiểu thị trường, biết được đầu tư vào đâu rủi ro, vào đâu không rủi ro.

"Cần bỏ khái niệm nhà đầu tư chuyên nghiệp đi, Bộ Tài chính phải bảo đảm an toàn cho nhà đầu tư cá nhân, nhỏ lẻ, định hướng họ mua các loại trái phiếu an toàn như trái phiếu chính phủ, trái phiếu do các ngân hàng mạnh, kinh doanh hiệu quả phát hành", ông Hải nói.

Cũng theo ông Hải, thời gian qua nhiều nhà đầu tư lầm tưởng mua qua ngân hàng sẽ an toàn nhưng thực tế ngân hàng lại bán trái phiếu của DN khác. "Do đó, cần tính tới việc cấm các ngân hàng đứng ra bán TPDN riêng lẻ để tránh tình trạng lạm dụng. Các DN muốn phát hành TPDN riêng lẻ chỉ được phát hành qua công ty chứng khoán", ông Hải nêu và cho rằng cần hướng công chúng đầu tư vào TPDN an toàn, không đổ vốn vào những loại TPDN không có tài sản bảo đảm.

Trong khi đó, PGS.TS Vũ Sỹ Cường, phó trưởng bộ môn phân tích chính sách tài chính - Học viện Tài chính, cho rằng để bảo đảm an toàn cho nhà đầu tư TPDN riêng lẻ, chỉ cần làm tốt các quy định có sẵn trong nghị định 65, nghị định 08 và đẩy mạnh hoạt động thanh tra, giám sát hoạt động phát hành trái phiếu.

"Rất khó đưa ra quy định bắt buộc bảo lãnh thanh toán đối với TPDN riêng lẻ như một số ý kiến đề xuất, vì phí bảo lãnh phát hành và phí bảo lãnh thanh toán rất khác nhau", ông Cường nói.

BẢO NGỌC

Ngân hàng hỗ trợ thị trường trái phiếu doanh nghiệp

Ngân hàng hỗ trợ thị trường trái phiếu doanh nghiệpNgân hàng Nhà nước đang lấy ý kiến dự thảo sửa đổi thông tư 16, trong đó cho phép ngân hàng thương mại mua lại trái phiếu doanh nghiệp.

Xem thêm: mth.95922458021403202-cuhp-ioh-uad-tab-ueihp-iart-gnourt-iht/nv.ertiout