Nền kinh tế đã chuyển dần từ trạng thái trong đại dịch sang thời kỳ bình thường mới. Tuy nhiên, chúng ta đã phải trải qua những diễn biến khá “khó hiểu”.

Lạm phát quay trở lại nước Mỹ lần đầu tiên trong 1 thế hệ. Chính phủ Mỹ vừa phải can thiệp để đảm bảo cho người gửi tiền sau biến động lớn của cặp ngân hàng SVB và Signature Bank.

Thị trường có tín hiệu khởi sắc ở cả cổ phiếu và trái phiếu. Nhưng lãi suất cho vay thế chấp cũng tăng.

Tỷ lệ thất nghiệp thấp, nhiều người muốn nghỉ việc để tìm kiếm một cơ hội tốt hơn nhưng ngay sau đó lại bị làn sóng sa thải hàng loạt dội gáo nước lạnh.

Kiếm được nhiều tiền hơn nhưng muốn mua một chiếc ô tô cũng cần “đặt lên hạ xuống” vì giá cả vẫn còn rất đắt đỏ.

Để giúp mọi người tìm ra con đường sáng, Bloomberg đã tham khảo ý kiến các chuyên gia tài chính để đánh giá tình hình kinh tế thế giới cũng như đưa ra những lời khuyên để gỡ rối khó khăn về tiền bạc, nên đầu tư vào đâu, kế hoạch lập nghiệp thế nào và cách để chi tiêu thông minh hơn trong bối cảnh hiện nay.

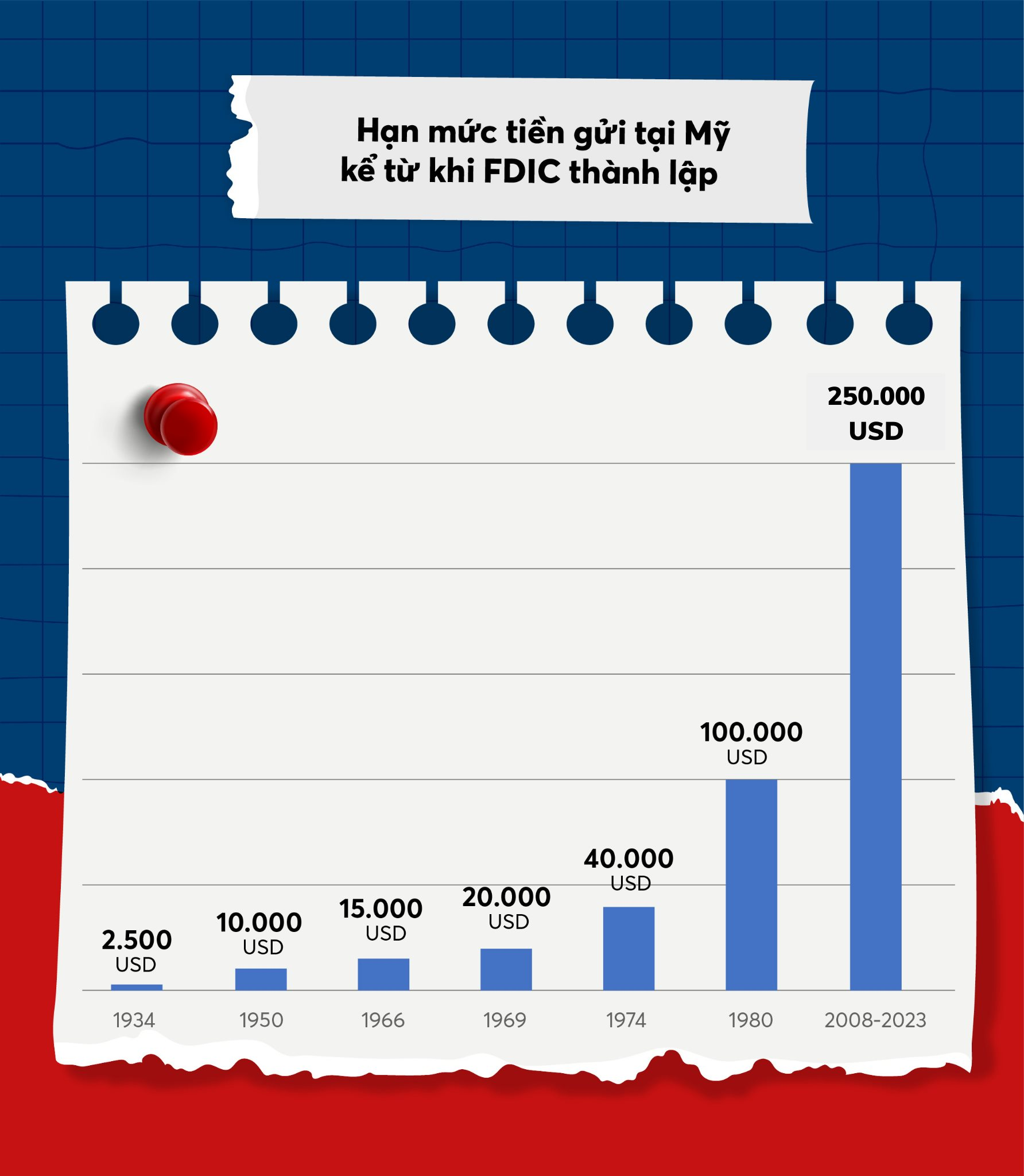

Sự sụp đổ bất ngờ của SVB và Signature Bank vào tháng 3 vừa qua đã gióng lên hồi chuông “cảnh báo”. Tuy nhiên, đa số các khoản tiền gửi của khách hàng vẫn an toàn. Hạn mức bảo hiểm của Cơ quan Bảo hiểm tiền gửi Liên bang FDIC là 250.000 USD trên mỗi người gửi tiền, tại mỗi ngân hàng và theo mỗi loại sở hữu tài khoản.

Peter Palion, người sáng lập Master Plan Advisory cho rằng nếu người gửi có nhiều hơn 250.000 USD thì việc gửi tiền vào nhiều ngân hàng khác nhau sẽ là 1 ý tưởng hay.

FDIC bảo hiểm tối đa 250.000 USD cho mỗi người nhưng lại cung cấp một khoản tương tự cho cả hai vợ chồng. Theo đó, các cặp vợ chồng đã kết hôn có thể nhận được từ FDIC khoản bảo hiểm tiền gửi (tại một ngân hàng) trị giá lên tới cả triệu USD nếu sở hữu 1 tài khoản cá nhân đứng tên vợ, 1 tài khoản cá nhân đứng tên chồng và 1 tài khoản đồng sở hữu.

Ngoài ra, nếu muốn gửi các khoản tiền của mình ngay lúc này, mọi người có thể sử dụng tài khoản tiết kiệm trực tuyến có lãi suất cao và vẫn được FDIC bảo hiểm với tỷ mức lãi lên tới 3,75%.

Bên cạnh đó, chứng chỉ tiền gửi được bảo hiểm đang trả khoảng 4,5% nếu khách hàng sẵn sàng gửi tiền mặt của mình trong 12 tháng. Hay trái phiếu chính phủ loại I hiện cũng điều chỉnh theo lạm phát và có lãi suất 6,89%.

Cuối cùng có rất nhiều quỹ tương hỗ trên thị trường đang trả hơn 4%. Tuy nhiên, dù có rủi ro thấp nhưng các quỹ này không được FDIC bảo hiểm.

Nổi tiếng an toàn nhưng thị trường trái phiếu lại “biến động” đầy ngỡ ngàng vào năm 2022. Ví dụ, quỹ Vanguard Total Bond Market Index Fund đã lỗ khoảng 13% vào năm ngoái. Đồng thời chỉ số chứng khoán S&P 500 đã giảm khoảng 18%. Do đó danh mục có tỷ lệ 60% cổ phiếu, 40% trái phiếu sẽ lỗ 16%.

Vì vậy, có vẻ như trái phiếu không còn là thứ có thể giúp bạn phòng vệ. Tuy nhiên, các chuyên gia cho rằng từ bỏ đầu tư vào trái phiếu sẽ là một sai lầm lớn. Bởi chúng mang lại một nguồn thu nhập ổn định, hoàn trả khi đáo hạn và không lo ngại quá nhiều về biến động thị trường như đầu tư cổ phiếu.

Mặt khác, Cục Dự trữ Liên bang (Fed) gần đây đã tăng lãi suất nhanh chóng, các nhà quản lý tiền tệ như BlackRock, AQR Capital Management và DoubleLine đang kỳ vọng mức tăng sẽ sớm chững lại và trái phiếu sẽ sớm hồi phục.

Ngoài ra , nếu nhà đầu tư vẫn lo lắng về sự biến động, hãy cân nhắc chuyển một số tài sản, đặc biệt là số tiền dự tính cần trong vài năm thành trái phiếu hoặc quỹ trái phiếu có kỳ hạn ngắn hơn - chúng sẽ ít rủi ro hơn.

Mặc dù có sự phục hồi trong năm nay nhưng S&P 500 vẫn giảm gần 13% kể từ đầu năm 2022.

Trong suốt 1 thập kỷ lãi suất thấp, nhiều nhà đầu tư thất vọng với lợi suất trái phiếu ít ỏi nên đổ dồn vào cổ phiếu để tìm kiếm lợi nhuận. Định giá cổ phiếu tăng mạnh và chúng vẫn ở mức cao theo nhiều thước đo.

Hiện tại, các cổ phiếu thuộc S&P 500 được giao dịch ở mức gấp khoảng 4 lần giá trị sổ sách, giảm từ mức 5 lần vào cuối năm 2021, nhưng cao hơn mức mà chỉ số này đã duy trì trong hầu hết 20 năm qua.

Điều này không có nghĩa cổ phiếu sẽ không đem lại lợi nhuận, chỉ là nó thấp hơn so với những gì mà các nhà đầu tư đã quen thuộc trong thập kỷ trước năm 2022.

Từ khi một số ngân hàng gặp “rắc rối”, mặc dù những biến động đó không lây lan rộng nhưng đã chứng minh rằng chính sách thắt chặt tiền tệ của Fed đã bắt đầu tác động đến nền kinh tế thực.

Goldman Sachs gần đây đã ước tính khả năng suy thoái kinh tế Mỹ trong 12 tháng tới lên đến 35%, tăng từ mức 25%. Trong khi đó, con số ước tính trung bình do các nhà kinh tế được Bloomberg News khảo sát là 65%.

Hiện nay, nền kinh tế đang ổn định trở lại. Một số nhà tuyển dụng Mỹ đã tạo thêm 300.000 việc làm trong tháng 2 và tỷ lệ thất nghiệp chỉ đang ở mức 3,6%.

Nhưng các nhà phân tích như Matt Maley, giám đốc chiến lược thị trường tại Miller Tabak + Co lo ngại rằng các biến động tài chính thế giới vừa qua có thể khiến các ngân hàng thắt chặt các tiêu chuẩn của họ, dẫn đến khả năng cấp tín dụng hạn mức thấp hơn và tăng trưởng kinh tế chậm hơn.

Theo như quy tắc ngón tay cái, một người nên có quỹ khẩn cấp bằng tiền mặt, tương đương 3-6 tháng chi phí hàng tháng; hoặc cũng có thể thay bằng tài khoản tiết kiệm lãi suất cao hay chứng chỉ tiền gửi.

Một số cố vấn tài chính hiện đang khuyến nghị mọi người nên tiết kiệm nhiều hơn bởi có lẽ tình trạng việc làm sẽ khó khăn do ảnh hưởng từ suy thoái kinh tế.

Tuy nhiên, mục tiêu tạo được các khoản quỹ khẩn cấp thường “xa vời”. Trong một số cuộc khảo sát, có một lượng lớn người Mỹ cần phải vật lộn để “bỏ” vào quỹ khẩn cấp hay các tài khoản tiết kiệm lên đến 1.000 USD.

Nhưng không nhất thiết phải để dành số tiền lớn như vậy, đặc biệt là những người trẻ tuổi bởi họ có mức lương thấp hơn.

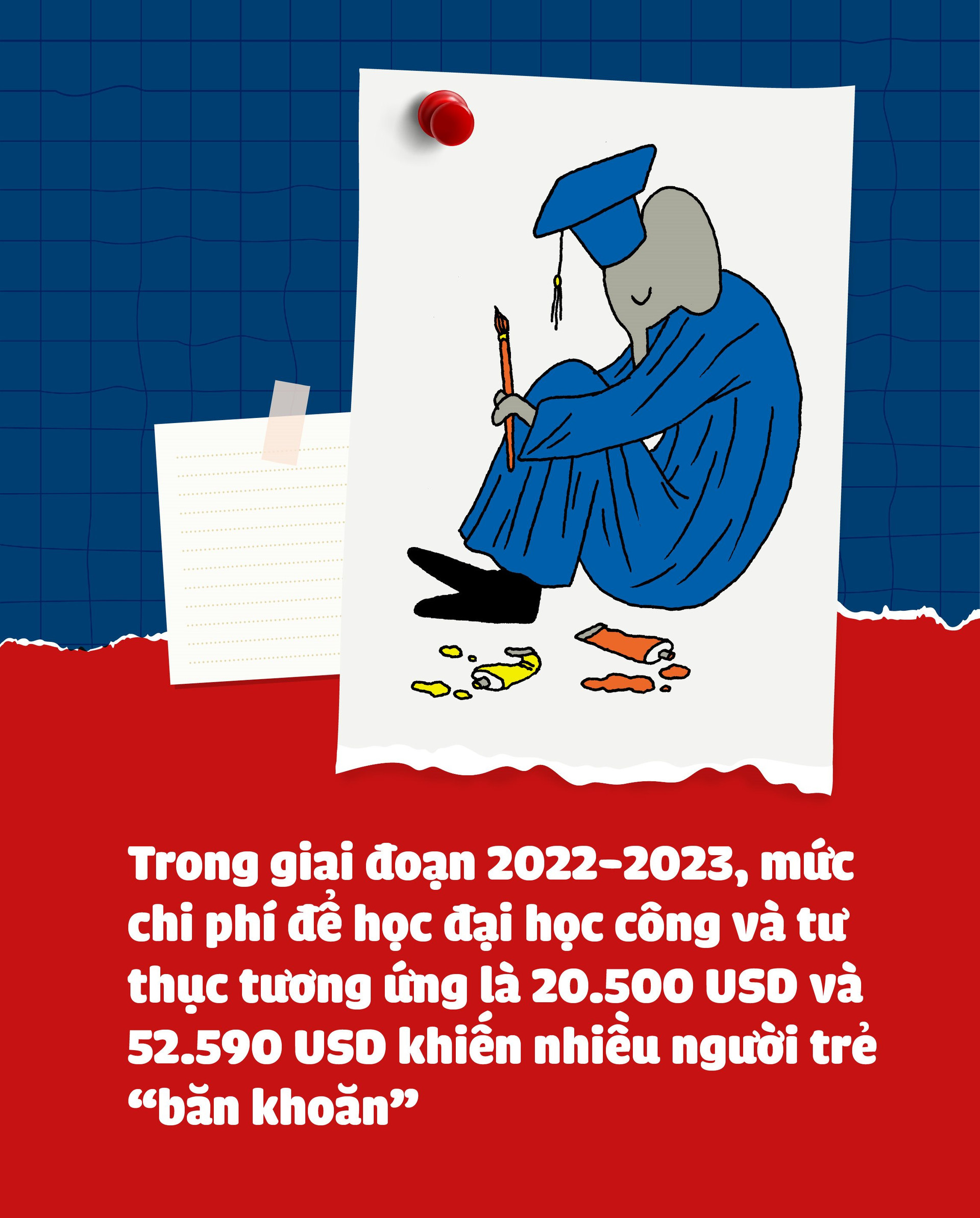

Vào năm 1970, chi phí học đại học giao động khoảng 10.000 USD/năm - cho một trường công lập gồm 4 năm (bao gồm tiền ăn và học phí). Nếu học ở trường tư thục, chi phí rơi vào khoảng 20.000 USD/năm.

Đối với giai đoạn 2022-2023, mức chi phí đó đã lên tới trung bình khoảng 20.500 USD và 52.590 USD. Vì vậy, rất dễ hiểu rằng đối với nhiều người trẻ hiện nay, việc học đại học cần được “suy tính” kỹ lưỡng.

Mọi người, đặc biệt là những sinh viên có thu nhập thấp theo học tại các trường tư thục cần lưu ý rằng, mức chi phí thực tế được tài trợ vào đại học có thể thấp hơn so với mức giá niêm yết.

Tuy nhiên, theo một phân tích của Cục Dự trữ Liên bang (Fed) tại New York, sinh viên có bằng đại học vẫn kiếm được nhiều hơn 18.000 USD so với đồng nghiệp chỉ có bằng tốt nghiệp trung học.

Vấn đề ở đây là các sinh viên phải hoàn thành được chương trình học đó. Bởi các nhà nghiên cứu của Fed cũng phát hiện ra rằng có khoảng 25% sinh viên đại học không kiếm được tiền nhiều bằng các học sinh tốt nghiệp trung học thông thường.

Vì vậy, nếu không chắc chắn kiếm được tiền hoặc sẽ tốt nghiệp được, mọi người nên cân nhắc các trường cao đẳng cộng đồng hoặc trường công địa phương để vừa được học vừa không phải gánh khoản nợ khổng lồ.

Nicole Birkett-Brunkhorst, một nhà hoạch định tài sản tại US Bank Private Wealth Management cho biết sinh viên và gia đình cần đặt mục tiêu cho 4 năm tại các đại học trong bang để tránh lãng phí thời gian.

Ngoài ra, nếu sinh viên có mong muốn hoặc khả năng để học một trường tư thục, cha mẹ đừng quá lo lắng việc chúng sẽ chọn ngành học thế nào và ảnh hưởng đến thu nhập ra sao. Birkett-Brunkhorst khuyên rằng hãy nhìn xa trông rộng bởi chúng có thể học được các kỹ năng tốt để đạt được thành công.

Thực tế, theo thống kê, các trường đại học tư thục 4 năm thuộc Ivy League cung cấp mức ROI (tỷ suất hoàn vốn) cao nhất (dựa theo khoản nợ vay sinh viên với mức lương trung bình 10 và 40 năm sau khi nhập học).

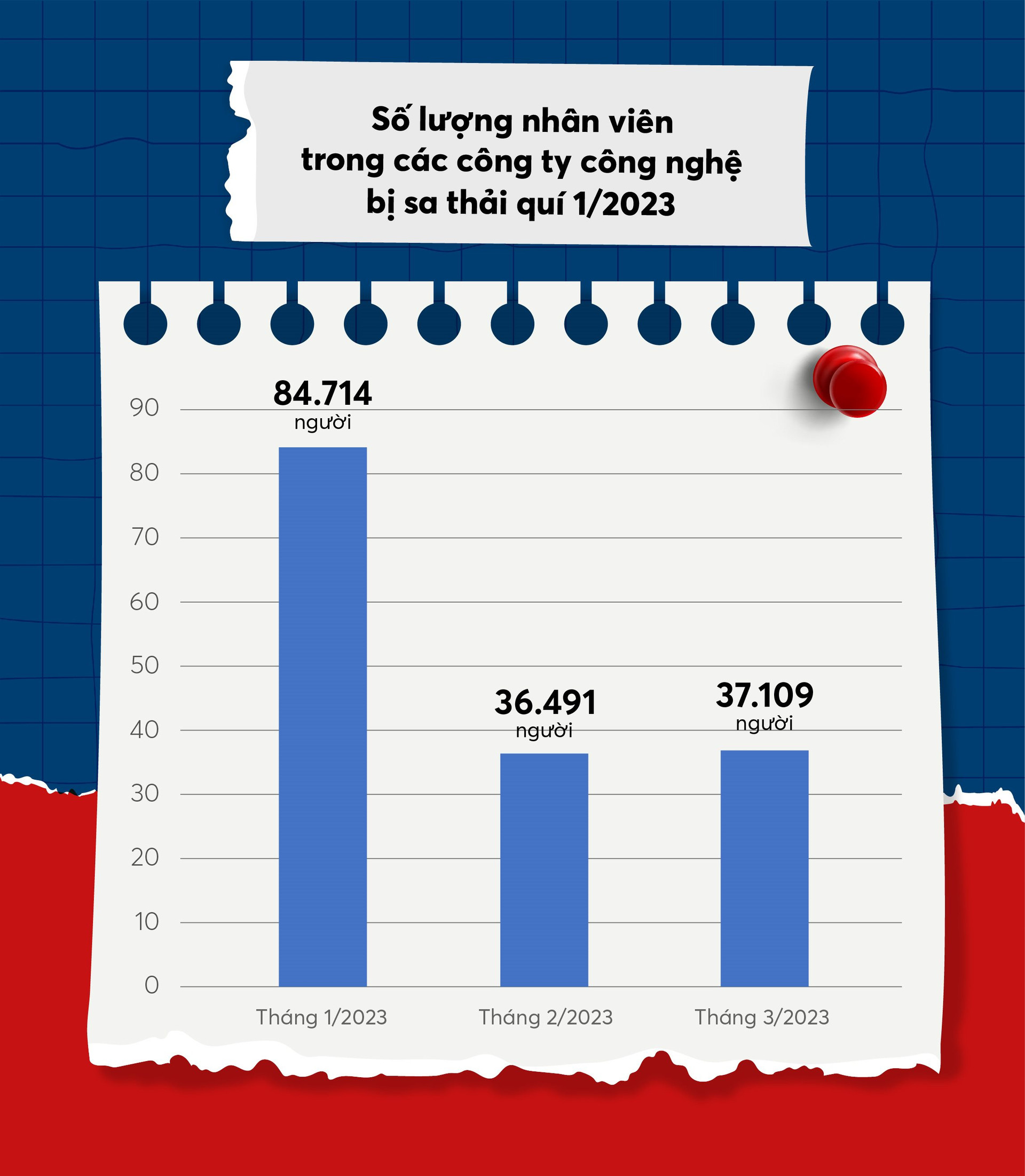

“Sự bảo đảm” là 1 yếu tố cần quan tâm trong năm nay, cũng như mức độ ổn định của ngành như thế nào. Vừa qua, các công ty công nghệ đã sa thải hàng loạt. Meta Platforms Inc. và Amazon.com Inc. thông báo cắt giảm hàng nghìn việc làm vào tháng 3, trong khi các doanh nghiệp vận tải và sản xuất đang tạo thêm việc làm.

Năm 2023, ngành công nghệ tiếp tục trải qua làn sóng sa thải đầy biến động. Chỉ mới qua quý I, rất nhiều nhân sự đã “ra đi”.

Ngoài ra, hãy chú ý xem các ông chủ tương lai có quan điểm thế nào về việc làm online vì có thể họ thích các nhân viên có mặt tại văn phòng.

Đặc biệt, khi xác định tìm 1 bến đỗ mới, đừng quên kế hoạch hưu trí 401(k), liệu các khoản đóng trước đây cho doanh nghiệp đã được trả đầy đủ hay chưa.

Ngoài ra, việc góp 1 phần tiền lương vào các quỹ như cổ phiếu, trái phiếu, quỹ tương hỗ của doanh nghiệp để làm kế hoạch hưu trí là điều nên làm nhưng vẫn nên tính toán nó dựa trên nhu cầu về tiền lương và các điều kiện khác.

Điều này khá khó khăn nhưng bạn vẫn có thể làm nếu có đủ tiền tiết kiệm và một kế hoạch cụ thể. Hãy nghĩ xem mình có thể “trụ” được bao lâu nếu không có nguồn tiền ổn định.

Hãy tự hỏi bản thân: Có cách nào để kiếm được tiền nếu cần trong các trường hợp khẩn cấp hoặc có thể làm việc tự do không?. Ngoài ra cần xem ngành của mình có thể làm việc linh hoạt từ xa hay không?.

Nếu chuyển làm online để khám phá cuộc sống, cần đánh giá cơ hội làm việc tại địa phương mới như thế nào. Bởi trong bối cảnh hiện nay, việc tìm một công việc online có mức thu nhập khá khó khăn hơn là công việc văn phòng truyền thống.

Theo thống kê từ nghiên cứu của nền tảng tìm việc Upwork Inc, có khoảng 60 triệu người Mỹ đang làm nghề tự do (freelancer) - đây là con số đạt kỷ lục (39%). Nếu so với con số 36% vào năm 2021 thì hiện tại, có hàng triệu người đang nộp thuế lần đầu khi làm công việc tự do này.

Có 1 số cách để giảm tiền thuế mà vẫn hợp pháp. Shane Sideris, đồng sáng lập của Công ty TNHH Tư vấn tài sản ở Manhattan Beach, California khuyên mọi người nên đóng 1 phần tiền lương của mình vào các kế hoạch hưu trí phù hợp với freelancer. Ví dụ như IRA của SEP hoặc Solo 401(k) để giảm tổng thu nhập chịu thuế cũng như chuẩn bị cho kế hoạch nghỉ hưu trong tương lai.

Ngoài ra, hãy thiết lập các tài khoản thanh toán độc lập cho công việc và chi phí cá nhân để dễ dàng khấu trừ các khoản phí liên quan đến kinh doanh mỗi khi khai thuế.

Từ sau khi đại dịch bùng phát, giá nhà khắp nước Mỹ đã bắt đầu hạ nhiệt. Tuy nhiên, thật khó để “lao vào” thị trường này khi lãi suất cho vay vẫn ở mức cao. Lãi suất cho khoản vay cố định trong 30 năm hiện là 6,45%, tăng từ 4,72% vào thời điểm này năm ngoái.

Kể cả với khoản giảm 15%, người mua nhà vẫn sẽ phải trả hàng tháng khoảng 3.100 USD (tăng từ 2.600 USD) cho mỗi ngôi nhà trị giá 500.000 USD.

Ngoài ra, chuyên gia Bankrate cũng nói: “Nếu bạn mua một ngôi nhà vào năm 2007, ngay trước cuộc khủng hoảng tài chính, miễn là bạn có khả năng chi trả các khoản thanh toán một cách ổn định, thì giá trị ngôi nhà của bạn ngày nay vẫn cao hơn nhiều so với trước đó”.

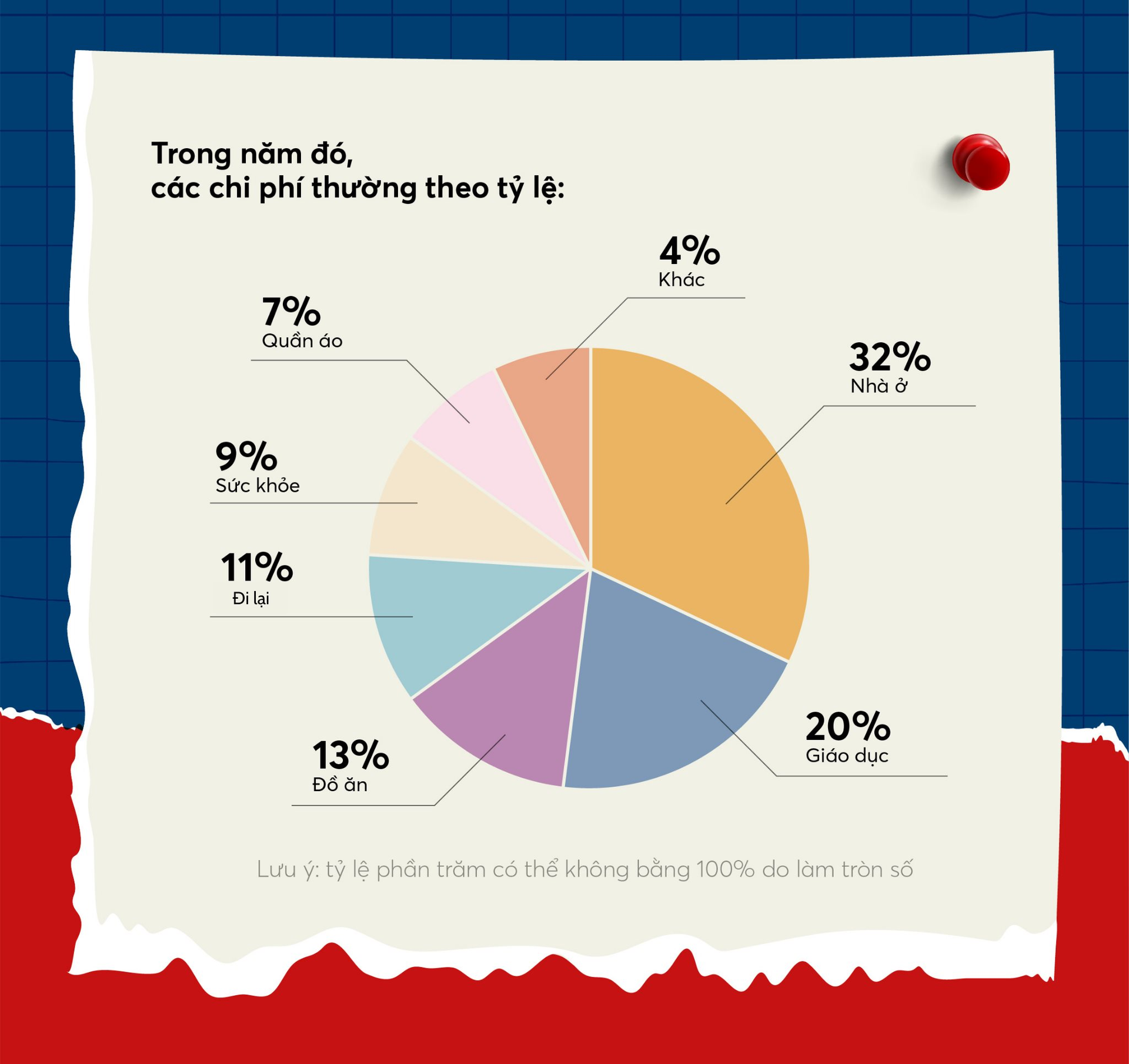

Có con là suy nghĩ riêng của mỗi gia đình. Theo Bloomberg cung cấp, chi phí trung bình để nuôi dạy 1 đứa trẻ ở Mỹ đến 17 tuổi sẽ giao động khoảng 310.605 USD (tăng 26.000 USD so với ước tính năm 2017).

Giả sử, 1 hộ gia đình Mỹ có thu nhập năm giao động từ 150-175.000 USD thì trung bình sẽ chi tiêu khoảng 324.985 USD cho 18 năm nuôi một đứa bé. Nếu đứa trẻ đó đang trong khoảng 0-2 tuổi, mỗi năm cần chi tiêu khoảng 17.179 USD/năm.

Các chuyên gia được Bloomberg mời khảo sát cho rằng rất khó để dự đoán giá Bitcoin. Ngay cả khi chúng có tăng giá thì đây vẫn là giao dịch “không ổn định”.

Nhiều thương vụ “gian lận tiền điện tử” trong những năm qua đã cho thấy ngay cả khi nhà đầu tư đoán được “đường đi nước bước” của thị trường thì vẫn có thể “thua cuộc”.

Tổng hợp