Nợ vay – con dao 2 lưỡi

Lý luận và thực tiễn đã khẳng định vai trò to lớn của đòn bẩy nợ vay đối với hoạt động đầu tư, kinh doanh của các doanh nghiệp nói chung, lĩnh vực địa ốc nói riêng. Thời gian qua, tính 2 mặt của đòn bẩy nợ vay được thể hiện rõ nét khi nhiều doanh nghiệp bất động sản sau thời gian hưởng lợi đã phải đối mặt với sức ép trả nợ rất lớn trước các khoản nợ tín dụng hay trái phiếu đến hạn thanh toán, trong khi nguồn tiền đã cạn kiệt do khó khăn kéo dài.

Ghi nhận thực tế cho thấy, mức độ rủi ro không đong đếm bằng việc sử dụng tỷ lệ đòn bẩy nợ vay cao hay thấp, mà phụ thuộc nhiều vào khả năng quản trị tài chính, môi trường kinh doanh và đôi khi là cả sự “may mắn”. Tuy nhiên, phần lớn những doanh nghiệp có tỷ lệ D/E (Debt to Equity ratio - hệ số nợ phải trả trên vốn chủ sở hữu) càng lớn thì khả năng ứng phó khi sự cố xảy ra thì càng kém.

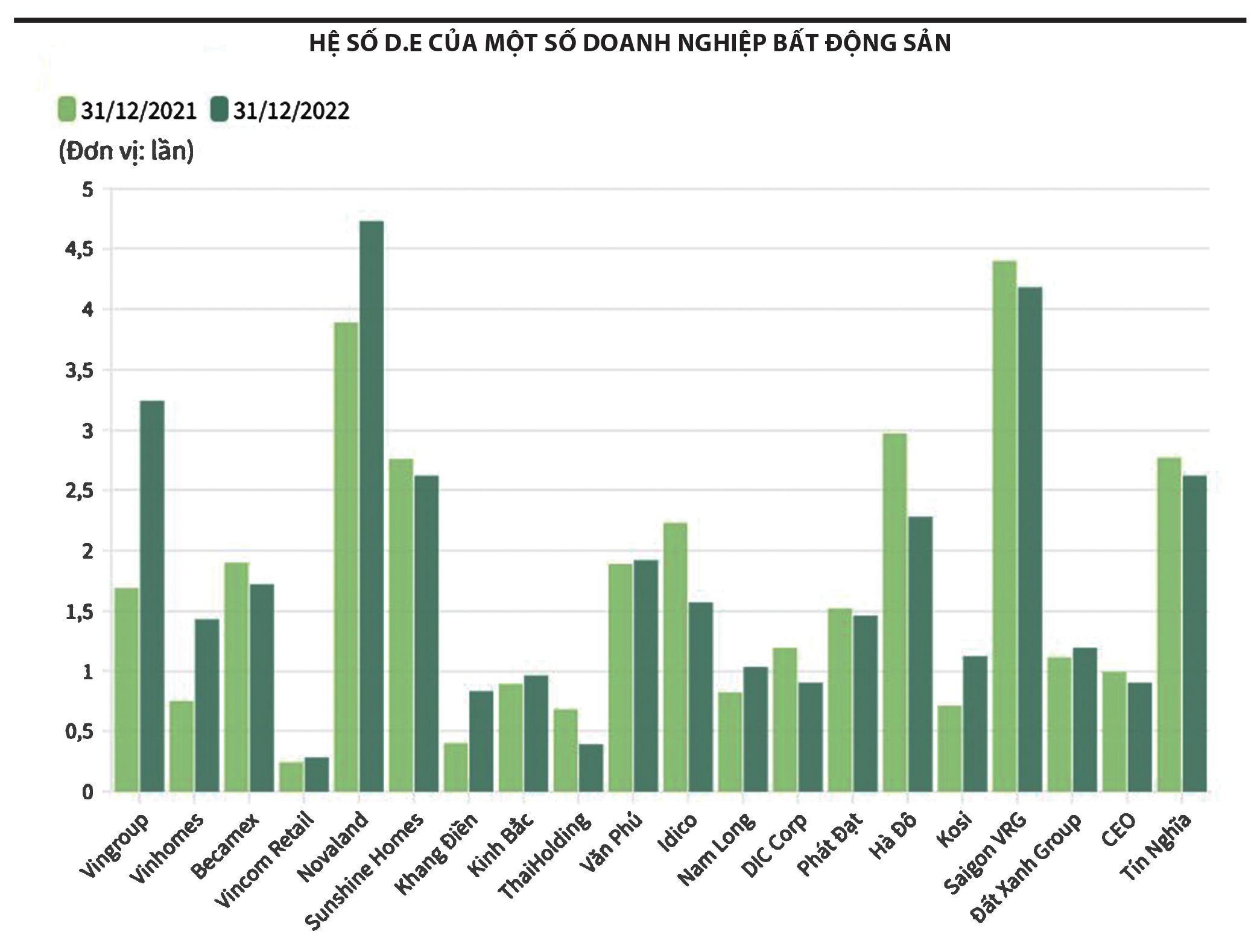

Trong giai đoạn 2021-2022, tỷ lệ D/E của nhóm doanh nghiệp địa ốc đã tăng vọt khi nhiều doanh nghiệp lớn đặt cược vào khả năng nền kinh tế phục hồi mạnh mẽ sau dịch và gia tăng các khoản nợ vay (chủ yếu qua hình thức phát hành trái phiếu doanh nghiệp) để đầu tư vào các dự án (xem bảng).

Cụ thể, tỷ lệ D/E trung bình ngành tại khối doanh nghiệp địa ốc niêm yết trên sàn chứng khoán là hơn 3 lần, trong khi gần 2/3 tổng số doanh nghiệp ở mức trên 1,5 lần. Tại khối doanh nghiệp địa ốc chưa niêm yết, tỷ lệ này ở một số doanh nghiệp còn cao hơn nhiều, chẳng hạn Công ty TNHH Đầu tư Phú Thịnh Phát là 8 lần, Công ty TNHH Đầu tư và Tư vấn Quản lý Biển Đông là 16,8 lần, Công ty TNHH Đầu tư bất động sản du lịch Hoàng Trường là 42,8 lần… và những doanh nghiệp sử dụng nhiều nợ vay này đều gặp khủng hoảng trong giai đoạn thị trường khó khăn.

Báo Đầu tư Chứng khoán từng có loạt bài phản ánh việc doanh nghiệp sử dụng hình thức “vốn hóa chi phí lãi vay”, từ đó chi phí lãi vay phải trả hàng năm sẽ thấp hơn đáng kể so với con số phải trả thực tế, bởi một phần chi phí phải trả đã được vốn hóa vào tài sản đó (tính vào giá trị) và sau cùng sẽ được hạch toán khi sản phẩm dự án bàn giao cho khách hàng. Tuy nhiên, hình thức hạch toán này chỉ hiệu quả khi dự án diễn ra suôn sẻ, còn khi thủ tục pháp lý gặp vướng mắc dẫn đến dự án bị ngưng trệ thì sẽ trở thành “con dao 2 lưỡi” gây sức ép lớn cho doanh nghiệp.

Đòn bẩy tài chính không phải là công cụ đảm bảo chắc chắn cho thành công, bởi khả năng xuất hiện các khoản lỗ cũng tăng lên nếu doanh nghiệp không kinh doanh hiệu quả.

Cho tới thời điểm hiện tại, tuy thị trường trái phiếu đã hạ nhiệt trong khi chính sách tiền tệ đã được “nới lỏng”, nhưng áp lực trả nợ quá lớn từ các khoản nợ gần 1 năm qua đã bào mòn sức khỏe của rất nhiều doanh nghiệp. Gần như chỉ có số ít các doanh nghiệp vẫn tăng trưởng tốt như Vinhomes hoặc duy trì ở mức ổn định như Khang Điền, Nam Long, còn lại đa phần khá chật vật như Hưng Thịnh, Novaland, Đất Xanh, Hải Phát Invest, LDG, Phát Đạt, Sài Gòn VRG, R&H Group,…

Trong danh sách nêu trên, R&H Group là trường hợp đáng chú ý khi đây là doanh nghiệp mới thành lập từ năm 2019 và từng đặt ra nhiều tham vọng với kế hoạch huy động vốn từ trái phiếu để đầu tư cho các dự án của mình. Tuy nhiên, thời điểm thị trường trái phiếu đi xuống, thanh khoản thị trường địa ốc giảm mạnh, cũng là lúc doanh nghiệp này lâm vào cảnh khó.

Báo cáo tài chính năm 2022 cho thấy, vốn chủ sở hữu của R&H Group giảm từ 2.069 tỷ đồng xuống còn 1.505 tỷ đồng chủ yếu do ghi nhận lỗ gần 400 tỷ đồng, trong khi năm 2021 lãi 848 triệu đồng. Trong đó, vốn đầu tư của chủ sở hữu là 1.450 tỷ đồng.

Tổng nợ phải trả của R&H Group tính đến cuối năm 2022 là 10.898 tỷ đồng, tăng 2,5 lần so với năm 2021. Trong đó, vay nợ ngân hàng 434 tỷ đồng, tăng 11 lần; vay nợ trái phiếu riêng lẻ 7.500 tỷ đồng, tăng 2 lần và nợ phải trả khác là gần 3.000 tỷ đồng. Hệ số nợ trên vốn chủ sở hữu tăng mạnh từ 2,16 lần năm 2021 lên 7,24 lần trong năm 2022, kéo theo hệ số thanh toán ngắn hạn (tài sản ngắn hạn/nợ ngắn hạn) và hệ số thanh toán nhanh ((tài sản ngắn hạn - hàng tồn kho)/nợ ngắn hạn) đều ở mức thấp, lần lượt là 0,618 lần và là 0,565 lần.

|

Phải có thực lực mới có thể tồn tại

Theo ông Trần Khánh Quang, Tổng giám đốc Công ty Bất động sản Việt An Hòa, bất động sản là một sản phẩm chuyên biệt, có giá trị cao, có thể đem thế chấp để vay vốn ngân hàng và doanh nghiệp thường sử dụng ít nợ vay để bảo đảm an toàn tài chính. Thế nhưng, thời gian qua, nhiều doanh nghiệp sử dụng đòn bẩy nợ vay cao, ví dụ vốn chủ sở hữu chỉ có 1 đồng nhưng đi vay tới 3-4 đồng và đặc biệt là dùng tiền vay đầu tư dàn trải cho nhiều dự án, dẫn đến hiệu quả đầu tư giảm. Điều này lý giải vì sao nhiều doanh nghiệp có tổng tài sản rất lớn, nhưng nợ cũng lớn không kém. Khi có sự cố, thị trường diễn biến xấu, ngay lập tức dòng tiền bị đứt gãy, doanh nghiệp rơi vào khủng hoảng.

“Theo quan sát của tôi, chỉ khoảng 10-15% doanh nghiệp bất động sản trên thị trường có thể vượt qua khủng hoảng và tiếp tục hoạt động ổn định nhờ nhanh chóng tái cấu trúc, đảm bảo được dòng tiền lành mạnh để có thể tiếp tục triển khai dự án, đưa sản phẩm ra thị trường để tạo nguồn thu”, ông Quang nhìn nhận.

Đồng quan điểm, ông Nguyễn Thanh Tâm, Giám đốc điều hành Dịch vụ tư vấn thuế, KPMG Việt Nam cho rằng, sử dụng đòn bẩy nợ vay hợp lý và hiệu quả sẽ mang lại lợi ích lớn cho doanh nghiệp, nhưng cũng tiềm ẩn nhiều rủi ro nếu quá lạm dụng. Nói cách khác, đòn bẩy tài chính không phải là công cụ đảm bảo chắc chắn cho thành công, bởi khả năng xuất hiện các khoản lỗ cũng tăng lên nếu doanh nghiệp không kinh doanh hiệu quả.

Cần lưu ý rằng, một trong những ưu điểm của việc sử dụng đòn bẩy tài chính là tạo ra “lá chắn thuế”. Tuy nhiên, Khoản 3, Điều 16 - Nghị định 132/2020/NĐ-CP quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết đã khống chế mức trần của “tổng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ của người nộp thuế được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp” ở mức 30%, đồng nghĩa với việc chi phí lãi vay càng lớn thì càng có khả năng một phần lớn chi phí này bị khống chế và không được khấu trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp. Điều này tạo áp lực lớn hơn và làm tăng thêm khó khăn cho các doanh nghiệp.

Vì vậy, ông Tâm đưa ra khuyến nghị, trong bối cảnh khó khăn hiện tại, các doanh nghiệp kinh doanh bất động sản cần phải chủ động trong việc tái cấu trúc hoạt động, cơ cấu lại các khoản nợ vay (chẳng hạn áp dụng chiến lược chuyển đổi trái phiếu thành cổ phiếu; phát hành cổ phiếu bổ sung để thanh toán các khoản vay, mua lại trái phiếu doanh nghiệp; tái cấu trúc nợ, giãn nợ; chuyển nhượng các dự án đầu tư, chuyển nhượng vốn, thoái vốn...) để giảm bớt chi phí lãi vay, đồng thời cải thiện dòng tiền.

Ở một góc nhìn khác, ông Nguyễn Quang Thuân, Chủ tịch FiinGroup cho rằng, hiện tại, vấn đề của các doanh nghiệp địa ốc không hoàn toàn nằm ở mức độ đòn bẩy tài chính cao, mà là năng lực hấp thụ vốn thấp. Mở rộng ra những ngành, lĩnh vực khác, đó là vấn đề về hiệu quả kinh doanh nhiều hơn là việc tiếp cận nguồn vốn/tín dụng: Sự sụt giảm đơn hàng khiến doanh thu giảm và biên lợi nhuận thu hẹp, từ đó làm cho nhu cầu vốn lưu động và vốn đầu tư thấp.

“Do đó, điều quan trọng nhất với các doanh nghiệp lúc này đó là tư duy các chính sách hỗ trợ và nới lỏng tiền tệ như thế nào”, ông Thuân nhìn nhận.

Xem thêm: lmth.838723tsop-co-aid-peihgn-hnaod-auc-yav-on-yab-nod-irt-nauq-neyuhc/nv.naohkgnuhchnahnnit.www