Bão Andrew là cơn bão dưới dạng cấp 5 khi đổ bộ vào miền Nam Florida (Mỹ) năm 1992 và khiến các công ty bảo hiểm thiệt hại khoảng 16 tỷ USD. Nếu điều chỉnh theo lạm phát chỉ số giá tiêu dùng, con số thiệt hại sẽ tương đương khoảng 35 tỷ USD ở thời điểm hiện tại, nhưng các mô hình thảm họa cho thấy con số thực tế sẽ cao hơn nhiều.

Đã nhiều năm trôi qua mà không có một cơn bão lớn nào đổ bộ vào đất liền, nhưng mùa bão năm 2023 dự kiến sẽ đạt đỉnh điểm trong vài tuần nữa sẽ có thể là cú sốc tài chính tiềm ẩn.

Trung tâm Bão Quốc gia của Mỹ (NHC) đã ban hành cảnh báo bão nhiệt đới đầu tiên cho Nam California trong tháng này, là một lời nhắc nhở rằng những sự kiện cực kỳ khó xảy ra có thể xảy ra. Một sự kiện khó xảy ra khác chỉ xảy ra cách đây hơn 30 năm, khi cơn bão Andrew đổ bộ vào miền Nam Florida.

Vào thời điểm đó, bão Andrew là lời cảnh tỉnh cho ngành bảo hiểm, dẫn đến sự xuất hiện của các loại hình tái bảo hiểm cũng như các công ty hỗ trợ các công ty bảo hiểm khác đã dựa vào mô hình máy tính để định giá những rủi ro cực độ. Nhưng nếu cơn bão tương tự lặp lại trong năm nay, nó có thể gây ra sự gián đoạn lớn hơn nhiều, đó là bởi vì sự kết hợp của biến đổi khí hậu, tăng trưởng kinh tế và dân số cũng như lạm phát dưới mọi hình thức đã thách thức khả năng nắm bắt của các công ty bảo hiểm về chính xác những gì “điều tồi tệ nhất” đòi hỏi.

Trở lại năm 1992, cơn bão cấp 5 đổ bộ vào miền Nam Florida khiến các công ty bảo hiểm phải chi trả số tiền khó tin khi đó là khoảng 16 tỷ USD. Chỉ cần điều chỉnh theo lạm phát chỉ số giá tiêu dùng, con số đó tương đương khoảng 35 tỷ USD ngày nay. Tuy nhiên, trong ba thập kỷ qua, chi phí xây dựng đã tăng cao, dân số Florida đã bùng nổ, giá trị tài sản tăng lên rất nhiều, việc kiện tụng đòi bồi thường đã trở nên tốn kém hơn.

Hiện tại, ngành bảo hiểm ước tính tỷ lệ tái diễn của cơn bão Andrew đang gấp hai hoặc thậm chí gấp ba lần con số đã điều chỉnh theo lạm phát, có khả năng gây ra chi phí bồi thường của bảo hiểm lên tới 90 tỷ USD hoặc thậm chí 100 tỷ USD. Và nếu cơn bão tiếp tục diễn ra sớm và có cường độ mạnh, công ty mô hình thảm hoạ Karen Clark ước tính rằng, những tổn thất được bảo hiểm trong một kịch bản như vậy có thể lên tới 200 tỷ USD.

|

Tổng quy mô tổn thất được bảo hiểm bởi các thảm họa trên toàn cầu |

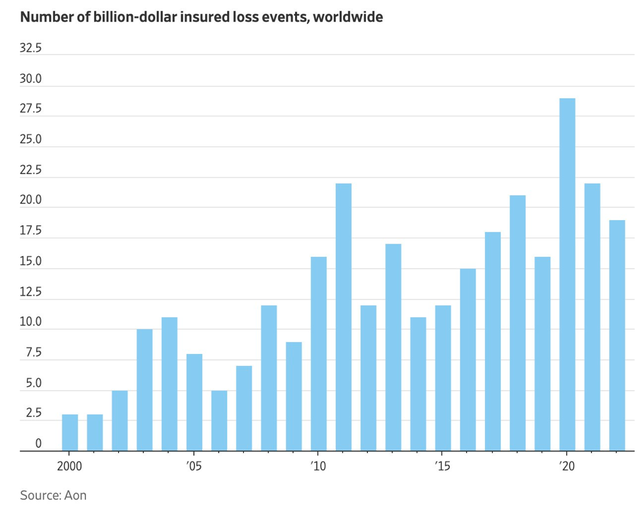

Theo công ty cung cấp dịch vụ môi giới bảo hiểm và các dịch vụ liên quan đến rủi ro khác Aon, mỗi năm trong 7 năm qua đều có số lượng sự kiện tổn thất được bảo hiểm trị giá hàng tỷ đô la trên mức trung bình thế kỷ. Theo Aon, tổn thất được bảo hiểm trên toàn thế giới do thiên tai đã lên tới 120 tỷ USD (đã được điều chỉnh theo lạm phát) trong 5 năm trong vòng 6 năm qua - ngưỡng chỉ đạt hai lần trong 16 năm đầu tiên của thế kỷ này.

Steve Bowen, giám đốc khoa học của công ty môi giới bảo hiểm Arthur J. Gallagher & Co. cho biết: “Ngành công nghiệp cần phải nói về tính hợp lý của khoản lỗ danh nghĩa 200 tỷ USD trong những năm tới, điều này có thể xảy ra trong thời gian ngắn hơn những gì chúng ta nhận ra”.

Một chuyên gia của Karen Clark cho biết, ngành bảo hiểm đang phải đối mặt với một bước ngoặt giống như sự trỗi dậy của bão Andrew.

“Cuộc đấu tranh của các công ty bảo hiểm ngày nay trong việc định giá những rủi ro tần số như cháy rừng là “khoảnh khắc déjà vu” – một hiện tượng có cảm giác quen thuộc đã từng xảy ra trong quá khứ. Tôi chưa bao giờ nghĩ mình sẽ chứng kiến một thị trường gián đoạn như sau bão Andrew. Nhưng, chúng ta đang ở thời điểm đó”, vị chuyên gia này cho biết.

Một phần của thách thức là các công ty bảo hiểm hoặc khách hàng của họ dựa vào các mô hình được phát triển vào những năm 1990 về bão hoặc động đất để hiểu các loại rủi ro khác, bao gồm các mối nguy hiểm thứ cấp như cháy rừng hoặc rủi ro mang tính xã hội như kiện tụng. Ngoài ra, còn có tình trạng dư thừa vốn trong ngành bảo hiểm, điều này đã giúp giảm bớt việc định giá rủi ro. Lãi suất siêu thấp đã khiến các nhà đầu tư tìm kiếm lợi suất ở những nơi xa lạ, như trái phiếu thảm hoạ và các chứng khoán liên quan đến bảo hiểm khác trả lãi suất cao nhưng có nguy cơ thua lỗ khi thảm họa xảy ra.

Theo ước tính của S&P Global Ratings, các công ty tái bảo hiểm trên toàn cầu đã không thể thu hồi được chi phí sử dụng vốn trong 5/6 năm từ 2017 đến 2022.

Và mọi thứ đang thay đổi. Lãi suất tăng đang khiến việc rót tiền vào bảo hiểm rủi ro trở nên ít hấp dẫn hơn khi nhà đầu tư có thể thu được lợi nhuận cao hơn từ những việc đơn giản hơn. Điều đó đã mang lại lợi thế cho các công ty tái bảo hiểm lớn, vốn đã đẩy phí bảo hiểm tăng mạnh trong năm nay.

Các công ty tái bảo hiểm cũng thường thay đổi cơ cấu phạm vi bảo hiểm của mình bằng cách nâng điểm ràng buộc (attachment point) mà tại đó các công ty tái bảo hiểm sẽ bắt đầu hấp thụ tổn thất, cho phép họ tập trung vào những rủi ro hiện hữu, cực đoan hơn đối với vốn của công ty bảo hiểm. Cũng được hỗ trợ bởi triển vọng lãi suất cao hơn đối với danh mục đầu tư, các công ty tái bảo hiểm như Everest Group, RenaissanceRe, Munich Re và Swiss Re đã chứng kiến cổ phiếu tăng mạnh trong năm qua.

Nhưng với điểm ràng buộc ngày càng tăng, các công ty bảo hiểm - các công ty như Allstate hay Progressive, bán hợp đồng bảo hiểm cho người tiêu dùng hoặc doanh nghiệp và thường mua tái bảo hiểm để trang trải các rủi ro có nguy cơ lớn nhưng với xác suất thấp - có thể gặp nhiều rủi ro hơn trước những thảm họa thường xuyên nhưng nhỏ hơn này. Một cách họ có thể bù đắp là tiếp tục tăng phí bảo hiểm mà họ tính cho khách hàng. Một cách khác là rút lui khỏi những thị trường khó khăn nhất. Karen Clark cho biết, các công ty bảo hiểm sẽ cần phải thích ứng với các loại mô hình mới hơn nhằm giúp giảm rủi ro về giá như giông bão hoặc cháy rừng.

Vì vậy, dù một trận bão lớn có xảy ra hay không thì mùa bão này sẽ là thước đo quan trọng đối với các công ty bảo hiểm. Một hoặc hai mùa yên tĩnh thực sự có thể khiến mọi thứ trở nên bất ổn hơn đối với ngành bảo hiểm nếu cảm giác tự mãn xuất hiện và đà tăng của phí bảo hiểm chậm lại. Như một câu ngạn ngữ trong lĩnh vực bảo lãnh ngành bảo hiểm: không có cái gọi là rủi ro xấu; chỉ có một mức giá xấu.