Các mảng kinh doanh của tập đoàn này bao gồm rất nhiều lĩnh vực được coi là "xương sống" của nền kinh tế, từ đường sắt, cho đến sản xuất pin, bảo hiểm, nội thất và bán lẻ. Do định hướng theo nền kinh tế cũ, Berkshire đã bỏ lỡ cơ hội từ đà tăng trưởng của những công ty như Amazon trong vài năm qua. Song, vị tỷ phú đang cởi mở hơn đối với các khoản đầu tư không còn đóng vai trò cốt lõi của nền kinh tế cũ, nhằm thích nghi với thế giới mới.

Nắm bắt thời cơ từ lĩnh vực công nghệ

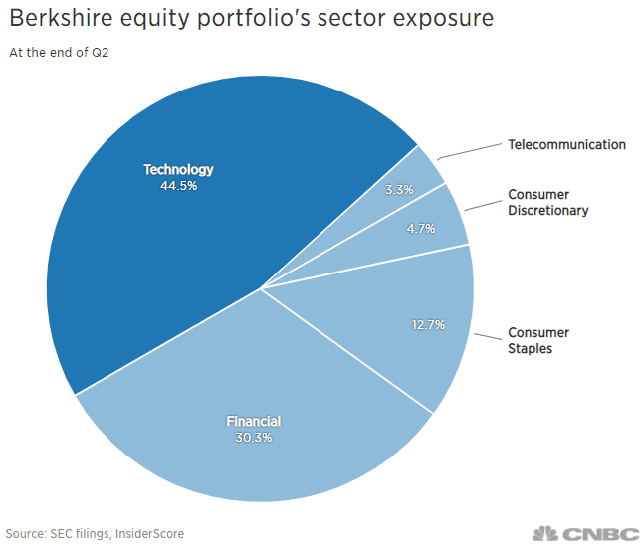

Theo InsiderScore.com , cổ phiếu công nghệ chiếm 45% danh mục đầu tư của Berkshire, đóng góp lớn nhất là Apple với giá trị hơn 120 tỷ USD. 10 năm trước, tỷ trọng của lĩnh vực công nghệ chiếm tỷ lệ rất ít trong danh mục của Berkshire, chỉ có cổ phần trong IBM.

Để đặt cược vào đà tăng trưởng, Berkshire đã "xuất hiện" trong những đợt IPO và giai đoạn đầu tư trước khi niêm yết - điều mà Warren Buffett từng chỉ trích. Nhiều người suy đoán rằng, những khoản đầu tư "phá vỡ truyền thống" này được thực hiện bởi Todd Combs và Ted Weschler

James Shanahan - nhà phân tích về Berkshire tại Edward Jones, nhận định: "Danh mục đầu tư của công ty đã có sự thay đổi lớn. Warren Buffett đã để Combs và Weschler linh hoạt hơn và tạo cơ hội để họ tạo sức ảnh hưởng trong hoạt động kinh doanh."

Năm 2018, Berkshire đã đầu tư vào công ty fintech của Brazil trong vài ngày sau khi IPO và hiện giá trị cổ phần đã tăng lên hơn 700 triệu USD nhờ giá cổ phiếu tăng gấp đôi kể từ khi niêm yết. Trong năm đó, Berkshire cũng mua cổ phiếu của Paytm - startup lĩnh vực thanh toán của Ấn Độ đang nộp đơn IPO.

Tỷ trọng của các lĩnh vực trong danh mục đầu tư của Berkshire (tính đến quý II/2021).

Trong quý III/2021, tập đoàn đã mua 250 triệu USD cổ phiếu của Snowflake khi IPO và mua thêm 4,04 triệu cổ phiếu từ cổ đông khác kể từ khi công ty này "chào sàn". Tháng 6/2021, Berkshire đầu tư 500 triệu vào công ty mẹ của Nubank - ngân hàng số tại Brazil, trước khi IPO.

Warren Buffett nổi tiếng với quan điểm đầu tư và nắm giữ lâu dài, không ưa thích việc mua cổ phiếu khi một công ty mới "lên sàn". Trước đây, ông từng so sánh việc mua cổ phiếu khi IPO giống như "chơi xổ số", cho rằng chưa đủ cơ sở hợp lý để đầu tư. Đợt IPO gần nhất mà ông mua cổ phiếu trước khi công ty ra mắt là Ford vào năm 1956.

Cathy Seifert - nhà phân tích về Berkshire tại CFRA Research, cho biết: "Danh mục đầu tư của tập đoàn có sự năng động hơn so với 10 hoặc 15 trước đây khi Todds can thiệp. Họ chắc chắn sẽ tìm kiếm những cơ hội từ nền kinh tế mới."

Khi tăng tỷ trọng của lĩnh vực công nghệ lên khoảng 45%, Berkshire cũng cắt giảm các khoản đầu tư trong một số định chế tài chính lớn, như JPMorgan, Wells Fargo và PNC Financial. Tuy nhiên, tập đoàn vẫn sở hữu cổ phần lớn tại American Express và Bank of America tính đến cuối tháng 6.

Câu hỏi 100 tỷ USD

Đối với nhiều người theo dõi đường đi nước bước của Buffett, họ đã đặt câu hỏi này trong nhiều năm: khi nào ông sẽ thực hiện những thương vụ mua lại giá trị lớn như vậy? Câu trả lời có thể khiến nhiều người thất vọng khi chứng kiến sự cẩn trọng của huyền thoại đầu tư.

Greggory Warren - nhà phân tích về Berkshire tại Morningstar, nhận định: "Tôi cho rằng, yếu tố ngăn cản ông ấy thực hiện một thương vụ lớn đó là Buffett không muốn có một thỏa thuận cuối cùng bị coi là thảm hoạ, nó phải là điều gì đó đáng nhớ."

Tính đến cuối tháng 6, Berkshire nắm giữ 144 tỷ USD tiền mặt, vẫn ở gần mức cao kỷ lục dù công ty đã có thương vụ mua cổ phiếu quỹ lớn.

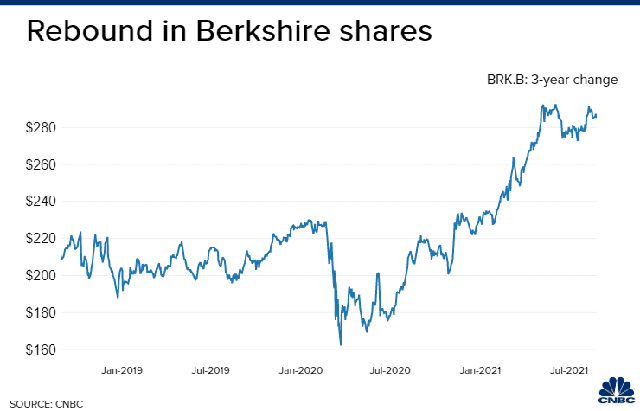

Cổ phiếu hạng B của Berkshire hồi phục ngoạn mục sau đại dịch.

Trong nhiều thập kỷ, các công ty đã "gửi" Warren Buffett khoản tiền rất lớn. Trái ngược với những doanh nghiệp đi thâu tóm bằng đòn bẩy để thu lời nhanh chóng, Berkshire luôn thực hiện đầu tư lâu dài, điều này cũng giúp các công ty được tự chủ trong hoạt động kinh doanh.

Thay vì thực hiện các thương vụ lớn, Berkshire tập trung vào việc trả cổ tức. Công ty đã mua 6 tỷ USD cổ phiếu quỹ trong quý II, nâng tổng giá trị trong 6 tháng lên 12,6 tỷ USD. Năm ngoái, công ty đã mua 24,7 tỷ USD cổ phiếu quỹ.

Greggory Warren cho hay: "Trong một thời gian dài, giải pháp thay thế của Berkshire khi không muốn nắm giữ quá nhiều tiền mặt là mua cổ phiếu quỹ. Đó là lẽ là lựa chọn tốt nhất để triển khai khối tiền mặt khổng lồ trong ngắn hạn, khi chúng ta chứng kiến đợt điều chỉnh nào đó trên thị trường."

Vị chuyên gia nói thêm: "Tôi cho rằng Buffett đang làm rất tốt trong việc điều hướng và trả cổ tức cho cổ đông. Ông ấy hiểu rằng di sản của mình không chỉ được đánh giá dựa trên những gì ông đã làm trong 50 năm trước, mà còn là 5 năm cuối cùng tại tập đoàn."

Tham khảo CNBC