Deepglint, một công ty nhận dạng khuôn mặt của Trung Quốc, là một trong 14 công ty bị Mỹ trừng phạt vào ngày 9/7 vì bị cáo buộc có liên quan đến vi phạm nhân quyền ở khu vực Tân Cương.

Đây cũng là công ty hàng đầu được công nhận trên toàn cầu trong lĩnh vực của mình. Họ đã huy động được tiền từ Sequoia Capital và các công ty đầu tư lớn khác của Mỹ. Những người sáng lập của DeepGlint vốn tốt nghiệp từ các trường đại học Stanford và Brown ở Mỹ. Hiện họ phải thảo luận với những nhà đầu tư nước ngoài về triển vọng tách khỏi lĩnh vực thương mại phương Tây. Điều đáng nói là nhiều công ty Trung Quốc cũng buộc phải tổ chức các cuộc đàm phán tương tự.

Các tập đoàn Trung Quốc nhìn chung đều đang ở tình thế khó khăn. Tại Mỹ, Tổng thống Joe Biden đã tiếp bước người tiền nhiệm Donald Trump, đặt ra những hạn chế đối với các công ty Trung Quốc. Năm ngoái, Quốc hội đã thông qua một dự luật có thể buộc các công ty Trung Quốc hủy niêm yết trên các sàn giao dịch chứng khoán Mỹ, điều này sẽ ảnh hưởng đến các công ty với vốn hoá thị trường gần 2 nghìn tỷ USD.

Huawei bị cấm ở Mỹ là một ví dụ. Công ty này đã phải vật lộn để bán bộ thiết bị viễn thông 5G của mình ở những nơi khác ở phương Tây. ByteDance gần như buộc phải thoái vốn khỏi ứng dụng video ngắn TikTok do người Mỹ lo ngại rằng Trung Quốc có thể truy cập dữ liệu cá nhân của người dùng toàn cầu. Tencent, một gã khổng lồ internet khác, được cho là đang đàm phán với các nhà quản lý Mỹ vì lo lắng về 40% cổ phần của họ trong Epic Games, nhà phát triển của Fortnite.

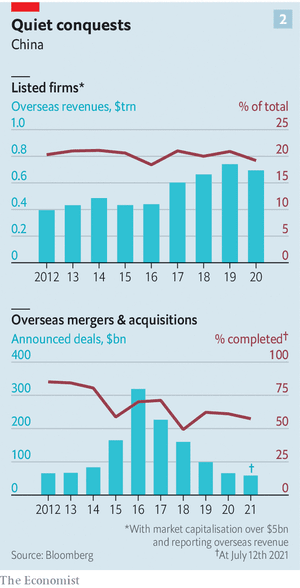

Thủ tướng Anh, Boris Johnson, cho biết vào ngày 7/7 rằng chính phủ sẽ xem xét việc Trung Quốc mua lại Newport Wafer Fab, nhà sản xuất chip lớn nhất của đất nước, do lo ngại vấn đề an ninh quốc gia. Các thương vụ mua lại hoàn tất ra nước ngoài của các công ty Trung Quốc đã giảm từ khoảng 200 tỷ USD năm 2016 xuống còn 36 tỷ USD vào năm 2020. Hoạt động cho vay xuyên biên giới, chủ yếu dành cho các nước nghèo, của một số ngân hàng nhà nước của Trung Quốc cũng ngừng phát triển.

Đây không phải là lần đầu tiên làn sóng mở rộng doanh nghiệp của Trung Quốc gặp phải trở ngại khó khăn như thế này. Khi những người khổng lồ về hàng hóa như CNOOC, một công ty dầu mỏ, bắt đầu mua dự trữ ngoại hối và thâu tóm các đối thủ vào những năm 1990, họ làm dấy lên nỗi lo sợ.

Trong những năm 2010, việc các tập đoàn công nghiệp Trung Quốc tích cực theo đuổi các đối thủ phương Tây từ hóa chất (ChemChina do Syngenta tiếp quản) đến ô tô (Geely của Volvo) đã khiến một số chính phủ giàu có trên thế giới nhớ về cuộc chinh phục của các công ty Nhật Bản trong những năm 1980.

Giờ đây, các công ty công nghệ sáng tạo của Trung Quốc đang làm Phố Wall "mê mệt". Tuy nhiên, chính phủ Trung Quốc dường như muốn tách họ khỏi thị trường vốn phương Tây và kiểm soát dữ liệu mà họ có. Tencent và Alibaba, một tập đoàn thương mại điện tử khổng lồ, đã mất 340 tỷ USD giá trị thị trường kể từ khi cuộc đàn áp của chính phủ bắt đầu vào cuối năm ngoái. Vài ngày sau khi IPO 67 tỷ USD ở New York, ứng dụng Didi bị cấm bởi các cơ quan quản lý dữ liệu Trung Quốc.

Tất cả những điều này trông giống như một bầu không khí nguy hiểm đối với các công ty Trung Quốc. Tuy nhiên, nhìn kỹ hơn sẽ thấy đang có một thế hệ công ty mới dần hình thành không chỉ thích nghi mà còn phát triển mạnh mẽ hơn. Nhiều công ty đã dành nhiều năm để mở rộng hoạt động toàn cầu và kiếm được rất nhiều tiền bên ngoài Trung Quốc. Một số đang theo đuổi các khoản đầu tư nhỏ hơn. Một số ít đã trở thành đế chế công nghệ theo đúng nghĩa đen, bán các sản phẩm tiên tiến ra thế giới.

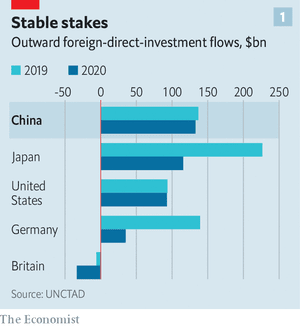

Quy mô của các doanh nghiệp rất đáng gờm. Trung Quốc là nhà đầu tư lớn nhất trên thế giới vào năm 2020. Đầu tư trực tiếp nước ngoài (FDI) từ các công ty Trung Quốc đạt 133 tỷ USD, chỉ giảm nhẹ so với năm 2019 bất chấp những khó khăn. Bain, một nhà tư vấn cho biết, đất nước này có khoảng 3.400 công ty đa quốc gia, gần bằng cả Mỹ và Tây Âu cộng lại.

Khoảng 360 tập đoàn lớn được niêm yết của Trung Quốc báo cáo doanh thu từ nước ngoài. Con số này lên tới khoảng 700 tỷ USD vào năm 2020, so với 250 công ty lớn kiếm được tổng cộng 400 tỷ USD trong năm 2012. Vào năm 2020, các nhà đầu tư mạo hiểm Trung Quốc đã đầu tư ước tính 3,2 tỷ USD vào các công ty khởi nghiệp của Mỹ trong 249 thương vụ, năm lớn thứ hai về giá trị, theo tính toán của Rhodium Group, một công ty nghiên cứu. Các nhà phân tích tại cb Insights nói rằng sự tham gia của các nhà đầu tư Trung Quốc vào các thương vụ mạo hiểm của Mỹ trong quý trước cao nhất kể từ ít nhất là năm 2016.

Sự hiện diện của Trung Quốc theo cả chiều sâu và rộng. Năm ngoái, hơn 100 công ty niêm yết kiếm được ít nhất 30% doanh thu bên ngoài Trung Quốc; 27 công ty kiếm được 70% doanh thu trở lên. Điều đó có nghĩa là, mười công ty có nguồn thu nhập từ nước ngoài hàng đầu của Trung Quốc đã có 350 tỷ USD hoặc hơn.

Bain cho biết tổng số này đã tăng trung bình 10% một năm kể từ năm 2005, nhanh gấp đôi so với con số tương đương ở Mỹ, châu Âu hoặc Nhật Bản. Doanh số bán hàng ở nước ngoài của Tencent đã tăng với tốc độ hàng năm là 40% trong gần một thập kỷ và hiện chiếm 7% trong tổng doanh thu khổng lồ của công ty.

Kế hoạch đầu tiên trong chiến lược toàn cầu mới của các doanh nghiệp Trung Quốc là nội địa hóa một cách sắc sảo. Trong quá khứ, hầu hết FDI của Trung Quốc bao gồm mua tài sản. Ngược lại, năm ngoái, phần lớn thu nhập được tái đầu tư từ các hoạt động ở nước ngoài. Hisense, một nhà sản xuất thiết bị điện tử tiêu dùng, muốn tăng gấp ba lần doanh số bán hàng ở nước ngoài, từ 7,9 tỷ USD năm 2020 lên 23,5 tỷ USD năm 2025. Điều đó có nghĩa là sẽ cần rất nhiều tiền để chi cho các hoạt động xây nhà máy ở nước ngoài, nghiên cứu và phát triển, và tiếp thị.

Các công ty Trung Quốc cũng đã giữ được vị trí lãnh đạo ở nước ngoài thông qua các công ty con của họ. Mặc dù gần đây đã hợp nhất với một gã khổng lồ được nhà nước hậu thuẫn, ChemChina đã cho phép các chi nhánh nước ngoài của mình hoạt động như các công ty toàn cầu.

Trụ cột thứ hai trong chiến lược toàn cầu hóa mới của các công ty Trung Quốc là tránh xa các thỏa thuận lớn để chuyển sang các thỏa thuận nhỏ hơn. Làn sóng đầu cơ ra nước ngoài từ năm 2015 đến năm 2017 đã nuốt chửng 425 tỷ USD tài sản và khiến các nhà quản lý nước ngoài và Trung Quốc phải để mắt. Ngược lại, trong số 235 giao dịch ra nước ngoài cho đến nay, chỉ có ba giao dịch được định giá hơn 1 tỷ USD.

Bậc thầy của thương vụ nhỏ phải kể đến là Tencent. Công ty này đã thực hiện ít nhất 85 khoản đầu tư xuyên biên giới kể từ đầu năm 2019. Nhiều trong số này là những cổ phần nhỏ được thực hiện như một phần của một nhóm các nhà đầu tư lớn hơn bao gồm các nhóm cổ phần tư nhân nổi tiếng không phải của Trung Quốc. Ví dụ, trong năm nay, Tencent đã mua 4% cổ phần của Rakuten, một tập đoàn internet của Nhật Bản, với giá khoảng 600 triệu USD - một sự thay đổi nhỏ đối với một gã khổng lồ trị giá gần 700 tỷ USD. Họ cũng đã tiếp tục đầu tư vào Mỹ, với ít nhất 12 thương vụ trong hai năm rưỡi qua, bao gồm cả việc mua 150 triệu USD cổ phần trong Reddit, một nền tảng trực tuyến của Mỹ, nơi tổ chức các diễn đàn thảo luận phổ biến.

Bagrin Angelov của cicc, một ngân hàng đầu tư có trụ sở tại Bắc Kinh, cho biết thay vì đổ ra nước ngoài để mua công nghệ hoặc sao chép của phương Tây, họ sẽ đi bán hàng của mình. Do các khoản trợ cấp của Trung Quốc cho các nhà sản xuất ô tô điện và pin yêu cầu họ phải sở hữu một số bằng sáng chế cốt lõi, nên các công ty như BYD, CATL, Gangfeng và sVolt đã đua nhau phát triển. Sau khi làm như vậy, họ đang nhắm đến thị trường xuất khẩu. BYD và sVolt đang thiết lập nhà máy ở châu Âu. Catl cũng vậy, vào tháng 12 họ cũng đã công bố kế hoạch xây dựng một công ty trị giá 5 tỷ USD ở Indonesia.

BeiDou, công ty thuộc sở hữu nhà nước của Trung Quốc, là đối thủ của hệ thống định vị vệ tinh gps của Mỹ, đã được hơn 100 quốc gia sử dụng vào năm 2020. Dịch vụ viễn thông của Trung Quốc phủ sóng hơn 170 quốc gia với dân số 3 tỷ người. Bất chấp các lệnh trừng phạt của Mỹ, Huawei vẫn là một lựa chọn phổ biến cho các mạng 5G ngay cả ở các khu vực của châu Âu. Horizon Robotics, công ty phát triển hệ thống tự lái có đối tác là Volkswagen và Bosch của Đức.

Cũng có rất nhiều những ngôi sao mới của Trung Quốc đang nổi lên liên tục. Có lẽ không nhiều tín đồ thời trang nhận ra Shein là một thương hiệu của Trung Quốc. Công ty tự hào là ứng dụng mua sắm hàng đầu ở 50 quốc gia — bao gồm cả Mỹ, nơi ứng dụng này được tải xuống trên iPhone nhiều hơn Amazon vào tháng Sáu.

OneConnect, một nền tảng công nghệ tài chính thuộc sở hữu của Ping An, một công ty bảo hiểm lớn, đang bán một số sản phẩm ngân hàng kỹ thuật số được phát triển cho các ngân hàng và các công ty khác trên khắp châu Á và hơn thế nữa. Gần đây, họ đã thiết kế một hệ thống phòng chống gian lận trí tuệ nhân tạo cho một đơn vị cho vay ở Sri Lanka.

Nguồn: The Economist

Vân Đàm

Theo Doanh nghiệp và Tiếp thị