"Kể từ khi Nghị định 163 có hiệu lực thi hành (ngày 1/2/2019) hoạt động của thị trường trái phiếu doanh nghiệp rất sôi động khi các doanh nghiệp đã tổ chức tới 848 đợt phát hành với huy động 259.377 tỷ đồng chỉ trong vòng chưa đầy một năm. Điều này cho thấy, Nghị định 163 đã góp phần tháo gỡ khó khăn cho doanh nghiệp trong việc huy động vốn, tác động tích cực đến sự phát triển của thị trường trái phiếu”, ông Nguyễn Hoàng Dương, Phó vụ trưởng Vụ Tài chính ngân hàng (Bộ Tài chính) đánh giá.

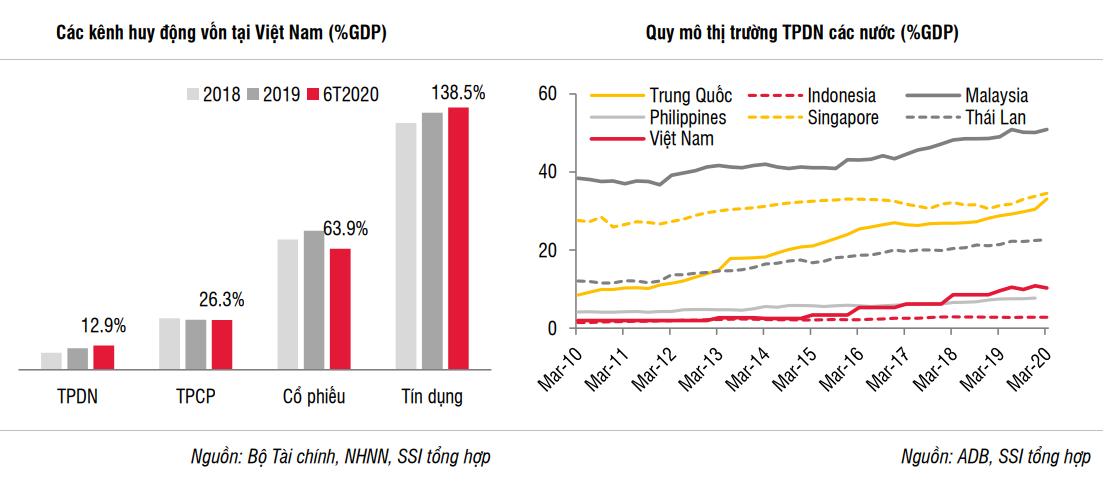

Tuy nhiên, sự sôi động ấy đã nhanh chóng chuyển sang trạng thái "nóng", thị trường trái phiếu doanh nghiệp bất ngờ bùng nổ ở giai đoạn cuối 2019, đầu 2020. Cụ thể, trong 6 tháng đầu năm 2020, các doanh nghiệp phát hành tổng cộng 171,5 nghìn tỷ đồng, tăng 61,3% so với cùng kỳ và bỏ xa mức tăng trưởng 37% của năm 2019.

Về vấn đề này, TS. Cấn Văn Lực bày tỏ quan điểm: “Các cơ quan quản lý và trực tiếp là Bộ Tài chính đã có cảnh báo với nhà đầu tư, không nên chạy theo phong trào, không thể quá ham lãi suất cao rồi bất chấp xuống tiền. Nhà đầu tư cần biết, nắm bắt tình hình cụ thể của doanh nghiệp, mục đích phát hành trái phiếu để làm gì? Nếu không thạo chuyên môn thì nên nhờ tư vấn".

Trước những lo ngại về nguy cơ mất kiểm soát và bong bóng trái phiếu doanh nghiệp, Nghị định 81 (sửa đổi, bổ sung Nghị định 163) đã được ban hành và chính thức có hiệu lực từ ngày 1/9/2020 nhằm quản lý thị trường một cách sát sao hơn, tạo khuôn khổ pháp lý chặt chẽ hơn đối với phát hành trái phiếu riêng lẻ, đưa ra các yêu cầu cao hơn đối với tổ chức phát hành và các đơn vị trung gian khi thực hiện phát hành riêng lẻ.

Liệu chăng hành lang pháp lý mới sẽ giúp thị trường tránh khỏi những đổ vỡ như lo ngại của giới chuyên gia trong bối cảnh sức hút của sản phẩm này đang ngày một gia tăng?

VÌ SAO TRÁI PHIẾU DOANH NGHIỆP HẤP DẪN?

Trái phiếu doanh nghiệp xuất hiện năm 2007, cùng với làn sóng phát triển của thị trường và trong bối cảnh Việt Nam gia nhập Tổ chức Thương mại Thế giới (WTO), đã có một đợt bùng nổ các trái phiếu do doanh nghiệp phát hành.

Với thâm niên hàng chục năm trên thị trường, trái phiếu doanh nghiệp (TPDN) không còn xa lạ với các ngân hàng thương mại (NHTM). Tuy nhiên, sự chuyển dịch của đối tượng nắm giữ TPDN từ ngân hàng sang các công ty bảo hiểm và quỹ đầu tư đã khiến cho thị trường trở nên hấp dẫn hơn. Tại một báo cáo công bố năm 2018, Công ty Chứng khoán VCBS từng lưu ý: Đã có sự chuyển dịch nắm giữ TPDN sang các công ty bảo hiểm và quỹ đầu tư. Đây được cho là một cú hích, khi làn sóng dịch chuyển này thể hiện việc đầu tư vào trái phiếu Chính phủ (TPCP) không còn hấp dẫn như trước.

Điều này được minh chứng bằng việc, trong giai đoạn 2016 - 2017, và đặc biệt là trong năm 2019 cũng như nửa đầu 2020, lãi suất TPCP liên tục giảm mạnh và sâu. Nếu như khoảng 5 năm trước, TPCP kỳ hạn 10 năm phải kéo mức lãi suất lên 7%/năm để huy động thành công, thì đến 2019 và hiện tại mức này chỉ còn khoảng 2,7%/năm. Trong khi đó, TPDN lại nổi lên là một điểm đầu tư mới với đầy đủ sự hấp dẫn.

Nguyên nhân đầu tiên được chỉ ra là do các chính sách siết dần giới hạn dùng vốn ngắn hạn cho vay trung, dài hạn tại các ngân hàng thương mại. Nguồn tín dụng trung, dài hạn trở nên hạn hẹp, hoặc phải đánh đổi với lãi vay cao. Do đó, nhiều doanh nghiệp đã tìm đến trái phiếu như một giải pháp huy động vốn mới, đặc biệt là các doanh nghiệp trong lĩnh vực bất động sản.

Thứ hai là do một thị trường tài chính hiện đại hơn đã dần thành hình. Sự phát triển của mô hình ngân hàng kết nối đầu tư, các quỹ đầu tư trái phiếu, công ty chứng khoán bảo lãnh thanh khoản… giúp cho nhà đầu tư cá nhân có thêm nhiều cơ hội để tham gia thị trường.

Như vậy, từ một sản phẩm gần như tuyệt đối chỉ dành cho tổ chức, TPDN đã mở rộng sang nhóm khách hàng cá nhân. Theo báo cáo của SSI, nhà đầu tư cá nhân đã mua 23.000 tỷ đồng trong 6 tháng đầu năm 2020, tương đương 13,4% tổng lượng phát hành toàn thị trường và bằng 79% lượng mua của nhà đầu tư cá nhân trong cả năm 2019. Bên cạnh đó, tỷ trọng nắm giữ của nhóm nhà đầu tư này qua thị trường sơ cấp đã tăng lên tới 9,4% cuối năm 2019, và tăng mạnh lên khoảng 27% trong nửa đầu 2020.

Quy mô này được cho là sẽ còn lớn hơn rất nhiều nếu thống kê thêm tỷ trọng thứ cấp, các tổ chức mua qua sơ cấp rồi phân phối lại cho nhà đầu tư cá nhân.

Nhận định về sự phát triển như vũ bão của thị trường TPDN, TS. Nguyễn Trí Hiếu cho rằng: "Khi doanh nghiệp cần vốn thì trái phiếu trở thành một kênh huy động vốn dễ dàng, nhất là khi các quy định về điều kiện phát hành loại hình đầu tư này đang thiếu đi sự chặt chẽ và kiểm soát. Tuy nhiên, những rủi ro mà thị trường phải đối mặt sẽ là rất lớn".

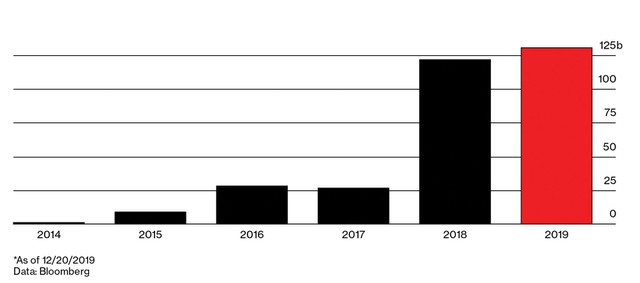

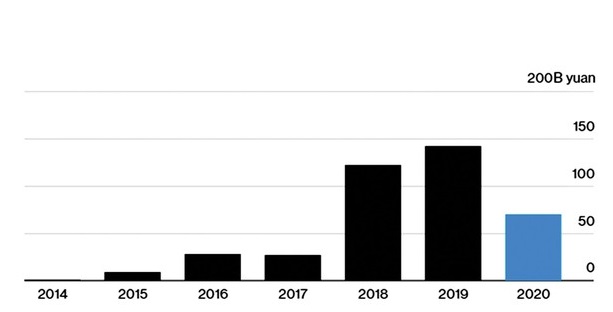

Tính đến cuối tháng 7/2020, giá trị thị trường TPDN tương đương 11,2% GDP năm 2019, so với một số quốc gia trong khu vực thì quy mô thị trường TPDN Việt Nam còn ở mức thấp. Tuy nhiên, giới chuyên môn lo ngại sự phát triển nhanh của loại hình này trong thời gian qua sẽ tiềm ẩn những rủi ro. Bài học nhãn tiền chính là từ câu chuyện của thị trường TPDN Trung Quốc khi mà 2019 được coi là năm kỷ lục về vỡ nợ trái phiếu doanh nghiệp của Trung Quốc.

Số liệu thống kê từ các ngân hàng đầu tư của quốc gia này cho hay, các vụ vỡ nợ trái phiếu tại Trung Quốc đạt giá trị 21 tỷ USD trong 2019. Và tính từ đầu năm 2020 tới nay, thị trường trái phiếu bằng USD của Trung Quốc chứng kiến 11 vụ vỡ nợ, một con số kỷ lục.

Những sự "sụp đổ" đáng chú ý của thị trường TPDN của Trung Quốc có thể kể ra như:

- Tháng 12/2019, Tewoo Group Corp đã tạo nên vụ vỡ nợ trái phiếu bằng USD lớn nhất trong 2 thập kỷ qua đối với Trung Quốc. Ðây là một doanh nghiệp có vốn nhà nước với hoạt động kinh doanh bao gồm khai thác mỏ, cơ sở hạ tầng, logistics.

- Tháng 6/2020, Công ty thiết bị và dịch vụ dầu mỏ Hilong Holding tuyên bố vỡ nợ khi không thể thanh toán 165 triệu USD trái phiếu bằng đô la. Hilong Holding đã tìm cách đảo nợ, nhưng không có đủ sự ủng hộ từ phía nhà đầu tư.

- Trung tuần tháng 8/2020, các công ty bao gồm Haikou Meilan International Airport Co (dịch vụ hàng không), Genting Hong Kong Ltd (nhà tổ chức du thuyền) và Bohai Leasing Co (dịch vụ vận chuyển) của Trung Quốc đều công bố thông tin cho biết có khả năng không hoàn thành nghĩa vụ trả nợ trái phiếu.

- Mới đây, Tsinghua Unigroup Co (nhà sản xuất chip) và Peking University Founder Group (tập đoàn dược và thương mại Internet) là 2 doanh nghiệp thuộc các trường đại học danh tiếng của Trung Quốc đang phải chứng kiến giá trái phiếu lao dốc nhanh, dù chưa vỡ nợ.

Nguyên nhân chung của câu chuyện tăng trưởng nóng này là do doanh nghiệp căng mình đẩy lãi suất lên cao nhằm huy động vốn để rồi không đủ khả năng thanh toán. Đối với thị trường TPDN Việt Nam, nếu như không sớm kiểm soát thì e rằng cũng khó lòng tránh khỏi vết xe đổ...

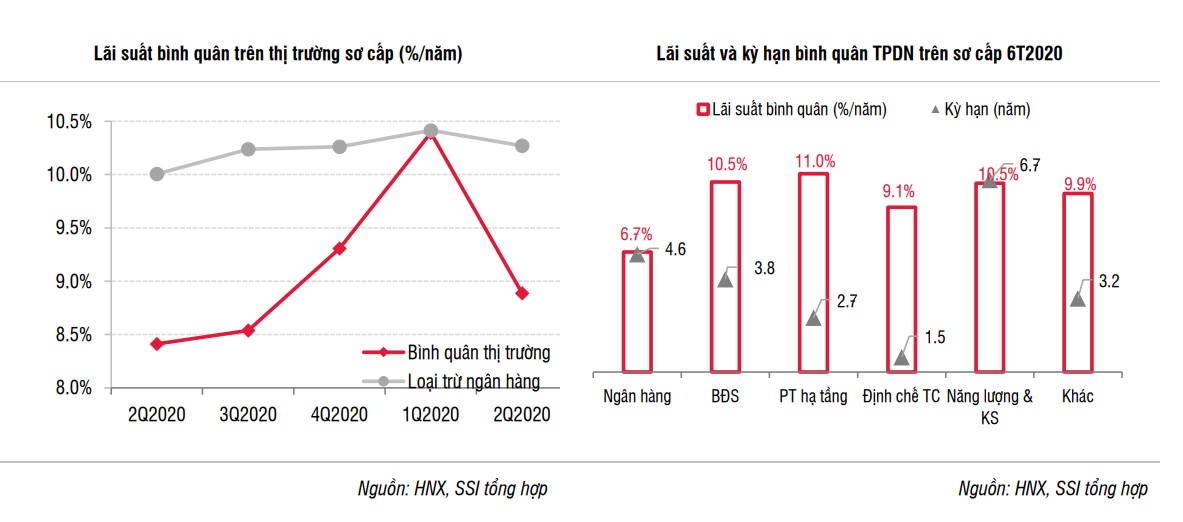

Theo tính toán của các chuyên gia tài chính, lãi suất bình quân trái phiếu doanh nghiệp phát hành sơ cấp trong nước hiện dao động từ 10,1 - 11,2%/năm với kỳ hạn tăng dần từ 12 tháng đến 5 năm. Nhiều doanh nghiệp còn đặt ra mức lãi suất lên tới 14 - 15%. Đây là mức lãi suất cao trong bối cảnh nền kinh tế đang có nhiều khó khăn như hiện nay.

So sánh với lãi suất của các công ty chứng khoán và ngân hàng thương mại cho thấy, lãi suất trái phiếu doanh nghiệp trên thị trường thứ cấp thường thấp hơn từ 2 - 2,5%/năm so với thị trường sơ cấp, nằm trong khoảng 7,5 - 10,5%/năm.

Trong khi đó, lãi suất tiền gửi tại các ngân hàng đang có xu hướng giảm, dao động ở mức 4 - 5%/năm tại các ngân hàng và đà giảm có khả năng vẫn còn tiếp diễn.

Như vậy, so với lãi suất tiền gửi cạnh tranh nhất thì lợi tức trái phiếu doanh nghiệp hiện đang cao hơn từ 0,8 - 1,7%/năm. Nếu so với lãi suất tiền gửi của các ngân hàng thương mại lớn, lợi tức trái phiếu doanh nghiệp có thể cao hơn từ 1,8 - 4%/năm tùy từng kỳ hạn.

Việc bất chấp hậu quả và đẩy lãi lên cao để huy động vốn bằng mọi cách của doanh nghiệp đang tiềm ẩn những nguy cơ vô cùng lớn.

NHỮNG CHIẾC "THẺ VÀNG" ĐÃ ĐƯỢC RÚT RA

Trong bối cảnh ấy, Bộ Tài chính đã liên tiếp đưa ra những cảnh báo cho doanh nghiệp cũng như nhà đầu tư.

Lần đầu tiên, tại báo cáo thị trường TPDN năm 2019, song song các thông tin thống kê thị trường, cơ quan quản lý này đã có những cảnh báo tới đơn vị phát hành, nhà đầu tư về sự cần thiết của việc minh bạch thông tin, mục đích đúng đắn của câu chuyện phát hành trái phiếu để huy động vốn.

Lần thứ 2, vào giữa tháng 5/2020, Bộ Tài chính tiếp tục đưa ra khuyến nghị liên quan đến TPDN. Bộ Tài chính lưu ý, chỉ khi nắm rõ thông tin về trái phiếu và cân nhắc kỹ lưỡng về các rủi ro có thể gặp phải, nhà đầu tư, nhất là nhà đầu tư cá nhân mới nên mua trái phiếu. Không nên mua trái phiếu chỉ vì lãi suất cao, vì có khả năng không thu hồi được khoản tiền đầu tư trái phiếu (bao gồm cả gốc và lãi) nếu doanh nghiệp phát hành gặp khó khăn.

Mới đây nhất, vào đầu tháng 7/2020, Bộ Tài chính buộc phải rút "thẻ vàng" trước sự bùng nổ đáng lo ngại của thị trường này.

3 khuyến cáo của Bộ Tài chính đối với doanh nghiệp phát hành trái phiếu và các nhà đầu tư

1/ Đối với doanh nghiệp, khi phát hành trái phiếu doanh nghiệp cần tuân thủ đầy đủ quy định của pháp luật khi huy động vốn trái phiếu, công bố công khai thông tin về tình hình tài chính, mục đích huy động vốn từ phát hành trái phiếu cho nhà đầu tư.

2/ Nhà đầu tư khi tham gia thị trường cần tiếp cận đầy đủ thông tin, phân tích và đánh giá kỹ các rủi ro có thể gặp phải khi mua trái phiếu.

3/ Trách nhiệm của các tổ chức cung cấp dịch vụ là cần cung cấp đầy đủ thông tin cho nhà đầu tư, tư vấn cho doanh nghiệp phát hành tuân thủ đúng quy định của pháp luật khi phát hành trái phiếu.

Có 3 lý do khiến Bộ Tài chính tiếp tục đưa ra cảnh báo về những rủi ro tiềm ẩn trên thị trường trái phiếu doanh nghiệp: Một là các doanh nghiệp bất động sản gia tăng huy động vốn thông qua phát hành trái phiếu; Hai là nhà đầu tư cá nhân tiếp tục xu hướng tăng mua trái phiếu doanh nghiệp; Ba là công ty chứng khoán, ngân hàng thương mại đẩy mạnh việc phân phối trái phiếu doanh nghiệp cho nhà đầu tư cá nhân.

Theo số liệu thống kê của Sở Giao dịch chứng khoán Hà Nội, trong năm 2019, có 28/217 doanh nghiệp phát hành khối lượng trái phiếu vượt quá 3 lần vốn chủ sở hữu, trong đó 11 doanh nghiệp gấp trên 50 lần vốn chủ sở hữu, 6 doanh nghiệp vượt 100 lần vốn chủ sở hữu. Được biết, trong số các doanh nghiệp phát hành trái phiếu với khối lượng lớn, không ít doanh nghiệp “quên” công bố cụ thể mục đích sử dụng vốn và phương án bố trí nguồn thanh toán gốc, lãi trái phiếu.

Có thể thấy, với lần cảnh báo đưa ra trong tháng 7, Bộ Tài chính lưu ý doanh nghiệp phát hành trái phiếu phải tính toán cụ thể dòng tiền để xây dựng phương án phát hành trái phiếu khả thi, đảm bảo khả năng trả nợ; không vì mục tiêu bán cho nhà đầu tư cá nhân mà chia nhỏ thành nhiều đợt phát hành với nhiều mã trái phiếu; có biện pháp để thực hiện đầy đủ, đúng hạn các cam kết với nhà đầu tư, bao gồm cam kết về mua lại trái phiếu trước hạn.

Đây cũng là một phần nguyên nhân khiến cho Nghị định 81 ra đời và nhanh chóng đi vào thực tiễn.

Nói về vấn đề này, PGS.TS Nguyễn Khắc Quốc Bảo - Trưởng khoa Tài chính thuộc Trường Đại học Kinh tế TP.HCM cho hay, việc sửa đổi điều kiện phát hành TPDN không nên hiểu là siết thị trường trái phiếu: “Việt Nam vẫn phải khuyến khích thị trường TPDN phát triển, song, cũng cần điều chỉnh để thị trường đi vào khuôn khổ, hạn chế tối đa tiêu cực”.

Trong khi đó, theo đánh giá của một chuyên gia tài chính - bất động sản, thị trường trái phiếu doanh nghiệp chưa thật sự đảm bảo tính minh bạch. Hiện chưa có đầy đủ cơ chế kiểm soát hiệu quả việc phát hành và giao dịch trái phiếu doanh nghiệp riêng lẻ, chưa có nhiều đơn vị tư vấn có năng lực để thực hiện đánh giá chỉ số tín nhiệm của doanh nghiệp phát hành trái phiếu, đánh giá tính khả thi của phương án phát hành trái phiếu.

"Trên thực tế, ngay một số doanh nghiệp còn chưa đảm bảo yếu tố minh bạch và thực hiện đầy đủ trách nhiệm cung cấp thông tin; không làm rõ mục đích sử dụng vốn trái phiếu và phương án trả nợ gốc, trả lãi...

Bởi vậy, Nghị định 81 có hiệu lực như một barie che chắn với các quy định cụ thể như giá trị phát hành trái phiếu không vượt quá 5 lần vốn chủ sở hữu. Bên cạnh đó, doanh nghiệp không được phát hành trái phiếu quá 2 lần trong một năm và mỗi lần cách nhau phải là 6 tháng. Đây là những quy định rất hợp lý", vị chuyên gia bình luận.

BƯỚC CHẠY NƯỚC RÚT TRƯỚC GIỜ G VÀ RỦI RO TÀI CHÍNH TỪ CÂU CHUYỆN CỦA XÍCH LÔ ĐỎ

Trong bối cảnh nhà quản lý đang mong muốn siết lại thị trường để hạn chế "bong bóng" tài chính từ việc phát hành gấp rút của nhiều doanh nghiệp thì nổi lên là câu chuyện của một doanh nghiệp với ngành nghề chính là: Cắt tóc, làm đầu, gội đầu nhưng lại vừa huy động số vốn khủng - trên 700 tỷ đồng từ phát hành TPDN.

Cụ thể, Công ty TNHH Thương mại Dịch vụ Xích Lô Đỏ mới đây đã thông báo huy động thành công 738 tỷ đồng trái phiếu vào ngày 25/8/2020. Trái phiếu có mã GA2.H2030.001 có mệnh giá 1 tỷ đồng và kỳ hạn 10 năm.

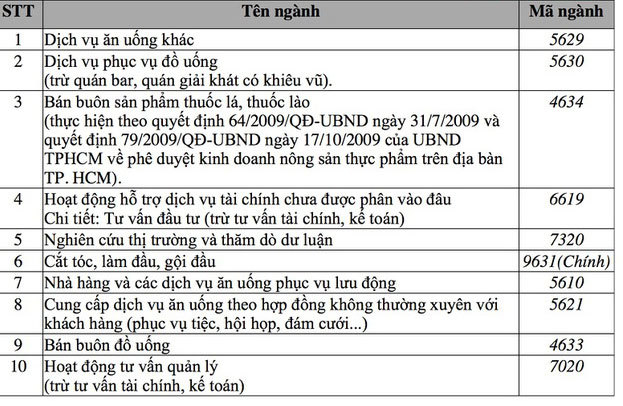

Công ty Xích Lô Đỏ có trụ sở chính tại số 532A đường Kinh Dương Vương, Quận Bình Tân, TP.HCM với ngành nghề đăng ký kinh doanh chính là cắt tóc, gội đầu.

Điều khiến dư luận lưu tâm là doanh thu của đơn vị này trong 2 năm gần đây chỉ vỏn vẹn 26,6 triệu đồng và 2,2 triệu đồng trong 2018 và 2019; mức lỗ tương ứng là 62 triệu đồng và 28 triệu đồng. Tính đến cuối năm 2019, vốn chủ sở hữu của Xích lô Đỏ đạt 463 triệu đồng, trong khi vốn điều lệ là 1 tỷ đồng.

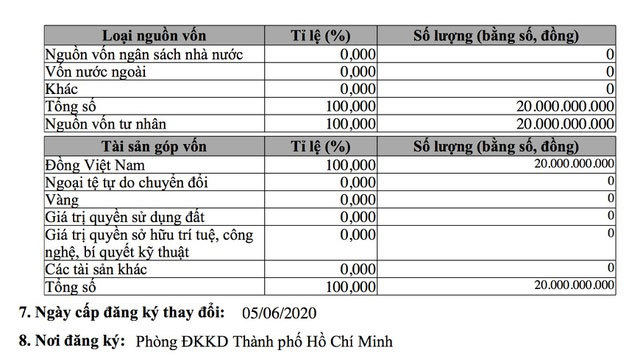

Động thái bất ngờ tăng vốn từ 1 tỷ đồng lên 20 tỷ đồng vào đầu tháng 6/2020 và liên tục thay đổi vị trí người đại diện theo pháp luật của Xích Lô Đỏ khiến thị trường đặt ra những lo ngại về mục đích huy động vốn của một doanh nghiệp cắt tóc, gội đầu.

Bởi lẽ, với quy mô nhỏ và hoạt động kinh doanh không mấy đa dạng thì liệu chăng doanh nghiệp sẽ "xử lý" hết được 738 tỷ đồng tiền vốn huy động được? Mục đích huy động vốn là gì khi trong bối cảnh dịch bệnh Covid-19 gây ra những hệ lụy về kinh tế, nhiều doanh nghiệp phải thu hẹp hoạt động sản xuất kinh doanh, giãn cách xã hội khiến cho nhiều ngành nghề lao đao - thì càng khó để đoán định về mục đích sử dụng dòng tiền của Xích Lô Đỏ. Quan trọng hơn là làm thế nào để doanh nghiệp thu về lợi nhuận để chi trả lãi khi mà kết quả kinh doanh đang kém tích cực?

Bình luận về vấn đề, TS. Nguyễn Trí Hiếu cho hay: "Thứ nhất, một công ty có loại hình kinh doanh nhỏ lẻ, phức tạp với nhiều ngành nghề đưa ra lô trái phiếu có quy mô rất lớn. Thứ hai, doanh nghiệp này làm ăn chưa có lãi. Như vậy, trái chủ đang phải đối mặt với rất nhiều rủi ro khi khả năng trả nợ của công ty này đang bị bỏ ngỏ".

Với ngành nghề kinh doanh chính là cắt tóc, gội đầu, làm đầu, Xích Lô Đỏ mới đây đã tăng vốn điều lệ từ 1 tỷ đồng lên 20 tỷ đồng vào ngày 5/6/2020

Có thể thấy, Xích Lô Đỏ chỉ là một trong loạt doanh nghiệp "chạy nước rút" huy động vốn trước giờ G. Đánh giá về vấn đề này, TS. Cấn Văn Lực cho rằng: “Ở góc độ là doanh nghiệp, người làm kinh doanh thì cần biết tranh thủ thời điểm, chạy nước rút. Chúng ta không cổ súy, nhưng đó là tư tưởng, động thái hết sức bình thường của người làm kinh doanh, cần đặt mình vào cương vị của người làm kinh doanh, đó là tư duy hoàn toàn hợp lý của một doanh nghiệp”.

Tuy nhiên, như câu chuyện của Xích Lô Đỏ, thì với ngành nghề kinh doanh không rõ ràng, với những bí ẩn về nguyên nhân liên tục thay đổi người đại diện theo pháp luật cũng như con số lợi nhuận kém khả quan thì hành động phát hành trái phiếu doanh nghiệp để huy động vốn "khủng" đã dấy lên những lo ngại về rủi ro bong bóng tài chính, tài sản.

3 điều kiện quan trọng mà doanh nghiệp phát hành trái phiếu phải đáp ứng theo Nghị định 81/2020:

1/ Dư nợ TPDN phát hành riêng lẻ tại thời điểm phát hành không vượt quá 5 lần vốn chủ sở hữu theo BCTC gần nhất được cấp thẩm quyền phê duyệt.

2/ Mỗi đợt phát hành phải hoàn thành trong thời hạn 90 ngày kể từ ngày công bố thông tin trước khi phát hành. Đợt phát hành sau cách đợt phát hành trước 6 tháng.

3/ Doanh nghiệp phải ký hợp đồng tư vấn phát hành với tổ chức tư vấn hồ sơ phát hành. Tổ chức tư vấn phát hành phải có trách nhiệm rà soát việc đáp ứng đầy đủ quy định về điều kiện và hồ sơ phát hành trái phiếu của doanh nghiệp phát hành.

Soi chiếu với quy định của Nghị định 81, luật sư Lê Văn Hồi khẳng định, doanh nghiệp này sẽ không đủ điều kiện để phát hành trái phiếu sau ngày 1/9/2020 với các điểm mới của Nghị định: "Việc phát hành trái phiếu doanh nghiệp và huy động thành công 738 tỷ đồng như câu chuyện của Xích Lô Đỏ sẽ không còn cơ hội lặp lại khi Nghị định 81/2020/NĐ-CP có hiệu lực. Bởi lẽ, Nghị định 81/2020/NĐ-CP giới hạn về mức dư nợ sau phát hành tối đa không quá 5 lần vốn chủ sở hữu thực góp theo Báo cáo tài chính gần nhất. Trong khi đó, dư nợ sau phát hành của doanh nghiệp này gấp 36,9 lần so với vốn điều lệ (vốn chủ sở hữu chưa rõ thực góp bao nhiêu)".

Trước sự việc huy động vốn của Xích Lô Đỏ, nhiều người đặt ra câu hỏi: Động cơ nào khiến doanh nghiệp này "mạnh tay" huy động số vốn lớn như thế? Và liệu bất kỳ doanh nghiệp nào dù to dù nhỏ cũng đều dễ dàng phát hành trái phiếu rồi huy động vốn khủng?

Lý giải băn khoăn này, luật sư Trương Thanh Đức cho hay: “Tất cả doanh nghiệp đều bình đẳng, đều có quyền phát hành trái phiếu doanh nghiệp, vấn đề là cần công khai minh bạch. Doanh nghiệp huy động vốn nhằm mục đích gì, lãi suất ra sao... nếu đảm bảo chính xác, công khai thông tin thì dù huy động đúng mức 5 lần hay hơn 5 lần thì nhà đầu tư vẫn có thể sẵn sàng rót vốn".

Với trường hợp doanh nghiệp cố huy động vốn bằng mọi giá, theo các chuyên gia, đương nhiên là sẽ rủi ro. "Một là phải trả lãi suất rất cao, vượt quá năng lực tài chính. Hai là gây rủi ro cho các nhà đầu tư, nhất là nhà đầu tư nhỏ lẻ, thiếu kiến thức, thông tin. Rõ ràng những câu chuyện này cần có cách quản", TS. Cấn Văn Lực nhấn mạnh.

Chỉ ra giải pháp cho thị trường, TS. Lực cho hay, nhà đầu tư phải trở nên thông thái hơn, không đầu tư theo phong trào, không ham lãi suất quá cao, phải hiểu doanh nghiệp, hiểu mục đích của họ là gì thì hãy đặt tiền gửi vào.

Đồng tình với quan điểm này, luật sư Đức nhấn mạnh: “Cốt lõi của câu chuyện là phải đặt ra những điều kiện công khai minh bạch. Doanh nghiệp khi muốn phát hành trái phiếu cần công khai báo cáo tài chính, cụ thể con số lãi lỗ. Anh báo lãi nhưng khi cơ quan quản lý chứng minh được rằng anh thua lỗ thì có thể ngay lập tức xử phạt theo quy định. Việc nào ra việc đấy, không thể nào chặt chẽ tất cả rồi ngăn cản sự phát triển của thị trường”.

Có thể thấy, câu chuyện quan trọng lúc này là doanh nghiệp phải công khai minh bạch, còn nếu không tuân thủ, đẩy lãi suất quá cao để huy động vốn bằng mọi cách nhưng rồi không trả được cho nhà đầu tư thì doanh nghiệp sẽ 'chết'. Và sau cái 'chết' của doanh nghiệp sẽ là những cái kết buồn của nhà đầu tư, của thị trường, niềm tin của thị trường cũng suy giảm cũng như niềm tin của nhà đầu tư sẽ dần hao mòn đi sau những lần "trượt chân", như "chim sợ cành cong".

Dù tiềm ẩn rủi ro, nhưng bản chất TPDN vẫn là một sự phát triển đúng đắn của thị trường, có cầu thì ắt có cung, khi doanh nghiệp cần nhiều những kênh huy động vốn khác ngoài ngân hàng thì TPDN xuất hiện để thực thi nhiệm vụ cần kíp ấy. Việc cần làm của cơ quan quản lý là thường xuyên "nắn chỉnh" thị trường này để tăng cường sự chuyên nghiệp và minh bạch, để TPDN thực sự phát huy đúng vai trò của mình, thay vì trở thành nguy cơ.