Tập đoàn này cho biết, họ sẽ bán thêm tài sản trước khi công bố chi tiết về gói giải cứu từ phía nhà nước.

Công ty có trụ sở tại Bắc Kinh này sẽ bán không quá 41,2 tỷ USD cổ phiếu cho nhóm các nhà đầu tư do Citic Group dẫn đầu với giá 1,02 NDT/cổ phiếu. Con số này cao hơn mức giá đóng cửa ở phiên cuối cùng trước khi cổ phiếu bị ngừng giao dịch, theo hồ sơ của Sở Giao dịch Chứng khoán Hồng Kông. Sau khi thương vụ này kết thúc, Citic sẽ nắm giữ 23,46% cổ phần trong Huarong, còn cổ phần của Bộ Tài chính Trung Quốc sẽ giảm từ 57% xuống 28%.

Kế hoạch rót vốn lần đầu tiên được nêu ra vào tháng 8 và có mục đích chấm dứt tình trạng đầu cơ trong bối cảnh Huarong đang gặp vấn đề về tài chính. Trong nhiều thập kỷ, những khó khăn của tập đoàn "quản lý nợ" này đã trở thành phép thử lớn nhất về việc Bắc Kinh sẵn sàng hỗ trợ các tập đoàn mắc nợ được nhà nước hậu thuẫn ở mức nào. Tuy nhiên, số vốn thu được từ việc bán cổ phần dự kiến sẽ thấp hơn gói 50 tỷ NDT được thảo luận vào mùa hè.

Những vấn đề của Huarong xuất hiện vào cuối tháng 3 khi công ty này hoãn công bố báo cáo thường niên. Động thái này khiến thị trường chứng khoán châu Á chao đảo, do lo ngại về việc liệu công ty này có thể thanh toán khoản nợ 242 tỷ USD (bao gồm 20 tỷ USD trái phiếu nước ngoài) hay không. Tháng 8, gã khổng lồ ngành tài chính đại lục tiết lộ họ đã phải chịu khoản lỗ kỷ lục 15,9 tỷ USD vào năm 2020 và tiết lộ về gói giải cứu.

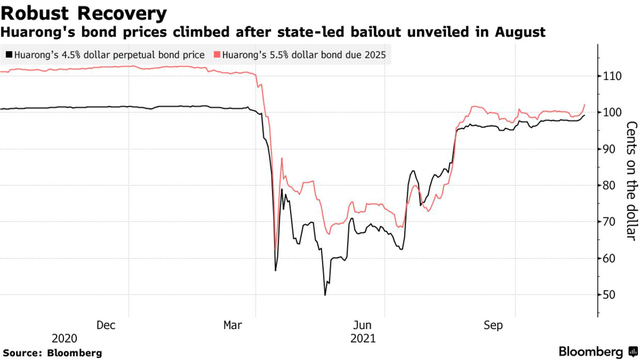

Diễn biến trái phiếu vĩnh viễn lãi suất 4,5% và 5,5% đến hạn năm 2025 của Huarong trong năm qua.

Kể từ cuối tháng 8, trái phiếu của Huarong đã hồi phục đáng kể. Trái phiếu lợi suất 5,5% đến hạn vào năm 2025 của tập đoàn này được giao dịch ở mức cao hơn dự đoán vào ngày 17/11, trong khi chạm mức thấp kỷ lục là 62,3 cent vào tháng 4.

Cho đến nay, Huarong đã thanh toán đúng hạn đối với toàn bộ trái phiếu. Công ty cho biết họ có thể tiếp tục thực hiện các nghĩa vụ nợ cả trong và ngoài nước. Tuy nhiên, nguồn tin thân cận tiết lộ, khả năng làm được điều này phụ thuộc vào số tiền mặt mà họ huy động được từ việc thanh lý tài sản.

Hôm 17/11, Huarong cũng cho biết họ dự định bán 40,53% cổ phần trong Huarong Xiangjiang Bank và 79,92% cổ phần trong Huarong Financial Leasing. Tháng trước, tập đoàn "thu mua nợ" đã nhận được sự chấp thuận của cổ đông để bán cổ phần trong bộ phận chứng khoán và tháng này cũng nhận được sự chấp thuận của cơ quan quản lý để bán 70 tỷ NDT trái phiếu trên thị trường liên ngân hàng của Trung Quốc.

Ngoài Citic, China Insurance Investment, China Cinda Asset Management Co., China Life Asset Management Co. và ICBC Investment cũng tham gia vào kế hoạch huy động vốn của Huarong. Sino-Ocean Capital Holding - được nêu là nhà đầu tư chiến lược tiềm năng vào tháng 8, hiện không còn tham gia.

Trong khi đó, với khoản nợ 300 tỷ USD, nhà phát triển Evergrande vẫn chưa nhận được bất kỳ tín hiệu giải cứu nào từ phía nhà nước. Thậm chí, nhà sáng lập của tập đoàn này - tỷ phú Hứa Gia Ấn, còn được yêu cầu dùng tài sản cá nhân để giảm bớt áp lực nợ cho công ty.

Cùng China Cinda, China Great Wall Asset Management Co. và China Orient Asset Management Co., Huarong được thành lập để thu mua các khoản nợ xấu từ ngân hàng sau cuộc khủng hoảng tài chính châu Á cuối những năm 1990. Khi đó, việc các công ty nhà nước đi vay mạnh tay đã khiến nhiều nhà băng lớn nhất Trung Quốc đứng trước bờ vực vỡ nợ.

Sau đó, các công ty "thu mua nợ xấu" đã mở rộng hoạt động khỏi mục tiêu ban đầu. Họ tạo ra nhiều công ty con tham gia vào các hoạt động kinh doanh tài chính khác và vay hàng tỷ USD từ thị trường trái phiếu. Huarong là công ty hoạt động mạnh nhất dưới thời cựu Chủ tịch Lai Xiaomin - người đã bị kết án tử hình hồi tháng 1 vì các tội danh trong đó có nhận hối lộ.

Tham khảo Bloomberg