Những app cho vay kiểu tín dụng đen luôn giăng mắc nhiều cạm bẫy chờ chực người vay sa vào - Ảnh: QUANG ĐỊNH

Hoạt động cho vay tiêu dùng của các công ty tài chính đang đứng trước rất nhiều khó khăn. Làm sao để tháo gỡ, từ đó khơi thông kênh tín dụng này?

Nhiều chuyên gia, nhà quản lý cho rằng cần có giải pháp đồng bộ để giải quyết như quy định trần lãi vay tiêu dùng, có chế tài đối với thu nợ bất hợp pháp, miễn giảm lãi, phổ cập kiến thức cho người vay...

Sốc với lãi suất tín dụng đen

Công ty tài chính siết cho vay, nhiều người có nhu cầu gấp đã tìm đến tín dụng đen. Dù quảng cáo mùi mẫn với thông tin "lãi suất thấp", "dễ vay" nhưng thực chất nhiều người phải chịu lãi suất tín dụng đen đến cả ngàn phần trăm/năm với nhiều loại phí chồng lên nhau khiến họ khó thoát khỏi vòng xoáy nợ nần.

Anh Nguyễn Văn Tuấn (công nhân giày da) cho hay từ đầu năm đến nay đơn hàng ít ỏi nên anh chỉ lãnh lương cứng chừng 8 triệu đồng/tháng. Trước đây, khi tăng ca liên tục, anh được hưởng lương đến 13 - 14 triệu đồng/tháng. Chật vật hơn nên thỉnh thoảng Tuấn phải tìm đến những dịch vụ cho vay nợ ở khu công nghiệp mỗi khi cần tiền.

"Ở trong khu công nghiệp sẽ có những người chuyên cho vay nóng, thế chấp bằng giấy đăng ký xe hoặc căn cước công dân. Tuy nhiên tôi thường vay của người trong công ty, họ sẽ cho vay nóng khoảng 5 triệu/lần, tiền lãi sẽ 500.000 đồng/tháng.

Vừa rồi có nhiều người bùng nợ, bỏ làm việc trốn về quê để khỏi trả nợ. Tuy nhiên những người cho vay thường liên hệ công ty, giữ lại sổ bảo hiểm xã hội nên gia đình ở quê phải gửi tiền vào chuộc sổ mới có sổ rút bảo hiểm một lần bù lại số tiền vay" - anh Tuấn nói.

Còn anh Trần Hữu Thành (công nhân ngành may ở TP.HCM) cho hay vừa vay 40 triệu đồng qua dịch vụ cho vay trên mạng, mỗi tháng phải trả cả gốc và lãi tới gần 3,5 triệu đồng.

"Dịch vụ nào vay càng dễ thì lãi suất càng cao, có những nơi vay 1 triệu đồng nhưng lãi có thể lên đến 200.000 đồng/tháng" - Thành nói và cho hay đang chịu áp lực rất lớn để trả nợ.

Theo ghi nhận của Tuổi Trẻ, điều kiện vay của các app khá dễ dàng, chỉ cần căn cước công dân, trong độ tuổi lao động, sau đó điền thông tin theo hướng dẫn và gửi số tài khoản là được giải ngân. Nhưng các app này lại ràng buộc bằng việc truy cập danh bạ của người vay.

Nếu người vay có ý định bùng nợ, họ sẽ gọi điện hoặc gửi tin nhắn khủng bố những người trong danh bạ điện thoại của người vay. Bên cho vay cũng có thể biết thông tin về vị trí và địa chỉ của người vay.

Thông thường hợp đồng được duyệt rất nhanh, khách hàng có thể nhận được tiền chỉ trong vòng một tiếng. Với điều kiện cho vay rất dễ dàng như vậy, nhiều người đã lao đầu vào vay để rồi dở khóc dở mếu bởi kèm theo đó là lãi suất cho vay cao ngất.

Cục Cạnh tranh và bảo vệ người tiêu dùng (Bộ Công Thương) đã từng nhiều lần cảnh báo người vay về việc mô hình cho vay trực tuyến đang xuất hiện nhiều biến tướng, trong đó một số công ty tư vấn hợp tác với các đơn vị kinh doanh dịch vụ cầm đồ, lãi suất cho vay cũng ở mức "cắt cổ" chứ không như quảng cáo.

Đồng thời khuyến cáo người vay cần tìm hiểu kỹ về lãi suất, quy trình phê duyệt, giải ngân và thủ tục cung cấp khoản vay.

Lãi suất các khoản vay qua app, vay tín dụng đen rất cao, chu kỳ quay vòng vốn ngắn, do đó người vay sẽ khó thoát khỏi vòng xoay vay app sau trả nợ app trước - Ảnh: QUANG ĐỊNH

Có chế tài với thu nợ bất hợp pháp, bùng nợ

Ông Đào Minh Tú - phó thống đốc Ngân hàng Nhà nước - cho rằng quan hệ cho vay - thu nợ của các công ty tài chính với người vay đang không tích cực.

Tình trạng người vay bùng nợ đang là vấn đề nhức nhối của xã hội. Về vấn đề thu nợ, chính bản thân công ty tài chính cũng có đơn vị vi phạm. Do đó cần phải nhìn cả hai phía.

Bên cạnh đó, rất nhiều công ty tài chính trá hình hiện nay lợi dụng mác công ty tài chính để cho vay, thậm chí sử dụng công nghệ cho vay qua app với quy trình cho vay rất đơn giản, 5-7 phút sau là có tiền vào tài khoản ngay. Nhưng đằng sau đó rất nhiều vấn đề xảy ra.

Theo ông Tú, những vấn đề này đã được nhận diện nhưng làm thế nào để giải quyết được nó. Nếu không thì bản thân các công ty tài chính do Ngân hàng Nhà nước cấp phép đang bị lấn át, đang bị mang tiếng, mất niềm tin của người dân, người vay, của nhà quản lý nên không thể hoạt động được.

"Hoạt động kinh doanh gì cũng phải có niềm tin, nhất là cho vay không tài sản thế chấp, cho vay chủ yếu bằng niềm tin của công ty tài chính với người vay và người vay với công ty tài chính. Vậy làm sao giảm bớt được loại hình kinh doanh bất hợp pháp đang mở ra, là đối tượng lấn át các công ty tài chính?" - ông Tú nói.

Ông Tú thẳng thắn cho rằng có công ty tài chính làm ăn rất nghiêm túc, đúng quy định pháp luật, nhưng có công ty vì muốn tối đa lợi nhuận nên sử dụng nhiều biện pháp như bán nợ cho công ty thu nợ, sau đó công ty mua nợ lại sử dụng xã hội đen để đi đòi nợ.

"Đã dùng xã hội đen đi đòi nợ thì làm sao tránh được cảnh có thể nói rất đau lòng nên các công ty tài chính phải chấn chỉnh tình trạng này. Còn về cơ chế chính sách, cần có những hành lang pháp lý, chế tài cho việc thu nợ, trả nợ của các công ty tài chính chính thức. Riêng cho vay đòi nợ trá hình, đội lốt công ty tài chính thì phải dẹp bỏ" - ông Tú nhấn mạnh.

Về tình trạng bùng nợ, đại diện Vụ Pháp luật dân sự kinh tế (Bộ Tư pháp) cho rằng việc hoàn thiện hành lang pháp lý phù hợp với điều kiện, tình hình kinh tế - xã hội là rất cần thiết. "Một giải pháp quan trọng để cho vay tiêu dùng hiệu quả là cần tích hợp thông tin dữ liệu cơ sở quốc gia về dân cư để các công ty tài chính cho vay tiêu dùng có dữ liệu khi cấp vốn. Đối với người cố tình quỵt nợ, chế tài là có thể không được đi du lịch, không tiếp cận dịch vụ công", vị này nói.

Nên mở lối thoát cho người vay

Theo ông Lê Quốc Ninh - chủ nhiệm Câu lạc bộ Tài chính tiêu dùng, thay vì trốn nợ, đổi số điện thoại thì khách hàng cần liên hệ với công ty tài chính để được hỗ trợ bằng việc xây dựng lại phương án trả nợ.

Theo quy định thông tư 02 của Ngân hàng Nhà nước, các công ty tài chính cơ cấu lại thời gian trả nợ, giảm số tiền trả nợ hằng tháng cho khách. Thực tế, nhiều công ty tài chính đã giảm lãi, thậm chí giảm một phần gốc cho khách hàng, trong trường hợp thực sự khó khăn. Đó là khác biệt lớn nhất giữa công ty tài chính cho vay tiêu dùng chính thống với tín dụng đen.

Ông Marcin Trusz - giám đốc khối xử lý tín dụng FE CREDIT - cho biết ngay từ tháng 3-2020, khi dịch COVID-19 bắt đầu tác động xấu tới nền kinh tế nói chung và người đi vay nói riêng, FE CREDIT đã chủ động thực hiện miễn, giảm lãi suất vay và tái cơ cấu thời hạn trả nợ để khách hàng an tâm, không quá áp lực khi thanh toán khoản vay. Đã có hàng trăm nghìn khoản vay, trị giá hàng nghìn tỉ đồng, được hưởng lãi suất ưu đãi.

"Chúng tôi đã thực hiện miễn, giảm lãi suất và cơ cấu thời hạn trả nợ để khách hàng không cảm thấy quá áp lực về tài chính trong thời gian bị ảnh hưởng bởi dịch COVID-19 và sự suy giảm kinh tế như hiện nay.

Bên cạnh chương trình miễn, giảm lãi suất và cơ cấu thời hạn trả nợ, FE CREDIT cũng đã phối hợp với Tổng liên đoàn Lao động Việt Nam triển khai gói cho vay trị giá 10.000 tỉ đồng dành cho những công nhân đang làm việc tại các khu công nghiệp trên cả nước với mức lãi suất chỉ tương đương 50% lãi suất trên thị trường nhằm giúp công nhân có sự hỗ trợ về tài chính để cải thiện cuộc sống và vượt qua giai đoạn khó khăn hiện tại", ông Marcin Trusz thông tin.

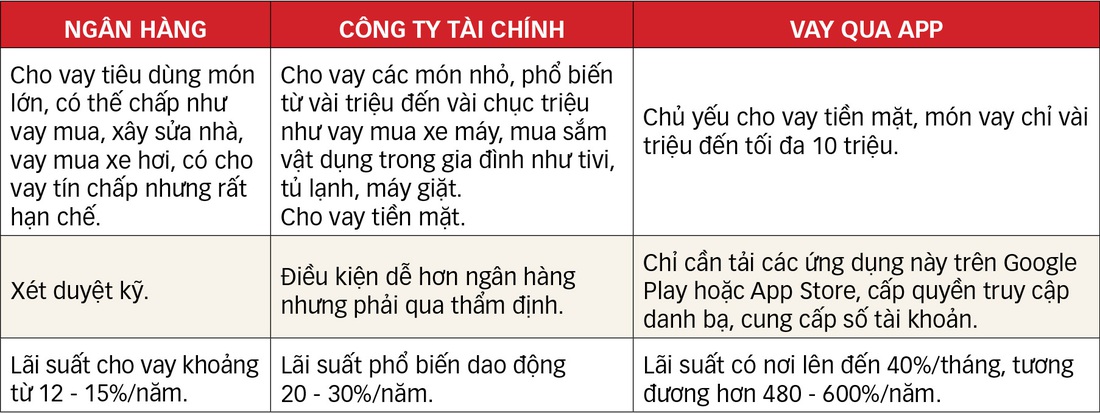

Một số khác biệt giữa cho vay tiêu dùng của các ngân hàng, công ty tài chính và tín dụng đen - Dữ liệu: Ánh Hồng

Phổ cập kiến thức tài chính cho người đi vay

Ông Leos Gregor - giám đốc quản trị thẩm định tín dụng và phòng chống gian lận Home Credit - cho biết tính đến nay có hơn 80% khách hàng duy trì việc thanh toán các khoản vay đúng hoặc trước hạn.

Để đạt được điều này, Home Credit đã tạo ra nhiều chương trình phổ cập kiến thức tài chính cho khách hàng. Đa phần trong số họ là những người lần đầu đi vay, chiếm tới 30% tổng số khách hàng của Home Credit.

"Trong quy trình thu hồi khoản vay tại Home Credit, chiến lược của chúng tôi là phổ cập kiến thức tài chính và hướng dẫn khách hàng cách thanh toán khoản vay đúng hạn.

Các quy trình được chúng tôi xây dựng tuân theo sự chuẩn mực, rõ ràng và dựa trên sự tôn trọng khách hàng.

Việc phổ cập kiến thức tài chính cho khách hàng đóng vai trò rất quan trọng, bao gồm giải thích cụ thể cho khách hàng cần trả bao nhiêu, ở đâu, khi nào nhằm hỗ trợ họ một cách kịp thời" - ông Leos Gregor nói.

Đồng thời, Home Credit cũng phát triển hệ thống nhắc nhở qua thông báo tin nhắn hoặc cuộc gọi với sự hỗ trợ của con người hoặc công nghệ.

Đơn vị cũng đào tạo và giám sát đội ngũ thu hồi khoản vay chặt chẽ, từ việc đào tạo về các kỹ năng giao tiếp, tư vấn và thu hồi khoản vay một cách chuẩn mực và dựa trên sự tôn trọng khách hàng. Nhắc nhở khách hàng về tầm quan trọng của việc thanh toán khoản vay đúng hạn.

Bàn giải pháp xóa sổ tín dụng đen

Theo Ngân hàng Nhà nước, dư nợ tín dụng tiêu dùng của các công ty tài chính đang sụt giảm mạnh, khoảng 40% so với cuối năm ngoái.

Tính đến cuối tháng 9, tổng dư nợ cho vay của các công ty tài chính còn 134.000 tỉ đồng. Trong khi đó, nợ xấu vay tiêu dùng tăng 10 - 15% khiến các công ty tài chính không dám cho vay.

Nguyên nhân khiến dư nợ vay tiêu dùng của các công ty tài chính sụt giảm nghiêm trọng, theo lãnh đạo Câu lạc bộ Tài chính tiêu dùng, là do nạn bùng nợ.

Suốt từ đầu năm đến nay, trên mạng xã hội, hàng trăm hội nhóm với vài trăm nghìn thành viên hướng dẫn nhau cách vay rồi bùng nợ. Công ty FE CREDIT cho biết việc thu hồi nợ vô cùng khó khăn, thậm chí có trường hợp khách vay không trả nợ mà còn hành hung lại nhân viên của công ty.

Với thực trạng trên, đại diện Ngân hàng Nhà nước, Bộ Công an và các công ty tài chính... đều lo ngại tín dụng đen sẽ bùng phát.

Ông Đào Minh Tú cho rằng việc tín dụng tiêu dùng phát triển là tất yếu khách quan, đáp ứng nhu cầu vốn của một bộ phận khách hàng yếu thế, không đủ điều kiện tiếp cận vốn từ ngân hàng. Nên việc tín dụng tiêu dùng giảm bao nhiêu thì tín dụng đen sẽ phát triển bấy nhiêu.

Vậy xóa sổ tín dụng đen bằng cách nào? Đây là chủ đề hội thảo do báo Tuổi Trẻ tổ chức từ 8h30 ngày 30-11 tại khách sạn Rex (141 Nguyễn Huệ, quận 1, TP.HCM).

Hội thảo có sự tham gia của đại diện Cục Cảnh sát hình sự (Bộ Công an), Vụ Pháp luật dân sự (Bộ Tư pháp); Ngân hàng Nhà nước; luật sư, chuyên gia kinh tế để cùng bàn giải pháp làm sao xóa sổ tín dụng đen để người dân thuận lợi khi tiếp cận tín dụng tiêu dùng chính thức.

Làm gì để hạn chế tranh chấp giữa bên vay và bên cho vay?

Các chuyên gia đề xuất cần áp trần lãi suất các khoản vay tiêu dùng - Ảnh: QUANG ĐỊNH

Theo Bộ Tư pháp, để thị trường tài chính tiêu dùng phát triển lành mạnh và bền vững, cần xây dựng khuôn khổ pháp lý nhằm nâng cao nghĩa vụ của người đi vay với tổ chức tín dụng và có các biện pháp hữu hiệu, chặt chẽ để bên đi vay phải thực hiện đúng nghĩa vụ, không thể chây ỳ.

Theo đó, cần hoàn thiện các quy định hiện hành để cân bằng lợi ích, hạn chế tranh chấp. Bên cho vay phải giải thích rõ các điều khoản hợp đồng, trước mắt cần sửa đổi khoản 4 điều 10 thông tư 43/2016/TT-NHNN theo hướng bỏ cụm từ "khi có yêu cầu của khách hàng".

Bên cho vay phải có trách nhiệm cung cấp dự thảo hợp đồng vay tiêu dùng để bên vay xem xét quyết định trước khi ký, đồng thời giải thích chính xác, đầy đủ trung thực các nội dung cụ thể trong hợp đồng vay tiêu dùng.

Bên cạnh đó cần nghiên cứu xây dựng văn bản luật về tín dụng tiêu dùng để đảm bảo cân bằng lợi ích, hạn chế tranh chấp. Trong đó có việc bổ sung một số quy định giải thích điều khoản hợp đồng, về nghĩa vụ cung cấp thông tin của công ty tài chính.

Quy định cơ chế thúc đẩy các tổ chức tín dụng, công ty tài chính phát triển các nền tảng công nghệ phục vụ vay tiêu dùng, giảm chi phí, tăng năng suất lao động, phối hợp phát triển các mô hình kinh doanh mới từ đó quản trị rủi ro tín dụng và tiết giảm chi phí để tối ưu hóa hoạt động, cân đối phù hợp giữa rủi ro và lãi suất cho vay. Trên cơ sở nghiên cứu kinh nghiệm quốc tế và thực tiễn Việt Nam, cần có quy định giới hạn trần lãi suất cho vay và giới hạn các loại phí quản lý khoản vay.

Quy định về quyền và nghĩa vụ của các bên trong hợp đồng, tập trung vào giải quyết trong trường hợp có khó khăn vướng mắc giữa các bên, cân bằng lợi ích của các bên trong quan hệ.

Chẳng hạn quy định cụ thể về giải thích hợp đồng trong trường hợp bên soạn thảo đưa vào hợp đồng nội dung bất lợi cho bên kia thì giải thích theo hướng có lợi cho bên không soạn thảo hợp đồng.

Trường hợp hợp đồng theo mẫu có điều khoản miễn trách nhiệm của bên đưa ra hợp đồng theo mẫu, tăng trách nhiệm hoặc loại bỏ quyền lợi chính đáng của bên kia thì điều khoản này không có hiệu lực.

Quy định cụ thể hơn các trường hợp điều chỉnh hợp đồng khi xảy ra sự kiện bất khả kháng, trở ngại khách quan, điều kiện hoàn cảnh thay đổi cơ bản.

*****************

Đại diện Bộ Tư pháp cho hay mức lãi suất vay tiêu dùng tại các ngân hàng thương mại ở Việt Nam dao động trong khoảng 10 - 15%/năm, trong khi lãi vay phổ biến mà các công ty tài chính áp dụng từ 40 - 50%/năm.

Trong khi đó tại Nhật Bản, mức lãi suất trần là 20%/năm đối với các khoản vay. Lãi suất cho vay tiêu dùng ở Ấn Độ khoảng 12 - 48%/năm, tại Brazil 30 - 70%/năm, tại Mỹ chỉ khoảng 8 - 36%/năm, Trung Quốc áp dụng từ 10 - 40%/năm.

Bàn giải pháp xóa sổ tín dụng đen

Bàn giải pháp xóa sổ tín dụng đenSáng nay báo Tuổi Trẻ tổ chức hội thảo "Xóa sổ tín dụng đen bằng cách nào" với sự tham gia của đại diện Cục Cảnh sát Hình sự (Bộ Công an), Vụ Pháp luật dân sự (Bộ Tư pháp); Ngân hàng Nhà nước; luật sư, chuyên gia kinh tế...