Trái phiếu doanh nghiệp đã là 1 chủ đề "nóng" được báo chí, đề cập đến trong khoảng 2 năm trở lại đây khi việc phát hành riêng lẻ quá ồ ạt, lãi suất cao vượt mặt bằng lãi suất ngân hàng, hướng tới đối tượng nhà đầu tư cá nhân tạo ra những rủi ro tiềm ẩn cho hệ thống tài chính.

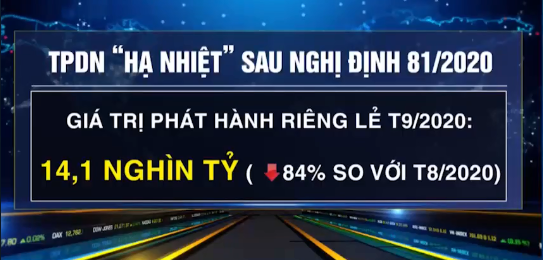

Tuy nhiên, kể từ khi Nghị định 81 có hiệu lực từ 1/9, thị trường trái phiếu doanh nghiệp mà cụ thể là trái phiếu doanh nghiệp riêng lẻ đã hạ nhiệt chóng mặt, tính trong tháng 9 giá trị phát hành giảm tới 84% so với cùng kỳ tháng trước đó. Câu chuyện phát triển "nóng" bây giờ không còn là vấn đề, mà làm thế nào để sự phát triển của trái phiếu doanh nghiệp không bị "nguội" và đi đúng hướng.

Phát triển thị trường trái phiếu doanh nghiệp: Hết "nóng" có lo "nguội"?

Hệ số nợ lên cao hàng trăm lần hay huy động vốn không biết vì mục đích gì. Những trường hợp như này sẽ dần được thanh lọc bớt khỏi thị trường với Nghị định 81 siết chặt lại các điều kiện phát hành trái phiếu riêng lẻ.

Ông Vương Hoàng Sơn, Trưởng phòng Kinh doanh Trái phiếu, CTCP Chứng khoán VNDIRECT, nhận định: "Tiêu chuẩn cao hơn sẽ loại bớt tương đối nhiều doanh nghiệp rủi ro muốn huy động vốn theo trái phiếu, qua sự thanh lọc này, quy mô thị trường sẽ giảm nhưng chất lượng sẽ tăng đáng kể".

Ông Nguyễn Quang Thuân, Tổng Giám đốc, CTCP FiinGroup, nói: "Quy định mới siết lại các quy định về việc phát hành cũng như cái chuẩn phát hành đại chúng theo tinh thần của Luật và các nghị định liên quan thì tôi nghĩ năm sau cũng có hẹp lại nhưng mà chất của thị trường trái phiếu khi hình thành các thị trường thứ cấp nữa chứ phát hành sơ cấp ra nó để đấy thôi".

Với việc phát hành trái phiếu doanh nghiệp trong tháng 9 giảm tới hơn 80%, rõ ràng giúp đạt được mục tiêu của nhà quản lý là kiềm hãm bớt sức nóng của thị trường và giảm thiểu rủi ro cho NĐT cá nhân riêng lẻ, nhu cầu huy động vốn của doanh nghiệp trong thời gian tới được đánh giá sẽ chuyển bớt về tín dụng. Đây cũng là bước chuyển hợp lý trong bối cảnh dịch bệnh khi lãi suất đang giảm và nguồn vốn ứ đọng trong ngân hàng cũng đang khá nhiều.

Tuy nhiên, về lâu về dài, đây vẫn là chuyện cần tính toán kỹ vì quy mô tín dụng đã chiếm đên 130% GDP còn kênh trái phiếu cần được thúc đẩy thì mới khoảng 13%. Với những quy định siết chặt, trái phiếu có thể gặp tình cảnh có 1 thời gian ngắn dậy thì sớm nhưng rồi lại bị chậm lớn.

Bà Nguyễn Hoài Thu, Giám đốc Khối đầu tư - Công ty Quản lý Quỹ VinaCapital, chia sẻ: "Bản thân chúng tôi là NĐT tổ chức, đợt trước huy động được nhiều vốn vào quỹ trái phiếu nhưng bây giờ lượng cung giảm cũng khiến chúng tôi đứng trước nhiều khó khăn về việc giải ngân".

Giải pháp phát triển thị trường trái phiếu doanh nghiệp

Đánh giá cao tầm quan trọng của kênh dẫn vốn từ trái phiếu bên cạnh tín dụng truyền thống, cơ quan quản lý nhà nước dang tích cực trong việc xây dựng hành lang pháp lý cởi mở hơn cho phát hành ra công chúng, cùng với hạ tầng giao dịch đang dần được hoàn thiện.

Theo số liệu mới nhất từ Sở Giao dịch chứng khoán Hà Nội, lượng trái phiếu doanh nghiệp phát hành riêng lẻ tiếp tục sụt giảm so với tháng trước đó, chỉ hơn 22 nghìn tỷ đồng. Vướng mắc lớn, theo các tổ chức phát hành, từ khâu thủ tục.

Vấn đề tính liên thông giữa các cơ quan quản lý những quy định liên quan đến nhà đầu tư chuyên nghiệp, thời hạn được công nhận nhà đầu tư chuyên nghiệp… cũng được các thành viên tham dự buổi Đối thoại về các giải pháp phát triển trái phiếu đặt ra. Và quan trọng nhất, là làm thế nào để xây dựng một thị trường giao dịch trái phiếu hoàn chỉnh, được vận hành trơn tru, minh bạch.

Ông Ketut Kusuma, Trưởng nhóm chuyên gia tài chính, Ngân hàng Thế giới, cho biết: "Hoạt động thị trường trái phiếu của Việt Nam sẽ tiếp cận rất gần chuẩn mực về thị trường trái phiếu quốc tế. Khác với các nước khác, tôi thấy ở Việt Nam các thành viên thị trường có sự chủ động rất lớn và thị trường được vận hành khá trơn tru trên cơ sở cung cầu… Nhưng theo tôi, nên có sự thống nhất về hàng lang pháp lý, một văn bản luật bao trùm để tạo sự thống nhất, minh bạch và thuận lợi cho các thành viên thị trường".

Chủ tịch UBCKNN và lãnh đạo Vụ Tài chính, Các ngân hàng và tổ chức tài chính, Bộ Tài chính ghi nhận ý kiến các thành viên thị trường và cho biết, sẽ có nhiều điều chỉnh phù hợp với thực tiễn thị trường, có hiệu lực từ năm sau, cùng với hiệu lực của Luật chứng khoán, luật Doanh nghiệp. Theo các cơ quan quản lý, để rút ngắn thời gian phê duyệt phát hành trái phiếu, thì không chỉ cơ quan quản lý cần cải thiện khâu thủ tục, mà các đơn vị phát hành trái phiếu cũng như tổ chức tư vấn cần chuẩn bị hồ sơ kỹ lượng, rút ngắn thời gian cấp phép phát hành.

Cơ quan quản lý nhà nước cho biết, sẽ đẩy mạnh việc đào tạo và cung cấp thông tin cho các thành viên thị trường. Trong đó, đặc biệt chú trọng tới hoạt động định mức tín nhiệm, hoạt động còn khá mới mẻ với chỉ có số lượng ít ỏi là 2 thành viên được cấp phép hiện nay.

Theo Fiin Ratings, công ty định mức tín nhiệm mới được cấp phép, họ đang có những khách hàng đầu tiên, và nhu cầu thị trường đang tăng đáng kể, dự báo cho những đợt phát hành trái phiếu sẽ tấp nập hơn trong tương lai.

Dù đơn vị định hạng đặt nhiều kỳ vọng nhưng cũng phải thẳng thắn với thực tế là hiện nay Việt Nam đã có 2 tổ chức định hạng tín nhiệm tuy nhiên chưa có đợt phát hành trái phiếu nào được công bố đã tiến hành định hạng cả, vì câu chuyện "con gà, quả trứng". Luật hiện hành không yêu cầu doanh nghiệp phát hành trái phiếu phải có định hạng, nên doanh nghiệp cũng chả mặn mà tự đi bỏ thêm chi phí để triển khai. Trong 1 báo cáo phát hành mới đây, Ngân hàng Phát triển châu Á (ADB) đã nhận định việc thiếu văn hóa định hạng tín nhiệm đang tạo nên rất nhiều rủi ro với thị trường trái phiếu Việt Nam.

Ông Don Lambert, Chuyên gia Phát triển khu vực tư nhân, Ngân hàng Phát triển châu Á (ADB), nói: "Nhiều NĐT quốc tế đồng tình Việt Nam là nền kinh tế tăng trưởng ấn tượng đấy nhưng nhìn vào thì quá ít trái phiếu có định hạng tín nhiệm và họ đặt câu hỏi là tại sao phải đầu tư. Điều này dẫn tới rủi ro là chi phí vốn của VN tăng lên, khi ít minh bạch thì nhà đầu tư càng cảm thấy bất an trước các rủi ro nên họ sẽ đòi lãi suất cao hơn rồi được trả lãi với kỳ hạn sớm hơn. Nhiều dự án cũng không thể được triển khai với các điều kiện kể trên, chi phí vốn cao như vậy làm nền kinh tế khó phát triển. Nó còn là rủi ro về nhận thức đầu tư, các nhà đầu tư tổ chức còn có bộ phận định hạng nhưng nhiều NĐT nhỏ lẻ họ chỉ biết nhìn vào lãi suất thế nào, ai phát hành và tên tuổi có uy tín không, đây không phải là nhận thức lành mạnh để xây dựng thị trường trái phiếu".

Luật chứng khoán có hiệu lực từ năm sau sẽ quy định 1 số trường hợp phát hành trái phiếu ra công chúng phải có định hạng tín nhiệm tuy nhiên theo ADB, Việt Nam có yêu cầu tất cả đợt phát hành ra công chúng được định hạng tín nhiệm cũng không có nhiều ý nghĩa vì tới 93% đợt phát hành đang là phát hành riêng lẻ. ADB đề xuất, hãy ấn định 1 ngày cho việc bắt buộc định hạng tín nhiệm với tất cả đợt phát hành giống như các thị trường trong khu vực.

Trái phiếu doanh nghiệp “hạ nhiệt” chóng mặt

Trái phiếu doanh nghiệp “hạ nhiệt” chóng mặt VTV.vn - Sở Giao dịch Chứng khoán Hà Nội cho biết, giá trị phát hành trái phiếu doanh nghiệp tháng 9 chỉ khoảng 10.950 tỷ đồng, giảm 75% so với tháng 8.

* Mời quý độc giả theo dõi các chương trình đã phát sóng của Đài Truyền hình Việt Nam trên TV Online và VTVGo!