Các doanh nghiệp trên sàn chứng khoán vay 1,2 triệu tỷ đồng, tăng 7,4%

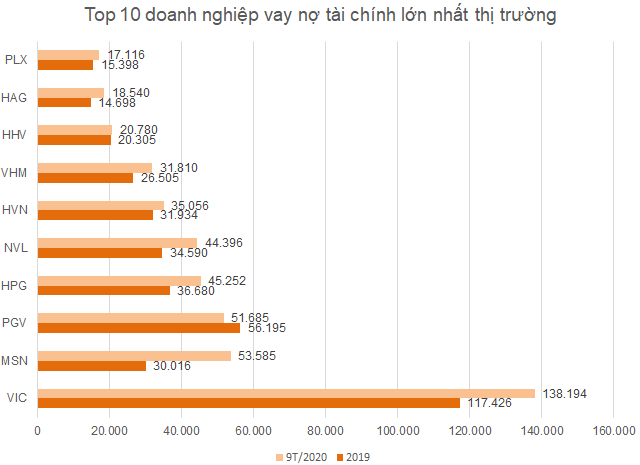

Theo thống kê của FiinPro trên gần 900 doanh nghiệp phi tài chính trên 3 sàn HoSE, HNX và UPCoM, tổng nợ vay tính đến 30/9 là 1,2 triệu tỷ đồng, tăng thêm 83.831 tỷ đồng so với thời điểm đầu năm (tương đương tăng 7,4%). Trong đó, riêng 10 doanh nghiệp vay nợ lớn nhất chiếm hơn 450.000 tỷ đồng, tỷ trọng 37,5%.

Các doanh nghiệp chủ yếu tăng vay nợ dài hạn. Cụ thể, tính đến 30/9, vay nợ ngắn hạn toàn thị trường ở mức 552.380 tỷ đồng, tăng thêm 10.597 tỷ đồng so với đầu năm (tăng 1,9%); trong khi vay dài hạn là 655.569 tỷ đồng, tăng thêm 73.253 tỷ đồng (tăng 11,1%).

Đơn vị: tỷ đồng

Số liệu thống kê cho thấy, chỉ 42% doanh nghiệp gia tăng nợ vay với tổng cộng hơn 145.500 tỷ đồng và 57% doanh nghiệp giảm nợ vay với 61.730 tỷ đồng.

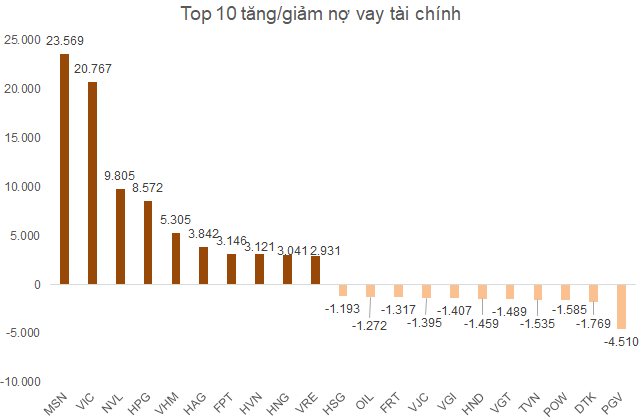

Dẫn đầu gia tăng nợ vay trong bối cảnh dịch bệnh chủ yếu là các doanh nghiệp tư nhân như Tập đoàn Masan, Vingroup, Novaland, Hòa Phát, Vinhomes, Hoàng Anh Gia Lai, FPT…

Ngược lại giảm vay nợ là các doanh nghiệp có vốn nhà nước chi phối như EVN Genco3, Vinacomin Power, PV Power, Thép Việt Nam, Vinatex… Đồng thời, những doanh nghiệp tăng nợ vay nhiều nhất đa phần có tỷ lệ nợ vay trên tổng tài sản từ 30-50%.

Đơn vị: tỷ đồng

Vingroup, Masan huy động hàng chục nghìn tỷ đồng từ trái phiếu

So với cuối năm 2019, tổng nợ vay của Tập đoàn Masan ( HoSE: MSN ) đã tăng thêm 23.569 tỷ đồng từ 30.016 tỷ lên 53.584 tỷ đồng, tăng nhiều nhất trong các doanh nghiệp trên sàn, chủ yếu thông qua trái phiếu.

Tỷ lệ nợ vay trên tổng tài sản của tập đoàn tăng từ 31% lên 49%. Doanh nghiệp tăng vay ngắn hạn từ 18.340 tỷ đồng lên 21.758 tỷ đồng và tăng phát hành trái phiếu từ 13.810 tỷ đồng lên 32.327 tỷ đồng.

Trong năm, Masan Group đã huy động thành công 10.000 tỷ đồng chào bán trái phiếu ra công chúng trong 4 đợt chào bán, nguồn vốn thu về để thực hiện tăng vốn điều lệ Tầm Nhìn Masan, cấp khoản vay cho Masan Comsumer Holdings và MNS Meat Hà Nam, cũng như thanh toán nợ vay nội bộ.

Ngoài ra, Masan Group và các công ty con gồm VinCommerce (đơn vị sở hữu chuỗi VinMart, VinMart+) và Khai thác chế biến khoáng sản Núi Pháo phát hành gần 10.200 tỷ đồng trái phiếu riêng lẻ.

Không dừng ở đó, theo quyết định HĐQT vào tháng 8, tập đoàn sẽ phát hành trái phiếu ra công chúng tối đa 4.000 tỷ đồng, chia làm nhiều đợt thực hiện trong quý IV /2020 hoặc 2021 và huy động 4.000 tỷ đồng trái phiếu khác.

Ngoài ra, HĐQT tập đoàn vừa phê duyệt việc ký hợp đồng tín dụng với BNP Paribas, Credit Suisse AG – chi nhánh Singapore, Standard Chartered Bank (Singapore) Limited, The Hong Kong and Shanghai Banking Corporation Limited – chi nhánh Singapore và các bên khác tổng số tiền ban đầu không vượt quá 200 triệu USD, cùng với quyền chọn gia tăng khoản vay thêm tối đa 50 triệu USD.

Như vậy, tổng số tiền vay tối đa lên tới 250 triệu USD, tương đương gần 5.800 tỷ đồng.

Dù vậy, Vingroup ( HoSE: VIC ) mới là doanh nghiệp vay nợ lớn nhất trong các doanh nghiệp trên sàn. Tính đến 30/9, doanh nghiệp có khoản nợ 138.194 tỷ đồng, tăng thêm hơn 20.700 tỷ đồng so với đầu năm. Tỷ lệ nợ vay trên tổng tài sản đạt 32%. Nợ của tập đoàn chủ yếu là khoản vay hợp vốn (gần 63.000 tỷ đồng) và trái phiếu (38.500 tỷ đồng).

Tương tự Masan Group, Vingroup thông qua các công ty con cũng huy động đến hơn 20.000 tỷ đồng trái phiếu từ đầu năm đến nay. Trong đó, riêng Vinhomes là chào bán thành công 11.835 tỷ đồng, Phát triển thành phố Xanh - chủ đầu tư dự án Vinhomes Grand Park (quận 9, TP HCM) huy động 2.000 tỷ đồng, Vinpearl 4.000 tỷ và VinSmart hơn 3.135 tỷ đồng.

Riêng nợ vay tăng thêm của Masan Group và Vingroup là hơn 44.000 tỷ đồng, chiếm 52,5% nợ vay tăng thêm của các doanh nghiệp trên sàn.

Đầu tư mạnh vào dự án Khu liên hợp Dung Quất, Tập đoàn Hòa Phát ( HoSE: HPG ) tăng đáng kể nợ vay thêm 8.572 tỷ đồng so với đầu năm. Tổng nợ ghi nhận 45.251 tỷ đồng, chiếm tỷ lệ 38,5% tổng nguồn vốn.

Việc tăng sử dụng đòn bẩy tài chính đã khiến chi phí lãi vay của tập đoàn tăng từ 666 tỷ đồng lên 1.545 tỷ trong 9 tháng đầu năm. Tuy nhiên, với tốc độ tăng doanh thu nhờ tăng sản lượng thép bán ra và mảng nông nghiệp khởi sắc thì doanh nghiệp liên tục thiết lập các kỷ lục lợi nhuận mới.

Bên cạnh các trường hợp có tỷ lệ nợ vay thấp và đẩy mạnh vay thêm cho các kế hoạch mở rộng thì cũng có trường hợp vay để duy trì hoạt động kinh doanh trong bối cảnh dịch bệnh bùng phát. Đó là trường hợp Vietnam Airlines ( HoSE: HVN ).

Hoạt động kinh doanh vận tải hàng không gặp khó khăn đã khiến hãng rơi vào tình cảnh thu không đủ bù chi, xuất hiện các khoản lỗ hàng nghìn tỷ đồng. Tính đến cuối quý III, khoản tiền tích lũy của Vietnam Airlines đã giảm từ 3.379 tỷ xuống 656 tỷ đồng và tăng nợ vay thêm hơn 3.100 tỷ đồng.

Mới đây, Quốc hội đã thông qua việc giải cứu Vietnam Airlines với việc tái cấp vốn qua tổ chức tín dụng và giao cho SCIC triển khai góp vốn giúp hãng tăng vốn điều lệ.

Đơn vị: tỷ đồng

Ngược lại, với tỷ lệ nợ vay gấp nhiều lần vốn chủ sở hữu, 9 tháng đầu năm, EVN Genco 3 ( UPCoM: PGV ) tiếp tục đặt trọng tâm giảm nợ vay. Tính đến 30/9, doanh nghiệp còn nợ hơn 51.500 tỷ đồng, giảm 4.500 tỷ đồng so với đầu năm. Nợ vay gấp 3,8 lần vốn chủ sở hữu, cải thiện so mức 4,5 lần thời điểm đầu năm.

Nhiều doanh nghiệp điện khác như PV Power ( HoSE: POW ), Nhiệt điện Hải Phòng ( UPCoM: HND ) tiếp tục lộ trình trả nợ hàng nghìn tỷ đồng cho các khoản vay ngoại tệ.

Cụ thể, PV Power trả thêm gần 1.600 tỷ đồng, hạ tổng nợ vay xuống 16.000 tỷ đồng, tỷ lệ nợ vay trên vốn chủ sở hữu giảm từ 60% xuống 52%. HND giảm từ 5.400 tỷ đồng xuống 4.000 tỷ đồng.

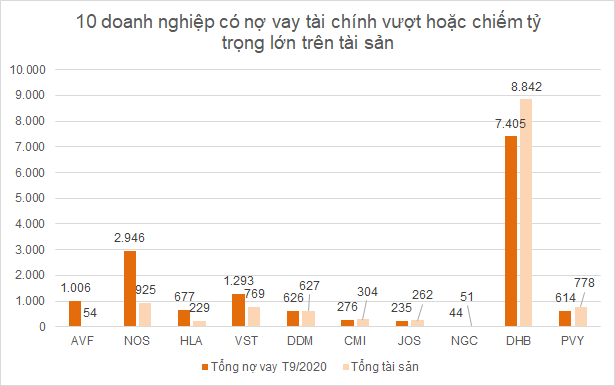

Bết bát nhất thị trường hiện nay phải kể đến Anvifish ( UPCoM: AVF ), kể từ cú sốc năm 2014 với khoản lỗ khủng 892 tỷ đồng thì tình hình tại doanh nghiệp cá tra này vẫn chưa cho thấy dấu hiệu khởi sắc.

Tính đến 30/9, doanh nghiệp bị âm vốn chủ sở hữu 1.960 tỷ đồng trong khi có khoản nợ vay ngắn hạn 1.006 tỷ đồng. Tổng tài sản chỉ còn 54 tỷ đồng, trong đó 29 tỷ là tài sản cố định hữu hình và 23 tỷ tài sản cố định vô hình.

Đơn vị: tỷ đồng