Trên thị trường chứng khoán Việt Nam, nhóm cổ phiếu ngân hàng chiếm khoảng 1/4 tổng vốn hóa thị trường, do đó diễn biến giá của nhóm cổ phiếu này tác động khá lớn đến đà tăng của chỉ số VN-Index.

Giai đoạn nửa đầu năm 2021, cổ phiếu ngân hàng là một trong những nhóm hút dòng tiền nhất trên thị trường. Đầu tháng 6 và đầu tháng 7, hàng loạt cổ phiếu ngân hàng đã lập đỉnh, tăng gấp 2-3 lần so với đầu năm. Cũng thời điểm này, nhiều công ty chứng khoán đã nâng mạnh định giá của nhiều ngân hàng, kỳ vọng nhóm này tiếp tục tăng trưởng.

Tuy nhiên, bước sang tháng 7-9, cổ phiếu ngân hàng đồng loạt lao dốc, nhiều mã giảm tới 40-50% trước lo ngại ngành ngân hàng gặp khó khăn vì Covid-19 như lợi nhuận giảm, nợ xấu tăng mạnh. Chỉ một vài cổ phiếu ngân hàng nhỏ vẫn tiếp tục duy trì đà tăng mạnh mẽ trong nửa cuối năm như NVB, TPB, OCB, SSB, MSB,….Nửa cuối năm nay, cổ đông ngân hàng chỉ đành ngậm ngùi nhìn cổ phiếu ngành khác tăng. Kể cả khi VN-Index vượt các mốc đỉnh lịch sử quan trọng như 1.400 điểm hay 1.500 điểm, đều không có bóng dáng dẫn dắt của cổ phiếu bank - vốn được mệnh danh là "cổ phiếu vua" trên thị trường chứng khoán.

Một nguyên nhân quan trọng khiến cổ phiếu ngân hàng bị nhà đầu tư "lạnh nhạt" là vì lượng cung cổ phiếu quá lớn thông qua các đợt phát hành cổ phiếu để trả cổ tức. Chỉ một số ngân hàng như STB, EIB, NVB, TCB, PGB không chia cổ tức trong năm vừa qua, trong khi còn lại đều chia cổ tức bằng cổ phiếu với tỷ lệ rất cao, phổ biến là 20-35%, thậm chí có VPB lên tới 80%. Và trong năm qua cũng vẫn chỉ có 3 ngân hàng lớn gốc quốc doanh là CTG, VCB, BID tiếp tục chia cổ tức bằng tiền mặt.

Năm 2021, có thêm 3 cổ phiếu ngân hàng lên sàn chứng khoán là OCB (HoSE), SSB (HoSE) và VAB (UPCoM). Ngoài ra, cổ phiếu SHB chuyển sàn từ HNX sang HoSE, BAB chuyển từ UPCoM lên HNX. Các cổ phiếu này đều có màn "chào sàn" ấn tượng, có những mã tăng tới 60-100% chỉ trong 5 phiên đầu tiên lên sàn.

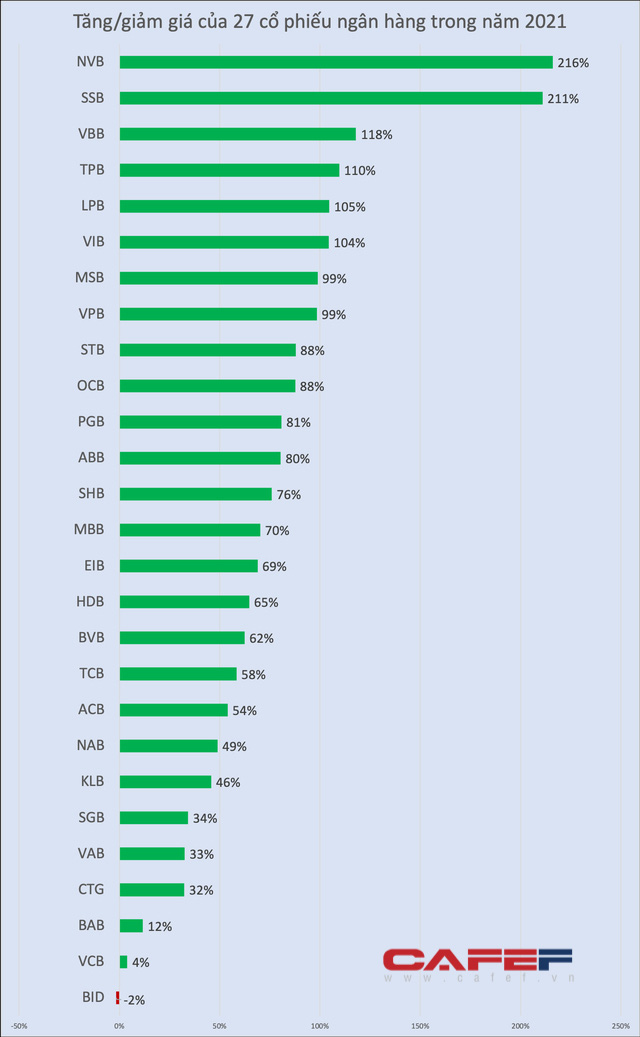

Theo thống kê, so với đầu năm 2021, chỉ có một cổ phiếu ngân hàng giảm giá là BID (giảm 2%), trong khi 26 cổ phiếu ngân hàng còn lại đều tăng giá. Trong đó, hàng chục cổ phiếu tăng theo cấp số nhân.

NVB là cổ phiếu tăng mạnh nhất năm qua, đóng cửa phiên giao dịch cuối năm, NVB đứng ở mức 32.000 đồng/cp, tăng hơn 3 lần so với cuối năm 2020. Về hoạt động kinh, NVB chưa ghi nhận kết quả nổi bật so với các nhà băng khác nhưng "thượng tầng" nhà băng này có biến động lớn khi bầu Chủ tịch HĐQT và bổ nhiệm Tổng Giám đốc mới trong năm vừa qua. Cổ phiếu này cũng ghi nhận các giao dịch thoả thuận khủng trong năm 2021, khiến giới quan sát tin rằng cơ cấu cổ đông của nhà băng này đã có sự thay đổi lớn.

Một cổ phiếu ngân hàng cũng tăng giá trên 3 lần là SSB của SeABank (tăng 211%). Cổ phiếu này chào sàn HoSE ngày 24/3 với giá tham chiếu 16.800 đồng/cp và liên tục duy trì đà tăng ngay cả trong nửa cuối năm 2021 khi hầu hết cổ phiếu ngân hàng khác giảm mạnh.

Nhiều cổ phiếu khác cũng tăng trên 2 lần như VBB (118%), TPB (110%), LPB (105%), VIB (104%), MSB (99%), VPB (99%),...

Và hàng loạt cổ phiếu tăng từ 50%-70% như ACB, TCB, BCB, HDB, MBB, EIB và 70-80% như SHB, PGB, ABB, OCB.

Động lực tăng giá của cổ phiếu ngân hàng năm qua nhìn chung đến từ kết quả kinh doanh tích cực, nhiều ngân hàng ghi nhận lợi nhuận tăng trưởng mạnh trong nửa đầu năm và bước sang quý 3 dù chịu ảnh hưởng bởi dịch bệnh vẫn duy trì kết quả khả quan.

Ngoài ra, nhiều nhà băng có "game" riêng trong năm vừa qua như thay đổi lãnh đạo cấp cao, giao dịch cổ đông lớn, lên kế hoạch bán vốn cho nhà đầu tư nước ngoài,…Ví dụ, NVB và KLB có Chủ tịch và CEO mới và sự tham gia của cổ đông là doanh nghiệp BĐS lớn. STB đang gần kết thúc giai đoạn tái cơ cấu, liên tục xử lý được những khoản nợ xấu khủng trong những năm qua. OCB, VPB, SSB chuẩn bị phát hành cổ phiếu cho nhà đầu tư nước ngoài. VPB, SHB, MSB đều đã bán vốn thành công công ty tài chính trong năm qua và thu về nguồn thặng dư rất lớn,...

Cổ phiếu ngân hàng khép lại phiên giao dịch cuối cùng của năm (31/12/2021) khá tích cực khi sắc xanh bao trùm lên hầu hết các mã. Điều này khiến nhiều cổ đông ngân hàng lại có niềm tin kỳ vọng "cổ phiếu vua" sẽ trở lại dẫn dắt thị trường trong năm 2022.

Trên thực tế cũng đã có một số dự báo tích cực về nhóm cổ phiếu này thời gian tới. Bà Phạm Thùy Dương – Phó Giám đốc Bộ phận phân tích, Quỹ đầu tư Dragon Capital cho rằng hiện nhiều nhà đầu tư lo lắng về vấn đề nợ xấu, song thực tế điều này không tệ như mọi người nghĩ. Tỷ lệ nợ xấu tăng từ 1,6% cuối năm 2020 lên 1,91% cuối quý 3.

Trong điều kiện Covid, đà tăng của nợ xấu vẫn trong tầm kiểm soát. Về dư nợ tái cơ cấu nợ là khoảng 2,6% tổng dư nợ vào cuối tháng 9/2021, thấp hơn nhiều so với 3,9% cuối năm 2020. Thêm nữa, tỷ lệ bao phủ nợ xấu đang ở mức kỷ lục và trung bình cao khu vực, tại một số ngân hàng top đầu còn lên trên 200%.

"Nếu không xảy ra giãn cách diện rộng nữa thì khó ảnh hưởng tới lợi nhuận năm 2022. Lợi nhuận có thể đến từ tăng trưởng tín dụng tăng mạnh mẽ trở lại. Cuối tháng 12, nhiều ngân hàng xin thêm room tín dụng, đây sẽ là động lực lợi nhuận cho ngân hàng, đặc biệt là tín dụng mảng bán lẻ", Dragon Capital khá tự tin với tiềm năng tăng trưởng lợi nhuận của ngành ngân hàng sắp tới cho cả quý 4/2021 và năm 2022. Chính vì vậy, ở Dragon Capital hiện nay đang phân bổ đầu tư cho nhóm ngành ngân hàng cao hơn tỷ trọng của nhóm ngân hàng trong VN Index.

Xem thêm: mth.44853635113211202-1202-man-tahn-hnam-aig-gnat-oan-gnah-nagn-ueihp-oc/nv.ahos