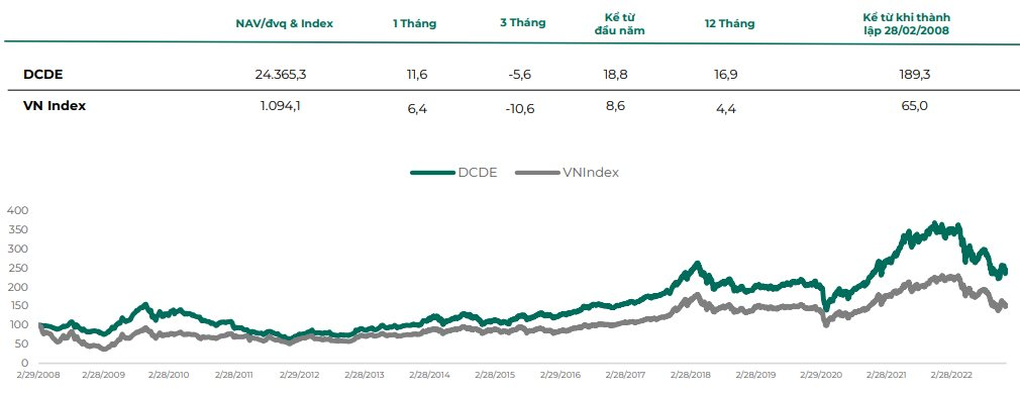

Quỹ đầu tư cổ phiếu tập trung cổ tức DC - DCDE đã có báo cáo cập nhật tình hình hoạt động quỹ trong tháng 11/2023. Hiệu suất đầu tư trong tháng 11 đạt 11,6%, gần gấp đôi mức tăng 6% của chỉ số VN-Index.

Đây là thông tin tích cực cho nhà đầu tư vào DCDE khi trước đó trong tháng 10, hiệu suất đầu tư của quỹ âm gần 12%. Nhờ đầu tư hiệu quả trở lại, hiệu suất trong 11 tháng đầu năm 2023 của DCDE đạt gần 19%, vượt mức tăng chưa tới 9% của VN-Index.

Hiệu suất dương trở lại trong bối cảnh quỹ vừa chuyển hướng chiến lược đầu tư. Cụ thể, DCDE - tiền thân là Quỹ đầu tư doanh nghiệp hàng đầu DC (DC Blue Chip Fund, DCBC), chuyên đầu tư các doanh nghiệp hàng đầu niêm yết trên sàn. Tuy nhiên, kể từ giữa tháng 10, quỹ đã thay đổi mục tiêu đầu tư khi dành 100% tài sản vào cổ phiếu của các doanh nghiệp có lịch sử trả cổ tức đều đặn trong quá khứ hoặc trong thời gian tới tại tất cả các ngành nghề. Ngoài ra, cơ cấu đầu tư sau khi thay đổi sẽ không đầu tư vào trái phiếu niêm yết, trái phiếu chào bán ra công chúng, trái phiếu phát hành riêng lẻ.

DCDE cho biết sự tăng trưởng nổi bật của quỹ trong tháng 11 còn được hỗ trợ bởi những thông tin tích cực từ thị trường, bao gồm tổng kim ngạch xuất nhập khẩu hàng hóa của cả nước trong 11 tháng đầu năm, ước đạt hơn 619 tỷ USD, và nguồn vốn FDI đăng ký vào Việt Nam đạt 22,9 tỷ USD, tăng 8,7% so với cùng kỳ năm trước.

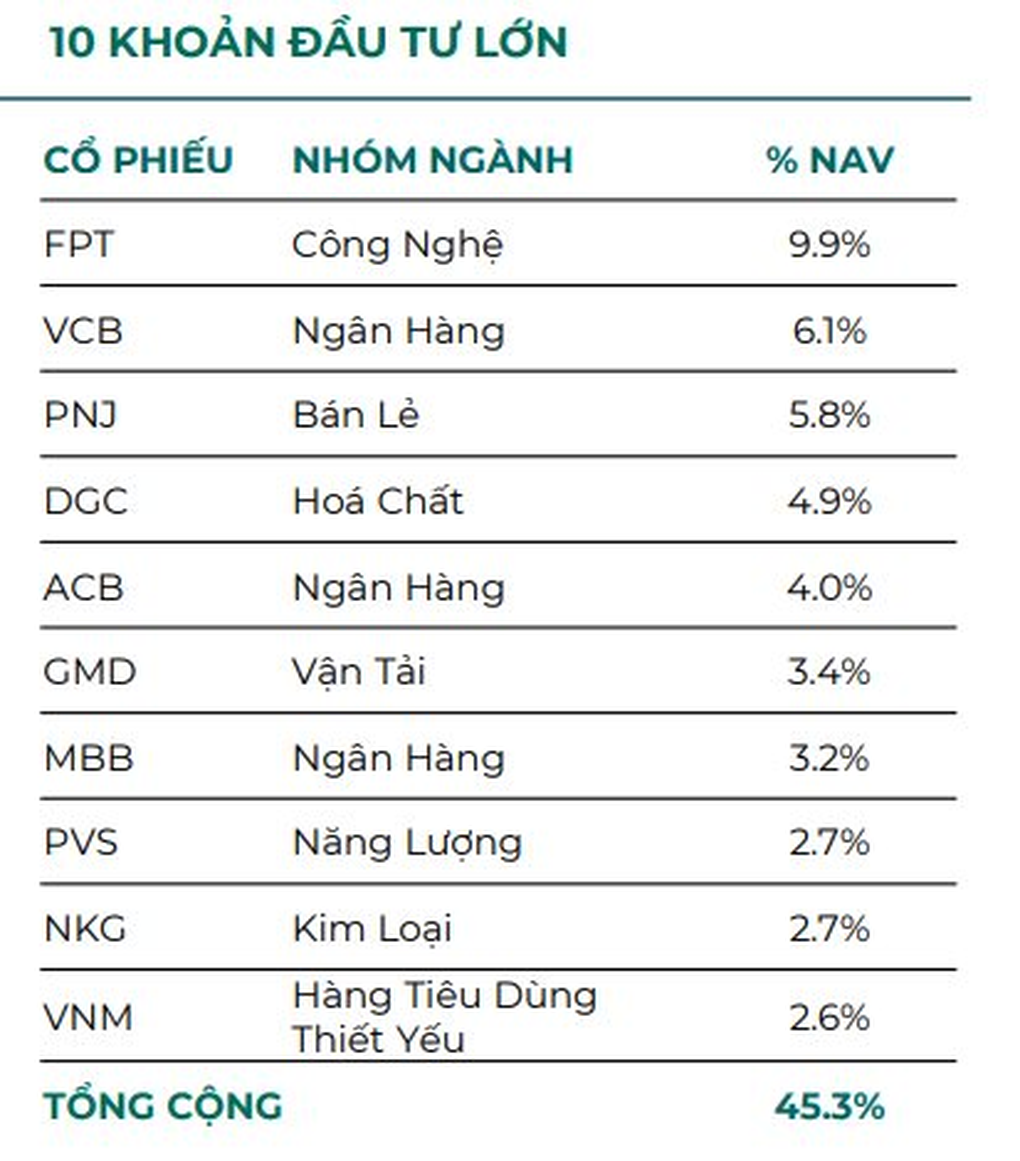

Tại thời điểm cuối tháng 11/2023, tổng tài sản của DCDE đạt hơn 388 tỷ đồng, NAV/chứng chỉ quỹ đạt 24.365 đồng. Quỹ đầu tư 40 mã cổ phiếu, trong đó top 10 cổ phiếu DCDE nắm giữ gồm FPT, VCB, PNJ, DGC, ACB, GMD, MBB, PVS, NKG, VNM. Xét theo lĩnh vực, nhóm ngân hàng chiếm tỷ trọng lớn nhất với 19,4% danh mục, theo sau là bán lẻ (12,2%), bất động sản khu dân cư (10%), công nghệ (9,9%)…

Top 10 cổ phiếu DCDE nắm giữ tháng 11 (Nguồn: Dragon Capital).

Quỹ khẳng định trong thời gian tới sẽ tiếp tục mở rộng danh mục đầu tư, tìm kiếm cổ phiếu các công ty với lịch sử chia cổ tức đều đặn và được định giá thấp trong thời gian qua, nhằm gia tăng nguồn lợi nhuận từ cổ tức. Quỹ quan tâm đến các ngành có mức chi trả cổ tức cao hiện tại như ngân hàng, chứng khoán, bán lẻ, và năng lượng.

DCDE là quỹ tiên phong xây dựng chiến lược đầu tư một cách cụ thể là "săn" cổ phiếu nhằm hưởng cổ tức thay vì sự chênh lệch giá lúc bán so với khi mua.

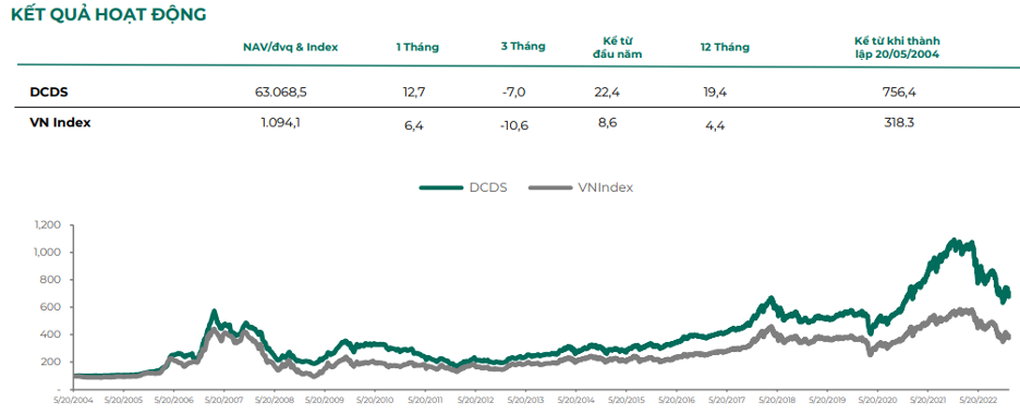

Không chỉ thành công với DCDE, các đại diện khác thuộc Dragon Capital cũng ghi nhận diễn biến xuất sắc nhất tháng 11 vừa qua. Nổi bật là Quỹ đầu tư chứng khoán năng động DC- DCDS với hiệu suất tăng trưởng xấp xỉ 13% trong tháng 11. Tính trong 11 tháng đầu năm, hiệu suất hoạt động của quỹ đạt 22,4%, vượt trội so với mức tăng chưa tới 9% của VN-Index.

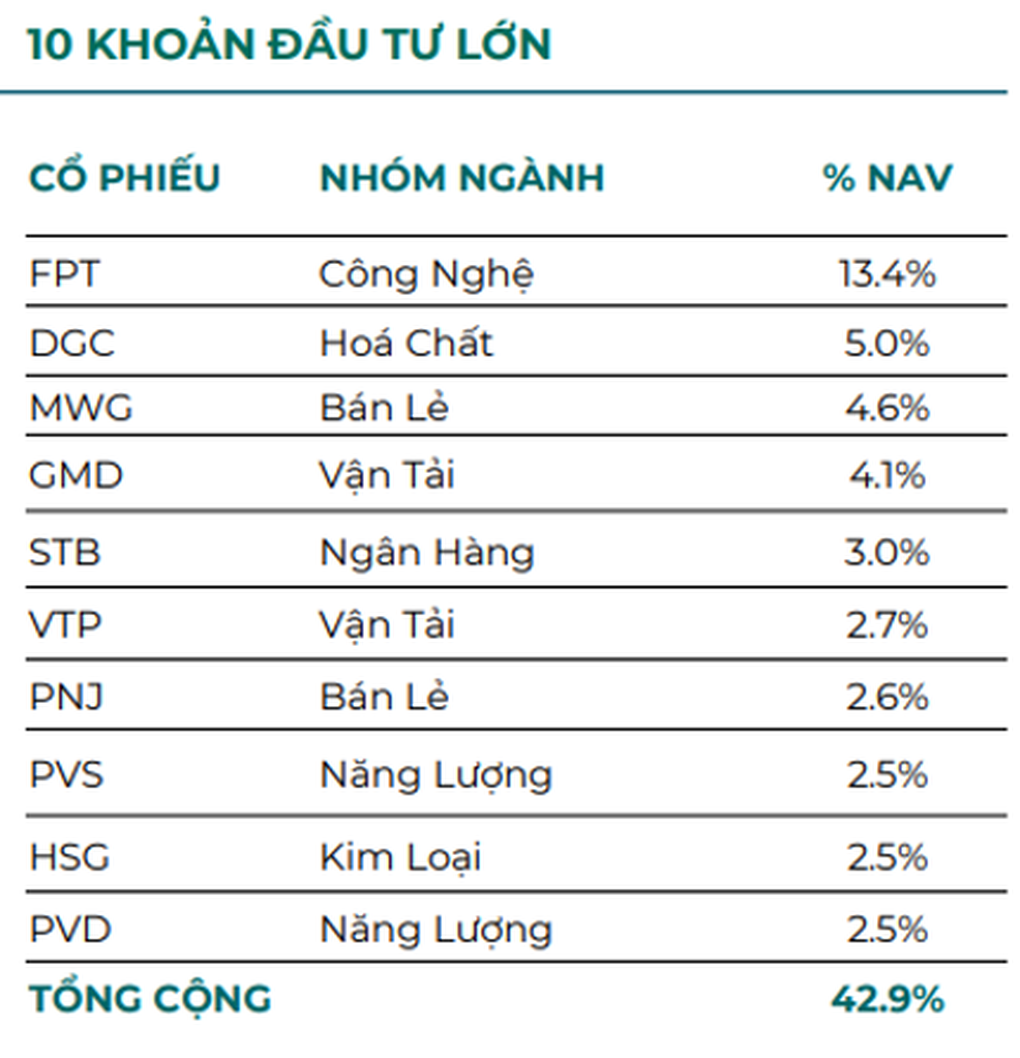

Tại thời điểm 30/11, tổng giá trị tài sản ròng của DCDS đạt 1.448,6 tỷ đồng. Top 10 khoản đầu tư lớn chiếm gần 43% danh mục, gồm những cái tên kỳ cựu trên sàn như FPT, DGC, MWG, GMD, STB, VTP, PNJ, PVS, HSG, PVD. Nhóm bất động sản khu dân cư chiếm tỷ trọng lớn nhất danh mục với 15%, theo sau là công nghệ (13,4%), bán lẻ (12,1%), ngân hàng (9,7%)…

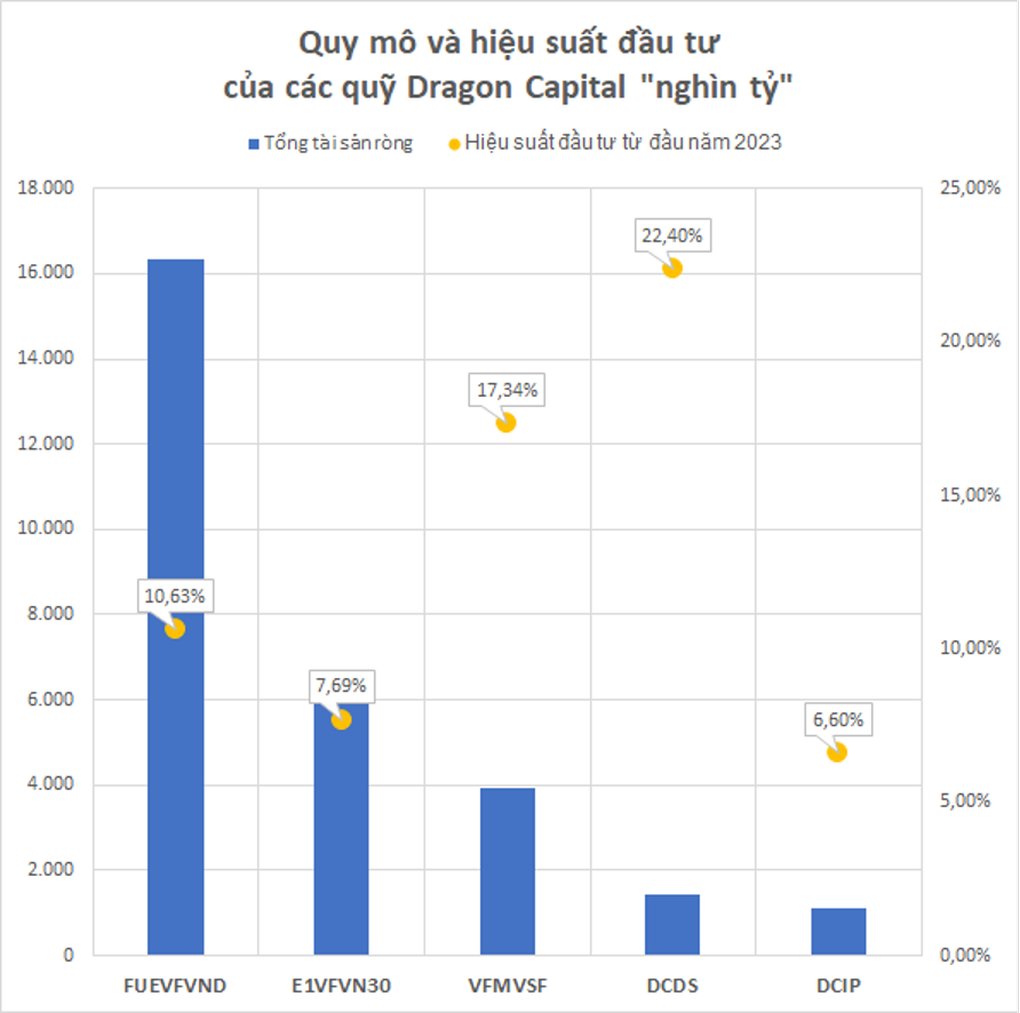

Hiệu suất đầu tư vượt trội so với thị trường chung giúp quy mô các quỹ nhà Dragon Capital liên tục phình to. Cuối tháng 11, tổng cộng năm quỹ thuộc Dragon Capital có quy mô tài sản ròng vượt mức nghìn tỷ đồng, bao gồm ba quỹ chủ động là DCDS, Quỹ đầu tư trái phiếu gia tăng thu nhập cố định DC (DCIP), Quỹ đầu tư cổ phiếu Việt Nam chọn lọc (VFMVSF) cùng hai quỹ ETF DCVFMVN30 (E1VFVN30) và ETF DCVFMVN DIAMOND (FUEVFVND).

Trong đó, DCDS có mức hiệu suất tốt nhất với từ đầu năm 2023 với 22,4%, theo sau là VFMVSF với mức tăng trưởng hơn 17%. Hiệu suất quỹ DCVFM VNDiamond ETF tăng trưởng 11% từ đầu năm, đưa quy mô tài sản ròng vượt 16.000 tỷ đồng.

Sự tăng trưởng ổn định từ các quỹ thành viên không chỉ phản ánh khả năng quản lý và định hướng đầu tư hiệu quả của Dragon Capital mà còn là minh chứng cho sức hút và tiềm năng lớn của thị trường chứng khoán Việt Nam.

Trong một báo cáo gần đây, Dragon Capital định giá cao việc nền kinh tế Việt Nam đang phục hồi từ vùng đáy của nửa đầu năm 2023. Các ngân hàng mà Dragon Capital trò chuyện đều cho thấy sự lạc quan về việc đẩy mạnh tăng trưởng tín dụng vào cuối tháng 12 nhằm đạt mục tiêu 12%. Nhu cầu tín dụng được kỳ vọng sẽ tăng mạnh từ ngành sản xuất trong năm 2024, phản ánh sự phục hồi kinh tế một cách tổng thể.

Theo Dragon Capital, các chương trình ưu đãi lãi suất cạnh tranh từ các ngân hàng có thể khiến lãi suất giảm thêm 50 điểm cơ bản, góp phần vào việc ổn định thị trường chứng khoán trong năm 2024.

Khách hàng có thể Tải DragonX - ứng dụng đầu tư được vận hành bởi Dragon Capital tại: http://dragonx.com.vn