Tổ chức Standard & Poor’s (S&P) công bố xếp hạng tín nhiệm cho các ngân hàng tại Việt Nam năm 2020, trong đó Techcombank giữ vững mức tín nhiệm ở mức BB-/B với triển vọng “ổn định”. Cơ sở cho đánh giá tích cực này, theo S&P là bởi Techcombank sở hữu một "thương hiệu mạnh, đặc biệt trong phân khúc bán lẻ, doanh nghiệp vừa và nhỏ (SME)" và ngân hàng sẽ “tiếp tục duy trì vị thế của một ngân hàng tư nhân hàng đầu tại Việt Nam với mạng lưới bán lẻ vững chắc và mức lợi nhuận cao hơn trung bình ngành.”

Theo đánh giá của S&P, mức xếp hạng tín nhiệm dài hạn của Techcombank được giữ ở mức ‘BB-’ và ngắn hạn là ‘B’.

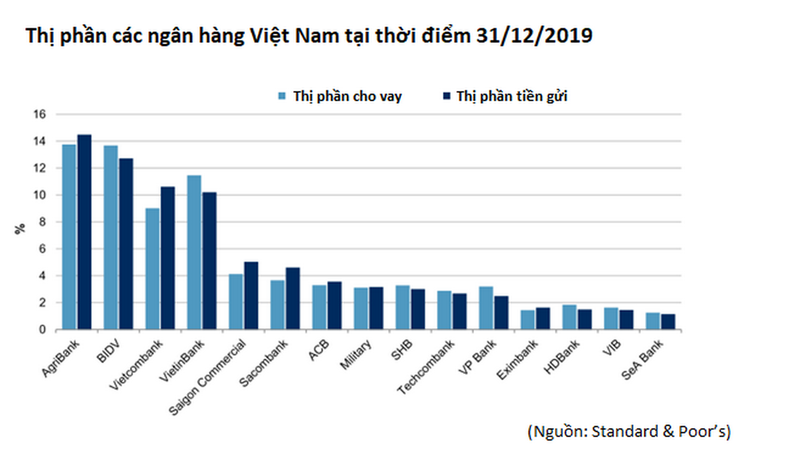

Trong báo xếp hạng, S&P kỳ vọng Techcombank sẽ duy trì vị thế trên thị trường và hoạt động ổn định trong 12-18 tháng tới khi là một trong những ngân hàng tư nhân lớn nhất tại Việt Nam với thị phần cho vay và huy động chiếm từ 2,5% đến 3%.

Theo tổ chức này, Techcombank sở hữu mạng lưới hoạt động rộng khắp với 311 chi nhánh và điểm giao dịch, hơn 1.000 máy ATM. Bên cạnh đó, ngân hàng đã đa dạng hóa dư nợ cho vay với tỉ trọng phân khúc bán lẻ ngày càng tăng (từ mức 40% vào năm 2017 lên 46% tổng dư nợ năm 2019) và dư nợ của các doanh nghiệp nhà nước chỉ chiếm 2% tổng dư nợ cho vay cuối năm 2019.

Mảng bán lẻ giúp Techcombank duy trì lợi nhuận tốt

S&P đánh giá, mặc dù tăng trưởng tín dụng trong năm nay có thể thấp hơn do COVID-19 nhưng về trung hạn, Techcombank sẽ tăng cường hơn nữa phân khúc bán lẻ đặc biệt là mảng cho vay mua nhà và cho vay doanh nghiệp vừa và nhỏ, nhằm duy trì tính đa dạng và hiệu suất sinh lời của danh mục cho vay.

Hãng xếp hạng này cho rằng, tỉ lệ thâm nhập của ngân hàng bán lẻ tại Việt Nam vẫn còn thấp khi chưa đến 50% dân số được tiếp cận với dịch vụ ngân hàng, trong khi mức lương thực tế đang tăng lên và quá trình đô thị hóa tiếp tục diễn ra. Do vậy, việc Techcombank tập trung vào phân khúc bán lẻ dành cho đối tượng khách hàng có thu nhập khá và cao với lợi suất cao hơn, và thúc đẩy thu nhập từ hoạt động dịch vụ sẽ hỗ trợ mức lợi nhuận trên trung bình ngành của ngân hàng này.

Bên cạnh đó, biên lãi thuần (NIM) của Techcombank vẫn ổn định do chi phí huy động giảm đã bù đắp được các chương trình giảm lãi suất cho vay hỗ trợ khách hàng. Trong 9 tháng đầu năm, NIM của Techcombank được cải thiện lên 4,8% từ mức 4,2% của năm 2019 trong khi chi phí huy động giảm từ 4,0% xuống 3,6%.

Tiên phong về quá trình chuyển đổi số

Theo S&P, Techcombank là ngân hàng hoạt động nổi bật trên thị trường trái phiếu, thẻ, thanh toán và bảo hiểm, do đó có được khoản thu từ phí khá lớn. Đồng thời, ngân hàng đang tiên phong đẩy mạnh quá trình chuyển đổi số nhằm giảm chi phí vận hành và mang lại nhiều tiện ích hơn cho khách hàng.

S&P kỳ vọng Techcombank sẽ tiếp tục có được khoảng 1/5 doanh thu hoạt động đến từ phí dịch vụ, mức tương đối cao so với các ngân hàng khác.

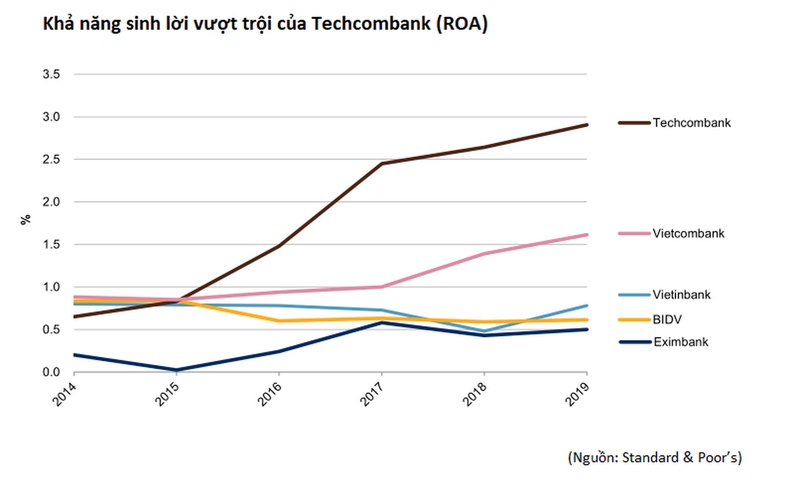

“Ngân hàng có khả năng duy trì lợi nhuận trên mức trung bình ngành nhờ lợi suất cho vay cao, tỉ trọng tiền gửi có chi phí thấp ngày càng tăng, thu nhập ngoài lãi khá lớn và tỉ lệ chi phí trên thu nhập nằm trong khoảng 35%”, báo cáo của S&P cho biết.

(Quote: Tỉ lệ thu nhập lõi trên tổng tài sản của Techcombank đạt trung bình 2,7% trong ba năm qua so với mức 0,9% của trung bình ngành.)

Rủi ro được phân tán nhờ chuyển hướng danh mục cho vay

Theo S&P, Techcombank đã tận dụng môi trường kinh tế tăng trưởng và thị trường bất động sản ổn định trong những năm gần đây để giảm tỉ lệ nợ xấu, nợ cần chú ý và trái phiếu VAMC thông qua việc sử dụng dự phòng để xử lý rủi ro, thu hồi nợ đã xử lý và đẩy mạnh hoạt động tín dụng.

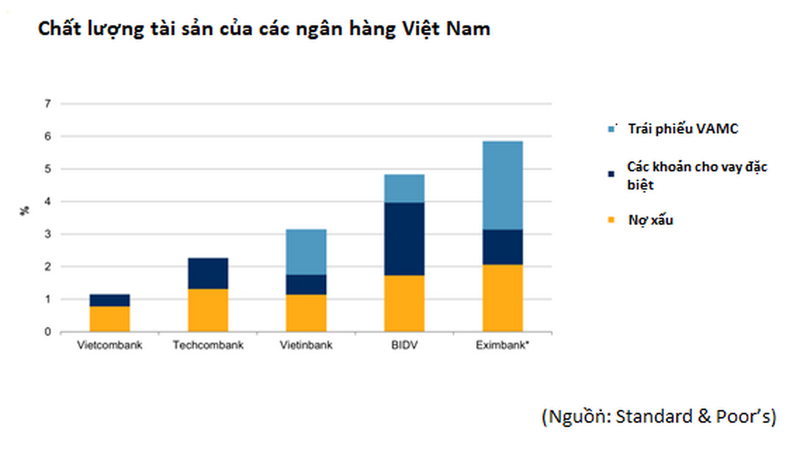

Số liệu của đơn vị này cho thấy, các khoản vay có vấn đề của Techcombank đã giảm xuống mức 1,9% trong nửa đầu năm 2020 (gồm: nợ xấu 0,9% và nợ cần chú ý 1%) từ mức 11,9% trong năm 2013 (gồm: nợ xấu 3,7%, nợ cần chú ý 5,7%, và trái phiếu VAMC 2,6%).

S&P đánh giá, Techcombank là một trong những ngân hàng đầu tiên tại Việt Nam tất toán toàn bộ trái phiếu đặc biệt với VAMC, đồng thời sở hữu tỉ lệ nợ xấu thấp hơn nhiều so với các nhà băng khác. Ngoài ra, ngân hàng cũng thu được khoản lợi nhuận đáng kể từ việc thu hồi khoản nợ đã xử lý, giữ chi phí tín dụng ở mức thấp trong những năm gần đây.

Tuy nhiên, tổ chức xếp hạng này kỳ vọng ban lãnh đạo Techcombank sẽ cho thấy sự thận trọng trong việc quản lý bảng cân đối kế toán trước tác động tiêu cực của dịch COVID-19.

Theo đó, chất lượng tài sản của Techcombank có khả năng bị ảnh hưởng trong vòng 12-18 tháng tới đồng thuận với thị trường khi các cá nhân và doanh nghiệp đối mặt với áp lực dòng tiền do nhu cầu hàng hóa sụt giảm ở cả trong nước và nước ngoài.

Trong nửa đầu năm 2020, ngân hàng thực hiện cơ cấu lại một số khoản vay bị ảnh hưởng bởi dịch COVID-19 theo hướng dẫn của Ngân hàng Nhà nước, với 3,6% tổng dư nợ được cơ cấu lại.

S&P tin rằng việc Techcombank tập trung vào phân khúc bán lẻ và doanh nghiệp vừa và nhỏ sẽ mang lại lợi ích cho ngân hàng khi rủi ro được phân tán sang nhiều người đi vay. Hơn nữa, ngân hàng có thể thu về mức lợi suất cao hơn so với các khoản vay cho doanh nghiệp lớn.