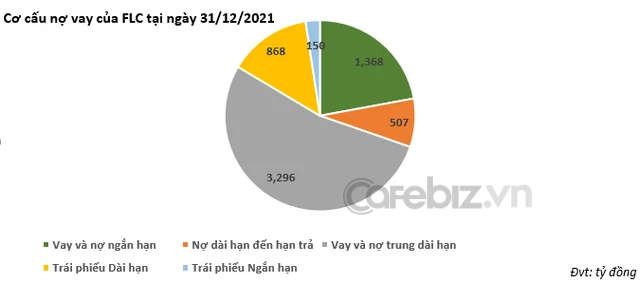

Theo BCTC hợp nhất quý IV/2021 CTCP Tập đoàn FLC (FLC) công bố, tổng dư nợ của công ty tại ngày 31/12/2021 là 6.189 tỷ đồng (không tính dư nợ thuê tài chính), bao gồm các khoản vay ngắn hạn, nợ dài hạn đến hạn trả, vay trung dài hạn và trái phiếu. Tổng dư nợ của FLC chiếm 18,3% tổng nguồn vốn tại ngày cuối năm.

Tổng hợp từ BCTC hợp nhất FLC quý IV/2021

Trong cơ cấu nợ vay của công ty chiếm hơn 67% là vay và nợ trung dài hạn, điều này phù hợp với hoạt động kinh doanh chính của doanh nghiệp liên quan lĩnh vực bất động sản.

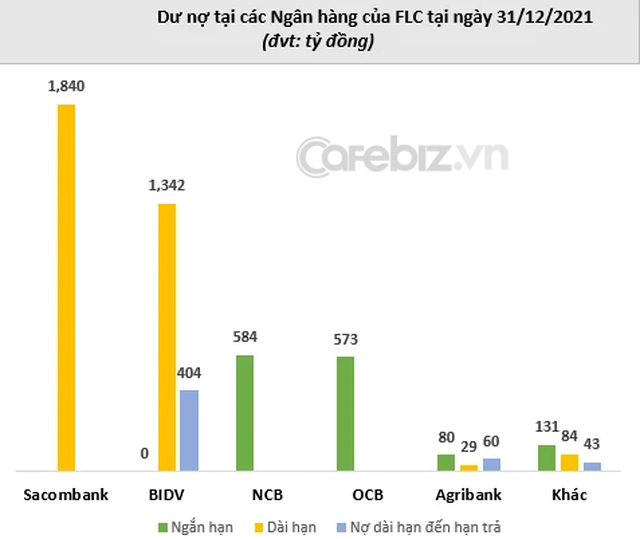

2 nhà băng cấp tín dụng trung dài hạn nhiều nhất cũng là 2 chủ nợ lớn nhất của FLC là Sacombank 1.840 tỷ và BIDV 1.746 tỷ đồng. Tiếp sau đó là NCB và OCB đều cấp hạn mức tín dụng ngắn hạn cho DN, với dư nợ cuối 2021 gần 600 tỷ đồng.

Tổng hợp từ BCTC hợp nhất FLC quý IV/2021

Mặc dù Sacombank là "chủ nợ" lớn nhất của FLC đến thời điểm 31/12/2021 nhưng trong năm nay áp lực trả nợ gốc không đến từ nhà băng này vì cả 2 khoản cho vay của Sacombank mới được ký kết vào tháng 3 và tháng 5 năm 2021. Theo diễn giải trong BCTC của DN khoản Nợ dài hạn đến hạn trả vào thời điểm 31/12/2021 không có nghĩa vụ của Sacombank.

Không giống như khoản vay ngắn hạn tài trợ cho vốn lưu động có thể được giải ngân lại, các khoản vay trung dài hạn định kỳ doanh nghiệp sẽ phải trả gốc cho ngân hàng và không được giải ngân lại.

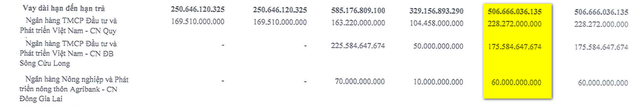

Nợ dài hạn đến hạn trả vào cuối năm 2021 của FLC là 506 tỷ đồng, tăng gấp đôi so với cùng kỳ năm ngoái. Điều này đặt ra "áp lực" trả nợ không nhỏ đối với doanh nghiệp trong năm 2022.

Trong đó, 3 chủ nợ chính lần lượt là BIDV Quy Nhơn, BIDV Đồng Bằng Sông Cửu Long và Agribank Đông Gia Lai.

Trích BCTC hợp nhất quý IV/2021 của FLC

Theo diễn giải của công ty, đây đều là những khoản vay từ những năm trước đầu tư dự án, thế chấp tài sản hình thành từ vốn vay. Trong đó, BIDV Quy Nhơn cấp tín dụng dài nhất với thời hạn 192 tháng.

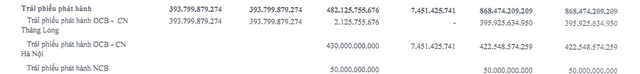

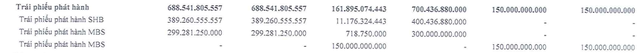

.Ngoài chủ nợ là các ngân hàng, FLC còn huy động vốn qua kênh trái phiếu, bao gồm trái phiếu ngắn hạn và trái phiếu dài hạn với tổng giá trị lên đến 1.018 tỷ đồng. Có 2 nhà băng phát hành trái phiếu cho FLC là OCB, NCB và công ty chứng khoán MBS

Thông tin trái phiếu dài hạn - Trích BCTC hợp nhất quý IV/2021 của FLC

Thông tin trái phiếu ngắn hạn - Trích BCTC hợp nhất quý IV/2021 của FLC

Hai khoản phát hành trái phiếu lớn của FLC trong năm 2021 là để phục vụ dự án Khu đô thị du lịch sinh thái FLC Sầm Sơn - Giai đoạn 2 và Khu đô thị Tropical City 1 tại phường Hà Khánh, TP Hạ Long, Quảng Ninh (Giai đoạn 1).

Theo Doanh nghiệp niêm yết, ngày 29/9/2021, CTCP Tập đoàn FLC đã huy động xong 150 tỷ đồng trái phiếu riêng lẻ với kỳ hạn hai năm, đáo hạn vào ngày 30/8/2022.

Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền có đảm bảo bằng tài sản và được bảo lãnh thanh toán. Lãi suất phát hành thực tế áp dụng là 10,5%/năm, cứ ba tháng tính lãi một lần.

Theo thông tin công bố, một công ty chứng khoán trong nước đã mua lại hết số trái phiếu nói trên. Bên đứng ra tổ chức tư vấn, làm đại lý phát hành, đăng ký, lưu ký trái phiếu là CTCP Chứng khoán MB. Còn Ngân hàng TMCP Bảo Việt chịu trách nhiệm quản lý tài sản bảo đảm, đại lý quản lý tài khoản và thanh toán.

Số tiền thu được từ đợt phát hành dùng để tăng quy mô vốn và/hoặc thực hiện các chương trình, dự án đầu tư của FLC. Cụ thể là bù đắp tiền thuế sử dụng đất đã nộp theo thông báo của cơ quan quản lý đối với dự án Khu đô thị du lịch sinh thái FLC Sầm Sơn (Thanh Hóa) nằm trong Khu đô thị du lịch sinh thái FLC Sầm Sơn - Giai đoạn 2 và các nghĩa vụ tài chính khác của dự án này.

Sau đó 1 tháng, Doanh nghiệp niêm yết tiếp tục đưa tin FLC công bố kết quả phát hành thành công lô trái phiếu trị giá 430 tỷ đồng, kỳ hạn ba năm, đáo hạn ngày 4/10/2024.

Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, có bảo đảm song công ty không nêu cụ thể tài sản thế chấp. Lãi suất cố định 10%/năm cho hai kỳ lãi đầu tiên. Các kỳ tiếp theo sẽ bằng lãi suất tham chiếu cộng biên độ 4,4%/năm và không thấp hơn 10,5%/năm.

Trái chủ của lô trái phiếu nói trên là một tổ chức tín dụng trong nước. Bên đứng ra sắp xếp thương vụ là CTCP Chứng khoán Quốc tế Việt Nam (VIS) và Ngân hàng TMCP Phương Đông (OCB).

FLC dự kiến, số tiền thu được từ việc phát hành trái phiếu sẽ dùng để đầu tư phát triển dự án Khu đô thị Tropical City 1 tại phường Hà Khánh, TP Hạ Long, Quảng Ninh (Giai đoạn 1).

Dự án Khu đô thị Tropical City 1 là dự án được duyệt chủ trương đầu tư giai đoạn 1 vào tháng 7/2018, có diện tích cả hai giai đoạn khoảng 88 ha. Tổng mức đầu tư 6.000 tỷ đồng, gồm các hạng mục: 2.600 căn shophouse, liền kề, 4 tòa chung cư, hệ thống trường liên cấp,...

Dự án nằm gần đường rẽ cao tốc Hà Nội – Hải Phòng – Hạ Long (từ Hoành Bồ), gần trung tâm nút thắt giao thông của Hạ Long (ngã tư Loong Toòng).

Tháng 6/2021, dự án khu đô thị của FLC đã được UBND tỉnh Quảng Ninh chấp thuận đủ điều kiện để bán, cho thuê mua nhà ở hình thành trong tương lai.

Như vậy, ngoài chủ nợ chính là các Ngân hàng với hơn 500 tỷ nghĩa vụ nợ gốc đến hạn trong ngắn hạn thì FLC còn nghĩa vụ thanh toán trái phiếu đến hạn 150 tỷ đồng cũng trong năm 2022.

http://tintuc.vdong.vn/03/1292131.htmAn Vũ

Theo Doanh nghiệp và Tiếp thị