Một trong những nguyên nhân chính gây ra sự sụp đổ chóng vánh của Silicon Valley Bank là những tài sản mất giá quá sâu và quá nhanh khi lãi suất tăng vọt. Theo nhận định của Wall Street Journal, lãi suất tăng sẽ tiếp tục đè nặng lên bảng cân đối kế toán của các ngân hàng nói riêng và toàn bộ nền kinh tế nói chung.

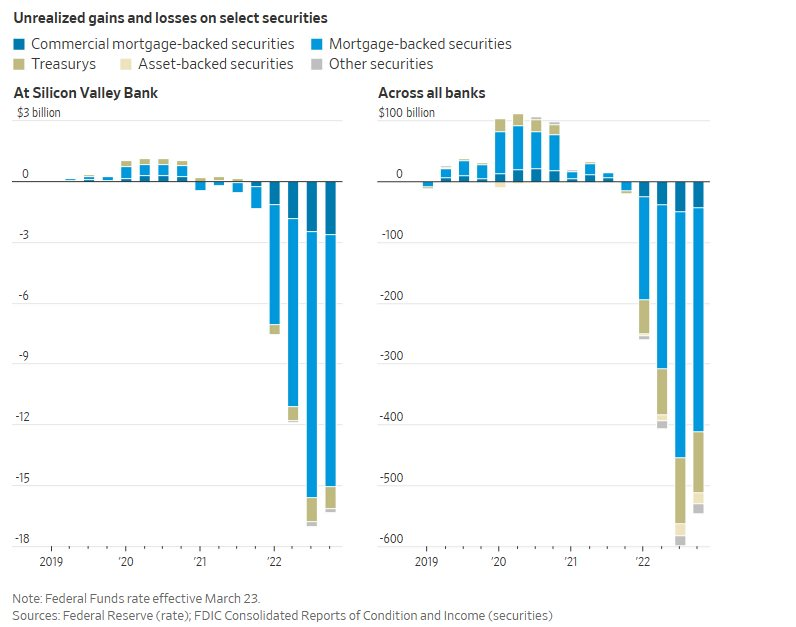

Vì lãi suất tăng, các ngân hàng bị thua lỗ trên những chứng khoán nhạy cảm với lãi suất như trái phiếu kho bạc và chứng khoán có đảm bảo bằng tài sản thế chấp (MBS). Lãi suất càng tăng nhanh thì khoản lỗ càng lớn.

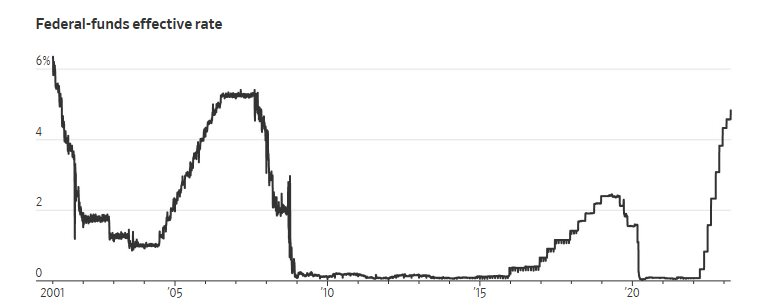

Lãi suất liên bang tăng vọt trong thời gian qua.

Nếu như lãi suất tăng khiến nền kinh tế chậm lại để hạ nhiệt lạm phát đúng như mong muốn của Fed, hệ thống ngân hàng có thể đối mặt với một mối nguy khác. Đó là bất động sản thương mại, nơi chủ sở hữu của những tòa nhà văn phòng trống vắng khách thuê gặp nhiều khó khăn và không thể trả nợ. Điều đó dẫn đến MBS vốn đang giảm giá mạnh lại càng giảm giá sâu hơn nữa.

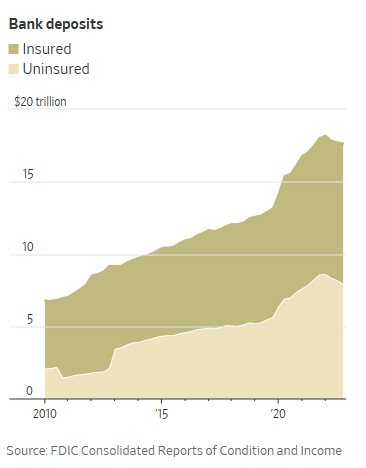

Ngày càng có nhiều khoản tiền gửi không được bảo hiểm

Trong suốt đại dịch, các ngân hàng đã chứng kiến lượng tiền gửi tăng đột biến. Theo số liệu từ Fed, trong 2 năm 2020 và 2021, các hộ gia đình Mỹ tích lũy được khoảng 2.300 tỷ USD nhờ những gói kích thích khổng lồ của chính phủ. Tương tự, các doanh nghiệp cũng có cả núi tiền mặt gửi tại ngân hàng.

Lỗ và lãi chưa thực hiện trên một số loại chứng khoán của SVB và toàn bộ hệ thống ngân hàng Mỹ

Tuy nhiên, tỷ lệ các khoản tiền gửi vượt quá 250.000 USD - ngưỡng tối đa để được Cơ quan bảo hiểm tiền gửi liên bang (FDIC) bảo hiểm đã tăng mạnh. Tính đến cuối năm 2022, gần 8.000 tỷ USD tiền gửi không được bảo hiểm, tăng gần 41% so với thời điểm cuối 2019.

Kết quả là gần 200 ngân hàng Mỹ đứng trước nguy cơ rơi vào tình cảnh tương tự SVB nếu như những người gửi tiền không được bảo hiểm ồ ạt rút tiền, theo 1 nghiên cứu mới được công bố do các chuyên gia kinh tế từ ĐH Nam California, ĐH Columbia, ĐH Northwestern và ĐH Stanford thực hiện.

Lượng tiền gửi được bảo hiểm (phía trên) và không được bảo hiểm (phía dưới) trong hệ thống ngân hàng Mỹ

Các khoản vay thế chấp rất nhạy cảm với lãi suất

Các ngân hàng nhận tiền gửi và đem đi đầu tư vào các MBS. Số MBS này có tổng giá trị 2.800 tỷ USD tính đến cuối năm 2022, góp phần tạo nên sự bùng nổ trên thị trường nhà đất Mỹ.

Theo luật kế toán hiện hành, các ngân hàng không ghi nhận số lỗ trên các tài sản này trừ khi bán chúng. Số liệu của FDIC cho thấy các ngân hàng Mỹ có lỗ chưa thực hiện từ MBS lên tới 368 tỷ USD ở thời điểm cuối năm 2022. Nhiều người lo ngại lãi suất tăng sẽ buộc các ngân hàng khác phải bán tháo các chứng khoán mà họ đang nắm giữ ở mức giá lỗ. Điều này lại tiếp tục đẩy giá xuống thấp hơn nữa.

Rủi ro từ bất động sản thương mại ngày càng tăng

Quý trước, số lỗ chưa thực hiện trên các chứng khoán nợ bất động sản thương mại là 43 tỷ USD. Tính đến cuối năm 2022, lượng trái phiếu loại này mà các ngân hàng đang nắm giữ đạt 444 tỷ USD.

Tuy nhiên, các chủ đất đang đứng trước áp lực cực lớn do nhiều doanh nghiệp co cụm, giảm diện tích thuê vì cho nhân viên làm việc từ xa. Tỷ lệ văn phòng trống được dự báo sẽ tiếp tục tăng lên từ nay đến năm 2024, theo CBRE.

Chủ tịch FDIC mới đây nhận định: “Sự kết hợp giữa dòng thu nhập sụt giảm và chi phí đi vay tăng cao sẽ khiến giá trị bất động sản giảm xuống theo thời gian. Đây là lĩnh vực cần theo dõi sát sao”.

Khó định lượng các vấn đề của ngân hàng trong bóng tối

Rủi ro có thể nảy nở từ bất cứ đâu trong hệ thống tài chính. Các công ty vốn cổ phần tư nhân thường huy động vốn hoặc vay mượn tiền mặt để mua các tài sản như bất động sản hoặc công ty.

Họ sẽ mang đến cho các nhà đầu tư mức lợi suất cao bằng cách thực hiện những cú đặt cược đầy rủi ro, sử dụng đòn bẩy lớn. Cách làm này đặc biệt nguy hiểm khi lãi suất tăng. Có thể gọi nợ của các công ty này là “hố đen” trên hệ thống tài chính.

Theo số liệu của McKinsey, tổng tài sản mà thị trường vốn tư nhân đang quản lý đạt 11.700 tỷ USD vào tháng 6 năm ngoái. Những năm gần đây, các quỹ PE đã huy động được lượng tiền mặt cao kỷ lục và cũng đầu tư gần 730 tỷ USD.

Xem thêm: nhc.729843481823032881-ym-gnah-nagn-gnoht-eh-aod-ed-nol-or-iur-4/nv.fefac