Vào năm 2012, David Vélez cố gắng mở một tài khoản ngân hàng ở Brazil. Nhưng "trải nghiệm giống như là đi tù vậy", anh nói. Anh được lệnh cất đồ đạc vào tủ khóa trước khi bước qua một cánh cửa chống đạn. Sau một giờ chờ đợi, anh phải đối mặt với hàng loạt câu hỏi từ một người quản lý có thái độ cau có. Phải mất năm tháng, David mới được cấp một tài khoản thông thường có phí duy trì lên tới hàng trăm đô la một năm và một thẻ tín dụng với lãi suất hàng năm là 400%.

Năm tiếp theo, với hy vọng phá bỏ thế độc quyền tại Brazil, người đàn ông này đã thành lập Nubank, một công ty cho vay kỹ thuật số. Đến đầu năm 2020, ngân hàng số này được định giá 10 tỷ USD.

Sau đó, đại dịch xuất hiện— và công việc kinh doanh thực sự khởi sắc. Riêng năm nay, số lượng tài khoản tại Nubank đã tăng 50%, nâng tổng số tài khoản lên 30 triệu. Vào tháng 6, ngân hàng này đã hợp tác với WhatsApp, ứng dụng có 120 triệu người dùng ở Brazil, để cung cấp các khoản thanh toán thông qua dịch vụ nhắn tin. Vào tháng 9, ngân hàng này đã mua lại Easynvest, một nhà môi giới kỹ thuật số, và bắt đầu hoạt động ở Colombia. Vào tháng 11 tới, Brazil sẽ triển khai chính sách Open Banking, một cải cách sẽ cho phép các công ty fintech truy cập vào dữ liệu do các ngân hàng, nhà quản lý quỹ và công ty bảo hiểm nắm giữ. Ông Vélez nói, tất cả những điều này chỉ là khởi đầu của cuộc cách mạng kỹ thuật số: "đó chỉ là những giây đầu tiên của nửa đầu hiệp đấu".

Cũng giống như sự bùng nổ kỹ thuật số do đại dịch mang lại đang đẩy nhanh quá trình chuyển đổi trong lĩnh vực bán lẻ và thương mại điện tử, ngành tài chính cũng đang được định hình lại. Sự thay đổi từ thanh toán vật lý sang kỹ thuật số trong năm nay là rất ấn tượng. Cuộc thăm dò do các chuyên gia của The Economist thực hiện chỉ ra rằng tỷ lệ giao dịch không dùng tiền mặt trên toàn thế giới đã tăng lên mức mà họ mong đợi sẽ đạt được trong thời gian từ hai đến năm năm nữa. Ở Mỹ, lưu lượng truy cập ngân hàng di động tăng 85% và đăng ký ngân hàng trực tuyến tăng 200% trong tháng 4.

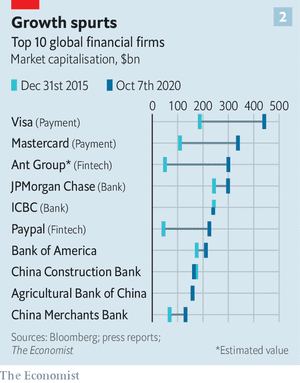

Một số công ty sẽ kiếm tiền từ cơn sốt kỹ thuật số, trong khi những công ty khác sẽ bị bỏ lại phía sau. Một kỷ nguyên mới trên thị trường vốn đang bắt đầu: các ngân hàng truyền thống hiện chỉ chiếm 72% tổng giá trị thị trường của ngành ngân hàng và thanh toán toàn cầu, giảm từ mức 81% vào đầu năm và 96% một thập kỷ trước (xem chart bên cạnh). Các công ty Fintech như Ant Group và PayPal chiếm 11%: giá trị thị trường của họ đã tăng gần gấp đôi trong năm nay lên gần 900 tỷ USD. Các công ty cung cấp dịch vụ thanh toán phi ngân hàng truyền thống như Visa cũng đang bùng nổ và chiếm 17% thị phần còn lại của toàn ngành.

Số hóa có thể đánh dấu sự kết thúc của thời kỳ "đồ đá" trong một số ngành, chẳng hạn như giải trí hoặc bán lẻ. Nhưng ít nhất về tài chính, các lĩnh vực này dường như vẫn còn đường sống. Các ngân hàng đều có biện pháp phòng vệ tốt, mặc dù ở các mức độ khác nhau ở những nơi khác nhau. Các nhà chính sách, những vị thần của hệ sinh thái ngân hàng, cũng không sẵn lòng để cho các ngân hàng truyền thống chết dần đi. Vì vậy, cái mới và cái cũ sẽ cùng tồn tại, với các tính năng chính xác của hệ thống phức hợp thay đổi theo từng nơi.

Tốc độ số hóa gia tăng có thể nhìn thấy rõ nhất trong lĩnh vực thanh toán. Mặc dù cuộc khủng hoảng đã dẫn đến sự gia tăng lượng tiền mặt mà công chúng nắm giữ, nhưng tốc độ lưu thông của nó đã giảm thiểu, điều này cho thấy mọi người đang tích trữ hơn là sử dụng tiền giấy. Ngược lại, thanh toán bằng thẻ đã không ngừng tăng lên. Điều đó một phần là nhờ vào sự bùng nổ của mua sắm trực tuyến, bản thân lĩnh vực này đã có bước phát triển vượt bậc trong vài năm. Nhưng nó cũng phản ánh nỗ lực của các cửa hàng truyền thống trong việc tiếp cận khách hàng trực tuyến.

John Collison, chủ tịch của hãng Stripe – một công ty cung cấp dịch vụ thanh toán, cho biết vào mùa xuân vừa qua hãng này đã giúp thị trường nông sản với tuổi đời hàng thế kỷ ở Paris thiết lập thanh toán ảo thay cho thanh toán truyền thống. Khối lượng đặt hàng thực phẩm được xử lý bởi Marqeta, một công ty cung cấp dịch vụ thanh toán có quan hệ làm ăn với nhiều công ty giao hàng tại các nhà hàng của Hoa Kỳ, đã tăng gấp ba lần trong khoảng thời gian từ tháng 3 đến giữa tháng 4.

Các cửa hàng đã mở cửa trở lại, nhưng người dân vẫn thích sử dụng thức ăn được giao hàng và đựng trong đồ nhựa. Chính phủ ở 31 quốc gia đã hỗ trợ bằng cách nâng giới hạn đối với thanh toán phi vật lý (và các công ty thẻ đang vận động hành lang để có mức trần cao hơn nữa). Tỷ lệ này tại Visa và Mastercard, hai hệ thống thẻ thanh toán chiếm 94% giao dịch được xử lý bên ngoài Trung Quốc, đã tăng hơn 40% trong quý đầu tiên của năm 2020, so với cùng kỳ năm 2019. Square, nền tảng giúp các doanh nghiệp nhỏ chấp nhận sử dụng hình thức tín dụng- thanh toán bằng thẻ, chứng kiến thị phần khách hàng hoàn toàn không dùng tiền mặt ở Mỹ tăng từ 5% trong tháng Hai lên 23% vào tháng Tư; kể từ đó thị phần đã ổn định ở mức 14%. Ở Anh, thị phần hiện là 37% (xem biểu đồ).

Tất cả đã thay đổi

Sự thay đổi vượt ra ngoài lĩnh vực thẻ thanh toán. Hiroki Takeuchi của GoCardless, công ty cung cấp dịch vụ thu hồi các khoản thanh toán từ tài khoản ngân hàng, cho biết nhiều đối tác của họ như các phòng tập gym đã nhân cơ hội từ việc phải ngừng hoạt động để nâng cấp hoạt động thanh toán từ sử dụng máy tính tiến tại chỗ sang hình thức ghi nợ trực tiếp từ tài khoản khách hàng. Người tiêu dùng đang sử dụng các dịch vụ ngang hàng (p2p) để gửi tiền cho người thân hoặc mua các khóa tập thể hình trực tuyến. Các khoản thanh toán được xử lý tại thị trường Mỹ bởi Venmo, một công ty p2p, đã tăng 50% so với cùng kỳ năm trước trong quý thứ hai.

Bên ngoài phương Tây, ví điện tử, dịch vụ mà bạn có thể sử dụng để thanh toán sau khi nạp tiền vào bằng điện thoại, đã trở nên phổ biến ngay cả trước đại dịch. Đại dịch đã giúp loại hình dịch vụ này tiến thêm một bước nữa. Một phần ba trong số 18.000 người bán hàng trên đường phố ở Singapore cho phép khách hàng thanh toán bằng cách quét mã QR vào tháng 7, mức tăng hơn 50% chỉ trong vòng hai tháng. Nhiều chính phủ ở châu Phi đã tuyên bố các ví điện tử này là dịch vụ thiết yếu và cấm các hãng cung cấp thu phí chuyển tiền. Số tiền nắm giữ bởi M-Pesa, một dịch vụ mobile money phổ biến ở Kenya, đã tăng 1/5 chỉ trong tháng 5.

Số hóa cũng đang dẫn đầu trong các lĩnh vực tài chính khác. Khi hàng triệu hộ gia đình nhận được những tấm séc kích cầu và các khoản thanh toán nghỉ phép, nhiều người đã đặt cược vào cổ phiếu bằng cách sử dụng các nhà môi giới điện tử miễn phí. Keith Dorstein thuộc TD Ameritrade, một nhà môi giới như vậy, cho biết khách hàng trên toàn thế giới đã mở nhiều tài khoản hơn 50% vào năm 2020 so với số liệu tốt nhất trong một năm trước đây của họ. Trong khi đó các công ty bảo hiểm trước đây vốn phụ thuộc vào các đại lý để bán các gói bảo hiểm đã tiếp thu cách làm mà không phụ thuộc vào các kênh này. Sachin Shah, người điều hành đơn vị Đông Nam Á của Manulife, cho biết 97% sản phẩm của họ hiện có thể được mua trực tuyến.

Ngân hàng - cốt lõi của lĩnh vực tài chính bán lẻ - cũng không tránh khỏi sự thay đổi. Các hãng cho vay tại các nước phương Tây báo cáo số lượng kết nối ngày càng tăng với ứng dụng và doanh số bán hàng trên nền tảng kỹ thuật số của họ. Việc áp dụng này thậm chí còn nhanh hơn ở các thị trường mới nổi, với nguyên nhân một phần từ xuất phát điểm thấp hơn. José Antonio Álvarez, giám đốc điều hành của Santander, một ngân hàng Tây Ban Nha với mạng lưới trải dài trên ba lục địa, cho biết việc sử dụng các kênh kỹ thuật số của họ đã tăng 20% ở châu Âu, 30% ở Nam Mỹ và 50% ở Mexico trong nửa đầu năm nay, so với nửa đầu năm 2019.

Tài chính kỹ thuật số, vốn đã là một động lực cho sự hòa nhập, đã thu hút thêm nhiều người tham gia vào hệ thống ngân hàng trong những tháng gần đây. Vào tháng 4, DBS, ngân hàng cho vay lớn nhất của Singapore, đã mở 40.000 tài khoản cho người di cư trong một dịp cuối tuần để họ có thể gửi tiền bằng phương thức kỹ thuật số về nhà.

Chính phủ Brazil, với việc mở rộng viện trợ cho 60 triệu người, đang ngày càng sử dụng phương thức di động để tiếp cận người dân ở khu vực Amazon. Joshua Oigara, ông chủ của KCB, ngân hàng lớn nhất Kenya, cho biết số lượng khách hàng sử dụng ứng dụng của họ đã tăng gấp đôi kể từ khi Covid-19 hoành hành. Những người này đã chuyển 35 tỷ shilling (329 triệu đô la) từ ví điện tử của họ sang tài khoản ngân hàng trong tháng 6 — nhiều hơn sáu lần so với tháng Giêng.

Những động thái thay đổi này dường như có khả năng sẽ tiếp tục xảy ra. Nhiều khách hàng đã từng không quen thuộc với công nghệ trước đại dịch —nhưng các cuộc khảo sát lại cho thấy họ đã thích nó. Vào tháng 4, gần một phần năm người Mỹ trưởng thành sử dụng các hình thức thanh toán kỹ thuật số lần đầu tiên. Kể từ tháng 2, Nubank đã có 30.000 người dùng trên 60 tuổi trong mỗi tháng. Trong một cuộc khảo sát toàn cầu được thực hiện bởi Bain, một công ty tư vấn, cho thấy 95% người tiêu dùng có kế hoạch sử dụng ngân hàng kỹ thuật số sau đại dịch.

Và các ngân hàng, vốn đã có kế hoạch giảm thiểu các mảng hoạt động mang tính cơ học của mình, đang đóng cửa các chi nhánh nhanh hơn dự kiến. Các ngân hàng cho vay của Brazil đã ngừng hoạt động tới 1.500 chi nhánh trong năm nay, chiếm 7% tổng nguồn cung toàn thị trường. Các ngân hàng ở châu Âu đang có kế hoạch cắt giảm 2.500 chi nhánh. Allison Beer của JPMorgan Chase, cho biết các ngân hàng sẽ cố gắng duy trì hoạt động kinh doanh hàng ngày bằng hình thức trực tuyến, với các chi nhánh mở cửa thường xuyên được cải tiến để cung cấp các dịch vụ "cao cấp" như tư vấn.

Tham khảo The Economist