Trong thời kỳ ngành công nghệ bùng nổ, Tiger Global Management là quỹ đầu tư hoạt động năng nổ nhất. Quỹ đã rót tiền vào nhiều startup hơn bất kỳ nhà đầu tư nào khác khi thị trường đạt đỉnh vào năm ngoái, huy động được hàng chục tỷ USD từ các quỹ hưu trí và các khách hàng giàu có để đầu tư vào những cổ phiếu hot nhất ở thung lũng Silicon.

Thế nhưng ở thời điểm hiện tại, với nhóm cổ phiếu công nghệ lao dốc mạnh, Tiger Global Management đang rơi vào thế khó. Những thành tựu có được sau nhiều năm phấn đấu nhanh chóng bốc hơi chỉ sau vài tháng.

Có 2 "mũi tiến công" tạo nên thành công của Tiger: 1 nhóm chuyên lựa chọn cổ phiếu để đầu tư, chủ yếu dồn tiền vào các công ty niêm yết; trong khi mảng đầu tư mạo hiểm sẽ tìm kiếm các cơ hội đầu tư vào những startup tiềm năng trên khắp thế giới. Cả hai đều tăng đặt cược vào ngành công nghệ, và giờ đây Tiger phải "chịu trận" từ cả hai phía.

Bốc hơi nhanh chóng

Trong suốt thập kỷ vừa qua, tiền rẻ đã định hình thung lũng Silicon. Các quỹ hưu trí, những nhà đầu tư giàu có và nhiều người nổi tiếng tin tưởng giao phó tiền bạc cho các nhà quản lý quỹ để đầu tư vào các startup và những công ty công nghệ "lớn nhanh như thổi". Vì cổ phiếu công nghệ tăng trưởng rất tốt trong đại dịch, mức lợi nhuận cao càng giúp thu hút thêm nhiều nhà đầu tư dù giá bị đẩy lên quá cao so với mức thông thường.

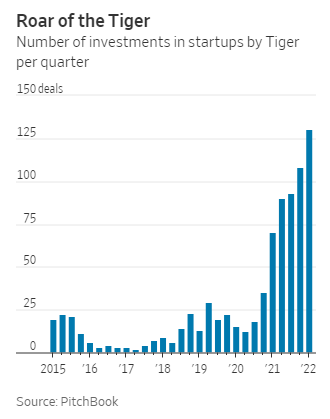

Tiger, dưới sự dẫn dắt của nhà sáng lập 46 tuổi Charles "Chase" Coleman, nổi lên là 1 ngôi sao sáng. Trong tháng 3, các quỹ đầu tư mạo hiểm của Tiger huy động được 12,7 tỷ USD, con số thuộc loại lớn nhất từ trước đến nay. Tổng cộng Tiger đã đầu tư vào 361 thương vụ trong năm 2021, tăng vọt so với con số 16 của năm 2017. Các quỹ của Tiger đánh bại nhiều quỹ lâu đời bằng cách hành động nhanh hơn và chấp nhận những điều khoản hào phóng hơn. Thậm chí đôi lúc đồng ý rót tiền chỉ sau vài giờ bàn bạc.

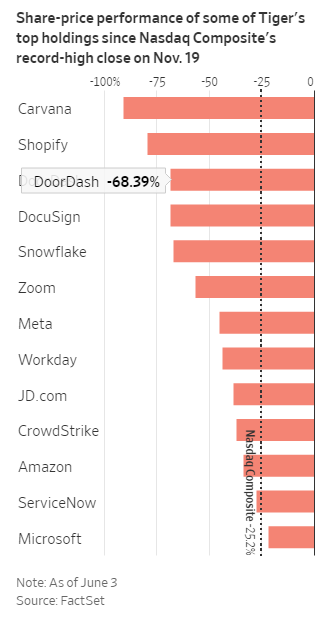

Một loạt cổ phiếu trong danh mục đầu tư của Tiger đã sụt giảm mạnh so với ngày 19/11/2021, khi chỉ số Nasdaq lập đỉnh.

Khi thị trường tăng điểm mạnh mẽ, mảng đầu tư cổ phiếu của Tiger chuyển hướng từ các cổ phiếu tài chính và năng lượng sang những cái tên nổi bật của ngành công nghệ như DoorDash và Zooom. Đến cuối năm 2021, quỹ đầu cơ của Tiger đã tăng quy mô từ mức 9 tỷ USD của 2 năm trước lên 25 tỷ USD.

Trong thông báo nhắn tới nhà đầu tư tuần trước, Tiger cho biết quỹ đầu cơ quản lý 23 tỷ USD (tính đến cuối năm 2021) của họ đã bị bốc hơi 52% tài sản kể từ đầu năm đến nay – mức thua lỗ lớn nhất trong lịch sử đối với 1 quỹ đầu cơ. Còn 1 quỹ khác chỉ mua chứ không bao giờ bán cổ phiếu và từng nắm giữ 11 tỷ USD ở thời điểm cuối năm 2011 cũng mất 61,7%.

Đến cuối tháng 4 vừa qua, cú lao dốc của ngành công nghệ đã thổi bay gần 2/3 số lợi nhuận mà Tiger kiếm được từ 2 quỹ nói trên kể từ khi thành lập.

Đối với mảng startup, Tiger cũng phải đối mặt với nhiều khó khăn. Vì nhiều startup chuyển từ trạng thái tăng trưởng như vũ bão sang co hẹp, sa thải lượng lớn nhân sự và phải làm đủ mọi cách để đảm bảo dòng tiền, nhiều quỹ đầu tư mạo hiểm của Tiger đã phải ghi giảm giá trị (cuối năm ngoái chúng được định giá ở mức 64 tỷ USD).

Đặt cược tất cả vào công nghệ

Tiger Global sinh ra trong 1 cuộc bùng nổ công nghệ khác. Nhà quản lý quỹ đầu cơ nổi tiếng Julian Roberson vẫn chịu cảnh thua lỗ ngày càng tăng khi bong bóng dot-com vỡ tung dù ông đã đoán trước được cú sụp đổ này. Năm 2000, ông đóng cửa quỹ Tiger Management và sau đó rót tiền cho một số cấp dưới, trong đó có Coleman.

Ban đầu Coleman (khi đó 25 tuổi) đặt tên quỹ của mình là Tiger Technology với ý định tập trung vào ngành công nghệ. Ông gặt hái được một số thành công ban đầu và chiêu mộ Scott Shleifer, người đang điều hành các quỹ đầu tư mạo hiểm của Tiger. Shleifer từng là chuyên gia phân tích tại Blackstone.

Bộ đôi mở rộng chiến lược thay vì chỉ tập trung vào các công ty đại chúng sang đầu tư vào cả các startup tư nhân, săn tìm những công ty sao chép các mô hình Mỹ ở những thị trường như Trung Quốc và Ấn Độ. Quỹ đầu tiên đã biến 71 triệu USD thành 823 triệu USD. Lợi nhuận từ Facebook và JD.com giúp quỹ ghi dấu thành công trong nhiều năm liên tiếp.

Số thương vụ đầu tư vào các startup của Tiger qua các quý.

Hai người đều đã trở thành tỷ phú. Coleman cho biết gần như toàn bộ tài sản của ông đến từ Tiger. Năm 2018 ông chi 36,5 triệu USD mua 1 căn hộ ở Manhattan. Shleifer cũng mua 1 căn hộ 18 triệu USD ở Upper East Side và năm ngoái mua thêm 1 biệt thự nhìn ra biển tại Florida. Ông có cả phi cơ riêng.

Cuối những năm 2010, khi ngành công nghệ bùng nổ, bộ đôi tăng đặt cược vào những công ty như Carvana (website bán xe hơi đã qua sử dụng) hay nhà sản xuất giày Allbirds. Trong đại dịch họ càng mạnh tay hơn. Trên phố Wall, những công ty kinh doanh phần mềm phục vụ doanh nghiệp và giao hàng tận nhà trở thành "con cưng" với lập luận đại dịch chính là cơ hội có một không hai để các sản phẩm và ứng dụng mới được tung ra có thể nhanh chóng bùng nổ.

Các quỹ đầu tư cổ phiếu của Tiger đã rót hàng tỷ USD vào những công ty phần mềm có mức định giá trên trời như Zoom. Họ đồng loạt thoái vốn khỏi các khoản đầu tư ngoài lĩnh vực công nghệ (ví dụ như tại quỹ đầu tư vốn cổ phần tư nhân Apollo Global Management) để đầu tư vào những cái tên "hot" hơn, ví dụ như Snowflake.

Cuối năm 2021, khi Tiger sở hữu lượng cổ phần trị giá hơn 2 tỷ USD tại Snowflake, giá trị vốn hoá của startup này cao gấp khoảng 100 lần so với doanh thu hàng năm, trong khi mức thông thường chỉ là 5 lần. Kể từ tháng 11 năm ngoái đến nay, cổ phiếu Snowflake, Zoom và DoorDash đều đã giảm hơn 60%. Cổ phiếu Carvana thì giảm hơn 90% so với đỉnh.

Tham khảo Wall Street Journal

http://tintuc.vdong.vn/06/1381175.htm