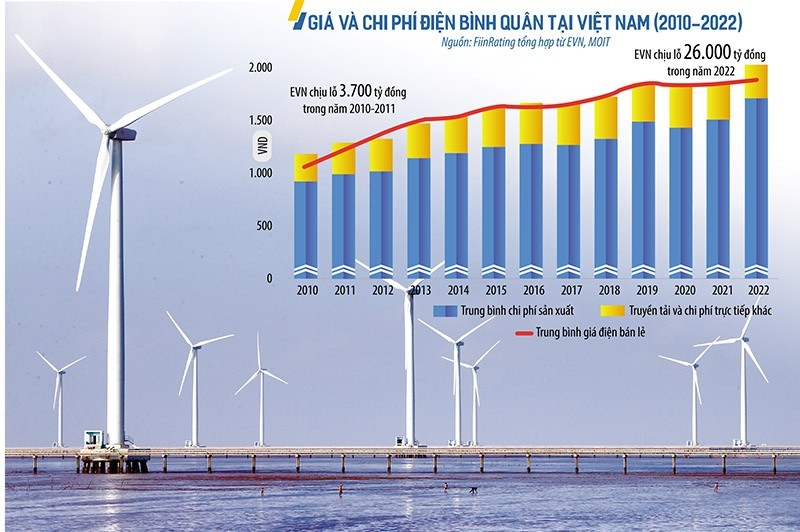

Giá và chi phí điện bình quân tại Việt Nam đều có xu hướng tăng trong giai đoạn 2010 - 2022 và dự báo có khả năng còn tăng trong những năm tiếp theo. Ảnh: Đức Thanh. Đồ họa: Đan Nguyễn

Quy hoạch tham vọng

FiinRating - nhà cung cấp dữ liệu và phân tích tài chính vừa cùng đối tác pháp lý của mình là Indochine Counsel đưa ra Báo cáo đánh giá khả năng vay vốn của các dự án năng lượng tái tạo theo Quy hoạch Điện VIII từ xếp hạng tín dụng và góc độ pháp lý.

Mục tiêu là cung cấp cho các nhà đầu tư, bên cho vay và các bên liên quan một báo cáo đặc biệt tóm tắt các vấn đề quan trọng khi xem xét đầu tư và cho vay với các dự án năng lượng tái tạo tại Việt Nam thông qua các hình thức mua cổ phần hoặc cấp tín dụng cho các dự án này.

Báo cáo cho rằng, Việt Nam phải đa dạng hóa các nguồn vốn ngoài tín dụng ngân hàng để thực hiện các mục tiêu trong Quy hoạch Điện VIII. Theo đó, trái phiếu doanh nghiệp và đầu tư tín dụng tư nhân từ các nhà đầu tư phi ngân hàng từ thị trường trong nước và quốc tế nên là nguồn vốn chính cho kế hoạch đầy tham vọng này.

Theo nhận xét của Báo cáo, Quy hoạch Điện VIII đã vạch ra một kế hoạch đầy tham vọng với quy mô đầu tư khoảng 135 tỷ USD vào ngành điện trong giai đoạn 2021 - 2030. Con số này chiếm khoảng 33% GDP hiện tại của Việt Nam và thể hiện cam kết của Việt Nam trong tăng cường đầu tư cơ sở hạ tầng điện và gia tăng công suất để đáp ứng nhu cầu ngày càng tăng về năng lượng.

Trong tổng số vốn trên, khoảng 119,8 tỷ USD được phân bổ cho các dự án phát điện, tập trung vào phát triển nguồn gió và LNG; 14,9 tỷ USD được dành cho các khoản đầu tư vào lưới truyền tải điện. Báo cáo thẳng thắn chỉ rõ, việc cấp vốn cho các dự án điện đòi hỏi nguồn vốn lớn, dài hạn và đây là thách thức với hệ thống ngân hàng Việt Nam.

Cụ thể, khoản đầu tư 135 tỷ USD trong 10 năm tới sẽ chuyển thành con số giải ngân khoảng 13,5 tỷ USD hàng năm. “Tính đến ngày 30/6/2022, dư nợ tín dụng cho năng lượng tái tạo là khoảng 212.000 tỷ đồng (cỡ 9 tỷ USD), tương đương 2,2% GDP, trong khi kế hoạch đầu tư hàng năm là cỡ 3,3% GDP hiện tại và kéo trong 10 năm tới. Vì vậy, nếu chỉ dựa vào tín dụng ngân hàng là không đủ do những hạn chế nhất định”, Báo cáo nhận xét.

Vì vậy, với quy mô và phạm vi của Quy hoạch Điện VIII, cần có các nguồn vốn dài hạn khác, bao gồm thị trường trái phiếu doanh nghiệp trong nước, thị trường nợ quốc tế và thị trường chứng khoán.

|

Thách thức gọi vốn mới

Báo cáo của FiinRating cũng nhắc tới thực tế, trong nửa đầu năm 2023, Việt Nam đã thực hiện các bước để thu hút vốn nước ngoài, đặc biệt là thông qua Đối tác Chuyển đổi Năng lượng Công bằng (JETP). Theo đó, JETP đặt mục tiêu đảm bảo khoản tài chính công và tư nhân ban đầu trị giá 15,5 tỷ USD trong vòng 3 - 5 năm tới để hỗ trợ quá trình chuyển đổi của Việt Nam sang năng lượng xanh. Tuy nhiên, số vốn này được cho là “tương đối khiêm tốn so với quy mô và phạm vi rộng lớn của Quy hoạch Điện VIII.

Vì thế, để tiếp cận các nguồn trái phiếu xanh, hoặc được tài trợ, tái cấp vốn cho các dự án có tác động tích cực tới môi trường, thì các dự án cần phải đáp ứng các tiêu chí liên quan đến mục tiêu, tiêu chuẩn xanh, báo cáo minh bạch và đánh giá độc lập.

Báo cáo cũng đưa ra một vài dữ liệu cho thấy, từ ngày 4/5/2023, ước tính có gần 10,96% trái phiếu năng lượng chưa thanh toán hiện tại đã bị vỡ nợ, chủ yếu bao gồm các nhà phát triển năng lượng tái tạo quy mô lớn. Tỷ lệ này cũng được cho là nhỏ hơn so với tình trạng vỡ nợ trong lĩnh vực bất động sản.

Nhiều nhà phát triển năng lượng tái tạo đã gặp vấn đề về tài chính không phù hợp, vì các dự án của họ trước đây được tài trợ bởi các khoản vay trung và dài hạn từ các ngân hàng địa phương, vốn đã đáo hạn gần đây. Ngoài ra, kỳ hạn trái phiếu thường là 4 - 5 năm, trong khi thời gian hoàn vốn của dự án khoảng 10 - 15 năm, tùy thuộc dự án điện mặt trời hay điện gió.

Điều này dẫn tới thực tế, các nhà đầu tư có thể phải đối mặt với áp lực từ việc trái phiếu sắp đáo hạn, bất chấp những nỗ lực tái cơ cấu nợ đang diễn ra. Cũng đã xuất hiện tình trạng việc hoàn trả trái phiếu bị trì hoãn và gia hạn thời hạn trái phiếu.

Thiếu cơ chế định giá minh bạch

Theo nhận xét của FiinRating, Quy hoạch Điện VIII không đưa ra hướng dẫn cụ thể về cơ chế định giá cho các dự án sắp tới. Việc thiếu cơ chế định giá minh bạch có thể khiến nhà đầu tư khó đánh giá khả năng tài chính của doanh nghiệp. Đáng chú ý, nhà cung cấp dữ liệu và phân tích tài chính này lần đầu tiên nhắc tới câu chuyện uy tín tín dụng của Tập đoàn Điện lực Việt Nam (EVN) khi doanh nghiệp này phải đương đầu với tình hình tài chính thua lỗ trong 2 năm qua.

Theo Bộ Công thương, ước tính khoản lỗ của EVN là 26.000 tỷ đồng vào năm 2022, tương đương khoảng 10,5% tổng vốn chủ sở hữu của Tập đoàn tính đến năm 2021. Để giải quyết những vấn đề này, EVN đã tăng giá bán lẻ điện thêm 3% vào năm 2022, nhưng chỉ điều chỉnh giá điện vừa phải là không đủ để giải quyết tình trạng thua lỗ.

Cũng theo FiinRating, xếp hạng đối với các thực thể liên quan đến Chính phủ trong lĩnh vực năng lượng thường được cân bằng với xếp hạng của Chính phủ. Trên cơ sở hồ sơ tín dụng độc lập, các thực thể có chỉ số tài chính tương tự EVN thường nằm trong hạng mục thấp hơn xếp hạng quốc gia, phản ánh khả năng trả nợ kém đi do việc tăng giá điện không đủ để trang trải chi phí mua điện và nhiên liệu tăng lên.

“Chúng tôi kỳ vọng, Chính phủ Việt Nam và EVN sẽ thực hiện cải cách, thực hiện các biện pháp tái cơ cấu và nâng cao năng lực quản trị. Việc EVN được xếp hạng tín nhiệm ở cả thang xếp hạng quốc tế và trong nước là yếu tố quan trọng giúp tăng khả năng vay vốn cho các dự án điện và thu hút vốn nước ngoài vào lĩnh vực này”, Báo cáo viết.

Sự bùng nổ của điện mặt trời trong giai đoạn 2019 - 2020 gây ra tình trạng nghẽn lưới điện, đặc biệt là khu vực Trung Nam bộ, khiến một số dự án chưa giao cho nhà đầu tư sẽ bị hoãn và xem xét lại sau năm 2030 cũng có thể dẫn tới tình trạng không khuyến khích đầu tư vào các dự án điện mặt trời cho đến năm 2030.