Dự báo lợi nhuận ngân hàng lại bị hạ xuống vì Covid-19

Dũng Nguyễn

(TBKTSG Online) – Những tác động tiêu cực từ đợt bùng phát thứ 2 của dịch bệnh Covid-19 hồi cuối tháng 7 vừa qua đã khiến lợi nhuận ngành ngân hàng tiếp tục bị ảnh hưởng. Dự báo lợi nhuận của một số đơn vị trong năm 2020 đã bị điều chỉnh một lần nữa theo hướng đi xuống.

|

| SSI Research mới đây vừa hạ dự báo lợi nhuận của năm 2020 và 2021 với ngân hàng Vietcombank. Ảnh minh họa khách hàng giao dịch tại một chi nhánh của ngân hàng Vietcombank. Ảnh: TTXVN |

60.000 tỉ đồng chờ tái cấu trúc

Đơn vị nghiên cứu SSI Research mới đây vừa hạ dự báo lợi nhuận của năm 2020 và 2021 với ngân hàng Vietcombank. Theo đó, lợi nhuận năm nay dự kiến giảm 13,2%, so với con số giảm 4,2% trước đó. Cụ thể, lợi nhuận trước thuế dự kiến đạt 20.600 tỉ đồng trong năm 2020 (trước đó là 22.160 tỉ đồng).

Nguyên nhân hạ dự báo là do làn sóng Covid-19 lần thứ hai xuất hiện sớm hơn dự kiến, khiến chất lượng tài sản của ngân hàng tiếp tục chịu ảnh hưởng tiêu cực bởi đại dịch.

Theo đó, SSI dự báo nhà băng trong nhóm Big 4 (gồm Vietcombank, VietinBank, Agrbank và BIDV) này sẽ tăng cường trích lập dự phòng cho vay. Cụ thể, trích lập dự phòng cho vay trong nửa cuối năm 2020 sẽ tăng gấp đôi so với cùng kỳ, khiến lợi nhuận trong 6 tháng cuối năm ước đạt hơn 9.000 tỉ đồng, giảm 23% so với cùng kỳ.

Xét về chất lượng tài sản bị ảnh hưởng bởi Covid-19, tính đến cuối tháng 6-2020, Vietcombank đã tái cơ cấu 11.800 tỉ đồng nợ vay cho hơn 2.000 khách hàng theo Thông tư 01 (chiếm khoảng 1,53% tổng dư nợ).

Có đến 85% trong số này là các khoản cho vay hiện hữu cho khoảng 300 khách hàng doanh nghiệp lớn hoạt động trong lĩnh vực hàng không, khách sạn, máy móc, dệt may, vật liệu xây dựng,…

Hiện tại, số dư nợ tái cơ cấu theo Thông tư 01 chiếm khoảng 1,53% tổng dư nợ, trong khi số dư nợ nộp đơn xin tái cơ cấu lên đến 7,8%, tương đương khoảng 60.000 tỉ đồng.

Theo SSI, Vietcombank đang tiếp tục xem xét các đơn xin tái cơ cấu này. Dự kiến tỷ lệ dư nợ được tái cấu trúc có thể lên đến 2,5-3,7% vào thời điểm cuối năm, dựa trên giả định tăng trưởng tín dụng là 10%.

Trong bối cảnh đại dịch, tăng trưởng tín dụng vẫn tiếp tục là điểm sáng ở Vietcombank, với tốc độ 6 tháng đạt 4,9% so với đầu năm, cao hơn mức bình quân ngành là 3,5%, dù mức tăng trưởng vẫn thấp hơn so với cùng kỳ.

Theo SSI, động lực chính là các khoản vay mua nhà cá nhân, tăng 13,8% so với đầu năm và chiếm 25,2% tổng dư nợ. Hầu hết các khoản vay mua nhà là từ các dự án mới mở bán trên thị trường sơ cấp. Trong khi đó, tăng trưởng tín dụng ở khu vực doanh nghiệp vừa và nhỏ và các doanh nghiệp lớn lần lượt đạt 4,9% và 2,5% so với đầu năm.

Ngoài ra, lợi nhuận quí 2 được củng cố nhờ việc kiểm soát chặt chi phí hoạt động và chi phí tín dụng. “Chất lượng tài sản giảm, nhưng vẫn nằm trong vùng an toàn. Tỷ lệ dự phòng bao nợ xấu tăng lên 255% trong quí 2-2020 từ mức 180% trong năm 2019”, báo cáo SSI Research nhận định.

Trong “năm Covid-19”, Vietcombank không đặt ra kế hoạch lợi nhuận cụ thể. Con số từng đề cập hồi đầu năm là lợi nhuận trước thuế đạt 25.400 tỉ đồng, tức tăng trưởng khoảng 10%.

Hiện nay, Vietcombank vẫn tiếp tục dẫn đầu ngành ngân hàng về quy mô lợi nhuận, nhưng khoảng cách với các ngân hàng phía sau đang dần thu hẹp lại.

|

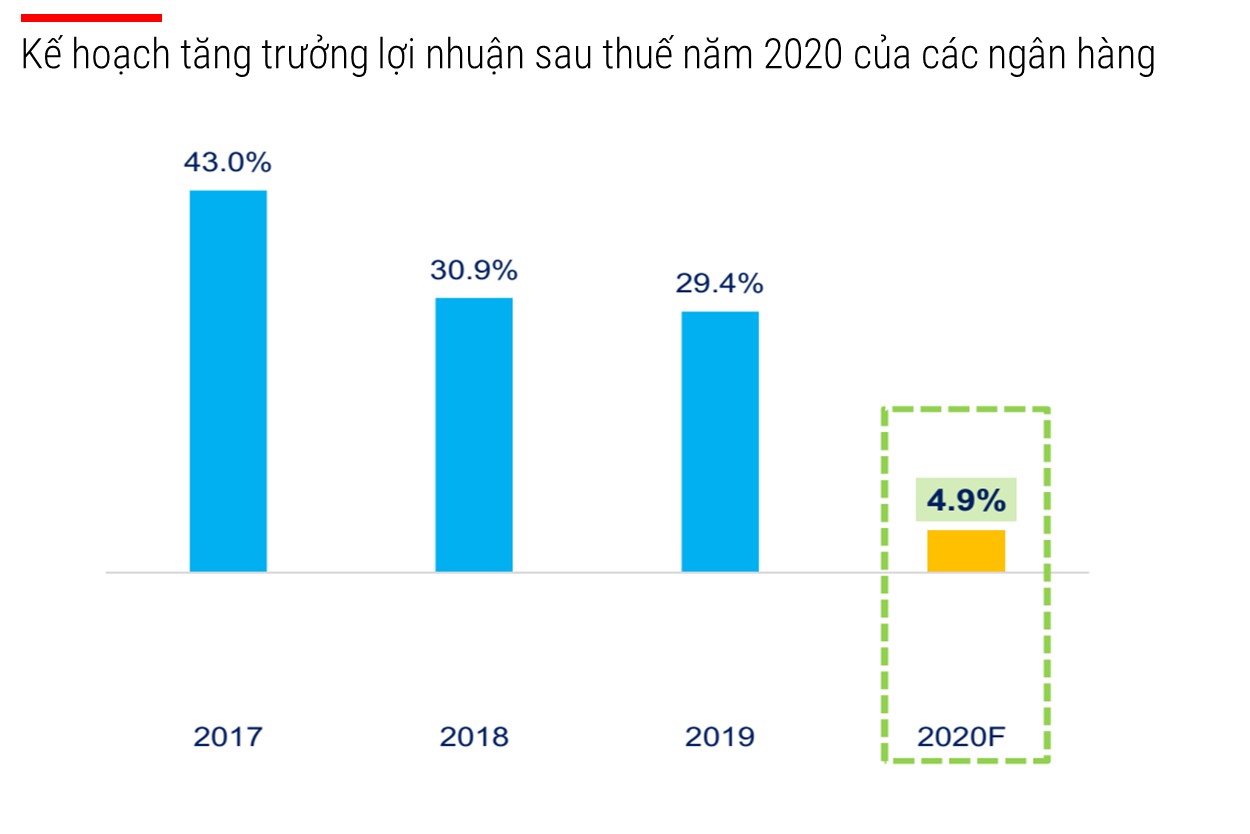

| Kế hoạch tăng trưởng lợi nhuận sau thuế năm 2020 của 17 ngân hàng. Nguồn: FiinGroup |

Chất lượng tài sản ngân hàng đang suy giảm

Về chất lượng tài sản của hệ thống, tỷ lệ nợ xấu của 17 ngân hàng niêm yết tiếp tục xu hướng tăng từ mức 1,44% vào thời điểm cuối năm ngoái, lên 1,71% vào cuối quí 2 vừa qua, theo báo cáo của FiinGroup.

Chất lượng tăng trưởng lợi nhuận cũng đang là vấn đề quan trọng khi tỷ suất sinh lời của ngành ngân hàng đang chịu áp lực mạnh mẽ vì Covid-19.

Báo cáo của FiinGroup cho thấy NIM (chênh lệch lãi suất đầu vào-ra) của 19 ngân hàng niêm yết trong quí 2 giảm 8,8 điểm cơ bản so với quí 1, xuống còn 0,76%. Đây là mức NIM thấp nhất trong 3 năm gần nhất và cũng là mức giảm lớn nhất kể từ đầu năm 2018.

Nguyên nhân giảm NIM do ảnh hưởng từ việc miễn giảm lãi cho khách hàng bị ảnh hưởng bởi dịch Covid-19.

Tuy chịu nhiều áp lực nhưng trên thực tế thì báo cáo của nhiều ngân hàng vẫn báo lãi tốt hơn dự kiến trong nửa đầu năm 2020.

Theo FiinGroup, ước tính chung trong 6 tháng đầu năm thì tổng lợi nhuận sau thuế vẫn tăng 12,8% so với cùng kỳ, giảm so với mức tăng 53,5% trong nửa đầu năm 2018 và 18,5% trong nửa đầu năm 2019.

Một trong những nhân tố giúp lợi nhuận cải thiện đáng kể là việc cắt giảm chi phí hoạt động. Theo đó, tỷ lệ CIR (chi phí trên thu nhập) trong quí 2 giảm xuống mức 36,7%, mức thấp nhất kể từ quí 1-2017. Chi phí hoạt động trong quí 2 lại giảm so với quí 1, trái với xu hướng thường thấy là quí 2 thấp hơn quí 1 trong các năm trước.

Trong năm 2020, FiinGroup dự kiến lợi nhuận của các ngân hàng niêm yết dự kiến tăng trưởng 4,9%. Tuy nhiên, con số cụ thể sẽ khác nhau đáng kể ở từng ngân hàng, vì phụ thuộc vào chính sách hạch toán nợ và trích lập dự phòng rủi ro và thu nhập phi tín dụng như đầu tư chứng khoán.

Về tổng thể, nợ xấu vẫn đang tiềm ẩn trên bảng cân đối kế toán của các ngân hàng. Một số báo cáo nhận định thời gian tái cơ cấu nợ xấu có thể kéo dài đến hết nửa đầu năm 2021. Do đó, các ngân hàng không chỉ đối diện với năm 2020 mà cả 2021 nhiều khó khăn khi nợ xấu tăng dần.

Xem thêm: lmth.91-divoc-iv-gnoux-ah-ib-ial-gnah-nagn-nauhn-iol-oab-ud/704803/nv.semitnogiaseht.www