Tuy nhiên, đà tăng trưởng thực sự lại không bền vững. Người tiêu dùng Mỹ rồi sẽ cắt giảm chi tiêu và điều đó có nghĩa là họ sẽ gây ra một cuộc suy thoái?

Một phần câu trả lời có thể được thể hiện trong tài khoản ngân hàng của người Mỹ. Vài năm trước, họ nhận được những khoản tiền hậu hĩnh từ trợ cấp trong đại dịch của chính phủ, nhưng lại không biết tiêu tiền vào việc gì.

Giờ đây, câu hỏi về khoản tiền tiết kiệm của người Mỹ lại đang gây tranh cãi. Một số báo cáo được công bố lại có kết quả trái ngược về việc liệu tiền tiết kiệm của người dân Mỹ đã cạn kiệt hay chưa, dù sức chi tiêu vẫn đang mạnh mẽ. Không ai dám khẳng định điều gì đang diễn ra.

Câu trả lời chi tiêu hơn đến từ Fed, sau khi cơ quan này công bố kết quả cuộc Khảo sát tài chính tiêu dùng vào tuần trước. Nhìn chung, tình hình đang tồi tệ hơn. Dù nhiều người tiêu dùng trở nên giàu có hơn, song nhiều người khác lại chi tiêu nhờ những khoản vay. Một số vẫn còn nhiều tiền, số khác lại ở trạng thái bấp bênh.

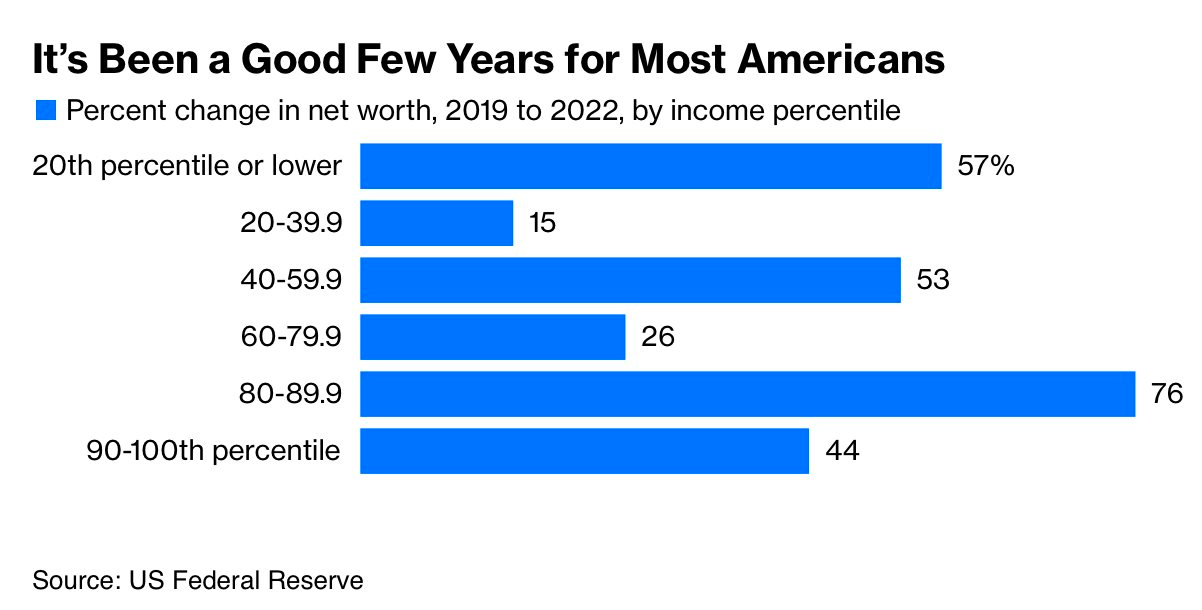

Cuộc khảo sát này cho thấy “bức tranh” toàn cảnh về những gì đã diễn ra với các hộ gia đình Mỹ từ năm 2019 đến 2022. Một trong số đó là giá trị tài sản ròng của tất cả các nhóm thu nhập đã tăng lên đáng kể. Rất nhiều trong số đó lại đến từ việc một loạt tài sản có tính thanh khoản kém tăng giá trị - bất động sản.

Giá trị tài sản ròng của các hộ gia đình Mỹ tăng đáng kể từ năm 2019 đến 2022.

Giá trị tài sản của người tiêu dùng Mỹ đã tăng lên, nhưng đối với 50% người có thu nhập thấp nhất thì mức tăng không quá lướn. Trong số 20% có thu nhập thấp nhất, tài sản tài chính trung bình tăng từ 1.300 USD lên 1.400 USD, không đủ để tạo ra khác biệt trong chi tiêu. Nhóm này cũng thường giữ tài sản dưới dạng tiền mặt nhiều hơn - vốn giá trị sụt giảm do ảnh hưởng của lạm phát. Trong khi đó, tài sản tài chính trung bình của 10% người giàu nhất tăng từ 927.000 USD lên 1,27 triệu USD.

Điều đáng chú ý là dù giá trị tài sản tài chính tăng lên với mọi nhóm thu nhập kể từ năm 2019, song nhóm 40% thấp nhất lại ở trạng thái tồi tệ hơn nhiều so với thời điểm trước cuộc khủng hoảng tài chính. Tài sản của “nhóm 20%” thấp hơn 40% so với năm 2007.

Một điểm sáng tiềm năng đó là, lãi suất thế chấp thấp đã giúp tỷ lệ sở hữu nhà của nhóm thu nhập thấp tăng lên. Con số này tăng từ 26,5% lên 31% từ năm 2019 đến 2022 với nhóm 20% người có thu nhập thấp nhất dưới 65 tuổi.

Số liệu mới công bố cũng cho thấy 50% người giàu nhất được hưởng lợi từ giá nhà và giá trị tài sản tăng vọt trong 4 năm qua và vẫn giàu có. Nhóm 50% thu nhập thấp hơn dù có sự cải thiện nhưng ít thanh khoản và lạm phát khiến các khoản tiết kiệm của họ giảm giá trị. Do đó, nợ tín dụng cũng tăng cùng với sức chi tiêu.

Điều này cho thấy một lỗ hổng nghiêm trọng và ngày càng lớn trong nền kinh tế Mỹ. Dù xảy ra suy thoái, nhóm 50% giàu hơn vẫn “ổn”. Chi tiêu của họ sẽ giảm nhưng không phải với tốc độ cao, trừ khi giá trị tài sản lao dốc mạnh. Ngược lại, 50% còn lại với số tiền tiết kiệm ít ỏi có thể gặp khó khăn nếu thị trường lao động hạ nhiệt và lạm phát tiếp tục tăng cao.

Tất cả những yếu tố này thể hiện rằng, tình hình sẽ không tồi tệ như năm 2008. Tuy nhiên, một cuộc suy thoái vẫn có thể xảy ra. Lãi suất tăng cao đã để lộ nhiều điểm yếu của nền kinh tế và khiến nhiều khu vực gặp khó khăn hơn.

Tham khảo Bloomberg