Nhiều ý kiến đề nghị cần sớm sửa Luật thuế thu nhập cá nhân, chứ không đợi đến năm 2025, do nhiều bất cập và các chi phí đã tăng mạnh - Ảnh: N.TRÍ

Bà Huyền Nguyễn, phó tổng giám đốc Công ty cổ phần tư vấn Ernst & Young Việt Nam (thành viên Ernst & Young toàn cầu, một trong bốn công ty kiểm toán hàng đầu thế giới), đã chia sẻ với Tuổi Trẻ về thuế thu nhập cá nhân.

Bà cho rằng mức giảm trừ gia cảnh hiện nay của Việt Nam chưa đủ để người lao động trang trải chi phí sinh hoạt.

Không nên cố định mức giảm trừ gia cảnh

* Bà có thể chia sẻ kinh nghiệm ở một số nước trong cách tính thuế thu nhập cá nhân để đảm bảo mức sống của người dân sau khi đóng?

- Theo Numbeo (https://www.numbeo.com) - cơ sở dữ liệu dành cho người dùng trên toàn thế giới, chi phí sinh hoạt hằng tháng (chưa bao gồm chi phí thuê nhà) tại thời điểm tháng 10-2022 của 1 người ở Việt Nam là khoảng 10,8 triệu đồng/tháng và của 1 gia đình bốn người là khoảng 38,5 triệu đồng/tháng.

Trong khi đó, tổng giảm trừ gia cảnh cho mục đích tính thuế với một gia đình 4 người gồm 2 vợ chồng và 2 con của Việt Nam chỉ 30,8 triệu đồng/tháng.

Mức giảm trừ gia cảnh cũng thường được cố định trong một khoảng thời gian dài, trong khi chi phí của người dân có xu hướng tăng qua các năm.

Luật thuế thu nhập cá nhân sửa đổi năm 2012 quy định chỉ số giá tiêu dùng (CPI) biến động trên 20% mới điều chỉnh mức giảm trừ gia cảnh. Việc này là khá chậm trễ và không kịp phản ánh thực tế gánh nặng giá cả lên người lao động.

* Vậy theo bà nên điều chỉnh thế nào?

- Để tránh việc mức giảm trừ gia cảnh không phù hợp với chi phí sinh hoạt thực tế của cá nhân, theo tôi, Chính phủ nên cân nhắc các phương án:

Thứ nhất, cân nhắc không quy định mức giảm trừ gia cảnh cố định mà dựa trên CPI từng năm. Tức năm đó CPI tăng bao nhiêu thì Nhà nước tăng mức giảm trừ gia cảnh tương ứng.

Phương án 2 là rút ngắn thời gian điều chỉnh mức giảm trừ gia cảnh, ví dụ vượt 10% thì điều chỉnh mức giảm trừ gia cảnh, thay vì đợi tới 20%.

Về cơ bản, Luật thuế thu nhập cá nhân các nước đều đưa ra các khoản giảm trừ khi xác định thu nhập tính thuế thu nhập cá nhân. Các khoản giảm trừ này nhằm đảm bảo người lao động không phải đóng thuế nếu mức thu nhập không đủ trang trải cuộc sống.

Có những nước bên cạnh giảm trừ cho bản thân và người phụ thuộc, còn có khoản giảm trừ cho các khoản đóng bảo hiểm tự nguyện (ví dụ Thái Lan, Malaysia), chi phí thuê nhà, lãi vay mua nhà để ở (ví dụ Trung Quốc, Thái Lan), chi phí đào tạo, chi phí khám chữa bệnh (ví dụ Malaysia, Trung Quốc).

Luật thuế thu nhập cá nhân tại Việt Nam cũng rất nhân văn khi cho phép không tính thuế các khoản chi phí mua bảo hiểm sức khỏe cho người lao động và chi phí đào tạo cho người lao động chi trả bởi người sử dụng lao động...

Tuy nhiên, Luật thuế thu nhập cá nhân nên được cân nhắc bổ sung một số khoản chi phí như chi phí mua bảo hiểm nhân thọ, chi phí mua bảo hiểm sức khỏe, chi phí khám chữa bệnh, chi phí cho giáo dục đào tạo và một số loại chi phí khác do người lao động tự chi trả vào danh sách các khoản giảm trừ trước tính thuế thu nhập cá nhân.

Điều này không những giúp người dân có nguồn đầu tư vào sức khỏe, y tế, giáo dục - các yếu tố có ý nghĩa quan trọng cho sự phát triển bền vững của một quốc gia - mà còn thúc đẩy hoạt động kinh doanh, tạo ra tiềm năng tăng thu thuế thu nhập doanh nghiệp của các doanh nghiệp trong các lĩnh vực trên.

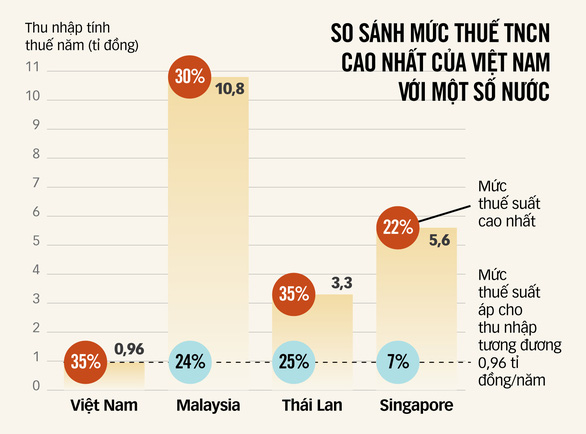

Dữ liệu: N. BÌNH - Đồ họa: TẤN ĐẠT

Cần sửa quy định tạo bất bình đẳng

Theo quy định, hộ kinh doanh và cá nhân kinh doanh có doanh thu trong năm dương lịch từ 100 triệu đồng trở xuống thì không phải kê khai thuế thu nhập cá nhân và thuế giá trị gia tăng. Do họ cần phát sinh chi phí để tạo ra doanh thu, nên với ngưỡng miễn thuế 100 triệu đồng, thu nhập thực tế được miễn thuế chắc chắn thấp hơn con số này.

Ngưỡng 100 triệu đồng đang thấp hơn cả mức giảm trừ gia cảnh một năm của người nộp thuế bình thường, dẫn đến thu nhập cá nhân nhận được có thể chưa đủ để nuôi sống bản thân và gia đình nhưng đã phải đóng thuế, đồng thời tạo ra sự không công bằng giữa cá nhân có thu nhập chính từ tiền lương, tiền công và cá nhân có thu nhập chính từ kinh doanh. Chúng ta cần xem xét sửa đổi điều này.

Sửa những quy định quá lạc hậu

* Bên cạnh vấn đề vừa nêu, nhiều chi phí Luật thuế thu nhập cá nhân quy định bị cho là quá lạc hậu, cần phải sửa đổi?

- Cần tăng ngưỡng thu nhập làm căn cứ xác định người phụ thuộc từ 18 tuổi trở lên. Quy định hiện hành yêu cầu một trong các điều kiện để người phụ thuộc từ 18 tuổi trở lên được coi là người phụ thuộc cho mục đích tính giảm trừ gia cảnh như không có thu nhập hoặc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1 triệu đồng.

Ngưỡng thu nhập 1 triệu đồng/tháng này là quá thấp, không đủ để cho cá nhân trang trải cuộc sống. Vậy theo ngưỡng nào? Chính phủ nên cân nhắc mức lương tối thiểu vùng, hoặc lấy chính mức giảm trừ cho người phụ thuộc, thay vì đưa ra con số cụ thể hiện nay.

* Có cần nghiên cứu giảm thuế suất thuế thu nhập cá nhân không khi thuế thu nhập doanh nghiệp đã giảm, thưa bà?

- Trong khi thuế suất thuế thu nhập doanh nghiệp có xu hướng giảm (trước năm 2014 là 25%, giảm xuống còn 22% trong giai đoạn 2014 - 2015 và 20% từ 2016) thì thuế suất thuế thu nhập cá nhân với tiền lương tiền công ở bậc cao nhất vẫn ở mức 35% từ năm 2009 đến nay.

Mức thuế suất thuế thu nhập cá nhân ở Việt Nam hiện nay (lũy tiến từng phần ở mức 35% đối với thu nhập tính thuế năm từ 960 triệu đồng trở lên) cũng ở mức rất cao so với các nước trong khu vực.

Đề xuất thứ ba là cần mở rộng các khoản phúc lợi hiện đang bị khống chế ở mức không vượt quá 1 tháng lương bình quân cho mục đích miễn thuế thu nhập cá nhân (cho phép khoản tiền nhận được do tổ chức, cá nhân trả thu nhập chi đám hiếu, hỉ cho bản thân và gia đình người lao động... sẽ không chịu thuế thu nhập cá nhân).

Trong khi đó, theo quy định về thuế thu nhập doanh nghiệp lại khác. Như vậy, đang có sự thiếu nhất quán giữa quy định về thuế thu nhập cá nhân và thuế thu nhập doanh nghiệp.

Đề xuất mở rộng hơn theo hướng giảm thiểu gánh nặng về thuế đối với các khoản phúc lợi mang tính nhân văn, động viên tinh thần người lao động trong các dịp lễ Tết như: 8-3, 30-4, 1-6, 2-9, 20-10 hay các dịp Tết Trung thu, Tết Dương lịch, Tết Âm lịch.

Nới chi phí cho hưu trí tự nguyện

Quy định về thuế thu nhập cá nhân cho phép các khoản đóng vào quỹ hưu trí tự nguyện, mua bảo hiểm hưu trí tự nguyện được trừ ra khỏi thu nhập chịu thuế theo thực tế phát sinh nhưng tối đa không quá 1 triệu đồng/tháng, bao gồm cả số tiền do người sử dụng lao động đóng cho người lao động và cả số tiền do người lao động tự đóng.

Trong khi đó, quy định về thuế thu nhập doanh nghiệp cho phép phần trích nộp quỹ hưu trí tự nguyện, mua bảo hiểm hưu trí tự nguyện; phần trích nộp các quỹ (bảo hiểm xã hội, bảo hiểm hưu trí bổ sung bắt buộc)... được trừ cho mục đích tính thuế thu nhập doanh nghiệp tối đa là 3 triệu đồng/tháng/người. Như vậy, đang có sự thiếu nhất quán giữa thuế thu nhập cá nhân và thuế thu nhập doanh nghiệp, đồng thời tạo ra tâm lý có sự phân biệt đối xử.

Do đó, chúng tôi đề xuất tăng mức đóng vào quỹ hưu trí tự nguyện, mua bảo hiểm hưu trí tự nguyện được trừ ra khỏi thu nhập chịu thuế thu nhập cá nhân.

Từng đề xuất sửa từ 2018, nay để lại năm... 2025

Trao đổi với Tuổi Trẻ, đại diện Bộ Tài chính cho biết đang giao cho Tổng cục Thuế rà soát, đánh giá toàn diện Luật thuế thu nhập cá nhân để đề xuất sửa đổi những bất cập của luật này.

Dù có nhiều ý kiến khác nhau về việc nên đẩy nhanh việc sửa luật, nhưng theo kế hoạch, trong năm 2023 - 2025, Bộ Tài chính sẽ hoàn thiện dự án Luật thuế thu nhập cá nhân sửa đổi để trình Chính phủ trình Quốc hội thông qua và ban hành luật sửa đổi vào năm 2025.

Trước đó, từ năm 2018, Bộ Tài chính đã đề xuất sửa đổi một số bất cập của Luật thuế thu nhập cá nhân trong dự án Luật sửa đổi, bổ sung năm luật thuế.

Thừa nhận biểu thuế lũy tiến từng phần với cá nhân có thu nhập từ tiền công, tiền lương gồm bảy bậc là quá dày, cùng với khoảng cách giữa các bậc thuế hẹp cũng gây áp lực cho người nộp thuế, nên bộ này đã đề nghị giảm xuống còn năm bậc... Tuy nhiên, sau đó việc sửa đổi này chưa được thực hiện. (L.THANH)

TTO - Chỉ trong 10 tháng đầu năm, số thu thuế thu nhập cá nhân (TNCN) đạt hơn 139.000 tỉ đồng, tương đương 118,1% dự toán cả năm. Trong khi đó, đời sống của người nộp thuế TNCN gặp rất nhiều khó khăn do mức giảm trừ đã quá lạc hậu.

Xem thêm: mth.74952642292112202-tahp-mal-neuq-ob-nahn-ac-pahn-uht-euht/nv.ertiout