Nhóm chứng khoán: Định giá hấp dẫn

Định giá của nhóm ngành chứng khoán đang ở vùng hấp dẫn khi P/B dưới mức trung bình 3 năm, trong khi triển vọng kinh doanh tích cực trong trung và dài hạn, thị giá cổ phiếu giảm về vùng hỗ trợ.

Ông Phan Dũng Khánh, Giám đốc Tư vấn đầu tư, Công ty Chứng khoán Maybank Investment Bank cho rằng, thị trường chứng khoán phục hồi là yếu tố hỗ trợ nhóm cổ phiếu ngành tài chính nói chung, chứng khoán nói riêng, nên xu hướng nhóm này là tích cực, nhưng nghiêng về trung và dài hạn. Về cơ bản, nhiều cổ phiếu chứng khoán đang có mức định giá hấp dẫn, trong bối cảnh kết quả kinh doanh có dấu hiệu khả quan hơn, mặc dù đà hồi phục diễn ra chậm.

|

“Đồng thời, P/B của nhóm chứng khoán ở mức 1,3 lần cho thấy, định giá đang hấp dẫn, trong bối cảnh thanh khoản thị trường có khả năng sẽ được cải thiện trong ngắn hạn. Do đó, tôi kỳ vọng, nhóm này sẽ có sóng tăng trong giai đoạn hiện nay. Xét trung hạn, nhóm chứng khoán không có quá nhiều dư địa, bởi rủi ro địa chính trị cùng với áp lực tăng lãi suất từ Fed vẫn còn. Về dài hạn, nhóm cổ phiếu này sẽ tăng trưởng nhờ hệ thống KRX và câu chuyện nâng hạng thị trường trong năm 2024 - 2025”, ông Khánh nói.

Ở góc nhìn thận trọng, ông Nguyễn Hữu Bình, Giám đốc Đầu tư, Công ty cổ phần Bảo hiểm Sài Gòn - Hà Nội lưu ý, nhóm cổ phiếu chứng khoán trước đó đã tăng nóng và có giá quá đắt so với thực tế. Do đó, dù thị giá gần đây đã được chiết khấu nhưng vẫn chưa thực sự hấp dẫn. Đặc biệt, thanh khoản thị trường gần 2 tháng qua suy giảm, tác động đáng kể đến doanh thu môi giới. Một yếu tố mà nhà đầu tư kỳ vọng là hệ thống KRX sẽ sớm được đưa vào hoạt động, nhưng trong báo cáo gần đây, tổ chức FTSE đánh giá, KRX chỉ là một cấu phần và chưa phải là yếu tố quyết định đến việc nâng hạng thị trường. Trong khi đó, mảng tự doanh phụ thuộc nhiều vào diễn biến thị trường, có thể lãi nhưng cũng có thể lỗ lớn.

|

Theo ông Nguyễn Hữu Bình, sẽ mất một khoảng thời gian để các công ty chứng khoán tích lũy triển vọng sinh lời đột biến bằng việc tích lũy tài sản tài chính giá rẻ. Ngoài ra, các mảng hoạt động thông thường khác sẽ không có nhiều đột biến, nên động lực tăng trưởng vượt trội bị hạn chế trong một vài quý tới. Mặc dù vậy, đây vẫn là nhóm cổ phiếu có độ nhạy cao với thị trường và thu hút dòng tiền. Nếu thanh khoản thị trường trở lại vùng trên 20.000 tỷ đồng/phiên thì định giá của nhóm chứng khoán có thể thay đổi tích cực.

Ông Nguyễn Việt Quang, Giám đốc Kinh doanh, Công ty Chứng khoán Yuanta Việt Nam nhận định, từ đầu tháng 10 đến nay, thanh khoản thị trường sụt giảm đáng kể so với giai đoạn trước đó sẽ ảnh hưởng lớn tới doanh thu phí của các công ty chứng khoán trong quý IV. Thị trường tháng 10 khó khăn, tháng 11 khởi sắc khi có nhịp hồi nhanh, nhưng nếu khối tự doanh không tận dụng được cơ hội và chốt lời đúng thời điểm thì kết quả tự doanh quý IV sẽ khó tích cực. Thị trường biến động nhanh và mạnh, tiềm ẩn nhiều rủi ro, nên việc nhà đầu tư hạn chế sử dụng giao dịch ký quỹ (margin) sẽ làm giảm nguồn thu mảng này.

“Giai đoạn cuối tháng 11 và tháng 12, khả năng thị trường sẽ có nhịp điều chỉnh, nên với ngành chứng khoán quý IV, tôi đánh giá ở mức trung tính. Với cổ phiếu chứng khoán, nhà đầu tư cần bám sát sóng thị trường để giao dịch. Hiện tại, nhóm cổ phiếu này đã hồi phục mạnh từ đáy, vị thế chốt lời nên được ưu tiên hơn là mua mới”, ông Nguyễn Việt Quang chia sẻ.

Nhóm ngành thép: Triển vọng hồi phục lợi nhuận

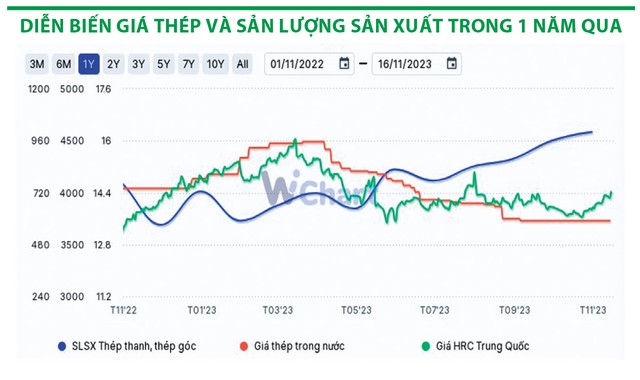

Lượng tiêu thụ thép xây dựng trong tháng 10 tăng 22% so với cùng kỳ. Giới chuyên gia dự báo, lợi nhuận của các doanh nghiệp thép nửa cuối năm nay chưa quay trở lại mức trung bình trong lịch sử, nhưng sẽ cải thiện nhiều so với cùng kỳ năm ngoái. Giá thép cuộn cán nóng (HRC) tăng là chất xúc tác giúp nhóm cổ phiếu thép tăng giá trong thời gian qua.

Theo thống kê ngành thép quý III/2023 của Công ty Chứng khoán Maybank Investment Bank, sản lượng bán ra của thị trường thép xây dựng giảm 15%, trong khi giá giảm 7,7%, do nhu cầu bất động sản vẫn yếu. Điều này khiến doanh thu của các doanh nghiệp thép niêm yết giảm 19% so với cùng kỳ. Tuy nhiên, doanh thu đang được cải thiện theo quý và chi phí nguyên vật liệu đầu vào giảm đã giúp lợi nhuận của ngành thép có 3 quý tăng liên tiếp.

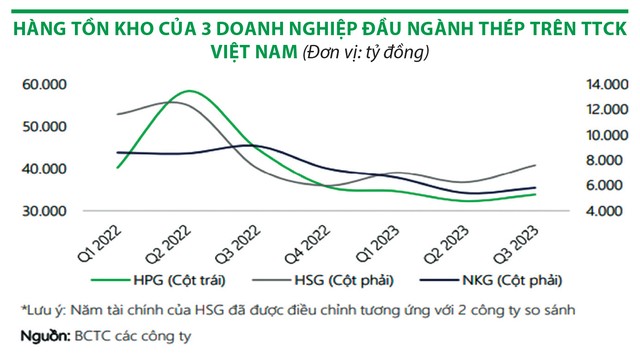

Trong nhóm cổ phiếu thép, dòng tiền tập trung vào một số mã như HPG, HSG, NKG. Trưởng phòng môi giới một công ty chứng khoán lớn lý giải, đây là cổ phiếu của các doanh nghiệp có kết quả kinh doanh hồi phục mạnh nhất.

|

Cụ thể, tính đến hết quý III/2023, biên lợi nhuận gộp của HPG phục hồi 3 quý liên tục so với cùng kỳ, lần lượt đạt 6,31%, 10,83% và 12,62%, kéo theo lợi nhuận và EPS được cải thiện mạnh mẽ. HSG cũng vậy, các chỉ số biên lợi nhuận gộp, doanh thu, lợi nhuận, EPS đều được cải thiện; chỉ số nợ trên tổng tài sản và nợ trên vốn chủ sở hữu ở mức bình quân của ngành. Trong khi đó, NKG có biên lợi nhuận gộp bị co hẹp, tỷ lệ nợ trên vốn chủ sở hữu ở mức cao, nhưng ghi nhận lãi quý thứ hai liên tiếp, sau 3 quý trước đó thua lỗ.

Vị trưởng phòng môi giới nhận xét, ngành thép đã trải qua giai đoạn khó khăn cuối năm 2022 và đầu năm 2023, với kết quả kinh doanh thua lỗ, gần đây dần bớt lỗ và tiến đến có lợi nhuận.

Một nhóm nhà đầu tư ưa thích cổ phiếu thép chia sẻ, sản lượng sản xuất thép ở Việt Nam đang có xu hướng tăng, giá HRC hiện tăng 30% so với đầu năm, còn giá thép đã tạo đáy rồi đi ngang từ tháng 9 đến nay. HPG là doanh nghiệp Việt Nam duy nhất sản xuất được HRC, việc giá sản phẩm này tăng mạnh trở thành động lực và lợi thế mạnh mẽ của Công ty.

Nếu thanh khoản thị trường trở lại vùng trên 20.000 tỷ đồng/phiên thì định giá của nhóm chứng khoán có thể thay đổi tích cực.

Quan điểm của nhóm nhà đầu tư này là kết quả kinh doanh ngành thép sẽ phục hồi mạnh trong quý IV/2023 và năm 2024 dựa trên 3 căn cứ chính. Thứ nhất, đầu tư công được thúc đẩy và việc phát triển hạ tầng sẽ kéo theo sự phát triển các dự án bất động sản, qua đó đẩy mạnh sản lượng tiêu thụ thép. Hai là, Luật Kinh doanh bất động sản và Luật Nhà ở đang được sửa đổi sẽ tạo hành lang pháp lý để phát triển thị trường bất động sản lành mạnh, an toàn, bền vững, tạo ra nhu cầu cao về thép xây dựng. Ba là, giá bán thép ít có nguy cơ giảm thêm, mà dần tăng trở lại và doanh nghiệp có hàng tồn kho nhiều sẽ hưởng lợi.

Theo SSI Research, khi lợi nhuận của nhóm doanh nghiệp ngành thép đã qua đáy, các doanh nghiệp có doanh thu lớn, biên lợi nhuận thấp sẽ có mức độ phục hồi mạnh.

“Thép sẽ là ngành phục hồi mạnh trong năm 2024 và trong các quý tới, chúng ta sẽ thấy rõ điều này. Tuy nhiên, nhà đầu tư cần cân nhắc về định giá khi mua cổ phiếu”, SSI Research khuyến nghị.

Đồng quan điểm, ông Đào Minh Châu, Phó giám đốc Phân tích cổ phiếu, SSI Research dự báo, lợi nhuận ngành thép 6 tháng cuối năm 2023 được cải thiện, nhưng nửa đầu năm có mức nền thấp, nên sang năm 2024, lợi nhuận các doanh nghiệp thép sẽ nằm trong nhóm tăng trưởng mạnh nhất, bên cạnh nhóm bán lẻ, phân bón, thuỷ sản.

“Giá thép đang ở mức thấp trong nhiều năm. Do vậy, thời gian tới, nhiều khả năng giá thép sẽ phục hồi, mặc dù mức độ và thời gian tăng vẫn là yếu tố chưa rõ ràng. Ước tính, mức độ tăng trưởng lợi nhuận của các doanh nghiệp thép trong năm 2024 bình quân khoảng 70 - 80% so với năm 2023”, ông Châu nói.

Ông Nguyễn Lê Nguyên Vĩ, Trưởng phòng Chiến lược thị trường, Công ty Chứng khoán DSC cũng đánh giá cao triển vọng ngành thép, nhất là khi áp lực cạnh tranh từ thép Trung Quốc nhiều khả năng sẽ giảm mạnh.

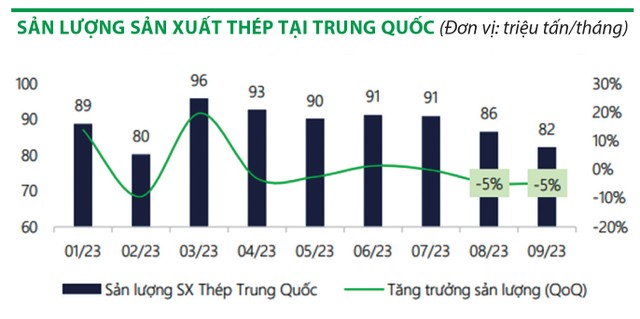

Thực tế, với áp lực từ lợi nhuận sụt giảm, kể từ tháng 7/2023, các nhà sản xuất thép Trung Quốc bắt đầu cắt giảm khoảng 10% sản lượng sản xuất hàng tháng. Thêm vào đó, do những dự báo về ô nhiễm khí thải tăng cao, vào ngày 26/10, chính quyền tỉnh Đường Sơn và Hàm Đan, 2 tỉnh sản xuất thép lớn của Trung Quốc, đã ban hành lệnh “ứng phó khẩn cấp độ 2” và yêu cầu các nhà máy sản xuất thép phải giảm sản lượng sản xuất.

Với yếu tố trên, tình trạng dư cung của ngành thép Trung Quốc dự kiến sẽ được cải thiện ít nhất là trong 1 - 2 quý tới. Trong khi đó, nhu cầu thép sẽ gia tăng khi nước này nỗ lực kích thích kinh tế. Ngày 24/10, Trung Quốc đã thông qua kế hoạch tăng thâm hụt ngân sách năm 2023 từ 3% GDP lên 3,8% GDP. Với mức tăng thâm hụt ngân sách đáng kể, cơ sở hạ tầng có thể tiếp tục được đẩy mạnh phát triển thông qua kênh đầu tư công, từ đó tăng nhu cầu tiêu thụ thép.

DSC nhận định, yếu tố giảm cung, tăng cầu sẽ giúp giá thép Trung Quốc dần hồi phục, từ đó làm giảm sự cạnh tranh về giá với thép Việt Nam.

Trong nước, xu hướng cắt giảm hàng tồn kho kể từ quý IV năm ngoái đến nay đã kết thúc khi các doanh nghiệp ngành thép bắt đầu tăng lượng hàng tồn kho trở lại. Điều này phản ánh quan điểm của các doanh nghiệp trong ngành rằng, giai đoạn xấu nhất đã qua và đây là thời gian để chuẩn bị cho một chu kỳ mới.

Trong ngắn hạn, khi nhu cầu tiêu thụ nội địa còn yếu, DSC kỳ vọng, giá thép tại Mỹ và EU neo ở mức cao sẽ giúp doanh nghiệp thép Việt Nam được hưởng lợi qua các đơn hàng xuất khẩu. Về mặt trung hạn, cao điểm của ngành xây dựng thường rơi vào giai đoạn cuối xuân, nhu cầu tiêu thụ thép sẽ tăng trở lại rõ ràng hơn kể từ tháng 4/2024.

Về cổ phiếu ngành thép, ông Nguyễn Việt Quang cho rằng, ngành thép quý III/2023 chứng kiến kết quả kinh doanh cải thiện mạnh mẽ so với cùng kỳ, giúp cổ phiếu thu hút dòng tiền. Hai quý cuối năm ngoái, hầu hết doanh nghiệp ngành thép thua lỗ, nên lợi nhuận quý IV năm nay cũng sẽ rất tích cực khi so với cùng kỳ, kỳ vọng cổ phiếu tiếp tục thu hút dòng tiền. Tuy nhiên, đó chỉ là các sóng ngắn hạn, vì tổng thể kết quả kinh doanh năm 2023 toàn ngành thép có khả năng thấp hơn năm 2022.

“Trong nhịp sóng hồi hiện nay, thép là một trong những dòng hồi phục mạnh, kỳ vọng giá tiếp tục tăng trong ngắn hạn khó xảy ra. Chúng ta nên đợi các cổ phiếu điều chỉnh về vùng giá hỗ trợ rồi cân nhắc giải ngân sau”, ông Nguyễn Việt Quang khuyến nghị.

Thị trường chứng khoán có diễn biến giảm, VN-Index từ mức hơn 1.245 điểm đầu tháng 9 xuống dưới 1.030 điểm vào cuối tháng 10, sau đó hồi phục lên trên 1.125 điểm vào ngày 16/11, nhưng phiên cuối tuần qua sụt giảm, lùi xuống gần ngưỡng 1.100 điểm. Một số ý kiến nhận định, chỉ số có nguy cơ điều chỉnh xuống vùng 1.080 - 1.100 điểm, nhưng đây sẽ là điểm mua tốt đối với các cổ phiếu có kỳ vọng kết quả kinh doanh quý IV khả quan, nhóm cổ phiếu hưởng lợi từ triển vọng vĩ mô, cổ phiếu hàng hóa có giá hàng hóa tăng mạnh…