Euromonitor: Khoảng cách thị phần giữa các đối thủ trong ngành ngày càng xa

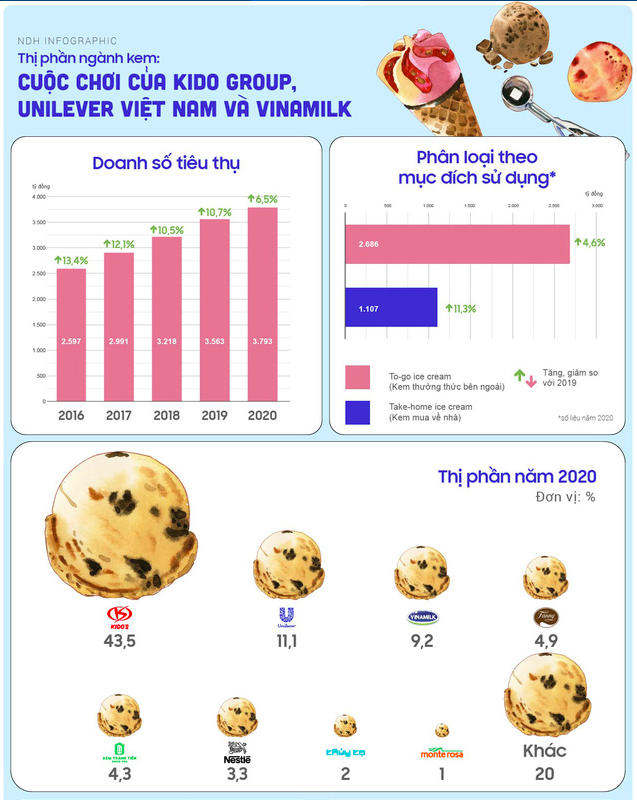

Theo báo cáo của Euromonitor International, doanh số bán kem năm 2020 đạt 3.793 tỷ đồng, tăng 6,5% so với năm trước. Mức tăng trưởng này giảm đáng kể khi các năm trước đều ghi nhận trên 2 chữ số. Trong đó, to-go ice cream (kem thưởng thức ngoài đường mang tính ngẫu hứng) vẫn đóng góp chủ yếu với 2.686 tỷ đồng, tỷ trọng 70%.

Cũng theo Euromonitor, trong năm 2016, thị phần của KIDO Foods, Unilever, Vinamilk và Thủy Tạ lần lượt là 35%, 10%, 9% và 10%. Năm 2020, các con số tương đương là 43,5%, 11,1%, 9,2%; cái tên Fanny thay Thủy Tạ đứng thứ tư với 4,9% thị phần, Thủy Tạ chỉ còn 2%.

"Nhờ nguồn lực tài chính vững mạnh cùng hệ thống kinh doanh ổn định – sâu rộng đã giúp các công ty kem đầu ngành như KIDO, Unilever hay Vinamilk khắc phục được những hạn chế về sản xuất, phân phối và bán hàng trong thời Covid-19. Ở khía cạnh khác, những tay chơi chính của thị trường vẫn đang phải đầu tư một khoảng lớn giúp hệ thống luôn hoạt động hiệu quả. Thế nên, trong tương lai, nếu họ không tìm được giải pháp nhanh và rốt ráo cho vấn đề logistic, họ sẽ rơi vào tình trạng xấu và thiếu bền vững cho sự vận hành của doanh nghiệp.

Tuy nhiên, dù sao đi nữa, cả 3 đơn vị dẫn dầu được dự đoán vẫn sẽ tiếp tục tăng trưởng doanh số hay giá trị bán lẻ trong năm 2020 do Việt Nam vẫn đang kiểm soát tốt dịch bệnh", Euromonitor đánh giá chung về thị trường.

Về xu hướng tiêu dùng: những hương vị - concept mới hứa hẹn sẽ dẫn đầu xu hướng giúp ngành kem cũ kỹ của Việt Nam tươi mới hơn trong ngắn hạn và trung hạn. Xu hướng này sẽ tiếp tục cho đến cuối giai đoạn, khi các nhà sản xuất ngồi lại xem mình có thể có những đổi mới – sáng tạo nào tốt hơn sản phẩm ở thời điểm hiện tại. Thời điểm đó có thể là hết đại dịch.

Với kinh nghiệm trong ngành kem, Unilever đã kết hợp một vài hương vị riêng lẻ - phát kiến này đã giúp thương hiệu kem Wall’s ghi nhận mức tăng trưởng giá trị doanh số bán lẻ cũng như tăng trưởng thêm chút thị phần trong năm 2020. Unilever chính là hãng kem tiên phong giới thiệu những sản phẩm có tính đột phá như Kem Dưa Hấu, Dưa Lưới, hay Kem Trà Sữa Trân Châu Đường Đen ra thị trường châu Á.

Những năm gần đây, theo Euromonitor nhiều sản phẩm kem nhập khẩu có chất lượng vượt trội cả về hương vị - thiết kế xuất hiện ở thị trường Việt Nam như Bánh Mochi Nhân Kem hay Bánh Kem Cá và rất được người dân ưa chuộng. Thế nên, giới chuyên môn kỳ vọng các doanh nghiệp đầu ngành sẽ đầu tư hơn nữa vào R&D nhằm mang tới những trải nghiệm mới mẻ cho người tiêu dùng, như sử dụng các miếng dưa hấu thật (Merino, Wall’s Paddle Pop) và kem hình khuôn mặt vui nhộn (Merino).

Sức nóng trong cuộc đua của các doanh nghiệp ngành kem

Lần về năm 2016, những tay chơi chính trên thị trường lúc đó bao gồm: KIDO với 2 thương hiệu Merino và Celano, Unilever với thương hiệu kem Wall’s và Cornetto, Vinamilk với thương hiệu Nhóc Kem và Delight, Thủy Tạ; thì tới năm 2020, thị trường vẫn là cuộc đua của những gương mặt nói trên và chỉ thay đổi một chút ở thị phần và vị trí.

Tình hình kinh doanh của kem Thủy Tạ ngày càng tụt lùi.

Mặt khác, 2 hãng kem có truyền thống lâu đời của Việt Nam là Thủy Tạ và Tràng Tiền đang có những bước chuyển biến ngược nhau. Thủy Tạ càng đi càng thụt lùi, năm 2017, Thủy Tạ còn chiếm 3,1% thị phần năm nay chỉ còn 2%, trong khi Tràng Tiền vẫn tiếp tục bám trụ được thị trường, thị phần của họ luôn giao động từ 4% đến 5% trong nhiều năm.

Với phân khúc kem cao cấp Fanny, sau 16 năm vào Việt Nam, năm 2020, lần đầu thương hiệu này mới có tên trên bảng đồ kem Việt Nam, chiếm giữ vị trí thứ tư, với 4,9% thị phần. Thị trường kem cao cấp của Việt Nam dù khá hạn hẹp những vẫn đang có nhiều doanh nghiệp tham chiến, hầu hết là của nước ngoài, ngoài Fanny còn có Baskin-Robbins, Monte Rosa, Bud’s và Haagen-Dazs.

Khác với kem phân khúc trung bình, các thương hiệu kem cao cấp thường tự mở cửa hàng, cung cấp vào những quán cà phê và nhà hàng sang trọng. Họ cũng có phân phối vào các kênh siêu thị và cửa hàng tiện lợi, nhưng với số lượng khá hạn chế. Tức sau 4 năm, thị trường vẫn là cuộc chiến cũ của những gương mặt cũ.

Hơn nữa, khoảng cách giữa các doanh nghiệp trong top đầu như KIDO, Unilever hay Vinamilk không những không bị thu hẹp mà ngày càng xa. Vì sao lại thế?

Ông Trần Lệ Nguyên – Tổng Giám đốc của KIDO Group

"Kem là một ngành có lợi nhuận khá cao trong lĩnh vực thực phẩm, tuy nhiên nó lại khó làm và rủi ro cao, bởi ngoài phải có thị trường lớn để giảm giá thành sản phẩm còn cần đầu tư logistics lớn. Bên cạnh nhà máy sản xuất kem, doanh nghiệp còn phải có xe chở hàng chuyên dụng, tủ lạnh trữ hàng… Do đó, tại Việt Nam rất ít công ty chịu nhảy vào ngành kem, phân khúc trung cấp - cao cấp càng không có ai ngoài KIDO", ông Trần Lệ Nguyên – Tổng Giám đốc của KIDO Group cho biết.

Theo chia sẻ cụ thể của ông Mai Xuân Trầm - Phó Giám đốc KIDO Foods, phải khi doanh thu mỗi năm đạt khoảng 800 tỷ đồng thì một doanh nghiệp làm kem mới đạt đến điểm hòa vốn.

Chưa hết, trong ngành kem Việt Nam, rất khó để tạo ra những cú hích ở thị trường, ngay cả khi doanh nghiệp đầu tư nhiều như thế nào. Chúng ta cứ nhìn TH True Milk sẽ rõ: họ ra sản phẩm mới là kem vào năm 2018 và đã có khoảng hơn 20 SKUs (mã hàng lưu kho), nhưng cho đến thời điểm bây giờ vẫn chưa tạo được bất cứ tiếng vang nào trên thị trường và dường như họ vẫn chưa thâm nhập được vào các kênh truyền thống như cửa hàng tiện lợi, căng tin trường học hay cửa hàng bán lẻ.

Hay như Unilever, chính là người khai phá thị trường kem Việt từ năm 1997, sau khi bán lại mảng kem cho KIDO vào 2003 rồi quay trở lại thị trường vào 2008; sau 12 năm, dù đã rất cố gắng, họ vẫn chưa thể giành lại vị thế của kẻ dẫn dắt thị trường như trước đây. Từ năm 2016 đến 2020, thị phần của họ nhích lên đúng 1,1%.

Với nguồn lực đầu tư lớn và thời gian thu hồi vốn hay có lời rất lâu, ngành kem khiến nhiều nhà đầu tư e ngại nên thị trường rất hiếm khi có tay chơi mới tham gia. Tuy vậy cuộc chiến của những đơn vị dẫn đầu ngành Kem vẫn vô cùng nóng bởi sự khốc liệt của ngành và sự thay đổi nhanh về khẩu vị và xu hướng tiêu dùng.

Các doanh nghiệp vẫn chưa tập trung đủ vào R&D và cập nhật xu hướng thị trường, trừ KIDO và Unilever

Một nguyên do thứ hai, đó là các doanh nghiệp vẫn chưa tập trung đủ vào R&D và PR-marketing, cũng như không chịu khó cập nhật xu hướng tiêu dùng của thị trường, trừ KIDO – đơn vị dần đầu thị trường Việt Nam hay Unilever với lợi thế của tập đoàn đa quốc gia.

Kem thực chất vẫn là một phần của ngành F&B, suy rộng ra, đối thủ của các doanh nghiệp kem, ngoài các đồng nghiệp trong ngành còn có thể là cà phê, trà sữa, thức uống từ trái cây… Vì nếu vào quán cà phê, chúng ta gọi cà phê sẽ không gọi kem và ngược lại, hoặc vào cửa hàng tiện lợi, thường nếu chúng ta đã mua sữa tươi, sữa chua thì hiếm khi mua thêm kem. Thế nên, nếu ngành kem vẫn cứ làm theo kiểu truyền thống, không quan tâm đến xu hướng tiêu dùng sẽ ngày càng thụt lùi so với chính mình.

Trong tất cả, KIDO và Unilever chính là 2 doanh nghiệp nhận thức vấn đề đó sâu sắc hơn cả, nên họ rất chú tâm đầu tư cho mảng R&D cũng như không tiếc tiền đổ vào PR-marketing.

"Sau khi thử nhiều Kem Trà Sữa Trân Châu Đường Đen trên thị trường, chúng tôi cảm thấy không hài lòng lắm, vì trân châu hơi cứng. Là người đi theo xu hướng, chúng tôi muốn làm thật tử tế. Thế nên, chúng tôi đã phải mất nửa năm nghiên cứu mới cho ra sản phẩm Kem Trà Sữa Trân Châu Đường Đen của chính mình và trân châu của chúng tôi vẫn mềm mại dù ở nhiệt độ âm.

Để có thể làm ra loại trân châu đường đen đúng chuẩn, chúng tôi đã nhập tất cả nguyên liệu từ Đài Loan. Hay chúng tôi phải nhập loại phô mai thượng hạng ở New Zealand để làm Kem Phô Mai Trân Châu Hoàng Kim", ông Mai Xuân Trầm chia sẻ.

Những nỗ lực của KIDO khi ra sản phẩm mới đã được đền đáp, sau khi ra mắt chưa được bao lâu, Kem Trà Sữa Trân Châu Đường Đen của KIDO đã đứng top 3 sản phẩm kem bán chạy nhất trên thị trường.

Cũng nhờ mảng R&D mạnh, nắm bắt nhanh chóng xu hướng thị trường, trong năm nay, họ đã ra mắt khoảng 5 sản phẩm. Sắp tới, KIDO có thể ra mắt thêm 2 sản phẩm mới: Kem Múi Sầu Riêng với 50% là thịt sầu riêng và kem dành cho mùa đông miền Bắc. KIDO muốn xóa đi định kiến: mùa đông thì không thể ăn kem của người Việt.

Nhờ chấp nhận đầu tư cho cả các cửa hàng tạp hóa tủ đựng như thế này, KIDO đang là doanh nghiệp có độ phủ lớn và dày nhất ở thị trường TP. HCM.

"Nguyên tắc phân phối của KIDO là ở đâu có cửa hàng thì ở đó sẽ có sự hiện diện của tủ kem KIDO, ngay cả các cửa hàng tạp hóa nhỏ ở trong các khu dân cư. Và sở dĩ các chủ tiệm tạp hóa sẵn sàng hợp tác với KIDO, vì chúng tôi gần như làm hết cho họ: có nhân viên chăm sóc hàng tuần, cạo tuyết ở tủ… Như ở miền Bắc vừa qua, chúng tôi đã phải điều tiết kem ở các tủ khi Nhà nước ra lệnh ‘giãn cách xã hội’, để chủ cửa hàng không bị thiệt dù không bán được hàng" ông Mai Xuân Trầm kể tiếp.

Ngoài R&D và hệ thống phân phối, KIDO cũng là doanh nghiệp ngành kem đổ tiền nhiều nhất cho các hoạt động marketing – PR. Họ thường xuyên hợp tác với các ngôi sao giải trí nổi tiếng nhất nhì Việt Nam hoặc đang là hiện tượng trên các nền tảng mạng xã hội để quảng bá cho 2 thương hiệu Merino và Celano.

Về nguồn lực, chắc chắn Unilever nổi trội hơn KIDO, nhưng Unilever là tập đoàn đa ngành, nên không thể có sự tập trung 100% vào thị trường kem như KIDO. Hơn nữa, do hiện tại Unilever không có nhà máy sản xuất kem tại Việt Nam mà nhập khẩu kem từ Thái Lan, khiến giá kem bị đội lên và logistics không thuận tiện như KIDO.

Vinamilk vẫn chưa có nhiều đột phá về sản phẩm trong thời gian gần đây.

Giống như Unilever, trong khoảng vài năm gần đây, Vinamilk cũng không đầu tư thích đáng cho mảng kem của mình. Trong các báo cáo hay Đại hội cổ đông năm nay, Ban lãnh đạo Vinamilk gần như không đề cập đến mảng này. Đó có thể là nguyên do, khiến thị phần kem của họ bị sụt giảm trong năm 2020.

Vì thế, trong năm 2020, Unilever lẫn Vinamilk giới thiệu ra thị trường rất ít sản phẩm: Unilever có 2 loại kem mới, trong khi Vinamilk chỉ có 1. Ngoài ra, những sản phẩm kem hiện tại của TH True Milk, Vinamilk, Tràng Tiền, Thủy Tạ đều không có gì đột phá, đều giống như những loại kem đã xuất hiện trong vòng 5 năm qua.

"Nhìn chung, các nhà sản xuất được dự đoán sẽ quan tâm nhiều hơn đến phân khúc chất lượng cao cả về hương vị lẫn bao bì sản phẩm, như Vinamilk đã làm với Twin Cows – dòng kem cao cấp của họ. Dự báo, nhu cầu duy trì sự đổi mới để thỏa mãn tính sành ăn ngày càng tăng của người tiêu dùng, sẽ vừa là cơ hội vừa là thách thức đối với doanh nghiệp ngành kem.

Về thị trường: sự phát triển nhanh chóng của bán lẻ hiện đại được kỳ vọng sẽ tạo động lực cho sự thâm nhập của kem vào Việt Nam. Hệ thống bán lẻ truyền thống như tiệm tạp hóa vốn đang thống trị doanh số bán lẻ của ngành kem, nhưng do họ thiếu nguồn lực, không có sẵn tủ đựng kem, khiến nhiều doanh nghiệp không thể hợp tác; trong khi các nhà bán lẻ hiện đại như các cửa hàng tiện lợi thì ngược lại. Khách hàng Việt cũng có xu hướng dịch chuyển mua sắm từ kênh tạp hóa sang các cửa hàng tiện lợi", Euromonitor kết luận.

Quỳnh Như

Theo Trí Thức Trẻ